爲DeFi創建去中心化信用 以“雙輪”驅動的DeCredit Summer將到來?

2023-09-26 14:03 Web3世界的拓荒者

作者:Web3世界的拓荒者

目錄

“貨幣+信用”雙輪驅動經濟周期

开放金融核心價值主張及原語

-

DeFi協議的核心功能三角

3.1、數字資產的發行和表達

3.2、數字資產的鏈上流動性

3.3、創造鏈上去中心化信用

迎接DeCredit Summer到來

Part 01. “貨幣+信用”雙輪驅動經濟周期

Ray Dalio是目前全世界最大的對衝基金之一的橋水基金的創始人,他在《經濟機器是怎么運行的》一文中詳細闡述了貨幣、信用、交易、市場和經濟的相互關系。

Ray Dalio指出,交易就是买方使用貨幣和信用向賣方交換產品、服務和金融資產。圍繞不同商品的买賣形成不同市場,如小麥市場、股票市場等。經濟就是由所有市場內的全部交易構成,所有的經濟周期和動力都是交易造成的。交易是這個經濟機器最基本的零件,理解了交易就理解了整個經濟。

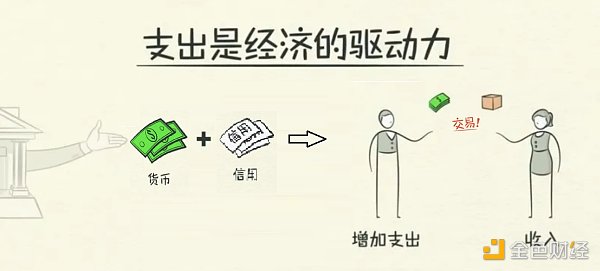

在交易中,信用在使用的時候和貨幣一樣,所以貨幣和信用共同構成了交易主體的支出總額,即貨幣+信用=支出總額。而支出是經濟的驅動力,那么貨幣和信用則成爲經濟的“雙輪驅動”,如圖1-1所示。

圖1-1 貨幣、信用、交易與經濟的關系 (圖片基於Ray Dalio的源圖編輯)

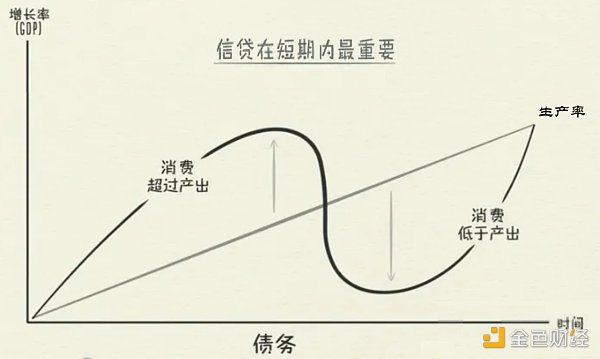

在“雙輪驅動”下,經濟變得波動起伏,呈現出短期和長期的經濟周期。其中,貨幣,這裏可以簡單理解爲收入,即交易者的生產率和工作量帶來的回報。而生產率和工作量一般不會劇烈波動,所以交易者持有的貨幣數量是相對穩定的因素,不是經濟起伏的重要動力。而信用,這裏應理解爲因爲信貸而獲取到的貨幣,這裏稱之爲“信用貨幣”以加以區分和理解。只要貸款人和借款人雙方愿意,信用貨幣是可以即刻憑空產生的,從而在短時間內使得交易者支出總額增加。這意味着,我們通過借債來進行消費,讓消費超過了生產率帶來的產出,但在還債時必須要消費低於產出,於是周期在此過程中就形成了。這是在交易中,信用不同於貨幣的地方;也是在經濟周期中,生產率不同於信貸的地方,生產率在長期內最關鍵,但信貸在短期內中最重要。如圖1-2所示。

圖1-2 貨幣與信用、生產率與信貸在經濟周期中的關系 (圖片基於Ray Dalio源圖編輯)

可以看出,貨幣與信用,雖然都爲經濟的驅動力,但發揮作用有差別,且數額佔比相差巨大。在現實中,我們所謂的錢,幾乎都是信用貨幣。據文中介紹,2013年美國國內信貸總額大約爲50萬億美元,而貨幣總額大約爲3萬億美元。可見,信貸是經濟中最爲重要的組成部分,現實中的大量貨幣是由信貸產生的信用貨幣,信用貨幣在現實經濟中發揮着更爲重要的流動性作用。

我們認爲上述邏輯同樣適用於加密經濟領域,也就是說,信貸在加密領域也將能夠發揮至關重要的作用。不一樣的是,在傳統經濟中,從資格證明、信用評估、信貸執行和風控管理,已經形成一整套流程完整的運作體系,使其在現實經濟活動中能夠有效運轉。但看看加密領域,或許因爲基礎設施缺失或者不完善,或者鏈上是完全不同的運行邏輯,總之當前鏈上信用體系仍是一片空白,即使使用最爲普遍的借貸協議,也都是超額抵押。雖然通過循環超額抵押可以放大多倍借款額度,但這也僅是“存款創造貸款”邏輯下的乘數效應(注:現實中的信用貨幣體系是“貸款憑空創造存款”,遵循“央行+巴賽爾協議+商業銀行”的二元體系),跟信用無關,也沒有產生任何信貸。如果能在DeFi中創建信用,規模化引入信貸,將會帶來怎樣一番景象呢?

但加密經濟和傳統經濟當前仍是兩個平行的世界。如何在加密領域構建信用?現實中的信用能否傳導到加密世界?有哪些考量的因素?與傳統經濟中的有何不同……

我們已經意識到創建信用及實施信貸對於加密經濟的重要性,接下來我們將思維帶入到加密領域內部來思考“構建去中心化信用”這一主題。在這裏,我們嘗試去梳理對加密數字資產、开放金融價值主張、DeFi協議原語及核心功能等的一些思考。這些思考有助於明晰开放金融底層的原生邏輯和與傳統金融的根本差異,並可據此探討可能的實現路徑。

Part 02. 开放金融核心價值主張及原語

隨着區塊鏈的出現,“去中心化”這一概念被不斷提及和強調。當人們談到“去中心化”時往往跟“身份自主、所有權、貨幣發行、分布式節點、分布式账本、去中心化治理和組織”等有關。

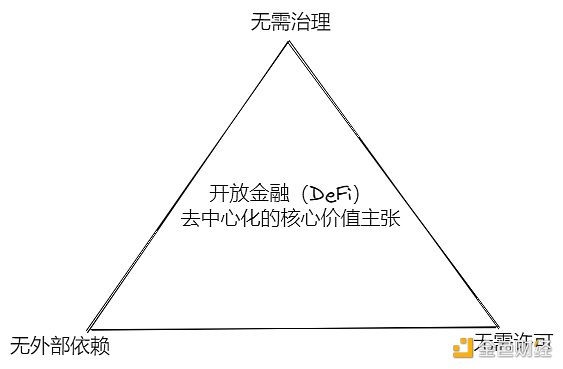

但以Uniswap等爲首的开放金融,或者說去中心化金融(DeFi)協議的成功,讓我們更加聚焦到开放金融“去中心化”的核心價值主張,如圖2-1所示。

圖2-1 开放金融(DeFi)的核心價值主張

●無需許可:許可意味着控制、權利、不透明和不對等,意味着中心化;而無需許可則表達了自由、平權、透明,意味着去中心化。比如你可以提供ETH-DAI爲Uniswap添加流動池而獲取LP收益,這無需任何人或者協議授權,完全取決於你的意愿和能力,同時你獲得收益的多少完全取決於你提供ETH-DAI的價值。每個人都遵循這樣的規則,沒有特權。

●無外部依賴:區塊鏈是封閉的體系,以保護狀態一致性和系統安全,這是形成全球共識的基礎。如果通過預言機爲合約引入外部數據,合約就會繼承與外部依賴性相關的風險,比如數據准確性、及時性、一致性等。外部預言機可能爲合約帶來中心化作惡、單點故障、破壞共識等問題,而去中心化也意味着無預言機,無外部依賴性,完全在鏈上,是OR Native。所以目前採用預言機投喂價格和數據的應用在區塊鏈世界中難以獲得“Trustless”,無疑會提高摩擦成本。

●無需治理:治理意味着人治,可能帶來不可控、不確定性因素,存在中心化風險,對於合約來說相當於引入了外部風險。同時,實施治理在某種程度也意味着合約功能可升級性,這可能導致狀態前後兼容的問題,影響鏈上共識安全;也可能會給已投入資本帶來不公平和損失,這對於圍繞價值而構建的智能合約來說是巨大的信任風險。所以合約一旦部署,都是不可升級的。對於升級,可行的方法都是重新部署獨立的版本,比如Uniswap V1、V2、V3等,各個版本之間是獨立的,沒有任何關系。

實現了無需許可、無外部依賴性和無需治理的DeFi協議一定是不需要外部預言機的,是完全鏈上實現的,是非托管和自動清結算的,是自我背書和信用增強的,是真正OR Native的。所有這些特性匯集起來,它爲DeFi世界帶來了純粹的“Code is Law”,從而展現出區塊鏈的最大價值--無需信任(Trustless)。我們回顧一下各種經濟危機以及暴雷事件,就不難理解,“無需信任”是多么珍貴的品質,它承載了區塊鏈技術革新的初心和使命。

具備上述特性的DeFi協議可以被稱之爲“原語”(Primitives),意思是基礎的、开放的、可公用的,具有可擴展性和可組合性。

成爲“原語”的DeFi協議具有“驅動共識”的自我屬性,它是一個“共識發動機”,能夠凝聚共識、擴張共識、強化共識,將被用戶信任而使用,被加密社區自發傳播,被开發者採用,並基於其上構建dApp或者可組合的協議。大家熟悉的例子就是Uniswap,自部署以來取得巨大的成功,擁有最大的交易池深度,佔據整個Dex市場60%以上份額,成爲鏈上最基礎的金融設施。

Part 03. DeFi協議的核心功能三角

以太坊創新了智能合約和去中心化的應用平台,目前爲止帶來了兩波熱潮,一波是ICO,一波是DeFi Summer。如今,DeFi已經成爲以太坊生態乃至整個加密世界最爲主要和成功的應用。

回顧整個DeFi的發展,DeFi協議已經發揮出兩個核心功能,一是數字資產的發行和表達,二是創造數字資產的鏈上流動性。但依照經濟的“雙輪驅動”原理來看,DeFi迫切需要構建“去中心化信用”,即DeCredit。

3.1 數字資產的發行和表達

雖然比特幣協議首創和發行了BTC加密數字貨幣,但因爲其協議的局限性,也只能發行和運行BTC。

但隨着以太坊推出通用的智能合約,加密數字資產發行變得簡單和高效,推動出現了“ICO熱潮”,湧現出數以萬計的加密數字貨幣,實現了“貨幣的自由發行”。

雖然ICO備受爭議,但無需許可,自由發行卻是“原教旨主義”的精神內核之一,受到了原生加密世界的廣泛認可,成爲構建开放金融的必然選擇。從協議的中立性來說,我們應該給予ICO合理的評價,如果按時間先後排序區塊鏈最成功的TOP應用,NO.1應當是BTC,NO.2就是ICO,NO.3才是DeFi。

ICO(Initial Coin Offering)本質上是一個智能合約,它定義了某種Token及其發行方式。最簡單的實現方式就是,當用戶向某個智能合約發送ETH,智能合約會向用戶關聯錢包地址發送相應數量的“Token”。

爲了使其具有通用性和可擴展性,以太坊开發者將ICO技術進行標准化,於是提出了token標准,首先是同質化代幣(FT)標准ERC20。隨後Token標准得以不斷發展,出現了非同質化(NFT)ERC721、ERC1155,以及半同質化(SFT)ERC3525等。

綜上所述,基於智能合約實現了加密數字資產表達和自由發行,這爲DeFi協議的發展提供了最爲基礎的核心要素-加密數字資產,並基於其創新了各種DeFi協議和應用場景,在鏈上創造了金融流動性。

3.2 數字資產的鏈上流動性

所謂金融(Finance),就是資金的融通。按照維基百科的解釋:金,指的是黃金;融,最早是指將黃金融化變成液體,以便於融通。也就是說,金融的原義就是將黃金融化分开以便交易流通。

可以看出,金融的兩個核心:一是資金,如黃金、美元、人民幣、加密數字貨幣等;二是指資金的流動性,就是跨時間、跨空間的價值交換。流動性是金融的核心訴求,資金只有流動起來才能彰顯價值,並在經濟活動中發揮作用。可以想象,一個人即使家財萬貫,但不進入流通,實則毫無價值,這就是資金流動性的重要性和意義。

在區塊鏈世界,爲加密數字資產創造流動性,以去中心化的方式實現Token的跨時間和跨空間的價值交換,這就是去中心化金融(DeFi),其通過不同的協議來實現,表現出不同的功能應用模式,比如:

●代幣交易(DEX)

DEX通過Swap的方式爲代幣提供流動性,允許將一種代幣兌換爲另一種代幣,前提條件是該代幣已經在DEX中存在,就是我們常說的“交易所上幣”。

與CEX截然不同,在DEX中上幣是無需許可的,它體現了自由與公平,規避了“權利的意志”,但也可能帶來欺詐和空氣幣,無論好壞這些都交給市場在自由博弈中實現取舍和平衡。

在流動性實現上,以Uniswap爲例,DEX放棄了CEX的訂單薄模式,採用聯合曲线X*Y=K而構建了AMM機制。CEX中的交易是由做市商提供對手盤價格而進行交易撮合,交易的流動性則體現爲在不同價格上的买/賣盤數量和價格分布的深度。而DEX中,用戶的交易對手是一條聯合曲线定義的資金池,用戶在與資金池交互的過程中,實現了Token的價格發現和兌換;流動性則表現爲X和Y的數量規模及TVL大小,TVL越大代表了流動性越好,對價格波動影響越小,交易滑點越低。

●借貸(Lending)

DeFi借貸協議具有去中心化、無需信任、透明开源、自動執行和自動清結算等特點,在不需要第三方而只依賴於智能合約的情況下,用戶可以存入和借出資金,從而提供或者獲得流動性,其功能類似於去中心化銀行。

但不同的是,DeFi是無需許可的,對所有人开放。用戶是匿名的,沒有資格審查,更不必提供資質證明。同時,DeFi不設運營中心,是去中心化的,沒有外部依賴性,也不依賴於借貸方信用,普遍採用的是超額抵押。

借貸協議已經發展成爲DeFi行業的基石,TVL曾經高達460億美元,如今也有140億美元左右。但因爲缺乏信用機制和相應的基礎設施支持,借貸協議中沒有產生信貸,因此自身應用規模和對DeFi行業的驅動力都受到限制。

●LP流動池(LP Pool)

DEX基於價格曲线函數創建了流動池(LP Pool),實現了AMM。流動池是無需許可的,任何用戶都可以提供交易對爲DEX協議提供流動性,而獲得LP憑證。

LP憑證通常是一種ERC20或者ERC721標准的數字資產,具有可組合性,可以作爲其他DeFi協議的流動性輸入,進行抵押借貸、收益耕種等,這爲DeFi運用帶來了靈活性。

另外,基於曲线函數實現的AMM機制,也提供了一種價格發現機制和流動性治理手段。比如Friend.tech的Key=16000,隨着X的變化,Key的價格隨之變化而被重新發現。如果X代表一種流動性,那么該曲线函數就提供了一種鏈上原生的流動性治理機制(而不是鏈外治理),從而實現某種類型Token的價格發現,可以廣泛應用於金融票據、遊戲道具、會員門票等各種場景。

●流動性質押(LS&LSD&LSDFi)

PoS公鏈需要質押公鏈代幣以爲網絡生產區塊、驗證交易和提供安全保障,但質押的公鏈代幣因此失去了流動性,可能帶來高昂的機會成本。

流動性質押(LS)協議通過提供流動性質押衍生品(LSD)爲質押的公鏈代幣釋放出流動性,並基於LSD與DeFi的結合創新了各種LSDFi場景,如穩定幣、再質押、質押借貸、利率掉期等,爲用戶帶來多元化的收益和風險對衝策略,推動了生態繁榮。

從今年4月13日上海升級以來,LSDs貢獻的TVL加速增長,在3個月內從6000萬增至接近7億美元,最高增長12倍,如今雖有回落但也保持在3到4億美元之間。

由此可以看出,行業對於充足且優質的流動性充滿希求,同時也反映出由強共識公鏈代幣背書、穩定利率和低風險的LSD就是這樣的優質流動性資產,它將成爲DeFi未來發展的重要且基礎性敘事。

以上我們選取了幾個在DeFi領域初具規模的流動性用例場景,分析了在不同場景下流動性是如何被創造,以及該類型流動性具備什么樣的特徵和價值貢獻。

在這裏想要強調的是,自從加密領域湧現出數以萬計的加密數字資產以後,無論這些“Token”被如何分類,置身何種應用場景,如何創造流動性,如何提高流動性效率,這些都成爲DeFi最爲核心的命題和不可或缺的核心功能,將一直存續在整個生命周期。

3.3 創造鏈上去中心化信用

雖然以上用例場景爲DeFi帶來了鏈上流動性,並實際產生了TVL,爲行業貢獻了價值。但因沒有創造信用,流動性規模有限,DeFi發展缺乏強勁的擴張力。

如前所述,貨幣和信用是經濟的“雙輪”驅動力,而在沒有信用的情況下,整個加密經濟的發展更加依賴於“貨幣”進行“單輪”驅動。有人說加密數字資產呈現美元化趨勢,美元的擴張和收縮很大程度上推動加密經濟周期波動,這就是目前的現狀。

但“單輪驅動力”是非常有限的,特別在熊市中,在沒有外部資金進入的情況下,就表現爲加密貨幣之間的存量博弈;即使隨着行情變暖,外部資金不斷進入,但因爲缺乏信用支撐體系而不能實現信貸擴張,對於加密經濟的驅動效果最終是事倍功半。

綜上的分析,在智能合約實現了加密數字資產的發行和表達,各類DeFi協議帶來了數字資產的鏈上流動性之後,DeFi作爲Web3的金融層在功能環節上仍然是有缺失的,只有構建起“去中心化的信用(DeCredit)”模塊後,才算是形成完整的“DeFi核心功能三角”,如圖3-1所示。

圖3-1 DeFi核心功能三角

Part 04. 迎接DeCredit Summer到來

我們希望看到,在構建完整的DeFi核心功能三角的基礎上,DeFi乃至加密經濟逐步呈現出“Crypto+DeCredit”雙輪驅動的發展態勢:

●Crypto:加密數字貨幣或者資產將與現實中的貨幣或者交易關聯,承載外部的流動性注入,實現加密經濟與現實經濟之間的價值交換。這是來自“貨幣”的驅動力,它具有外部性。

●DeCredit:DeCredit是基於Crypto而鏈上原生,它是DeFi及加密經濟內部原生的驅動力,通過鏈上流動性治理獲得去中心化共識和去中心化背書,實現去中心化信用的動態擴張,提高DeFi流動性規模和效率,加速加密經濟規模化發展。

如此以來,“DeCredit”將在加密經濟活動中如在傳統經濟活動中一樣,發揮出其舉足輕重的作用。

想要強調的是,因爲DeCredit是“Trustless”,是一種去中心化的高緯度信任,可以向低緯度信任領域流動,比如爲現實應用場景提供公开透明、可驗證的信任背書,從而實現加密經濟向現實經濟的融合和價值擴張。

我們非常有興趣投入精力去關注加密行業中正在發生的這些創新和變化,也欣喜地看到“去中心化信用模塊化協議和原語”類的創新和OR Native應用的出現,我們將在後續的研報中進行分析,敬請期待。或許,隨其發展,在接下來的行業周期中,我們有機會迎來雙輪驅動的“DeCredit Summer”。一旦發生,這將與以往不同。

那么,你做好准備了嗎?

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:爲DeFi創建去中心化信用 以“雙輪”驅動的DeCredit Summer將到來?

地址:https://www.sgitmedia.com/article/11483.html

相關閱讀:

- 香港穩定幣最新法案 創新催化劑還是監管枷鎖? 2024-12-23

- Ethena 對 DeFi 來說是系統性風險還是救世主? 2024-12-23

- Outlier:以太坊六大L2激勵效果研究 爲何新L2空投後留不住用戶 2024-12-23

- 韓國加密貨幣之王的稅務困局:Do Kwon被追繳千億稅款始末 2024-12-23

- 歷史新高?貝萊德BTC ETF流出7300萬美元 2024-12-23

- 2025年有哪些值得期待的加密股票? 2024-12-23

- 特朗普任命前大學橄欖球運動員Bo Hines爲加密貨幣委員會主席 2024-12-23

- 金色百科 | 什么是壓縮NFT? 如何鑄造 cNFT? 2024-12-23