开發者鑄幣:AO 經濟模型解讀

2024-07-15 14:41 PermaDAO

來源:PermaDAO

AO 創造了一種面向开發者的代幣鑄造模式,即开發者鑄幣,區別於 Bitcoin 和 Ethereum 面向礦工的代幣鑄造。开發者可以通過开發智能合約鎖定 aoETH,並獲得其鑄造的 AO 代幣,從而實現开發者鑄幣。截止 7 月 15 號,橋接存入 AO 網絡的 $stETH 已經超過 5 億美金。這種模式爲开發者提供了新的融資方式,吸引擁有 aoETH 的投資人加入項目,推動 AO 生態發展。

先說結論:Bitcoin 和 Ethereum 的代幣鑄造是面向礦工的,礦工爲網絡提供安全保障和算力獲得網絡新鑄造的代幣。與此不同,AO 創造了一種面向开發者的代幣鑄造模型,從原來的礦工鑄幣變爲开發者鑄幣。本文會簡介 AO 的代幣模型,並解讀开發者在整個代幣鑄幣過程中是如何獲利的。

代幣模型

代幣模型一覽:

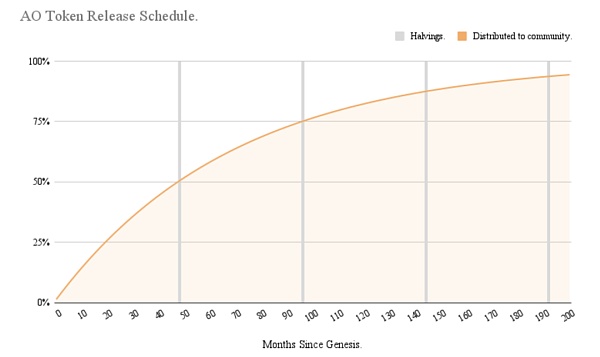

總量:2100 萬枚,和 Bitcoin 一樣。

鑄造周期:每隔 5 分鐘進行一次鑄造。

減半機制:大約 4 年進行一次減半。Bitcoin 會每 4 年突然進行一次性的減半動作,AO 減半機制是线性的,即每 5 分鐘鑄幣數量會逐漸較少。

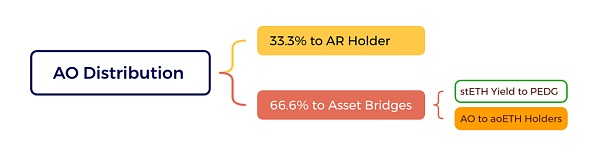

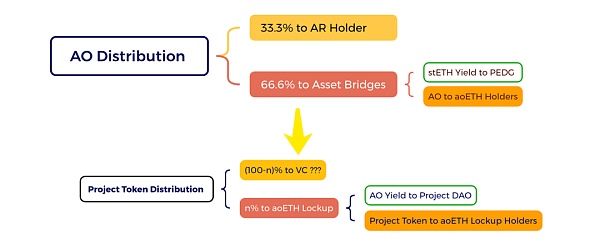

分配機制:33.3% 的代幣分配給 AR 持有人;66.6% 的代幣分配符合條件的跨鏈橋資產。

AR 持有人

AR 的總量爲 6600 萬枚,當你的錢包中有 1 個 AR 時,AO 代幣鑄造率粗略估算爲:

33.3% * 1 / 66,000,000

跨鏈橋資產

不是任意的資產跨鏈都可以獲得 AO 代幣鑄造權,AO 對鑄造代幣的跨鏈橋資產有嚴格的定義,必須符合以下兩點:

1. 優質的資產,在市場上具備足夠的流動性,如大型公鏈的資產。

2. 必須是具備年化收益的資產,經過嚴格測試和流動性質押的代幣,如 stETH。

以 stETH 爲例,截至目前 AO 在以太坊的鎖倉合約鎖定了約 5.3 億美金的 stETH,即 159,580 枚 stETH。

如果你跨鏈了一個 stETH,AO 代幣鑄造率粗略估算爲:

66.6% * 1 / 159,580

當前質押請查看 Etherscan:

https://etherscan.io/address/0xfe08d40eee53d64936d3128838867c867602665c#tokentxns

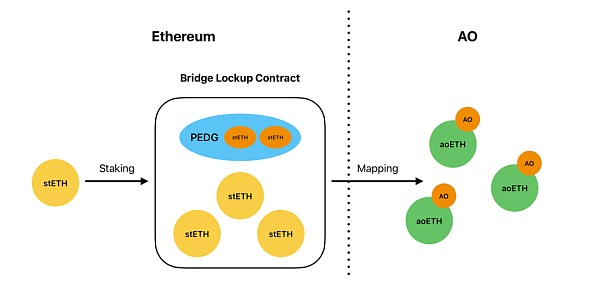

stETH 在跨鏈後會在 AO 上產生 aoETH 代幣,aoETH 和 stETH 是 1:1 的映射關系,持有 aoETH 的用戶隨時可以跨鏈回到 Ethereum 獲得 stETH。持有 aoETH,每隔 5 分鐘該錢包就會收到鑄造的 AO 代幣。

值得注意,用戶進行 stETH 跨鏈後產生的 aoETH 不會獲得 stETH 的原生收益,即不會像 stETH 一樣余額自動遞增。跨鏈的 aoETH 的價值和 ETH 是等價的,除此之外 aoETH 增加了 AO 鑄幣能力。

例如一個用戶在以太坊上持有 1 stETH,當前 stETH 的年化收益率爲 3.2%。一年後,用戶的 stETH 持有數量會自動增加爲 1.032(便於理解不計算復利),其中,1 stETH 是用於本金,0.032 是年化收益。當用戶把 stETH 跨鏈爲 aoETH 後,0.032 的收益將不再屬於用戶。aoETH 喪失了 stETH 原生收益, 變成 AO 的代幣鑄造收益。讀者一定會有疑問,stETH 的收益去哪裏了?請看下圖:

其中,黃色圓圈實體代表 stETH,綠色實體代表 aoETH,橘色則是年化收益資產。stETH 質押跨鏈後,在 aoETH 映射出等值的 aoETH。跨鏈後,stETH 的收益則交給了 Permaweb 生態發展公會(簡稱 PEDG),這些收益將在 PEDG 公會中決策如何使用。aoETH 鑄造的 AO 代幣則會發到 aoETH 持有者錢包。

來自 AO 白皮書的 PEDG 介紹:

PEDG 是一個致力於开發、增長和維護 AO 網絡所需基礎設施的 AO 生態系統組織和構建者聯盟。PEDG 的資金來源於跨鏈資產在 AO 網絡上使用期間產生的原生收益。這些收益不會資助單一核心團隊,而是分配給一組多樣化的團隊和構建者,這些團隊和構建者在合同上承諾促進 AO 的增長。在 AO 代幣發布時,PEDG 由 5 個在 AO 網絡發布中合作的生態系統夥伴組成,隨着協議的成熟和增長,將會有更多的夥伴加入。

AO 的鑄幣和分發的腦圖如下圖所示:

經濟模型剛公布時,很多人詬病 AO 代幣鑄造利好 stETH,不利於 AR/AO 生態。絕大多數人認爲應該將更多的鑄幣權分配給 AR 持有人,而不是 stETH。筆者的觀點如下:

1. 跨鏈橋資產並不局限於 stETH,未來會有 stSOL 等更多的資產,只要這些資產滿足上文提到的兩個要求,都會在跨鏈後具備 AO 代幣的鑄造權。當其他資產進入鑄幣體系,單個幣種分配的鑄幣權會被稀釋。在兩個代幣跨鏈數量基本持平的情況下,單個代幣的鑄幣權爲 33.3%,三個代幣持平的情況下,單個代幣的鑄幣權爲 22.2%。隨着代幣種類的增多,鑄幣權會持續稀釋。

2. AO 是一個开放全球超級計算機,也是一個統一的區塊鏈計算機協議,AO 生態格局廣闊,不應該局限於 Arweave 生態。AO 需要接納更多現有優秀公鏈的資產,才能更長期的、穩固的發展壯大。如果大量的激勵都用於激勵原有的小體量 AR 持有人,發展將受到限制。

更重要的是,AO 在創造一種全新的代幣鑄造模式,也是本文要介紹的重點开發者鑄幣,請繼續看下文?

开發者鑄幣

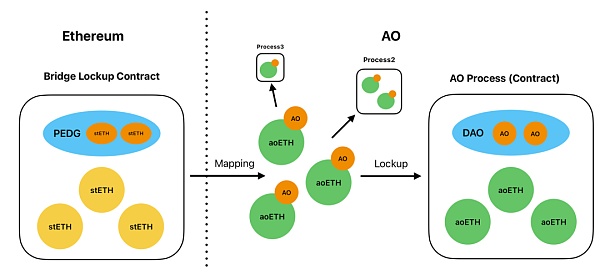

通過上文我們已經學習了 AO 代幣鑄造和跨鏈橋相關性非常緊密。在這個過程中,產生了一種在 AO 上流通的跨鏈資產 aoETH(未來會有 aoSOL 等更多資產)。在 AO 代幣鑄造過程中,66.6% 的資產發放到跨鏈資產 aoETH 的持有人手中。這樣看來,AO 不就是一個跨鏈 farming 體系嗎?可是我們要知道 aoETH 是具備流動性的,這些流通的 aoETH 將何去何從?

答案是:高達 4 億美金的 aoETH 將流向生態开發者!

這個流向不是指 aoETH 會支付給开發者,而是 aoETH 鑄造的 AO 會流向开發者。

我們知道在 DeFi 領域,大家都注重總鎖倉價值(TVL)。它是衡量去中心化金融(DeFi)平台上的所有資產總價值的一個指標。TVL 通常用來評估 DeFi 協議或平台的規模和健康狀況,反映了在該平台上被鎖定在智能合約中的所有加密資產的總價值。

當开發者在 AO 上开發了一個類似 Uniswap 交易系統時,流動性需要鎖定 AO 上的原生代幣和各類跨鏈資產。原生代幣必須和各類跨鏈資產建立流動性,否則 AO 原生代幣將毫無價值,優質跨鏈資產會爲 AO 原生代幣帶來更好的流動性和價值。上文提到 AO 跨鏈資產必須是優質的資產,在市場上具備足夠的流動性。此時 aoETH 等原生跨鏈資產將成爲首選的流動性標的。當用戶使用 aoETH 和 AO 原生資產建立流動性時,aoETH 會被鎖定到开發者开發的智能合約中,aoETH 鑄造的 AO 代幣也會轉入开發者合約。最終开發者可以擁有這些 AO 的使用權。這就是本文強調的开發者鑄幣。

目前 4 億美金的 stETH 鎖倉量還在持續增長,預計未來會達到數十億美金。明年 2 月份 AO 主網正式啓動後,這些跨鏈資產將正式流通。可以預見,數十億美金的跨鏈資產需要在 AO 上使用和消費,而开發者开發的智能合約正式跨鏈資產的消費場景。在 aoETH 等跨鏈資產流通和鎖倉的過程中,AO 的鑄幣權最終會來到 AO 开發者手中。唯有 AO 开發者持續創造更有價值的應用,AO 生態才能崛起。

另一種投資方式?

一個項目要拿到投資,不僅僅需要好的 Idea(想法),也需要好的 Deck(項目展示),更需要好的 Pitch(推銷)。風險投資機構在選擇項目的時候也面臨着巨大的風險(不然爲什么叫風險投資呢?),一個項目有好的 Idea,Deck 和 Pitch 並不代表他們真的能實現出產品,實現了產品並不代表產品能真正的實現滿足市場需求。傳統的投資過程冗長並且低效。

現在有一個更好的選擇,作爲投資者那就用你的年化收益進行投資,而不是本金。开發者也不用急於去美化 Idea,制作 Deck,學習營銷技巧,而是將項目從一個原型、MVP(最小化實現)开始構建。一开始,开發者就應該考慮 Staking 和質押,讓擁有 aoETH 的投資人加入你的項目。在應用原型开始構建時,开發者就會獲得資金支持,這些資金來自 aoETH 鑄造的 AO 代幣。

如果項目越做越大,通過該項質押的 aoETH 也會越來越多,开發者獲得的收益也會越多。這不就是一種新的投資方式?投資人不會損失本金,开發者輕量構建,一切都非常的符合敏捷开發的原則,這是一種敏捷投資。

一個有真實市場需求的應用,永遠都不會缺少資金,市場會決定 aoETH 流向何處,Staking 或者鎖倉到什么地方。最後,請查看上面的“套娃”圖,供讀者思考,這或許是 AO 項目和开發者的機會。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:开發者鑄幣:AO 經濟模型解讀

地址:https://www.sgitmedia.com/article/35275.html

相關閱讀:

- 六項鏈上指標告訴你:我們正處於比特幣市場周期什么階段? 2025-01-03

- 鏈上數據評估模型 —— 山寨季 2025-01-03

- 彭博社:2025年或將推出十幾只加密ETF 2025-01-03

- 牛市風向又變了?起飛的AI agent 板塊都有什么看點? 2025-01-03

- 瑞士正在儲備BTC? 總理府已提交提案 2025-01-03

- 2025年AI和加密將何去何從?六位專家如是說 2025-01-03

- Web3律師:歐盟MiCA法案正式生效 一文講透Web3企業展業新規範 2025-01-03

- 速覽2024年按費用進行排名的前十大Solana協議 2025-01-03