銀行如何進行「自主健康管理監測」?

在高通膨、高利率的年代,一家企業(包括銀行)的信評相當重要,不同信評之間借貸成本的差異就非常可觀,好的評比即代表體質健康、倒閉機率低,值得投資,資金取得相對簡單便宜。

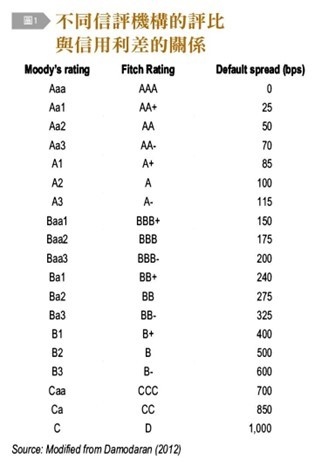

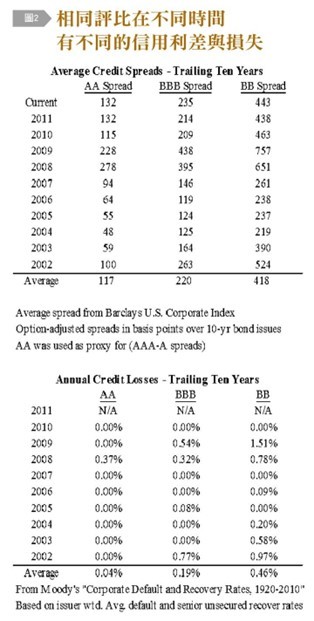

在高通膨、高利率的年代,一家企業(包括銀行)的信評就更加重要。因為在「錢淹腳目」的年代,名目利率接近零,實質利率甚至小於零,好信評的企業與信評尚可的企業對外借貸的成本(稱之為信用利差)幾乎相同。一旦進入高通膨、高利率,不同信評之間借貸成本的差異就非常可觀,以下[圖1、圖2]簡單說明。

[圖2]顯示,在2008年金融海嘯時,所有評比的信用利差都比前幾年大幅增加,而且評比之間信用利差的差異也大幅增加。

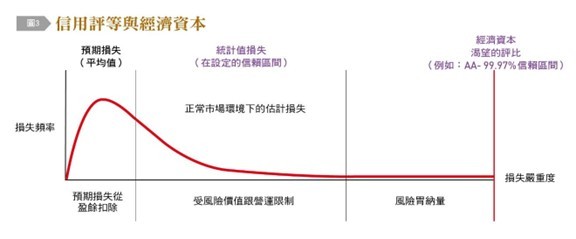

[圖3]簡單說明原先信用評等與經濟資本的關係,在此,經濟資本等於統計值損失加上風險胃納量。

釐清預期損失與非預期損失

在討論壓力測試之前,有些觀念要先釐清。首先是預期損失與非預期損失(Expected Loss vs Unexpected Loss)。預期損失是營運中可預期到的損失,例如信用卡的呆帳,通常需要提列呆帳準備金,用盈餘以打消呆帳用。一般計算是「預期損失=違約機率ⅹ違約損失率ⅹ違約曝險額」。