HTX Ventures最新研報 | Layer 2:現狀及發展趨勢

2023-10-31 12:49 火幣發布

前言:

Arbitrum在2023年3月的空投鋪开了Layer 2百花齊放的一年。由於財富效應,大批用戶湧入其它未發幣的Layer 2項目做交互,尤其是Layer 2四大天王項目剩下的zkSync和StarkNet,甚至Goerli測試網的項目也吸引了用戶的涉足。反觀新公鏈賽道,無論是用戶活躍度或新項目創新能力都在熊市顯得疲憊無力。Layer 2項目彼此之間競爭激烈,在技術、生態、運營上各展所長。這裏,我們盤點Layer 2賽道中各項目的特色,並推測未來Layer 2的新趨勢。

本篇研究報告由 HTX Ventures 出品,HTX Ventures 是火幣HTX的全球投資部門,整合投資、孵化和研究以識別全球最優秀和最有前景的團隊。作爲行業10年的先驅,HTX Ventures 探索、揭示和協助行業的尖端技術和新興商業模式,爲項目提供融資、資源和战略咨詢,共同發展區塊鏈生態系統。

HTX Ventures 成立於2017年,投資周期全覆蓋,專注於投資Layer 1和Layer 2解決方案。迄今爲止,HTX Ventures 投資回報率達60倍,投資範圍覆蓋20余個國家和地區,擁有120多個基金夥伴,已經支持200多個跨學科項目,其中60%的項目最終上线火幣HTX。

自2013年以來,火幣HTX作爲全球領先的數字資產交易所,擁有提供專家咨詢服務的基礎設施和資源,並爲HTX Ventures投資組合項目提供廣泛的資源網絡、流動性池和用戶。

1. Layer 2賽道的興起

隨着加密貨幣賽道的不斷發展,鏈上需要承載越來越多的用戶和交互。以太坊主網每秒只能處理約15筆交易,大量的使用需求使網絡變得擁堵,高昂的費用將部分潛在用戶排除在外。以太坊需要採用擴容方案解決以上問題,這就是Layer 2誕生的原因。Layer 2主要解決可擴展性問題、交易成本、交易速度等問題。Layer 2通過定期向以太坊主網提交交易包,以擁有和以太坊主網類似的安全性和去中心化程度。

按照技術分類,以太坊Layer 2有狀態通道、Plasma、Validium、Rollups四種方案。但是,隨着技術的發展和演進,Rollup方案被證明在提高性能、降低成本和提供更好用戶體驗方面最爲成功。目前,Rollup被認爲是以太坊擴容的首選Layer 2解決方案。

Rollup 方案最早提出是在 2018 年,它的提出是爲了解決以太坊主鏈的擴展性問題,通過將交易數據移至鏈下,並使用不同的驗證方法來提高性能、降低成本並提高安全性。這些技術已經成爲以太坊生態系統中的主要擴展解決方案之一,爲去中心化應用和以太坊網絡的未來發展提供了堅實的基礎。主要的 Rollup 類型包括:

● Optimistic Rollup:採用Optimism執行的方式,在鏈下進行交易和狀態更新,然後提交到主鏈上。如果沒有爭議,交易被確認,否則需要爭議解決。代表項目有Arbitrum、Optimism、Base、Metis Andromeda、Boba Network。

● ZK-Rollup:ZK-Rollup(零知識證明 Rollup)是由 Barry Whitehat 在2018年提出的。它引入了零知識證明技術,以確保鏈下交易的有效性,從而提高了安全性。ZK-Rollup 的核心思想是將交易數據存儲在鏈下,然後使用零知識證明來驗證其有效性,以減少主鏈上的負擔。代表項目包括zkSync、Starknet、Scroll、Loopring、Polygon zkEVM。

目前,由於ZK-Rollup技術難度較大,大部分採用該方案的Layer 2項目發展較緩慢,整個Layer 2賽道份額佔比最大的還是Optimistic Rollup方案。根據l2beat的數據統計,目前活躍的Layer 2項目有33個,其中Optimistic Rollup有11個,ZK-Rollup有12個。即將上线的項目有15個。

2. Layer 2 各項目現狀

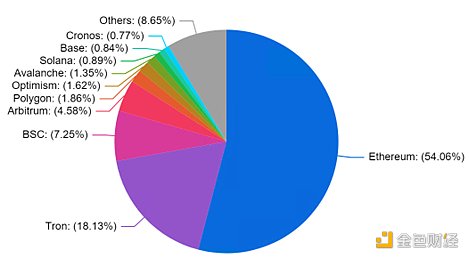

自2022年加密市場進入熊市以來,以太坊DeFi TVL市場份額仍然佔據54.06%。而Solana、Avalanche、Cosmos、Polkadot這些新公鏈代幣價格有所下降,相比之下,以太坊在同一時期上漲了20%以上。2023年,新公鏈格局進行了一次大洗牌。對於新公鏈來說,成爲以太坊的殺手已毫無可能。而作爲一個Layer 2項目,能夠吸引到以太坊上的資金、用戶和开發者,在熊市的表現確實要比新公鏈好很多。Layer 2不僅鞏固了以太坊的地位,而且還起到了飛輪的作用,幫助推動ETH的價值。Layer 2賽道很大可能成爲下一個牛市的催化劑。

Figure 1. Total Value Locked All Chains (Source: DefiLlama)

目前,Layer 2板塊的代幣市值爲$9.25 billion,近24h Trading Volume爲$1.13 billion。Optimism和Arbitrum的市值接近10億美元。然而,就开發其協議的开發人員總數而言,Starknet今天脫穎而出,而zkSync在過去一個月的日地址和總交易量方面領先。

Coin |

Price |

24h Volume |

Mkt Cap |

Polygon |

$0.522701 |

$22,514,397 |

$4,869,624,297 |

Optimism |

$1.20 |

$59,531,620 |

$1,059,269,411 |

Arbitrum |

$0.793310 |

$120,843,891 |

$1,012,164,155 |

Mantle |

$0.324288 |

$34,870,529 |

$1,006,228,421 |

Immutable X |

$0.531614 |

$643,532,281 |

$643,617,633 |

Loopring |

$0.165431 |

$12,438,644 |

$206,325,978 |

SKALE |

$0.020709 |

$19,323,385 |

$103,458,404 |

Table 1. 市值排名前7的Layer 2項目情況(Source: coinmarketcap,Oct.17, 2023)

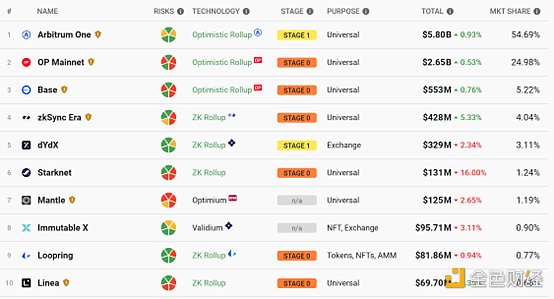

根據L2BEAT的數據,截止2023年10月17日,Layer 2 TVL總量爲106億美元,較2022年底增長了136.8%。TVL佔比最大的爲Arbitrum One,爲$5.80 billion,佔整個Layer 2項目市場份額的54.69%。其次是Optimism 24.98%。

Figure 2. TVL排名前10的Layer 2項目情況(Source: l2beat.com,Oct.17, 2023)

2.1 Arbitrum

Arbitrum 由 Offchain Labs 團隊構建。它利用 optimistic rollup 的技術方案來擴容以太坊。Arbitrum One 使用欺詐證明 (fraud proofs),並具有鏈上調用數據可用性,這意味着每筆交易的所有數據都被完全排序、捆綁並提交到主網上。由於 Arbitrum 使用了欺詐證明,它的提款周期大概爲七天。

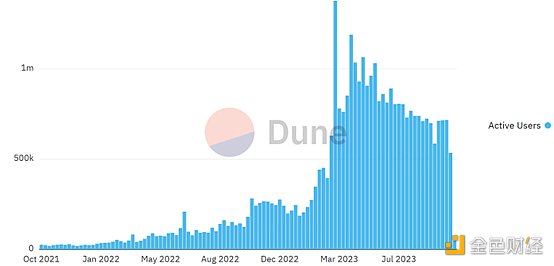

2023年3月最令人興奮的事情無疑是Arbitrum的空投,空投帶來了一大波財富效應。自發布空投規則後,Arbitrum One 的 TVL一路上漲至今已達到$5.80 billion,僅次於Tron和以太坊本身。TVL佔據整個 Layer 2 生態的 54.69%,唯一地址數也超過1100萬,項目數超過330個。

Figure 3. Arbitrum每周活躍地址數(來源:dune, @Henrystats)

Figure 3. Arbitrum每周活躍地址數(來源:dune, @Henrystats)

Arbitrum生態盤點

Arbitrum 的應用程序生態系統可以分爲兩大類:DeFi 和消費者應用程序。DeFi生態項目中,以 DEX、借貸和永續合約爲主。鎖倉量超 1 億美元的項目有 4個,分別爲GMX、Uniswap V3、Radiant、AAVE V3。

項目 |

簡介 |

GMX |

永續合約,2021 年 8 月上线,TVL $400m在Arbitrum生態中排名第一,GMX 通過獨特的類似「點對池」交易模式,讓流動性提供者作爲交易者的對手方,同時獲得協議產生的部分費用。 |

Camelot |

DEX,TVL $55.33m,Camelot 結合了 Uniswap V2 和 Curve 的機制,在流動性激勵層面與大多數 DEX 也幾乎相同。 |

Radiant |

借貸,Radiant 建立在 LayerZero 之上,旨在作爲「omnichain」借貸協議運行。這意味着它使用跨多個鏈的統一債務池,以便用戶可以在一條鏈上存入抵押品並在另一條鏈上开立借款頭寸。 |

Pendle |

利率衍生品協議,同時部署在Arbitrum和Etherum上,它可以將LSD代幣分成代表本金的PT代幣和代表收益的YT代表,通過买賣YT代表,可以對未來收益進行买賣。 |

TreasureDAO |

一個面向遊戲开發者的生態系統,其目標是成爲「Web3 的任天堂」。TreasureDAO 包括 The Beacon 遊戲,遊戲 NFT 交易平台 Trove 和生態遊戲代幣交易平台 MagicSwap。項目代幣$MAGIC。 |

Trident |

大型多人在线 (MMO) 遊戲 |

2.2 Optimism

Optimism 它由一組以太坊开發人員創建,基於 Optimism Rollup 技術的二層擴容方案,在能承載大規模處理交易的同時保有以太坊的安全性。但是Optimism和Arbitrum在技術實現上還是有一些區別:

Table. Optimism 和 Arbitrum對比

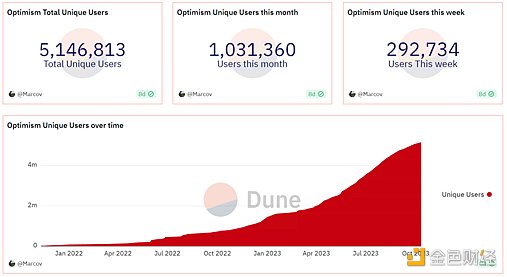

目前,在TVL方面,Optimism現在是26億美金,在Layer 2中排名第二。Optimism上面的有173個協議,唯一地址數已經超過500萬。

Figure 4. Optimism Unique Users over time(Source:dune, @Marcov)

Optimism生態盤點

Optimism 上的原生項目相對較少,並且除了 DeFi 賽道之外幾乎沒有知名度較高的項目。鎖倉量超 1 億美元的項目有 2個,是Synthetix和Velodrome。

項目 |

簡介 |

Synthetix |

合成資產協議,2021年7月,TVL $140.36m 在Optimism生態中排名第一。用戶可以通過超額抵押其原生代幣 SNX 鑄造美元穩定幣 sUSD,並且在其市場上交易包括 sETH、sBTC 甚至是傳統金融市場中的金銀等貴金屬以及知名美股上市公司股票等合成資產。 |

Velodrome |

DEX,第一個已經取得成功並實現實際的ve(3,3) DEX,代碼分叉自Andre Cronje在Fantom上开發的Solidly。它是Optimism上的流動性中心,也是新項目和多鏈項目的門戶,是Optimism的入口。 |

Sonne Finance |

第一個在 Optimism 上推出借貸協議的原生平台,旨在通過提供最深層次的流動性,以提供最高競爭力的激勵措施成爲主要的借貸平台。Sonne 使用 Velodrome 來幫助維持持續的流動性,並爲其平台激勵更多的活動。 |

dHEDGE |

一種去中心化資產管理協議,支持任何人在以太坊、Optimism 鏈上建立自己的投資基金,或投資他人管理的基金,用戶可以根據自己意愿選擇投資池進行投資。 |

Beethoven X |

一個基於Fantom 和Optimism 的去中心化投資與交易平台,圍繞可編程流動性這一核心概念打造。 |

Premia |

一個基於池對點架構的去中心化期權市場。 |

2.3 Base

Base網絡是Coinbase於2 月 23 日宣布推出,並在8月主網上线。Base基於 OP Stack技術。Base的推出有助於 Coinbase 自己的去中心化應用的开發和部署,在未來結合 Coinbase Wallet 和智能合約錢包的账戶抽象技術,可以讓 Coinbase 的客戶非常方便地進入 Base 承載的金融服務協議。

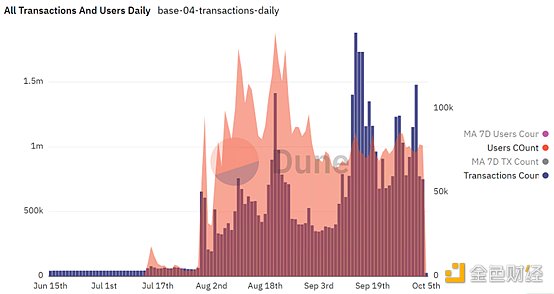

在上线一個多月後,BASE超過了Layer 2競爭對手和以太坊本身的日交易量,在9月14日達到了100多萬。目前總用戶數爲210萬,TVL $548 million,生態項目超過100個。

Figure 5. Base all transactions and Users Daily(Source:dune, @sixdegree)

Base生態盤點

Base生態的火爆主要歸功於friend.tech,其他項目以Defi爲主,而且很多是其他鏈上的仿盤。

項目 |

簡介 |

friend.tech |

社交項目,8 月在 BASE 區塊鏈上推出,粉絲可以通過其持有代幣來訪問與影響者和創作者的專屬聊天室。從8月25日到9月25日,friend.tech已經產生了1990萬美元的費用,在所有去中心化的加密應用程序中排名第三,僅次於Lido和Uniswap。 |

Aerodrome |

自帶賄選模型的DEX ,Optimism 上的Velodrome 的fork,團隊成員有來自Velodrome 和Base 的核心成員。 |

Scale |

DEX,是Fantom上的項目Equalizer的遷移,利用Andre Cronje 的Solidly模型。 |

BaseSwap |

DEX,由Base團隊爲Base People开發,採用雙代幣模型:平台幣 BSX 以及收益代幣 BSWAP。 |

Moonwell |

一個基於 Moonbeam 和 Base 的开放式借貸 DeFi 協議,與Aave、MakerDAO和 Compound 等借貸產品類似,允許用戶超額抵押並借出加密貨幣。 |

2.4 Zksync era

zkSync 由 Matter Labs 开發,利用零知識證明,將多個交易捆綁到一個證明中,然後可以在以太坊區塊鏈上進行驗證。zkSync Lite是1.0版本,zkSync Era 本質上是 zkSync 的 2.0 版本。項目尚未發幣,估值40億左右。

目前,zkSync Era網絡TVL達$428M,據 Dune Analytics 數據信息,zkSync Era單一地址數已達 1.9 million,已有 1.7 million枚 ETH 跨鏈進入 zkSync Era網絡。

zkSync生態盤點

根據Defillama數據,已收錄的DeFi項目有9個,以DEX項目爲主。而官宣上线的項目已有34個,包括錢包、跨鏈、NFT等,但創新項目較少,離OP系的生態還有一定的差距。

項目 |

簡介 |

Mute.io |

DEX, 帶有限價訂單、質押平台和債券平台。已發幣$MUTE。特點:(1)收益放大器(Amplifier)具有再質押功能,用戶可以將 LP Token 進行再質押以獲取更高的收益。(2)債券借鑑了OlympusDAO 的機制,用戶可以將 MUTE/ETH LP 與 Mute DAO 進行交易從而以折價優惠獲得 MUTE Token。(3)鎖定鎖定 $MUTE參與DAO治理,類似於Curve。(https://mute.io/) |

SpaceFi |

鏈接Evmos和zkSync的跨鏈平台,已發布 SPACE Token。在zkSync Era 上,用戶可以在 SpaceFi 進行交易 ETH、USDC、WETH等資產的交易以及流動性提供。此外,SpaceFi 還將包含 FARM、NFT 、SpaceBase、SpaceBridge、Launchpad 等多個功能。(https://www.spacefi.io/) |

rhino.fi |

多鏈一站式 DeFi 平台,提供訂單薄交易、DEX、收益策略、流動性提供、內部無 Gas 轉账以及跨鏈功能。用戶可以通過 zkSync Era 網絡向該平台存入 ETH 進行使用。目前 rhino.fi 已經推出 DVF Token,參與質押和治理,其中治理模塊涵蓋豐富,小到交易費用、轉账費用、流動性獎勵等,大到升級智能合約、從國庫分配資金、鑄造新的 DVF Token 等。(https://rhino.fi/) |

SyncSwap |

DEX,目前TVL排名第一,用戶可以在 SyncSwap 上進行交易和流動性挖礦。TVL主要集中在USDC/ETH Pool,該池目前提供超過100% APR。Classic pool 的交易費用爲0.1%,其中流動性提供者捕獲0.07%,協議收取 0.03% 作爲收入。(https://syncswap.xyz/) |

Fringe Finance |

是一個去中心化的金融生態系統,包含借貸、穩定幣、RIN 代幣質押等功能。(https://fringe.fi/) |

Meson |

一個跨鏈穩定幣交易協議,支持conflux\ BNB chain\ avalanche等公鏈。(https://meson.fi/) |

Nexon Finance |

借貸協議(https://www.nexon.finance/) |

kreatorland |

是zkSync 上的NFT Launchpad 和 NFT 市場,NFT 項目Skullverse是首個在其 Launchpad 上线的項目。(https://kreatorland.com/) |

Mint Square |

基於以太坊 L2 ZK Rollups(StarkNet、zkSync)的 NFT 市場。用戶可以在 Mint Square 裏上傳鑄造、購买、出售和拍賣 NFT。zkApe 是 Mint Square 上线的第一個 NFT 項目。(https://mintsquare.io/) |

2.5 Starknet

StarkNet 是 StarkWare Ltd 於 2021 年 11 月在以太坊測試網上發布的 ZK Rollup 協議。StarkWare Ltd公司專注於創建加密證明系統以提高各種區塊鏈網絡的可擴展性和隱私性,其利用zk技術創建了兩個項目StarkEx和StarkNet。StarkEx 爲每一個應用提供專門的 Rollup 技術服務, 2020 年正式上线。基於 StarkEX 开發的項目有 Sorare、immutableX、dYdX等。StarkNet可以部署任意的智能合約的通用型 Rollup,已經上线的生態項目超過50個。StarkNet 的 TVL 目前約爲 $131 million。

鑑於StarkWare 目前估值 80 億美金,StarkNet 生態項目的含金量不用多說。StarkNet 已經於 2022 年 11 月 16 日宣布在以太坊主網上部署了其原生代幣$STRK,用於投票、質押和支付費用,代幣分配仍待決定。

Starknet生態部分項目盤點

由於StarkNet的高吞吐量和可定制性,开發人員可以在StarkNet上創建創新的、高性能的、量身定制的dApp。這爲开發人員开啓了許多新的可能性,使Starknet生態有一些創新項目,類型集中在DeFi、NFT和Game領域。

項目 |

簡介 |

10KSwap |

AMM DEX, supporting swaps between five tokens: ETH, USDC, DAI, WBTC, and USDT. |

Nostra |

借貸協議,支持閃電貸的協議,也提供了 StarkNet 第一個原生穩定幣$UNO。Nostra由三個產品組成:Nostra 貨幣市場、UNO、Nostra Swap:貨幣市場是爲用戶提供類似 MakerDAO 的鑄幣借貸服務(鑄造$UNO),貨幣市場還爲 Nostra Swap 和 UNO 鑄造者提供收益。 |

ZKX |

具有自我托管和社區治理的永續期貨交易平台。ZKX 出台了一系列措施來鼓勵用戶進行交易,包括交易和質押賺取 USDC,提高交易量解鎖 ZKX 高級功能等。 |

Aspect |

NFT 交易平台,用戶可以在該平台上鑄造、上傳和买賣 NFT。 |

Mint Square |

NFT 創作與交易平台。 |

StarkNet ID |

域名服務(.stark),用戶可以將任何數據附加到 Starknet 身份上,包括從 Web2 的社交媒體帳戶到 Web3 的 ENS 域名等身份標籤。 |

cartridge.gg |

鏈遊平台,幫助用戶篩選鏈遊、與好友進行互動,同時,能夠結合 DID、錢包等。 |

2.6 其他

除了以上知名的Layer 2項目外,還有一些項目值得關注:

● Linea:由Consensys提供支持的zk rollup項目,主網已上线,目前項目數超過100個,TVL $25.5M。

● Scroll:項目熱度在zk rollup賽道中僅次於zkSync和Starknet,主網上线不久。Scroll分別在2022年4月獲得了3000萬美元的A輪融資,以及2023年7月獲得了5000萬美元融資,估值18億美金。Scroll的目標是構建一個兼容EVM的zk-Rollup,團隊成爲以華人爲主。

● Polygon zkEVM:基於 ZK Rollup 技術搭建的以太坊 Layer 2,前身是Polygon 2.5億美元收購的公司Hermez Network。主網Beta版已上线,TVL $54.93 million。

● Loopring:用於支持DEX協議,基於StarkWare。與其他公共網絡不同,外部开發者無法在 Loopring 上構建自己的通用協議或者產品,只能調用 loopring 的 API。而且由於 Loorping 專注於自己構建產品,Loopring protocol 不僅僅是一個網絡,它是一個集體。

● Immutable X:基於Starkware構建,用於特定應用的,專注於NFT和遊戲類生態

● Aztec:專注隱私,發明了PLONK證明系統

● Kakarot:於 2022 年 10 月开始,是一個社區驅動的項目,使用 Cairo 語言編寫,並利用 ZK-STARK 證明系統提供可證明的計算能力。它使得开發者可以在其上部署 EVM 應用,並使終端用戶可以用他們常用的工具鏈與這些應用進行交互。

● Taiko: 將自己描述爲具有 “完全去中心化、以太坊等價的 zk-rollup”。目前處於測試網階段。Taiko 可准確地處理以太坊的所有行爲;使用相同的哈希函數、gas 價格和加密算法等。類型 1 ZK-EVM 的缺點是生成證明需要很長時間,用戶將 ETH 從 Taiko L2 橋接回以太坊 L1 需要幾個小時。

此外,多個Layer 2應用鏈都是基於StarkEx構建,包括Sorare、rhino.fi、ApeX、dYdX等。在這些項目中,數據作爲 calldata 發送到以太坊並發布在鏈上。在 Validium 模式下,數據存儲在鏈下,只有哈希值存儲在鏈上。雖然 Rollup 模式確保更高的安全性(用戶只需與以太坊區塊鏈進行交互即可重新創建分類账狀態),但 Validium 模式可以確保更低的成本和更高的隱私。

3. OP VS ZK

Layer 2項目在今年紛紛上线主網,賽道競爭十分激烈。關於Optimistic rollup或zk rollup的討論從未停止過。雖然 ZK Rollup 理論上具有更強的性能,比Optimistic Rollup快得多的最終確定時間,以及更高的安全性,但Optimistic Rollup具有更好的兼容性和更低的門檻。此外,從Layer 2項目的數據表現看,Optimistic Rollup已佔據先發優勢。因此,這兩個方案在中長期內會共存。以下從技術、用戶體驗、生態發展角度全面比較Optimistic Rollup與ZK Rollups的優劣。

3.1 技術對比

● 工作原理

Optimistic Rollup的工作原理是使用連接到主網的側鏈處理鏈下交易。側鏈負責處理交易的計算和驗證,並定期向主網發送其狀態摘要。在Optimistic Rollup中,有一個前提是“Optimism”假說,側鏈假設所有交易都是有效的,並且僅在檢測到欺詐交易時才提交證明。

ZK Rollups 是將多個交易組合成批次以在主鏈上執行。一旦批次中的交易被執行,Zk rollup 操作員就會提交每個批次所需更改的摘要。除此之外,運營商還負責提供有效性證明,這個有效性證明是零知識證明(ZKP),以確保所做更改的准確性。

● 有效性證明

在Optimistic Rollup中,交易最初被假定爲有效,然後如果發現無效則隨後提出質疑。爲了確定交易是否有效,用戶必須對Optimistic Rollup中的一組交易提出質疑。這就是使用欺詐證明來證明交易的有效性。Optimistic Rollup情況下交易的准確性取決於博弈論激勵。

在 Zk Rollup 中,交易通過零知識證明進行驗證,ZKP 是加密協議,允許在不泄露任何計算輸入或輸出的情況下驗證計算的正確性。這意味着ZK Rollup可以在鏈下處理交易,同時確保其有效性,而不會損害網絡的安全和隱私。數學證明可以確保 zk-rollups 中有效性證明的准確性。

● 交易最終性

Optimistic Rollups 將迫使用戶在提取資金之前等待挑战期,從而導致交易最終確定的延遲,這個周期一般是7天。相比之下,ZK Rollups 根據有效性證明而可以提取資金,不存在等待期。

3.2 費用對比

理論上,Rollups能夠將數百筆交易匯總到Layer 1的一筆交易中,也就能夠上百倍地節省gas費。從用戶的角度,低gas費和交易的快速確認是用戶最主要的需求。由於發布的數據最少,Optimistic Rollups需要較低的成本。無需提供交易證明,除非在特殊情況下受到挑战。所以,Optimistic Rollups可能會獲得更好的成本效率。相比之下, Zk Rollups爲不同的交易塊創建和驗證證明會增加過多的开銷,從而導致更高的成本。此外,還需要注意的是創建零知識證明需要高端硬件。與Zk Rollups相關的鏈上驗證成本也會更昂貴。

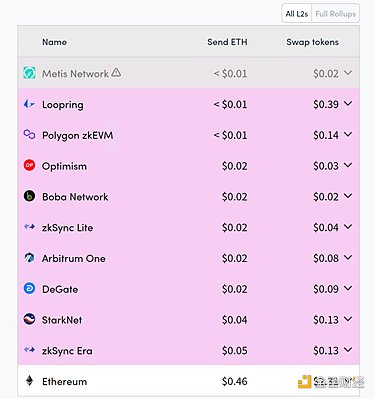

實際中,各個解決方案之間的gas費存在一定差距。根據10月19日L2Fees.info的數據,在以太坊主網發送ETH需要花費約0.46美元、swap交易需要約2.31美元gas費。Layer 2項目發送ETH的費用普遍在0.02美元以下。

Figure 6. Layer 2 fees (Source: l2fees.info)

3.3 生態發展

zk rollup是op rollup的強力競爭對手,但目前由於其技術難度更大,所以在產品上线和生態發展上比op系的L2緩慢很多。所以,Arbitrum和Optimism具備先發優勢,上线較早,也有更多的資金和合作應用,項目數和原生項目較多。2023年,大多 ZK 項目紛紛主網上线,說明zk技術成熟穩定不少。但是目前zk rollup的生態中,TVL排名前5的生態的生態大多是DEX,極度缺乏原生項目和具有創新性的生態項目,例如遊戲、社交。

4. 新敘事:Rollup As A Service

隨着⼀些 dapp 的逐漸壯⼤以及各種新應用的拓展,尤其在defi和game領域,單獨作爲一個dapp已經無法滿足項目對用戶體驗和盈利的追求。這些項目需要更高性能的基礎設施承載龐大的流量和定制化需求,很多應用都开始走app chain的方案,例如dYdX。App chain 的概念在2022年成爲熱點,不同項目可以針對自身應用場景和需求對其專用鏈進行定制化地設計,讓 dapp 可以獨享⼀條鏈上的資源,並且在保證不與其他生態割裂的基礎上,獲得更低的運營成本和更高的性能,爲⽤戶帶來更好的使⽤體驗。

對這些dapp來說,也有很多選擇,比如利用Cosmos SDK構建一個專用鏈,或者作爲BNB Chain或Avalanche的Subchain,但還有一種便是开發一條Layer 2鏈,這樣既可以吸引以太坊的龐大用戶群體,也可以在已經很成功的Layer 2各項目間實現很好的互操作性。爲了能使一個dapp可以快速地launch一條Layer 2鏈,RaaS由此誕生。這也成爲各Layer 2龍頭項目的必爭之地。

Optimism、Arbitrum、zkSync等都在嘗試延伸自己的L2技術和方案,通過提供模塊化的方案,來滿足不同的鏈部署場景和需求,達到擴展自己生態的目的,打造自己的生態超級鏈。率先突出重圍的是Optimism开發的OP Stack。

4.1 OP stack开啓的超級鏈战爭

OP stack是由optimism的开發團隊提出的,用於高度可拓展、可互操作的區塊鏈模塊化堆棧。OP stack 將不同的功能層級進行解耦,並以API 軟件堆棧的形式把所有層級組合起來。OP stack由 op collective 組織來維護,允許任何人使用 Optimisitc Rollup 在以太坊上構建自己的L2區塊鏈。

OP stack實現的功能:

• 創造一個共享的標准化的开源代碼庫;

• 簡化了模塊化區塊鏈的構建流程,基於OP Stack 現成的代碼庫能實現模塊化區塊鏈的快速部署;

• 开發人員可以很容易地抽象出區塊鏈的各個組成部分,並通過插入不同的模塊來修改它。(op rollup可以迅速切換成zk rollup)

通過OP stack堆棧开發的Layer 2項目形成了超級鏈生態。目前,已經加盟或計劃加盟 OP Stack 超級鏈生態的項目共計 19 個,涵蓋交易所、公鏈、客戶端、NFT、遊戲、衍生品等諸多領域。包括 opBNB、Zora、Base、Wordcoin、DeBank,超級鏈生態具有以下屬性和優勢:

屬性 |

優勢 |

共享L1 區塊鏈 |

提供超級鏈交易總排序 |

共享跨鏈橋 |

使超級鏈具有統一的安全標准 |

更廉價的部署解決方案 |

無需支付L1 費用即可在超級鏈上部署和交易 |

自定義配置 |

使超級鏈能夠配置其數據可用性提供者、排序器地址等 |

安全傳遞跨鏈資產和消息 |

使用戶能夠在超級鏈之間安全遷移資產 |

OP Stack 爲Optimism帶來了更大的可能性。包括在收入方面,目前僅 Base 一家每年就可以給 OP 金庫帶來 450 萬美元的額外收入。BASE需要將其產生的總費用的2.5%支付給Optimism Collective,並遵守Optimism的“超級鏈”標准,爲未來的互操作性留下了道路。作爲交換,BASE作爲Optimism Collective的一員,具有治理角色。

4.2 Arbitrum Orbit & ZK Stack

Arbitrum Orbit 與 L3:Orbit 开發框架允許在 Arbitrum 主網上創建和部署 L3。L3 Rollup,也被稱爲應用鏈,對於結算交易到 Arbitrum 鏈起着至關重要的作用。它們是 Arbitrum 擴展旅程的下一個階段的基礎。Orbit 旨在與即將推出的 Arbitrum Stylus 升級兼容。這種兼容性爲开發人員使用 C、C++ 和 Rust 構建 dApp 提供了可能性,並擴展了 Arbitrum 的多功能性和覆蓋範圍。

ZK stack: 6 月 26 日晚,zkSync 宣布推出用於構建定制 zkRollup 的模塊化开源框架 ZK Stack,旨在賦予开發人員完全的自主權,從選擇數據可用性模式到使用項目自己的 Token 去中心化排序器。 預計年底前上线。

在現有的 RaaS 項目中,大多數項目主要基於Optimistic Rollup。主要原因是:

● 生態系統永遠是第一位的。基於OP的RaaS具有更好的兼容性,大大降低了項目方遷移/發展的門檻,讓更多的項目方快速部署,快速構建更繁榮的生態系統,佔據先發優勢。

● 門檻更低,不依賴於算力支持。基於Optimism的RaaS也通過防欺詐來驗證交易的有效性,因此在計算能力方面對機器性能和儲備的要求較低。這也是許多 RaaS 無法开始的限制因素

● 更易於擴展。基於Optimism的RaaS开發門檻較低,不像ZK RaaS追求性能,更多的底層定制,需要提供商深度參與开發。同時,受限於生成ZKP的算力,ZK RaaS很難像OptimismRaaS那樣大規模部署。

雖然OptimismRollup在生態布局上優勢明顯,但基於ZK的RaaS也存在一些優勢,比如性能、安全性上。短期來看,基於Optimism的RaaS生態優勢是不可動搖的,但從長期需求和價值創造的角度來看,相信基於ZK的RaaS未來很可能會獲得更大的市場份額。

5. 挑战與機遇

Arbtrum的空投引發了Layer 2熱潮,fomo的背後,也引發了一系列的問題:

a) 投機者過於熱情,反而忽略了項目本身的發展,區塊鏈本身的技術進步,與AI行業相比,造富效應過於明顯,而使得用戶並沒有享受產品帶來的技術先進性,這其實非常不利於行業發展;

b) 雖然是熊市,場內資金博弈和互割反而越發激烈;

c) 大家對Layer 2的期待遠高於公鏈,以太坊生態承載了太多資金,公鏈敘事和機遇已經轉移到了Layer 2。

很多Layer 2項目都尚未發行代幣,它們的造富效應可能還會繼續延續到下個牛市,這也促進用戶和投資者對這些項目的關注。這裏一些項目還是實驗性質的,Layer 2仍存在一些風險和問題:

● 中心化風險:這些擴展解決方案都處於去中心化的早期階段,存在一定的風險。Layer 2犧牲了去中心化,把交易和數據放在鏈下處理,需要排序器把交易打包並上傳主網。目前,只有一個實體運行“排序器”,存在中心化的風險。Arbitrum 網絡曾發生排序器問題,導致大規模宕機。

● 流動性過於分散:這個現象無論是在Layer1還是Layer 2網絡中都存在。由於Layer 2項目增多,各項目採用不同的擴容方案,各dapp之間的可組合性受到限制,導致碎片化問題,以及流動性被分割到以太坊和不同Layer 2中,增加了項目方的流動性成本。

● 生態過於局限:Layer 2項目TPS理論上能達到上萬,但實際最大30左右。這是因爲目前的應用不需要如此高的性能。Layer 2缺少一個能真正發揮基礎設施實力的爆款應用。

未來趨勢

● 數據可用性趨勢:以上所有zk rollup項目都採用了混合方法來處理交易證明的存儲問題(數據可用性),提供一個傳統的鏈上數據存儲的 rollup 版本和一個鏈下數據存儲的 validium 版本。現在也有一些鏈上基礎設施提供數據可用性,比如Celestia,這種更爲去中心化的方式,可能會成爲Layer 2的首選方案。

● 去中心化排序器:去中心化排序器是解決Layer 2的安全性和公平性的方案之一。目前已經有一些項目(Espresso、Astria 和 Radius)在开發共享排序器。

● EIP4844 和 danksharding 的實現也會讓 L2 rollup 的成本進⼀步降低。促進Layer 2項目的採用率。

● 互操作性協議需求加大,以保持以太坊生態的可組合性和流動性。

References

1.https://www.panewslab.com/zh/articledetails/2l96xr0c.html

2.https://web3caff.com/zh/archives/53435

3.https://www.panewslab.com/zh/articledetails/o0f2mnp4.html

4.https://mirror.xyz/0x30bF18409211FB048b8Abf44c27052c93cF329F2/DSAO5lW92IWKUNnwoZJwZUpB8M3A8llSdkTN-dmeYyI

5.https://consensys.net/blog/research-development/consensys-zkevm-is-ready-for-public-testnet/

6.https://foresightventures.medium.com/foresight-ventures-what-is-raas-which-type-of-raas-will-win-the-market-b010006f5cd

7.https://news.marsbit.co/20221125171155965076.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:HTX Ventures最新研報 | Layer 2:現狀及發展趨勢

地址:https://www.sgitmedia.com/article/14342.html

相關閱讀:

- 香港穩定幣最新法案 創新催化劑還是監管枷鎖? 2024-12-23

- Ethena 對 DeFi 來說是系統性風險還是救世主? 2024-12-23

- Outlier:以太坊六大L2激勵效果研究 爲何新L2空投後留不住用戶 2024-12-23

- 韓國加密貨幣之王的稅務困局:Do Kwon被追繳千億稅款始末 2024-12-23

- 歷史新高?貝萊德BTC ETF流出7300萬美元 2024-12-23

- 2025年有哪些值得期待的加密股票? 2024-12-23

- 特朗普任命前大學橄欖球運動員Bo Hines爲加密貨幣委員會主席 2024-12-23

- 金色百科 | 什么是壓縮NFT? 如何鑄造 cNFT? 2024-12-23