解讀Lybra:業務模型、代幣設計及V2優劣勢

2023-09-01 15:26 E2M Research

作者:ETHAN,E2M Research

一、Lybra 的業務設計

1.1 業務模式

Lybra 的主要業務是生息穩定幣 eUSD,用戶可以將 ETH(通過協議自動換成 stETH)和 stETH 作爲抵押品進行超額抵押後鑄造 eUSD。用戶抵押獲得的 eUSD 放棄了 LSD 資產的生息收益,與此同時項目方會將 stETH 的生息收益在市場上購买成 eUSD 並按照用戶的 eUSD 持倉分發。協議會收取鑄造的 eUSD 的 1.5% 的年管理費作爲業務收入。

LSD(Liquid Staking Derivatives)是基於 ETH 轉爲 POS 機制後出現的最低 32ETH 的質押要求和節點高運營門檻的痛點衍生出的行業解決方案之一,特指通過聯合質押方式允許小額質押 ETH 進入鏈上協議換取的 1:1 質押憑證。

本文中提到的 stETH,是聯合質押方式的頭部項目 Lido 發行的 ETH 質押憑證,Lido 佔據了 POS 質押總份額的 32%,業務模式是自行篩選合格的節點運營商並允許用戶小額質押到其協議中得到 stETH,收取用戶質押收益的 10%。

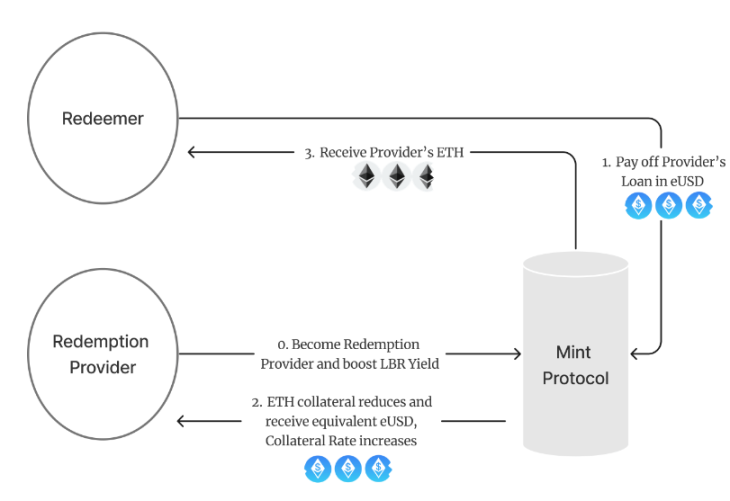

1.2 剛性贖回

eUSD 的價值會因市場交易而上下波動,當 eUSD 的價格較低且低於 0.995 時,協議會提供扣款 0.5% 的剛性贖回的服務,即用戶可以選擇剛性贖回業務將 eUSD 按照 1:0.995 進行剛性贖回換回 ETH,從而讓 eUSD 的價格不會繼續脫錨。

這一部分的退出流動性由協議內選擇剛性兌換功能的用戶的抵押資產提供,當剛性贖回發生時,提供退出流動性的用戶獲得 0.5% 的贖回費用和額外 20% 年化的 LBR 獎勵。

1.3 清算機制

協議抵押品的健康抵押率爲 160% 以上,而清算线爲 150%,當用戶被清算時,最高 50% 的抵押品將從清算人的余額中被清算以償還債務。作爲回報,清算人收到價值相當於已償還 eUSD 價值 109% 的抵押資產,並且 0.5% 的抵押資產歸 Keeper(第三方運行的監控項目) 所有,如果由 Keeper 提出清算,Keeper 可以獲得 1% 的收益。當全局抵押率低於 150% 的時候,低於 125% 的用戶會被全額清算。

1.4 設計上的微創新

eUSD 的機制參考了 Liquity 協議的代碼庫,並在 Liquity 的流動池基礎上做了一些微創新:

1、liquity 會收一個一次性的鑄幣費但之後就沒有其它費用,這一情況初期讓 Liquity 獲得了大量的協議收入,但是後期會出現增長乏力;而 eUSD 並沒有收取鑄幣費而是會收取 1.5% 的 eUSD 的管理費,這一點會比 Liquity 在收入方面有更持續的協議收入。

2、Liquity 會激勵用戶提供贖回資金進入流動池,同時持續獎勵 LQTY 代幣;Lybra 去掉了流動池功能,改爲由 Liquidator 提供清算,在此基礎上增加了額外的 20%LBR 年化獎勵。

3、Liquity 的抵押品是單一的,有且僅有 ETH,這一點也是目前增速降低的原因,而 Lybra 在此基礎上支持了 stETH 作爲抵押品,同時 v2 之後也會支持更多的 LSD 資產,擴大了資產的持續範圍也獲得了更多的增量。

1.5 協議當前業務上潛在的問題:

1、eUSD 價格一直向上溢價,原因分別爲:eUSD 的生息屬性會被用戶長期持倉且溢價看待,減少潛在拋壓且很難向下脫鉤;業務邏輯會將 stETH 收益購买成 eUSD 從而形成周期买盤。

2、所有穩定幣的永恆問題是應用場景,在當前階段 eUSD 除 Curve 和 Uni 的兩個交易對外並沒有其他應用場景,對於穩定幣來說長期發展嚴重受限。

二、LBR 代幣經濟模型

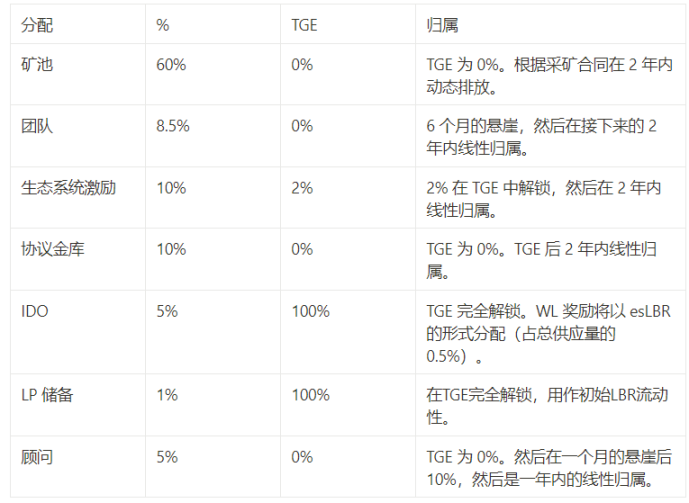

當前協議的代幣 LBR 的分配機制爲下表所示,其中 IDO 部分以 0.3U 的價格出售 5M LBR,價值爲 1.5M。

Lybra 協議也採用了 ve 的經濟模型,協議內 Ve 代幣以线性釋放機制轉換回 LBR,而不是到期一次性釋放。當前協議內的 ve 代幣爲 esLBR,不能交易或轉讓,但擁有投票權並可以分享協議收益。挖礦獎勵是 esLBR 的主要來源,esLBR 在 30 天內线性轉換爲 LBR。

按照其 5 月的 esLBR 釋放模型,每日排放的 esLBR 總量將在 54,618 至 126,277 之間,釋放的比例分別爲:eUSD 獎勵池:78%,LBR/ETH Uniswap V2 LP 池:15%,eUSD/USDC Curve LP 池:7%。

三、當前的協議相關數據(8 月 25 日)

3.1 穩定幣市場格局

看下穩定幣市場的整體格局,defilama 的數據顯示,在穩定幣排行中爲第 12 位。

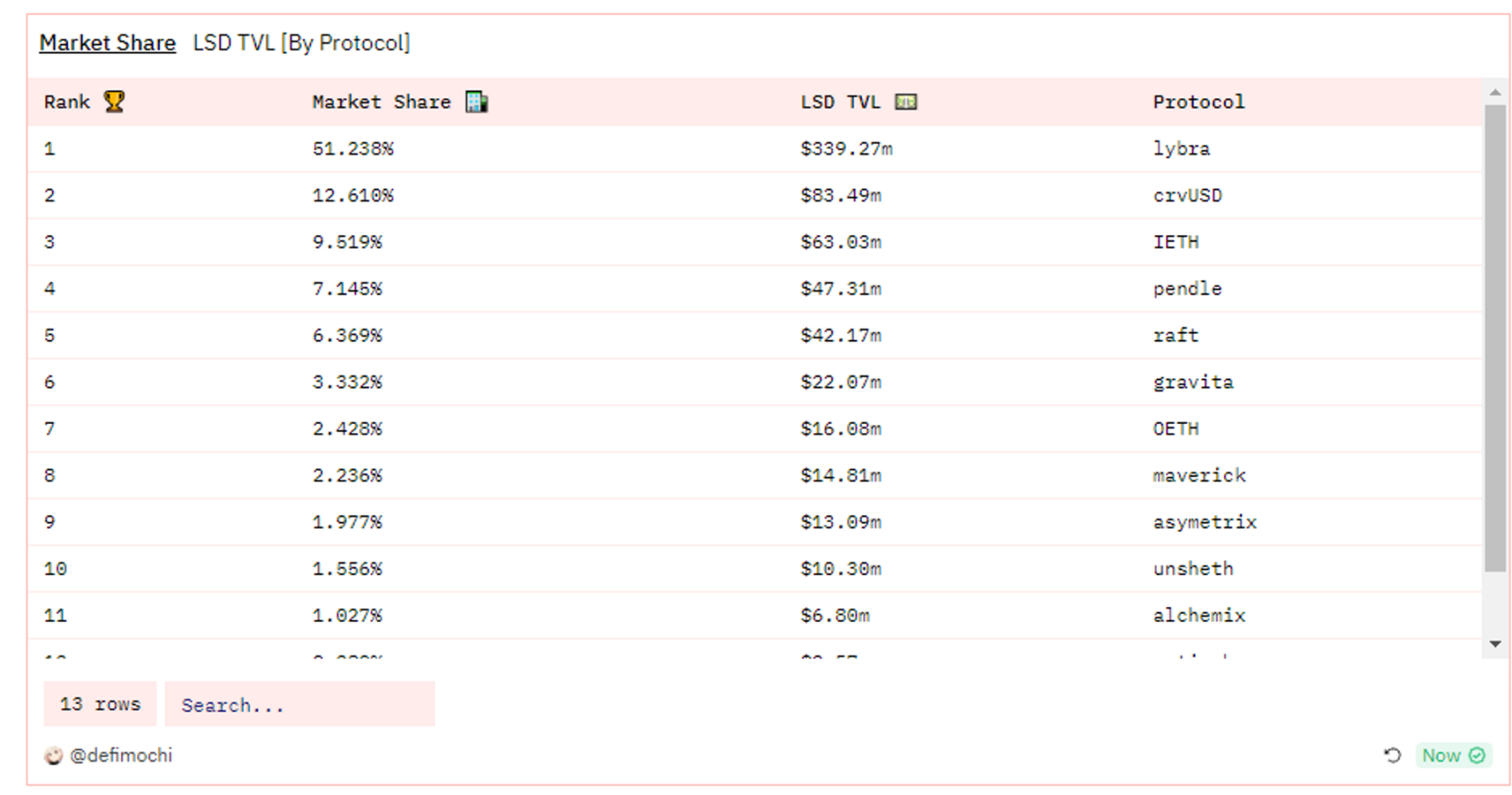

3.2 LSDFI 市場格局

根據 Defimochi 的 dune 數據,當前 LSDFI 賽道的體量並不算大,約在 6.6 億左右,而 Lybra 在 LSDFI 的市場中佔比 51.2%,是絕對的先發頭部項目。

3.3 Lybra 的協議內利率計算

eUSD 爲生息穩定幣,根據上圖的數據,官網的 eUSD 利率爲 8.40%;筆者嘗試估算參與鑄造的用戶獲得的收益:實際計算當前全局抵押率爲 198%,當日 Lido 的 stETH 利率約爲 4%,扣去 1.5% 的協議年化費用(按照 eUSD 規模扣除,因此前面的總數直接減去 1.5%),按照全局抵押率質押的用戶獲得的收益約爲 6.42%,與官方給出的數據有一定差距。

實際鏈上發放的 eUSD 收益可以了解 Loki 的 Lybra 機制拆解。https://mirror.xyz/gundam0079.eth/RFkeOG9UCUDC57ggdy7xMVX7jGOPt9Mt8-y0E-30vfw

3.4 官網界面

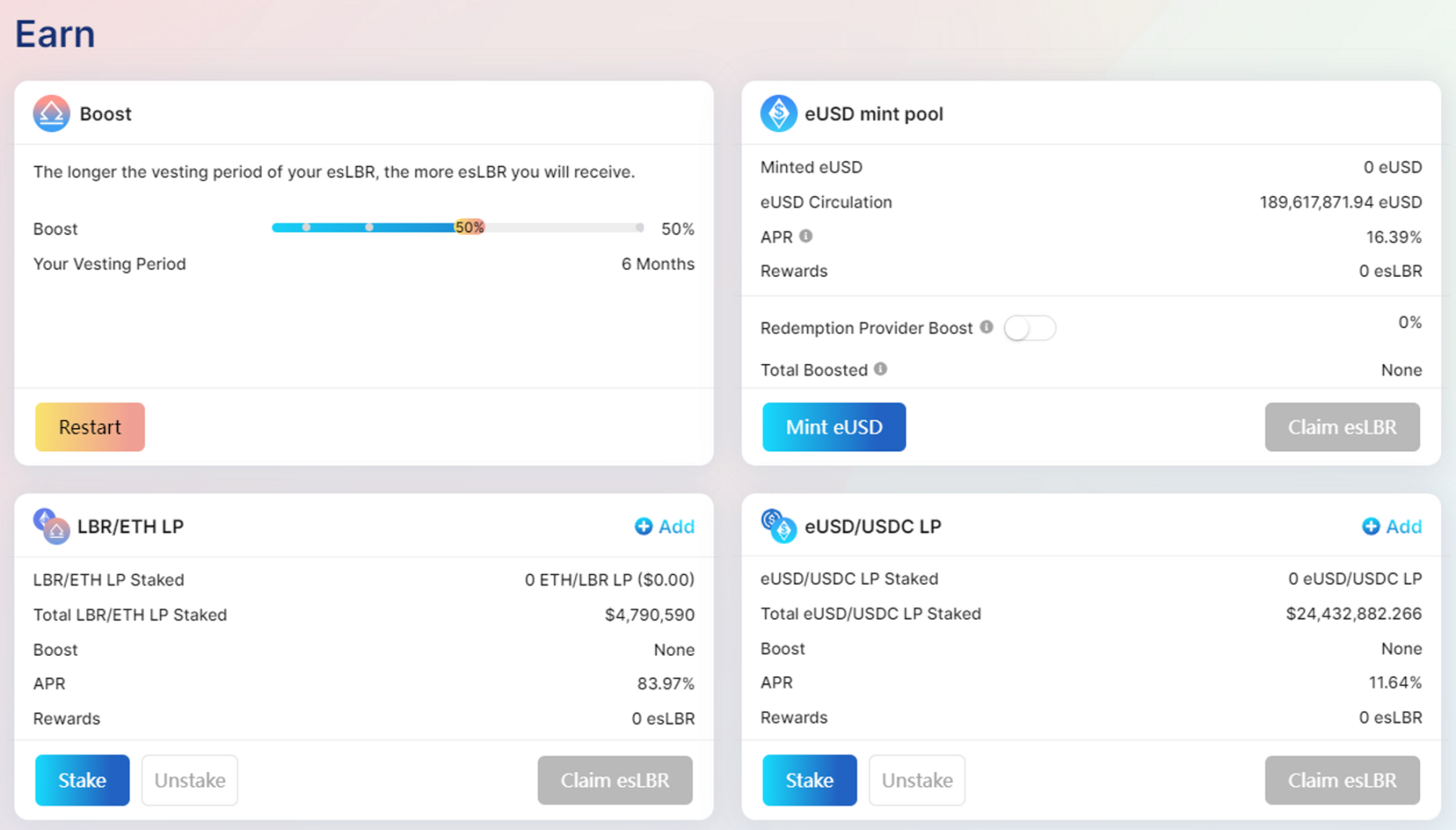

下圖爲 Lybra 的官網收益操作界面,首先來看 eUSD 的 Mint pool 部分,這裏的 APR16.39% 爲補貼的 esLBR 的年化收益,這一部分的額外收益即爲協議的飛輪邏輯的關鍵。

用戶參與 eUSD 的 mint 機制後,雖然會被協議抽取年化 1.5% 的管理費,即是用戶在鑄造並持有 eUSD 後會相較於 stETH 失去(1.5%/198%)≈0.76% 的總收益,但是會獲得以 esLBR 按月线性釋放的 16.39% 年化獎勵,額外收益和 esLBR 的收益預期與持有 stETH 相比是更加具有吸引力的。

換句話說,雖然會被協議抽水 stETH 的部分收入,但是協議會爲持倉 eUSD 的用戶額外補貼更多的线性釋放的 esLBR,以未來的收益預期和潛在拋壓增長協議資金。

圖中還有一個信息是左上角的可選 Boost 機制,开啓 Boost 機制的用戶會延遲獲得 esLBR 的年化獎勵(最高一年時間 Boost100%),例如當用戶選擇 6 個月的 Boost 後,協議會暫停發放 esLBR 半年,並在半年後按照 50% 的加成即 1.5 倍發放 esLBR。

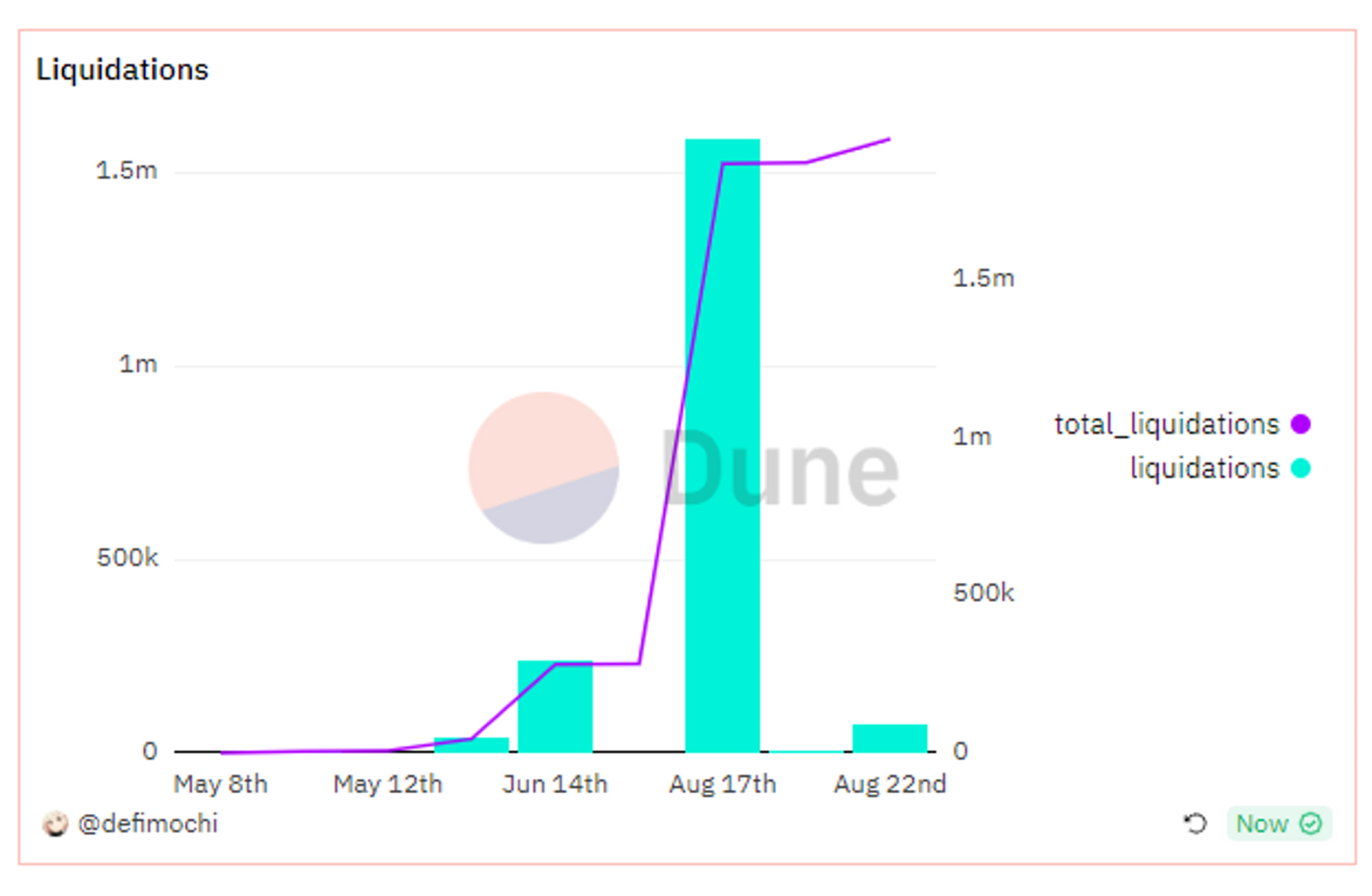

3.5 歷史清算數據

在 dune 中的數據顯示,協議曾於 8 月初至 8 月 17 日發生大額清算,清倉 1.58M,總歷史清算規模 1.87M。

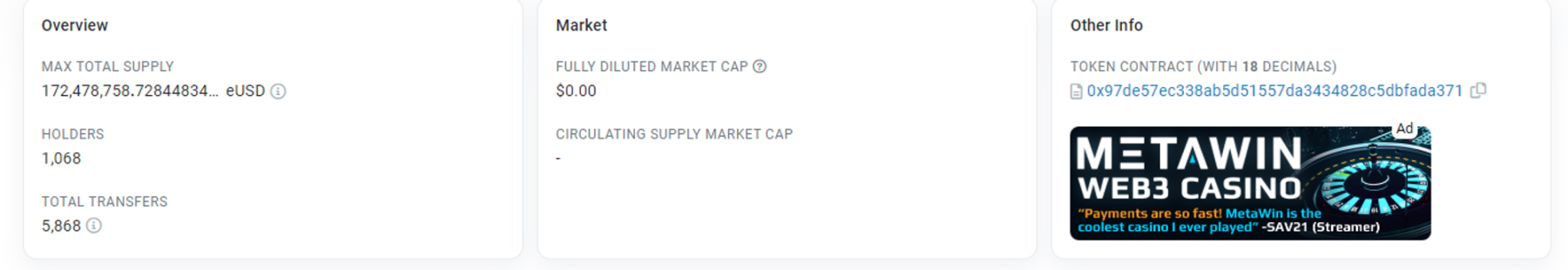

3.6 eUSD 持倉人數

整個協議持倉 eUSD 的用戶數爲 1068 人,從這一數據來看協議依然在早期階段,筆者嘗試參與抵押 ETH 鑄造 eUSD,鑄造業務有 1 個 ETH 的最低門檻,算上 ETH 鏈上存在的高額 gas 費用的話,對散戶很不友好,低於 1ETH 的散戶無法參與且幾個 ETH 的用戶考慮參與也需要考慮 gas 成本,筆者認爲後續如果开啓 Layer2 以及跨鏈的質押降低門檻後才可能吸收散戶參與者的資金。

3.7 LBR 估值

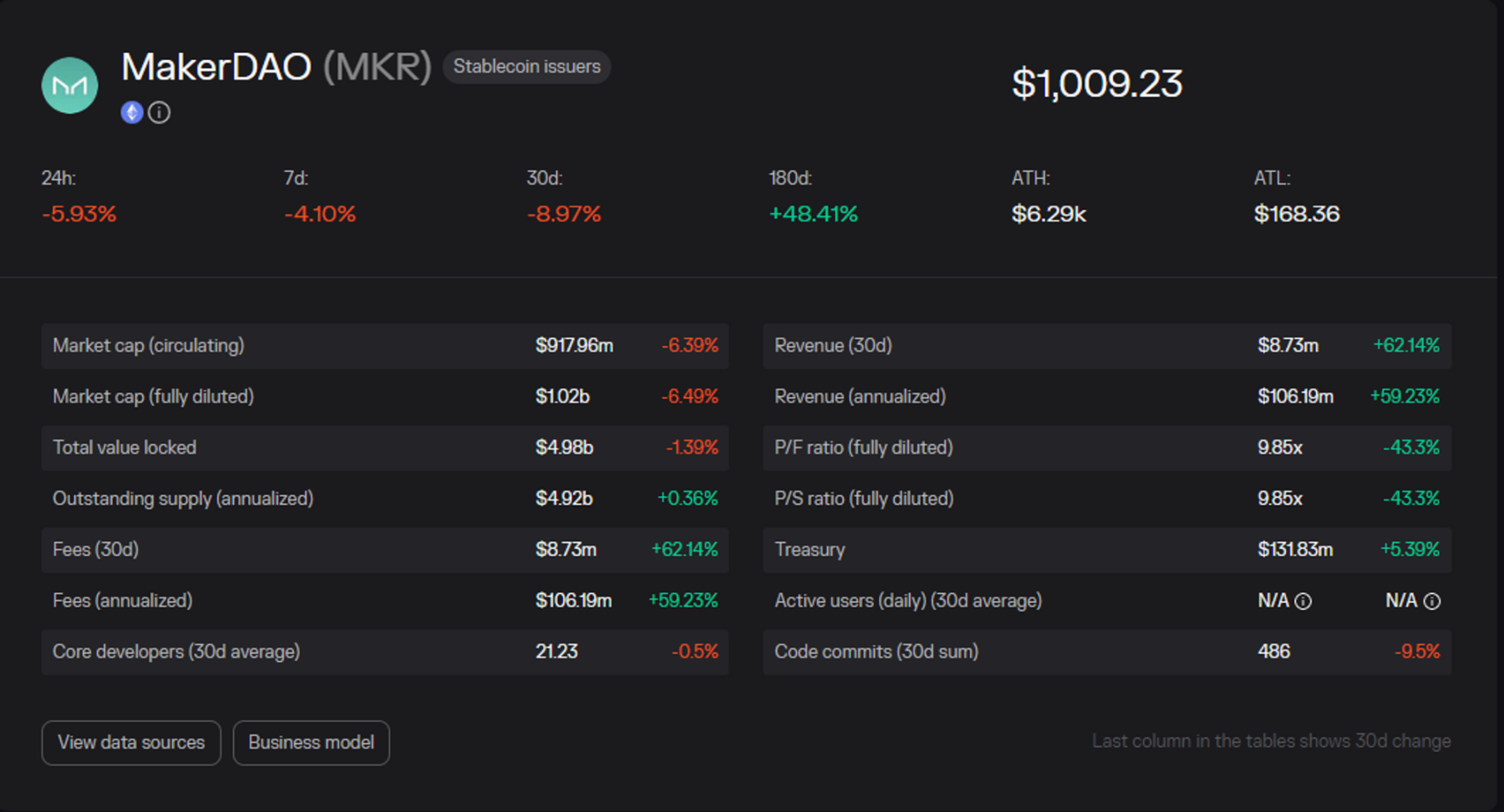

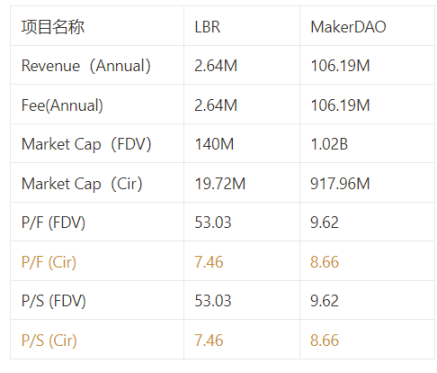

8 月 25 日筆者進行估值,在估算時,根據 Defilama 的數據顯示,幣價 $1.4,流通市值 19.72M, FDV140M。Lybra 的 Fee 和 Reveue 爲 2.64M(以近一個月的收入乘以 12)

在去中心化穩定幣方面 Makerdao 爲絕對龍頭,以 MakerDao 的 TokenTerminal 數據進行對比 ,MakerDao 當前流通市值 917.96M, FDV1.02B;Fee 和 Revenue 數據爲 106M(近一個月的收入乘以 12 進行估算)

LBR 目前估值見下表:

從估值的對比可得 Lybra 的 FDV 估值明顯遠大於 MakerDao,而以流通市值作比較的話 LBR 在當前時間相較 Makerdao 會低一些。

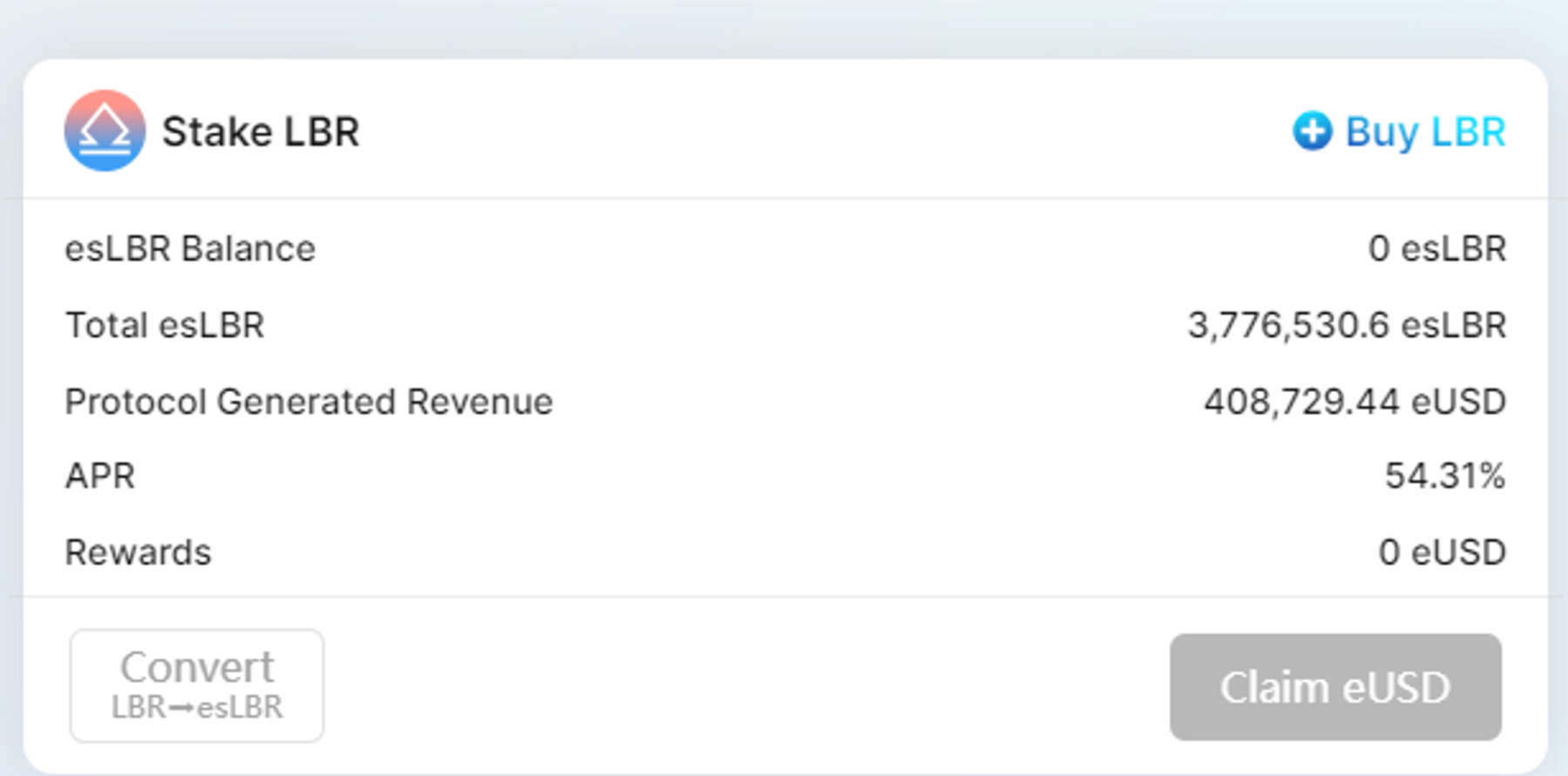

Lybra 的單幣挖礦項目中利潤爲 eUSD,此處是協議將 1.5% 的收入全部买成 eUSD,爲協議給與質押 LBR 代幣的實際賦能,從這裏考慮的話協議估值依然會有一定程度的低估。

四、V2 以及優劣勢分析

4.1 Lybra V2

在目前官方公布的信息中,預計 8 月底將進行 V2 版本的升級且交由 Consensys、Halboun 進行審計,同時 Lybra 的 V2 遷移指南已經發布,用戶可以在 V2 更新後按照指南將 LBR 和 eUSD 更新至 V2 版本。

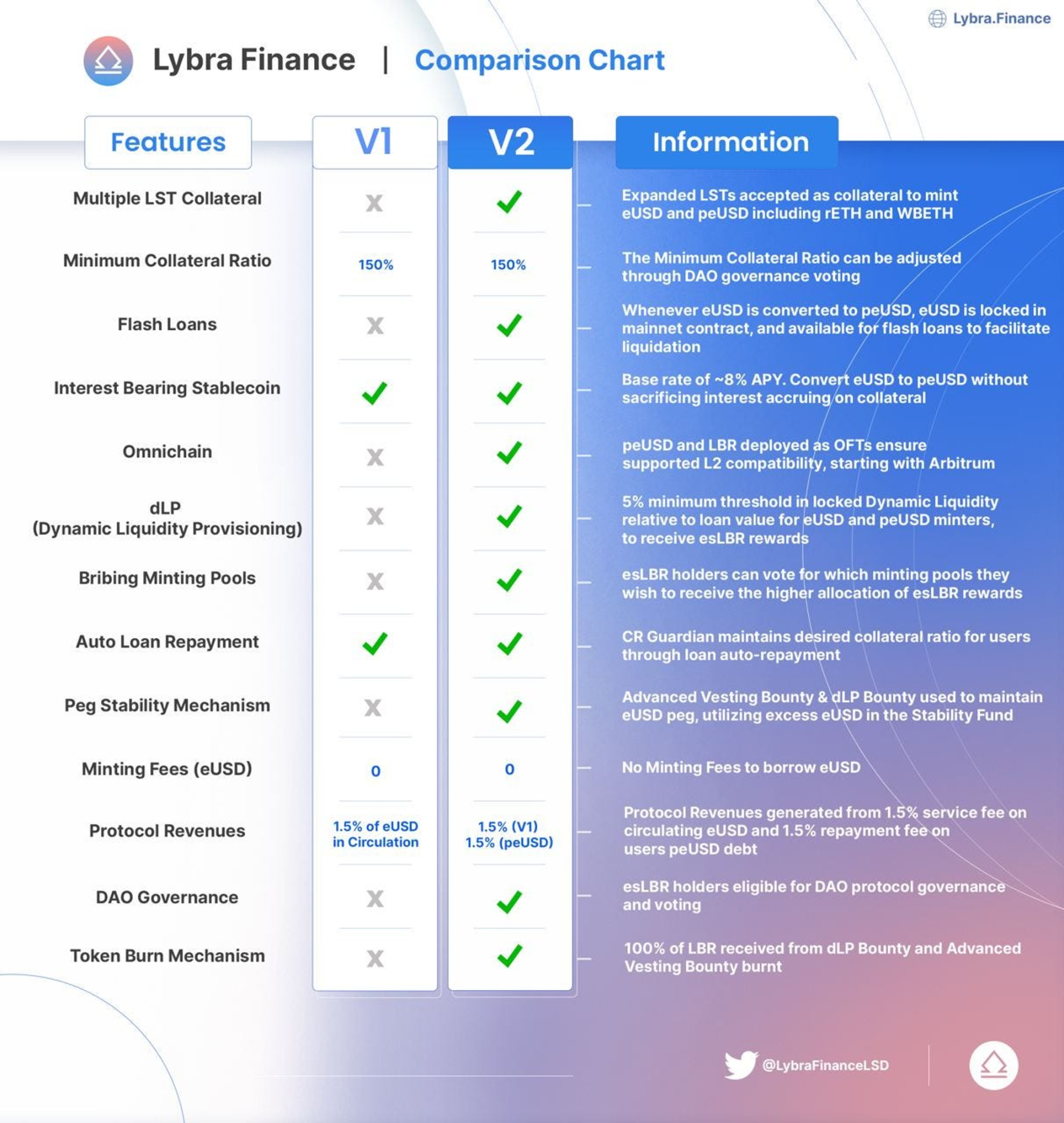

V2 的更新計劃相關內容有:peUSD 的發行、與 LayerZero 的合作,eUSD 的更多交易對和降低 eUSD 的正溢價以及經濟模型的更新(dLP 和 Lybra War)。

發行 Non-rebase 的穩定幣 peUSD 以及支持更多 LSD 資產作爲抵押品

發行 peUSD 錨定 Non-Rebase LSD(初步包括 WBETH,rETH,swETH),同時允許兌換 eUSD 爲 Non-rebase 的 peUSD,peUSD 不帶有生息屬性更加利於流通和交易

抵押的 eUSD 可以進行閃電貸

peUSD 抵押的 eUSD 可以進行閃電貸,並收取 5% 的手續費率,其設計初衷是爲了進行清算

和 LayerZero 合作开發全鏈代幣

peUSD 和 LBR 會通過 LayerZero 成爲全鏈版本允許跨鏈流通

增加穩定幣交易對

在 eUSD 的應用場景方面,會在 Curve 發行 eUSD/3CRV 池,增加穩定幣交易對。

價值平抑機制

在降低 eUSD 的正溢價方面,Lybra 提出了價格平抑機制,當 eUSD 溢價超過 5% 時,協議將購买 eUSD 的資金轉爲購买 USDC 進行分發,而在 0.05 以下時發放 peUSD。

dLP 機制:

持有 eUSD 的用戶需要質押資產總值的 5% 的 LBR/ETH 交易對進入 Curve 池子中來領取獎勵否則暫停發放,增大 LBR 的交易深度,如果不質押 LP 會暫停釋放 esLBR,且罰除的 LBR 會以折扣價格(50%)給到用戶

延長 esLBR 线性釋放時間

將 30 天线性解鎖的機制上限改爲 90 天,拉長了线性釋放的周期以及增大了內部價格博弈的復雜性。用戶也可以直接提取但會按照時間情況罰除 LBR 獎勵,罰除的 LBR 同樣會以折扣價格(50%)給到用戶

Lybra War

隨着 Lybra 支持更多的 LSD 資產,會設計賄選玩法,希望產生類似 Curve War 的 Lybra War

4.2 優劣勢分析:

優勢:

1、先發優勢:

Lybra 是目前的 LSDFI 市值頭部,協議內持倉用戶數也並不多

2、具有正向飛輪邏輯:

如果在 ETH 的上升行情中,抵押品 ETH 的價值上升會帶來更高的抵押率和更高的收益,具有不低的發展潛力。

劣勢:

1、信譽風險:

協議爲匿名團隊,團隊履歷未知。

2、依賴代幣補貼會累計代幣的拋壓:

本質是抵押品的借貸,依賴釋放代幣進行補貼從而讓協議進行正向飛輪的運轉,但協議發展始終存在大量的補貼成本,在協議增長緩慢時會累積成潛在的拋壓風險。

3、依然處於早期階段且護城河不明顯:

協議目前 3 億多的 TVL 鎖倉量和 1.6 億體量的 eUSD 並不多,FDV 市值相較 maker 明顯高估,未來如果出現與 LSD 票據的大供應方即 Lido 或與大交易場景 Curve 或 Uni 深度合作的競爭對手,Lybra 的後續增長會面臨挑战。

4、需要拓展的應用場景:

eUSD 在當前來看場景是受限的,只有 Curve 和 Uni 的池子且流動性較低,peUSD 的設計和 layer zero 的全鏈支持可能會一定程度解決,這一部分是需要持續關注的。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:解讀Lybra:業務模型、代幣設計及V2優劣勢

地址:https://www.sgitmedia.com/article/9302.html

相關閱讀:

- AI智能體解決代幣預售問題?一文讀懂AI-Pool 2024-12-24

- DePayFi: 任何資產、任何時間、任何地方都能增值 2024-12-24

- AI Agent未來的敘事方向在哪裏? 2024-12-24

- 2025年是時候認真了解下加密貨幣了 2024-12-24

- 馬斯克xAI融資438億 黃仁勳蘇姿豐都投了 2024-12-24

- 華爾街“認同”美聯儲:預測2年期美債收益率明年將下降50個基點 2024-12-24

- 馬斯克2024年終總結:他都創造了哪些記錄? 2024-12-24

- Web3律師:2025 Web3投資新風口-AI加密基金的潛力與合規挑战 2024-12-24