從宏觀、基本面等角度出發 預測2024年Q1比特幣與以太坊價格

2023-07-24 14:20 Blofin

作者:Matt Hu, Blofin CEO&Griffin Ardern, Blofin Macro Trader

“機構的寵兒”:爲什么是 BTC?

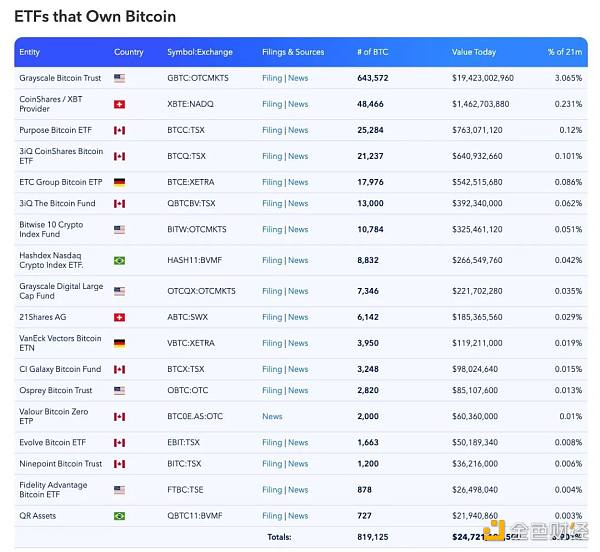

在當代金融體系中,央行是金融市場的流動性之源。當央行开始釋放/收縮流動性時,流動性的變動會實時反映在債券、大宗商品、外匯及金融衍生品的價格變動中,亦體現在股指的變動中。比特幣作爲“宏觀俱樂部”的新成員時間並不長久。然而,美國政府持有着最多的比特幣;而將比特幣納入投資組合中的 ETF 亦逐漸增加,這些 ETF 的發行者中不乏 Fidelity 等頂級資管機構。

比特幣 ETF 列表及持倉情況,截至2023年7月17日。來源:Bitcoin Treasuries

與其他的加密貨幣相比,BTC 是真正去中心化的。中本聰閣下的事跡已經廣爲人知,但沒有人知道“他究竟是誰”。不過,“他是誰”可能已經並不重要;比特幣網絡已經成熟,任何人對於比特幣網絡的影響已經可以忽略不計——這種“真正去中心化”屬性也是合格宏觀投資標的的特徵之一。黃金和礦物生成自宇宙;農產品由自然界產出;比特幣則來自於算法和信息所構成的賽博宇宙。

由於 BTC 是賽博宇宙的產物,央行的流動性操控魔法對其無效。BTC 的美元價格會變動,但1 BTC 始終是1 BTC。原生加密投資者把 BTC 作爲投資品與價值貯藏手段,以對抗法幣本位下的通貨膨脹。

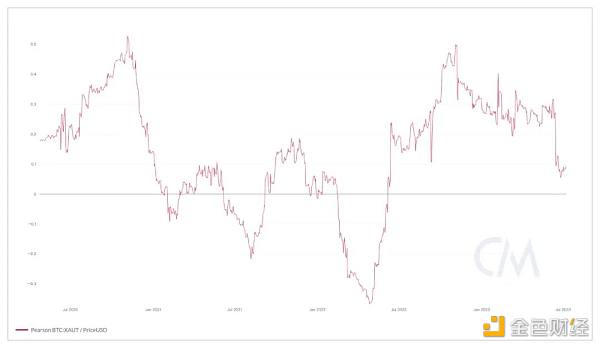

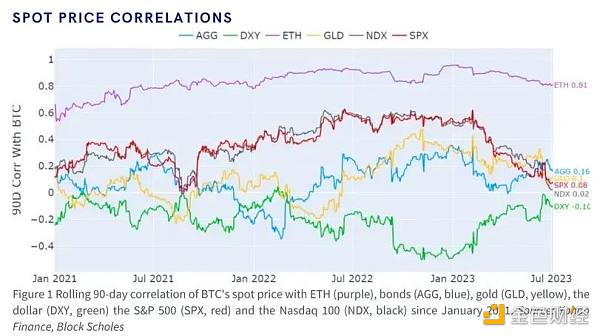

對於來自傳統市場的基金經理們而言,他們則更看重 BTC 在分散風險中所起到的作用。BTC 與黃金的的價格表現從未達到過“強相關”水平,而與美股指數的相關性亦在2023年下跌至0附近。同時,由於 BTC 屬於另一種完全不同的大類資產,這意味着 BTC 可以在一定程度上分散投資組合的整體風險。BTC 的合規性亦得到廣泛承認;這大大降低了投資於 BTC 的法律風險。

2020年7月至今BTC 與黃金90天價格相關性變動情況。來源:CoinMetrics

2021 年 1 月至今 BTC 價格與美股指數相關性變動情況。來源:Block Scholes

宏觀對衝基金經理們則會更關注流動性。他們的策略通常投資於債券、外匯、大宗商品、股指等標的,並更傾向於通過衍生品進行交易,而非基於現貨。”流動性“是核心原因——宏觀交易需要准確把握流動性變動的時機,並以最快的速度、最低的成本進入與退出。作爲新興資產,在比特幣網絡的全球流動性與豐富的衍生品加持下,BTC 的流動性可以與外匯相媲美。

更重要的是,由於比特幣網絡與加密基礎設施共同帶來的高速與低交易成本,交易員們可以在數秒內完成流動性的部署與退出,無需與衆多第三方機構在電話中不斷協商,或者在流動性較差的場外交易系統中等待出價被接受。上述優勢使得 BTC 對於市場情緒以及宏觀事件變動更爲敏感,並體現在其價格波動與波動率變動上。

2023 年 1 月至 7 月 BTC 價格變動。來源:blofin.com

注意圖中的紫色部分,分別對應 3 月銀行業危機、5 月美聯儲加息以及 7 月前後 BTC 現貨 ETF 提交。

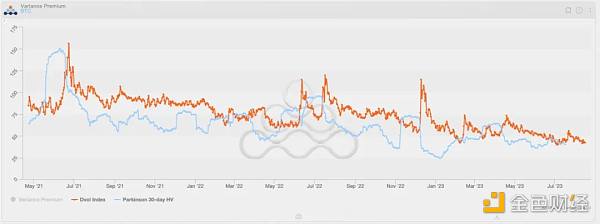

2021 年 5 月至今 BTC DVOL 波動率指數與已實現波動率水平對比。來源:Amberdata Derivatives

不難發現,BTC 的波動率指數對於宏觀變動較爲敏感。

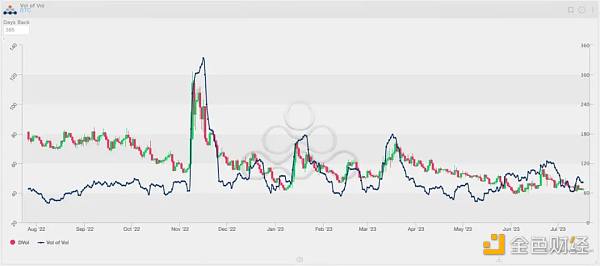

2022 年 8 月 BTCDVOL 波動率指數與“波動率的波動率”水平對比。來源:Amberdata Derivatives

2022 年 8 月 BTCDVOL 波動率指數與“波動率的波動率”水平對比。來源:Amberdata Derivatives

與波動率相比,BTC 的波動率變動更爲迅速且敏感。

總之,無論是加密信仰者、傳統市場的基金經理還是宏觀對衝基金的交易員,BTC 在功用、合規、風險管理、流動性與交易等諸多方面滿足了不同類型的、幾乎所有投資者的要求。很難有宏觀標的可以一次性滿足這些需求;換句話說,BTC 是天然的宏觀交易標的。

ETH: 市盈率 312.58 的“軟件公司”

加密市場的投資者們喜歡把 BTC 與 ETH 放在一起比較;從市值來看,BTC 與 ETH 分別位列加密貨幣市值排行榜的第一與第二,且每個加密交易員都會涉及這兩種加密貨幣。來着傳統市場的投資者則不然。實際上,他們對於 ETH 更爲謹慎:暫且不論 ETH 可能的合規風險,考慮到以太坊創始人與开發者對於以太坊區塊鏈發展的影響力,以及以太坊的“智能合約即服務”模式,它更像是一家與亞馬遜、微軟等 IT 巨頭類似的“軟件公司”,而非與比特幣網絡一樣的“單純流動性容器”。

事實上,已經有一些研究員與交易員在用基於公司金融的框架解讀 ETH:

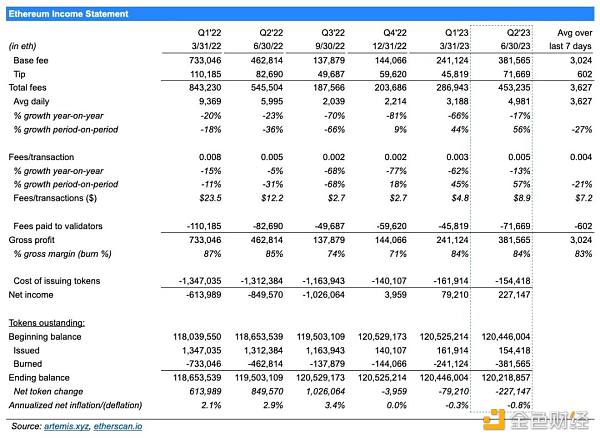

以太坊損益表。來源:artemis.xyz

那么,用基於對股票基本面的分析框架來分析 ETH,似乎也變得合理了起來。很幸運,由於區塊鏈本身的透明性,獲得 ETH 的實時供應量與實時價格並不困難。同樣,在 Sam Andrew 等研究員的努力下,我們也以一種較爲可行的方式獲得了以太坊網絡的財務情況。讓我們一起來估算以太坊當下的市盈率(P/E Ratio):

從 ETH 正式引入 PoS 後开始計算,從 2022 年第四季度至 2023 年第二季度,以太坊網絡的總盈利(美元)爲:(3,959*1,301)+(79,210*1,589)+(227,147*1,861)= 553,735,916 美元,折合年化收益約爲 738,314,555 美元;

ETH 的現貨均價(7 月 17 日)約爲 1,920 美元;

ETH 的實時供應量(7 月 17 日)約爲 120,201,013個;

因此,ETH 的市盈率= 1,920/(738,314,555/120,201,013)=312.58。

312.58!這是一個很驚人的市盈率數字。我們附上了美股市場中 Magnificent 7(市值最大的七只科技股)的市盈率作爲對比*:

AAPL: 32.38

AMZN: 164.24

ETH:312.58

GOOGL: 27.93

META: 38.32

MSFT: 36.92

NVDA: 207.62

TSLA: 82.76

*:所有股票市盈率基於7月14日收盤價計算。ETH 的市盈率基於7月17日日內均價計算。

毫無疑問,以太坊作爲“軟件公司”,顯著超越了我們原有的期望。考慮到其不分紅且仍處於轉向 PoS 後高速增長中的階段,如此高的市盈率與 AI 加持下的 NVDA 類似;而對比 AMZN 的市盈率,作爲加密行業核心基礎設施提供者,ETH 的高市盈率也並不難理解。綜上來看,投資者對 ETH 給出了較高的估值,期望着 ETH 未來發展的無限可能性。

不過,當以太坊可以在公司邏輯下完全自洽之時,BTC 與 ETH 已經正式走向了不同的道路。

分道揚鑣

在“加密 3.0”的敘事下,BTC 與 ETH 將會去向何方?

BTC :Crypto IsMacro

毫無疑問,BTC 的價格將會取決於宏觀經濟狀況及加密市場內部宏觀情況的變動。因此,對於 BTC 而言,利率與市佔率將是重要的影響因素。利率影響收益預期,而市佔率則影響市值規模。

•從利率市場看,在未來半年內,美聯儲並不會降息;歐洲央行在高通脹威脅下亦不會示弱。上述情形意味着高利率將會持續壓制 BTC 的表現。不過,一些潛在的利好因素也在支撐着 BTC 的價格,比如 BTC 現貨 ETF 可能的上市。

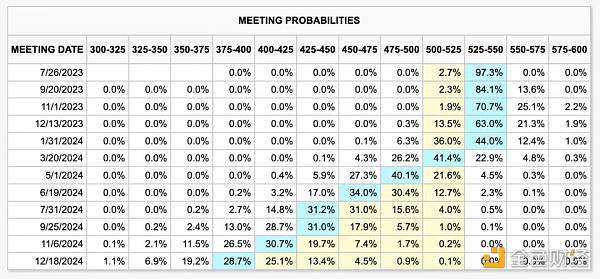

美聯儲最新可能利率路徑,截至2023 年 7 月 17 日。來源:CME Group

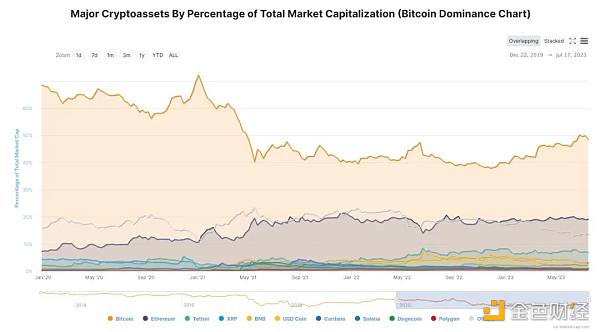

• 此外,加密市場流動性的內部分配也會影響到 BTC 的價格與市值。2021 年年初至 2022 年年末,受牛市與“山寨季”影響,BTC 的市佔率由 60% 以上逐步下降至 40%-45%之間,隨後,受益於機構买入潮及流動性回歸,BTC 的市佔率從 2023 年 1 月开始反彈。至 2023 年 7月,BTC 的市佔率約爲 50% 左右。

主流加密貨幣市佔率變動,截至 2023 年 7 月 17 日。來源:Coinmarketcap

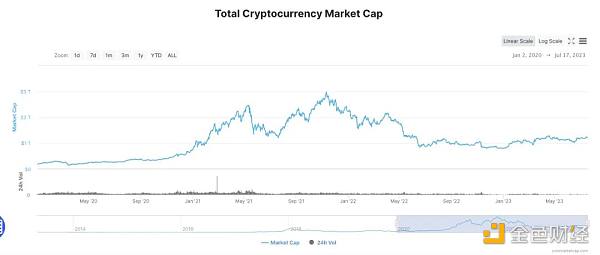

• 在利率爲 0% 時,加密市場的總市值最高約爲 3 萬億美元。而在利率爲 5.25% 時,加密市場的總市值約爲 1.2 萬億美元——大概是最高點的 40%。2021 年 11 月至 2022 年 3 月期間,因美聯儲的預期管理,加密市場損失了約 1 萬億美元的市值。3 月,美聯儲加息 25 個基點,此時加密市場的總市值約爲 2 萬億美元——最高點的 67%。

• 考慮到美聯儲在未來幾年預計不會再採取 2020-2021 年的無限量化寬松政策,因預期變動導致的市場的加密市場總市值變動規模最高不會超過1萬億美元。

加密市場總市值變動,截至 2023 年 7 月 17 日。來源:Coinmarketcap

讓我們基於上述邏輯展开:

• 考慮到加密市場目前缺乏外部流動性進入,我們假設 BTC 未來的價格完全取決於利率與市場預期的變動,並反映在市佔率的變動上。

• 在 5.25% 的高利率持續與缺乏外部流動性進入的情形下,2024 年1 月前,加密市場的總市值很難出現顯著上升。即使“預期先行”,最樂觀的情形下,預期所帶來的加密市場內部市值增長不會超過 5000 億美元。

• BTC 的總供應量約爲 1943 萬枚左右,且在一年內總供應量不會出現 5% 以上的顯著變動。

簡單考慮三種情況:

1. 投資者沒有更多預期,加密市場內部市值增長有限。加密市場的總市值將會穩定在 1.2 萬億-1.4 萬億美元之間,BTC 的市佔率不會出現太大改變,維持在 50% 左右。這意味着 BTC 的市值將在 6,000-7,000 億美元間波動,價格將在 30,880-36,026 美元間波動;

2. BTC 現貨 ETF 通過,爲投資者帶來良好預期。加密市場的市值反彈至 1.5 萬億-1.6 萬億美元左右。

-假如 BTC 的市佔率不上升,BTC 的市值將會穩定在 7,500 億-8,000 億美元左右,價格最高時或將達到 41,173 美元;即使反彈不夠劇烈,BTC 的價格也會高於 38,500 美元;

-假如現貨 ETF 通過導致 BTC 市佔率上升至60%。最好情況下,BTC 的市值將達到 9,600 億美元,單價超過 49,400 美元;即使加密市場整體反彈不夠劇烈,BTC 的市值也會回升至 9,000 億美元,單價達到 46,300 美元。

3. 降息預期與現貨 ETF、比特幣減半等利好預期疊加,推動加密市場內流動性全面回歸,加密市場市值反彈至 1.7 萬億美元以上。

-假如 BTC 的市佔率不上升,BTC 的市值將會達到 8,500 億美元以上,價格反彈至 43,700 美元以上;

-假如 BTC 市佔率上升至 60%,BTC 的市值將會達到 1.02 萬億美元以上,價格達到 52,500 美元左右水平。

總之,宏觀因素對於 BTC 相對有利,而 BTC 價格最終可以達到的水平,取決於利率及市場預期。

ETH: “如何做一家更盈利的公司”

考慮到 BTC 已經成爲了宏觀敘事的主角,ETH 在應用上進行發力或將更爲明智。因此,對於 ETH 而言,影響其價格的因素主要來自於其本身的新敘事,以及未來是否能得到進一步的廣泛應用。由於這些因素將會反映在以太坊網絡的淨收入中,因此我們可以基於市盈率的變動,反推 ETH 可能的價格變動。

同樣,簡單考慮三種情況:

1. 坎昆升級顯著提升了以太坊的 Layer2 速度,並降低了交易成本,推動以太坊 Layer2 生態爆發。以太坊網絡盈利勢頭持續,在坎昆升級前每季度收入上升 50%,坎昆升級後實現每季度淨收入翻一番。

-假設 ETH 市盈率不出現顯著變化,投資者的強勁預期推動市盈率維持在 300 左右。2023 年 Q2 的淨收入爲 4.23 億美元,Q3 的淨收入爲 6.35 億美元,Q4 的淨收入爲 9.53 億美元。在此情形下,ETH 網絡的 2023 年度總營收將達到 21.37 億美元。考慮到 ETH 通縮將使得 ETH 的總供應量下跌至 1.2 億個,ETH 在 2024 年年初時的均價或將突破 5,300 美元,並在坎昆升級後的第一季度突破 9,700 美元。

-假設投資者預期較爲中性,使得 ETH 市盈率回落至 150 左右(接近 AMZN 等可比公司水平),在此情形下,ETH 的均價將在 2024 年年初達到 2,670 美元左右,並在坎昆升級後的第一季度接近 4,900 美元。

2. 以太坊網絡盈利相對穩健,每季度收入上升 25%,坎昆升級後第一季度收入相較 2023 Q4 上升 50%。

-假設 ETH 市盈率不出現顯著變化,投資者的強勁預期推動市盈率維持在 300 左右。2023 年 Q2 的淨收入爲 4.23 億美元,Q3 的淨收入爲 5.29 億美元,Q4 的淨收入爲 6.61 億美元。在此情形下,ETH 網絡的 2023 年度總營收將達到 17.39 億美元,ETH 在 2024 年年初時的均價或將突破 4,300 美元,並於 2024 年第一季度突破 6,500 美元。如果市盈率回落至 150 左右,則 ETH 在 2024 年年初均價或爲 2,150 美元左右,並於 2024 年第一季度突破 3,200 美元。

3. 以太坊網絡盈利出現邊際遞減,Q3、Q4 的收入上升幅度分別爲 20%、15%,坎昆升級帶來的利好只是在第一季度遏制了盈利邊際遞減趨勢。

-假設 ETH 市盈率不出現顯著變化,投資者的強勁預期推動市盈率維持在 300 左右。2023 年 Q2 的淨收入爲 4.23 億美元,Q3 的淨收入爲 5.08 億美元,Q4 的淨收入爲 5.84 億美元。在此情形下,ETH 網絡的 2023 年度總營收將達到 16.41 億美元,ETH 在 2024 年年初時的均價或將突破 4,100 美元,並於2024年第一季度突破 5,400 美元。如果市盈率回落至 150 左右,則 ETH 在 2024 年年初均價或爲 2,050 美元左右,並於 2024 年第一季度突破 2,700 美元。

綜上,ETH 的發展與其自身的盈利能力高度相關。敘事的加持與可持續且不斷增長的盈利能力相結合,是推動 ETH 價格上升的關鍵——此處已與 BTC 截然不同。

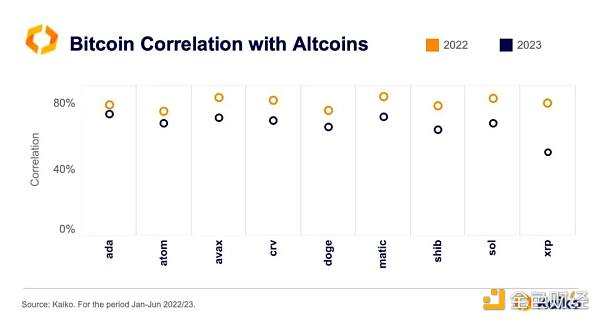

Junction

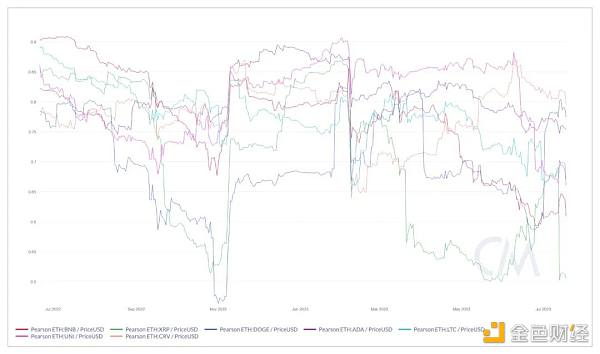

事實上,加密市場內的“分道揚鑣”已經不只存在於在理論上,亦不僅存在於 BTC 與 ETH 之間。據統計,在 2023 年,不僅 BTC 與 ETH 的相關性出現了顯著下降,BTC 與主流山寨幣之間的相關性亦出現了顯著下降。BTC 似乎正在走自己的路,而 ETH 與 XRP、LTC、BNB 等不同類型幣種之間的相關性也在減弱,但與 ADA 等公鏈幣,以及 CRV 等深耕在以太坊公鏈的項目代幣依然保持着穩固的相關性。

隨着幣種間相關性的不斷減弱,先前可以完全復用或者部分復用的分析邏輯與交易策略變得不再有效。配對交易不再出現理想中的相關性回歸,而基於市值和賽道的通用投資框架也在某種程度上不再適用——這意味着基於項目本身基本面的進一步分析變得更爲重要。

BTC 與除 ETH 外其他主要加密貨幣相關性變動,截至 2023 年 6 月。來源:Kaiko

ETH 與除 BTC 外其他主要加密貨幣相關性變動,截至 2023 年 7 月。來源:CoinMetrics

現在是時候採用兩種甚至多種完全不同的邏輯看待加密市場了。加密 3.0 版本已經到來;時代在前進。比特幣將與宏觀經濟和傳統市場更加緊密結合,而以太坊則需要成爲一家“偉大的公司”;其他的加密貨幣也要走好自己的路。在宏微觀結構均在快速變化的加密市場,我們需要緊跟時代的腳步。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:從宏觀、基本面等角度出發 預測2024年Q1比特幣與以太坊價格

地址:https://www.sgitmedia.com/article/5720.html

相關閱讀:

- AI智能體解決代幣預售問題?一文讀懂AI-Pool 2024-12-24

- DePayFi: 任何資產、任何時間、任何地方都能增值 2024-12-24

- AI Agent未來的敘事方向在哪裏? 2024-12-24

- 2025年是時候認真了解下加密貨幣了 2024-12-24

- 馬斯克xAI融資438億 黃仁勳蘇姿豐都投了 2024-12-24

- 華爾街“認同”美聯儲:預測2年期美債收益率明年將下降50個基點 2024-12-24

- 馬斯克2024年終總結:他都創造了哪些記錄? 2024-12-24

- Web3律師:2025 Web3投資新風口-AI加密基金的潛力與合規挑战 2024-12-24