LayerPixel:如何在 TON 上組合 Uniswap 和 Balancer?

2024-07-02 14:01 Wyz_Research

LayerPixel:如何在 TON 上組合 Uniswap 和 Balancer?

Wyz_Research

個人專欄

剛剛

Wyz_Research

個人專欄

剛剛

作者:Wyz_Research

自 2018 年至今,DeFi 已經發展到了第 6 個年頭,6 年之間,前後橫跨了“2017-2018”、“2020-2021”、“2023-2024”三次輪動周期的上行階段,DeFi 也就分別經歷了三次快速增長。

2018 年,DeFi 還處於發展初期,積累了代幣兌換、AMM、質押等這些基礎技術。2021 年开啓了 DeFi Summer,DeFi 借助已經非常完善的基礎設施,在交易量和鎖倉量兩大數據上實現指數增長。

2021 年後,DeFi 應用紛紛开始向精細化的功能迭代,例如 Uniswap 從 v2 向 v4 迭代幾乎將 DEX 的 AMM 業務开發到了頂峰,以太坊上的 Balancer、Aave 等也將 Uniswap 推廣的 AMM、流動性供應等基礎技術做了更深入的補足式开發。

其他熱門生態更是如此,在近兩輪的周期裏,Solana 等高速鏈上的 DeFi 也完成了應用基礎功能向功能豐富的補足式开發,例如 Solana 裏不僅有 Raydium,還有功能設計更完善的 Jupiter 和主攻流動性供應的 Meteora。

每一個生態都會在增長期中增加數據和技術豐富度,這是生態增長的必然方向,在 2024 的牛市中,TON 生態正在飛速增長,但 TON 生態的 DEX 功能並不完善,主推的 DEX 只提供了如 Uniswap v1 的功能,急需快速完成補足型的其他功能开發。

在 DEX 中,投資者兌換代幣,需求主要分爲三類,其一,拿到更低價格的籌碼;其二,在流動性中退出;其三,進行合理的資產配置和復利,而這其中做的最好的正是 Balancer。

在 TON 的生態中,LayerPixel 是一個正在嘗試補充 TON 資產交易全流程業務的模塊化中間件平台,其正在將 Uniswap 和 Balancer 的組合能力帶入 TON。

爲什么需要 Balancer?

Uniswap 是 AMM 的开山始祖,在訂單簿形式佔據主流的交易撮合市場中,Uniswap 的 AMM 技術一躍成名,成爲了 DEX 的基礎功能,在 v1 版本中,其主要功能爲 swap、LP 兩項,在 v2 中,修正了 swap 中交易路由的功能,也就是 AMM 中交易的精准撮合,v3 則對 LP 功能進行了“固定價格區間內”的流動性供應。即將推出 v4 也會繼續補充流動性供應的精細化功能,讓 LP 可以更好的管理流動性。

除了對 swap 的處置外,因爲有大量的代幣交易對,Uniswap 還借助這一優勢擁有了自己的 oracle,也可以爲其他 DeFi 提供數據。

那么,既然有了 Uniswap,我們爲什么需要 Balancer?Balancer 的重點在另外三個部分:

第一,在 AMM 的 LP 部分增加了權重設置;第二,用戶在 IDO 开盤競價時會通過 LBP 池供應;第三,添加了多個流動性池作爲復利產品。

很明顯,Balancer 的角色是在補足型开發的角度進行的,在基礎技術上,其主要爲 AMM 池的流動性供應功能做了補充。

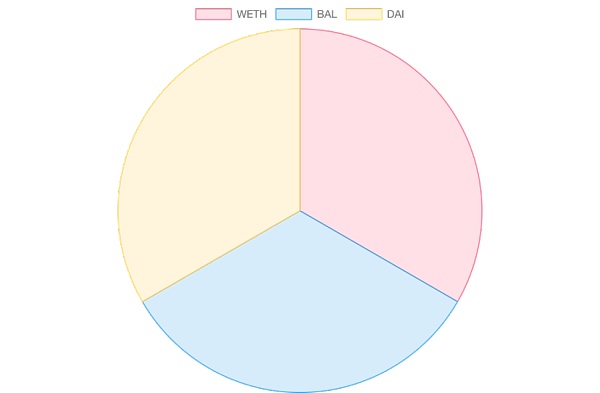

與其他僅提供 50/50 權重的 AMM 池不同,Balancer 加權池允許用戶構建具有兩個以上代幣和自定義權重的池,例如具有 80/20 或 60/20/20 權重的池。

加權池示例

加權池的好處在於,不同權重調整了整個代幣交易的流動性水平,也就可以實現對代幣市值的方向性管理,更適合中小型項目團隊。同時,對於 LP 來說,因爲代幣在池中的權重越高,在價格飆升時遭受的無常損失就越少,權重池可以讓用戶選擇投入流動性資產的比例,盡可能的使用更自由的資產數量,避免更大的無常損失。

而對於 IDO 業務,流動性引導池 (LBP) 可以發揮作用,大部分代幣在 DEX 上线,都會有短時間極端溢價,LBP 使用具有時間相關權重的加權算法,起始和結束權重和時間由池所有者選擇,LBP 在 IDO 類开盤時,會發揮作用,逐步降低代幣價格直至達到市場平衡或市場認可水平。

這一輪周期中,大部分新上线的代幣开盤都承擔了極高的溢價,在 BTC、ETH 漲跌時,經常會出現價格跳水的情況,這體現了代幣上市後,代幣價格控制的重要性。

此外,在項目的市值管理上,大部分項目是沒有足夠的資金應對市值管理的,使用 LBP 來啓動尚未充分分配的代幣,項目可以使用最少的啓動資金實現上市、市值管理的過程。

LayerPixel 源於補足式开發

TON 的生態正在蓬勃發展,TON 基金會也在大力推進,無論是對代幣 TON 的價格控制,還是對項目代幣、鏈上交易量和鎖倉量的扶持。但沒能做到精細化功能的工具,難以發揮出對生態增長的促進效果。

目前 TON 生態整體正在上行趨勢中,投資者和項目對於生態的訴求可以匯總爲:

1.投資者希望找到早期項目,拿到早期籌碼。

2.中小型的項目希望減少开發成本。

3.中小型項目希望用最小成本做市。

這些需求都指向了开源的應用協議和中間件類的平台型項目。

LayerPixel 是扎根在 TON 生態中的成熟團隊,在補足式开發思路下,整合了代幣發行、代幣交易、流動性供應、預言機服務、質押池等全業務流程的中間件平台。

其可以通過業務整體性爲全生態的早期項目提供服務,爲用戶發現早期項目提供入口,同時還在技術端提供了前端、SDK、API 等支持。

LayerPixel 的 DeFi 解決方案

LayerPixel 的解決方案中主要包含四個業務部分:TonUP、PixelSwap、Pixacle、PixelWallet。

TonUP 是 TON 上的 Launchpad,2023 年 8 月在 TON 基金會的支持下推出,爲 TON 生態的 DeFi、GameFi 等舉行了多次 IDO,其代幣 UP 交易最高市值超過 1 億美元。而 LayerPixel 則是由 TonUP 孵化的基礎件,這其中就包括了去中心化交易所 PixelSwap。

PixelSwap 是目前 TON 上唯一一個同時支持 AMM、加權池和 LBP 的 DEX。其允許用戶自定義特定的代幣敞口,同時提供流動性。此外,在這個功能之上,PixelSwap 還可以實現 Jetton 資產間的直接交換,即使該交易對之間沒有流動性池。PixelSwap 還會通過各類質押池幫助流動性提供者實現收入最大化。通過質押、借貸和流動性挖礦的無縫集成,用戶可以享受最佳回報。

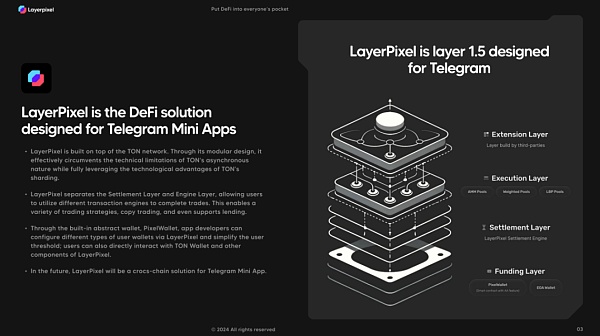

因爲 TON 原生資產協議 Jetton 與以太坊技術思路的不同,以太坊上的功能很難直接在 TON 原生環境中實現,爲了完成整個技術部分,LayerPixel 在現有 TON 網絡 Jetton 標准的基礎上設計了 Settlement Layer,這是一組類似於銀行的智能合約,用戶可以將資金存放在 Settlement Layer 中並授權符合標准的第三方合約去調用這些資產。通過這個方式,LayerPixel 就實現了資產授權和原子交換的功能。

這意味着在 Telegram Mini App 的場景中,用於只需要調起一次 TON 錢包(如 Tonkeeper)就可以允許小程序的开發者調用指定數量的指定 token。這將極大的提升用戶的使用體驗,而目前 LayerPixel 也是 TON 上所有協議中率先實現這一功能的。

值得挖掘的是,可以看到在對外的流動性供應上,PixelSwap 還保留了基礎資產的接口,允許其他項目使用流動性,未來或將像 Balancer 之於以太坊、Meteora 之於 Solana 一樣,成爲 TON 上的流動性供應節點。

基於 PixelSwap 天然的報價能力,LayerPixel 還拓展出了 oracle 模塊——Pixacle。這是一個基於 PixelSwap 的輕型預言機,可以允許开發者通過調用智能合約的方式直接獲取資產最新的交易價格。

以上是 LayerPixel 的 launchpad、swap 和 oracle 功能,基於這三個功能,其他應用方可以嘗試多種應用類型的开發,例如與聚合器集成、开發出更精細的 DEX 以及借貸平台、衍生品平台等

除了上述功能外,LayerPixel 未來還會推出 PixelWallet,增加一個外部的錢包入口,同時入口和功能模塊也會开放給所有合作者,幫助項目使用錢包導入用戶,當然,錢包也一定會集成所有功能,完成大一統的設計。

最後,在業務之外,开發者友好也是 LayerPixel 重視的部分。除了和 Bot Gameyard 等遊戲平台和遊戲开發者合作之外,LayerPixel 也將用 SDK 把自己當作嵌入式服務提供給 Telegram 小程序的开發者,旨在降低用戶門檻。

TON 公鏈的开發語言與 EVM 類語言完全不同,因此,FunC 語言和 tact 編程已經具備了難度,DeFi 接入 Telegram Mini App 前端也是困難重重,應用开發者還會遇到用戶資產安全的敏感性和系統化風控的問題。

因此對於开發者,首先需要協議的模塊化帶來的輕便的可組合性,其次就是开發者友好的輔助適配。

LayerPixel 同樣採用中間件思路解決了這個痛點。LayerPixel 可以被稱爲是一套基於 TON 網絡的 Layer 1.5,即其本身並非和 Layer2 一樣有獨立的共識和定序器,而是創建了一個可以與 TON 網絡交互的“智能合約集”實現原子交易、合約交互等。

再者,基於 Telegram 的 MiniApp 特性,LayerPixel 首先做了前端的適配,並正在推進 SDK 和 API 級的便捷式开發,在 LayerPixel 的構想中,未來的 Telegram Mini App 开發者不需要再去了解復雜的區塊鏈支持和學習新的編程語言,只需要使用其工具和功能模塊即可。

LayerPixel 的團隊曾在一次线上活動中提到他們對於 TON 鏈資產的看法,在 LayerPixel 的團隊看來 TON 鏈上會存在很多的長尾資產,這些長尾資產可能是基於 Telegram Mini App,如小遊戲發行。這些長尾資產的特點是市值和流動性都較低,但是尤其原生的交易群體,並且有一定的交易數量,而 LayerPixel 就是想幫助這樣的項目方更快和更好的發行資產。

寫在最後

LayerPixel 的出現,讓 TON 生態的 DeFi 賽道出現了一個標准業務閉環的範例,在以太坊上或者 Solana 上,這樣的 DeFi 閉環是生態資產運轉的最常態流程,更是支撐生態價值的關鍵。

在過去的周期輪轉中,以太坊 DeFi 的豐富性,讓以太坊一直保有極高的 TVL 數據,安穩的支撐着 ETH 的經濟模型。

對於 TON 來說,LayerPixel 的目標雖然是補足生態功能不足,但最重要的,莫過於給予了生態开發者一個發散思維創造的機會,中間件平台的特性就是做標准化的復制,提供規模化發展的動力,正在蓬勃增長的 TON,需要 LayerPixel,也需要基於 LayerPixel 的流動性、數據、开發模塊進行二次开發的开發者們。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:LayerPixel:如何在 TON 上組合 Uniswap 和 Balancer?

地址:https://www.sgitmedia.com/article/33889.html

相關閱讀:

- 盤點2024年最偉大的五個應用創新 2024-12-30

- 爲什么要在租用時代持有BTC? 2024-12-30

- 薩爾瓦多購入5.69億美元BTC 目前持有數量超6000枚 2024-12-30

- 年度盤點:推動2024年加密市場增長的核心力量 2024-12-30

- 融資买比特幣股價上漲20倍 微策略背後的財富密碼能否復制? 2024-12-27

- Glassnode:是什么讓SOL在過去兩年中暴漲2143%? 2024-12-27

- AI Agent:MeMe 熱潮中走紅的產物是否真的有價值? 2024-12-27

- 爲什么說美聯儲利率調控似乎失控? 2024-12-27