Akash Network:敘事炒作與價值投資並存的去中心化AI算力協議

2024-03-22 17:59 Metrics Ventures

Akash Network:敘事炒作與價值投資並存的去中心化AI算力協議

Metrics Ventures

個人專欄

剛剛

Metrics Ventures

個人專欄

剛剛

作者:Firehand, Kevin, Charlotte

1 引言:AI賽道已成爲本輪周期的核心敘事

AI賽道的火熱程度或許已不需要再多做贅述——價格表現已足以蓋過一切文字。2024年2月23日,英偉達股價突破800美元,市值超過2萬億美元,成爲歷史上最快從1萬億美元市值增長至2萬億美元市值的企業。在Crypto賽道,AI賽道代幣在過去幾個月中表現優異,RNDR、TAO、FET等龍頭代幣均收獲了3倍以上的漲幅,每一次AI領域的重要事件,都會帶領相關代幣完成一次快速增長。

AI已成爲本輪周期最重要的人類科技革命,相應地成爲資金炒作的頭號賽道。區塊鏈和人工智能正積極探索相互融合的可能性,Crypto世界將受益於AI技術的重要進展,帶動相關龍頭代幣的快速上漲。或許幾個月前我們還在探討AI與區塊鏈結合的可行性,但現在這種討論似乎顯得不那么重要,AI已經成爲本輪周期的核心敘事,市場情緒和資金熱情已壓倒了一切。

在我們之前對AI賽道的整體分析中(從V神文章出發,Crypto×AI有哪些值得關注的細分賽道?),對V神將AI賽道細分的四個方向進行了回顧:

AI作爲參與者:AI遊戲、AI預測競賽

AI作爲接口:各類AI應用

AI作爲遊戲規則:Autonomous Agent底層協議、zkML/opML

AI作爲目標:去中心化數據協議、去中心化算力協議和去中心化AI模型

“AI作爲目標”代表着Crypto對AI的去中心化改造,從敘事性上最具有吸引力和炒作空間,在落地性上,雖然目前無法與中心化業務形成有力競爭,但已誕生了許多業務邏輯可行的創新項目,在其中已經形成護城河的項目,將會成爲這一周期走勢強勁的投資標的選擇。

2 賽道概覽:去中心化算力是布局AI賽道的核心方向

在Crypto×AI的衆多細分賽道中,去中心化算力將是同時滿足敘事炒作和價值投資的方向。

首先,AI產業本身對算力的需求正在快速增長,算力不足和成本過高正成爲整個AI行業的問題。在供應端,AI GPU的生產正在被NVIDA獨家壟斷,各大巨頭把控着AI算力,一部分用於新模型的訓練,另一部分用於租賃,高度中心化和壟斷化的雲平台正在把控着算力定價權。在需求端,模型訓練和模型推理的需求正在快速增長,模型訓練競賽正在加劇對算力的爭奪,小模型訓練與微調同樣需要更低成本的算力支持,AI應用的大規模採用正在增加模型推理的算力需要。

其次,在衆多的AI細分賽道中,去中心化算力是Crypto與AI融合的最緊密、業務邏輯最清晰的方向。使用代幣激勵算力的供應,或者說更爲廣泛的DePIN的業務邏輯,已經在上個階段的Filecoin等去中心化存儲賽道中證明了可行性。無論是Wrapper類的AI應用,還是Agent底層協議,代幣在整個系統中的重要性其實都不高,而去中心化算力項目中,加密貨幣與整個業務邏輯具有極深的綁定關系,真正發揮了Crypto的激勵作用來重塑了AI格局。

伴隨着最近的英偉達大會,去中心化算力迎來了新一波高潮,龍頭項目漲幅喜人,且湧現了一衆算力相關的新項目。去中心化算力賽道目前的特點是:項目數量衆多,項目業務邏輯相似,競爭程度激烈,龍頭項目在算力資源供應和需求穩定性上具有護城河。

在業務邏輯上,這類項目基本相似:利用加密貨幣作爲激勵手段,讓擁有CPU和GPU的供應者提供算力,使得中小企業可以無需許可地使用租賃者提供的算力,代幣激勵使得算力的價格遠低於中心化供應商。同時,用於去中心化模型訓練在通信和並行計算上的要求更高,且計算用途正在從訓練轉變爲推理,因此目前的項目多集中在分布式推理上,同質化程度較高。

盡管英偉達大會帶動了一系列GPU概念的項目增長,**但我們預期這一賽道未來的發展會進一步聚合和集中化,龍頭項目跑出後,小項目將在中長期走向衰退。**無論是算力供應,還是愿意採用去中心化算力的用戶,都具有稀缺性,業務邏輯高度同質化的情況下,供應和需求兩端的資源都將優先流向頭部項目。此外,用戶需要大規模和穩定的算力保障,過度分散化的賽道格局將更加不利於與中心化雲服務商抗衡。

綜上分析,去中心化算力將是布局AI賽道的重點方向,在中長期的投資下,已經具有一定護城河的龍頭項目,將具有持續的競爭力。在這一邏輯下,我們認爲Akash將是布局這一賽道的核心標的。

3 Akash Network:基本面與代幣經濟分析

3.1 基本面分析

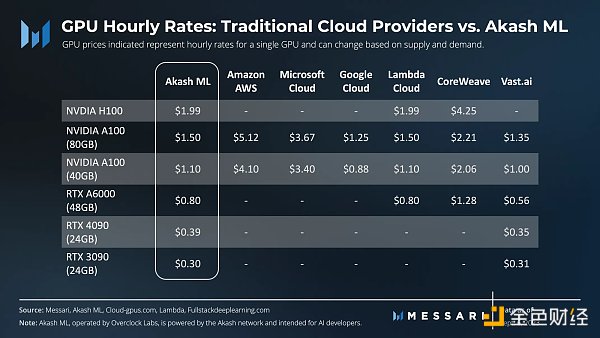

Akash Network是一個去中心化雲計算平台,旨在通過提供一個基於點對點的市場,整合全球範圍內未充分利用的計算資源,建立一個公开透明的市場,使得用戶可以自由地發布資源需求,並讓全球的資源供應商進行實時競標,降低了雲服務的成本。根據Messari的報告,Akash相同硬件的成本遠低於其他雲供應商。

Akash成立於2015年,並在2020年在Cosmos生態中推出主網。Akash最初專注於CPU計算,2023年8月31日,Akash Network完成主網6升級,开始支持GPU雲市場。

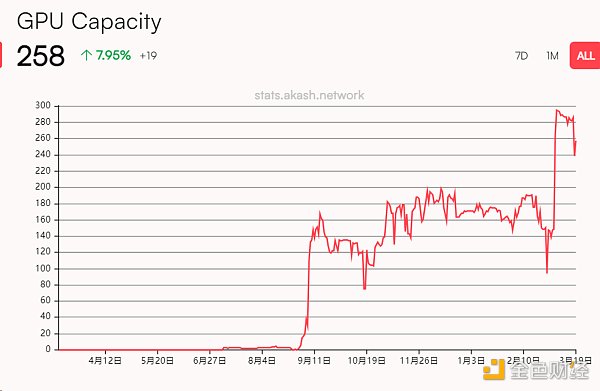

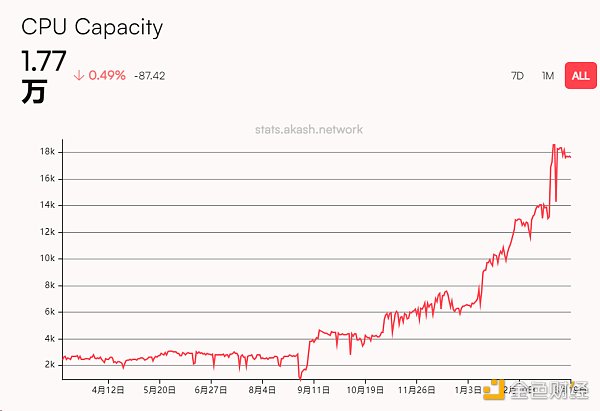

算力的供應端主要來自於數據中心、礦工和消費級算力。在主流公鏈轉向PoS (Proof of Stake) 機制後,大量礦場的闲置算力成爲一個待解決的問題。Akash Network正通過與多個大型礦工合作,有效利用這些闲置資源,已經獲得了近500個V100等效GPU的大量高性能計算資源,其中北美最大比特幣礦工Foundry向Akash GPU網絡中添加了48個 NVIDIA A100。全球散布的個人電腦也蕴藏着大量未被充分利用的低端算力。目前,Akash網絡中擁有超過1.77萬個CPU和258個GPU,且該數量正在不斷攀升。此外,Akash還推出了特定的激勵計劃,如500萬美元的試點激勵計劃,旨在吸引更多的算力提供方加入平台。

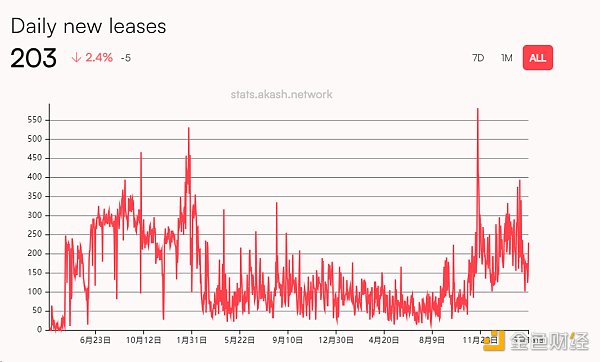

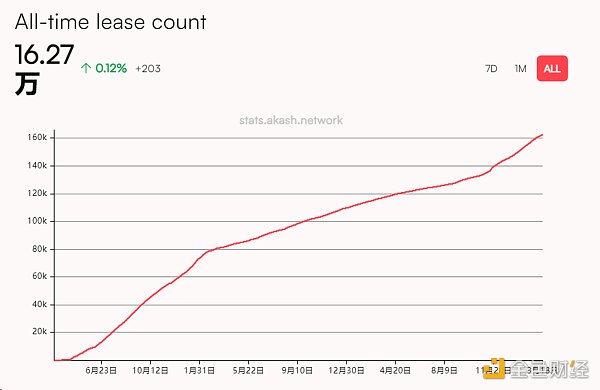

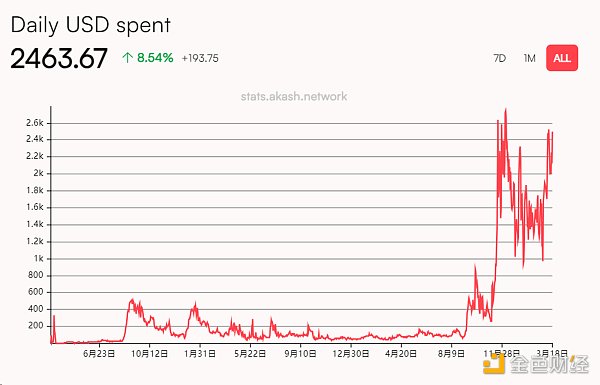

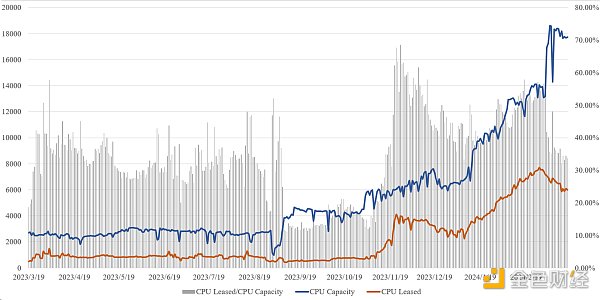

在需求端,Akash Network通過建立自己的开源社區,致力於吸引更多开發者加入,這不僅有助於加強其生態系統的護城河,也爲平台帶來了持續的創新和發展動力。此外,Akash還在積極尋求與其他去中心化AI協議的合作,以擴大其服務範圍並提高平台的競爭力。目前,Akash已經與Gensyn和Bittensor這兩大去中心化一層協議達成了合作關系,這不僅爲Akash帶來了大量的固定需求,也證明了其平台在去中心化算力市場中的吸引力和實力。2023年8月引入GPU後,Akash的每日租賃量也得到了顯著上升,目前已累積完成16.27萬次租賃,租賃帶來的日收入也在不斷增長。

在供需兩側的匹配上,Akash使用反向拍賣(Reverse Auction)機制,即用戶創建訂單,算力供應商針對訂單進行競價,由用戶根據供應商的出價等信息完成選擇,並籤訂租約。

在具體業務上,Akash Network的算力主要用於數據預處理與模型推理,但近期正在進行模型訓練的嘗試和开發。2023年8月开始Overclock Labs开始與ThumperAI一起訓練基礎AI模型,最終致力於創建名爲”Akash-Thumper“的开源人工智能模型,並在Huggingface上共享。如果模型的訓練能夠順利完成,將定義使用分布式計算訓練模型的流程,並吸引對Akash網絡的需求,提高利用率。

GPU有了,價格也具有吸引力,那么阻止开發者使用Akash的只剩最後一道門檻了:**Crypto Barrier。**Akash Network採用了一系列措施來降低用戶使用難度:

开發Cloudmos DeployandAkash Console, 开發者能夠無摩擦的管理網絡中的實例;

在Metamask上整合了Cosmos Swap,用戶能在Metamask上授權AKT交易;

支持穩定幣支付,Noble即將推出Cosmos原生的USDC也能大幅降低开發者的入門門檻。

3.2 代幣經濟學分析

AKT代幣在Akash生態系統中扮演着多個關鍵角色:作爲質押媒介增強網絡安全、治理、租賃結算單位以及市場定價的基准。

通過質押AKT,用戶可以參與到網絡的治理中,投票權重取決於他們質押的代幣數量和時長,從而促進了網絡的去中心化決策過程。

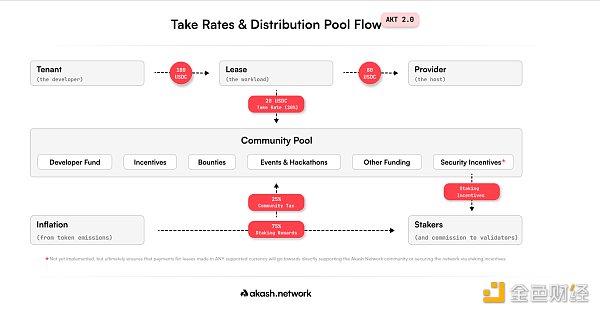

AKT主要被用於支付租賃費用,Akash通過設定不同的手續費率(如AKT支付收取4%手續費,USDC支付則爲20%)和高達13%的年通貨膨脹率來調控供需,同時將一部分通貨膨脹和手續費收入分配至社區池中,用於公共資金、激勵措施和可能的代幣銷毀等用途,以此確保生態系統的可持續發展和價值流通。

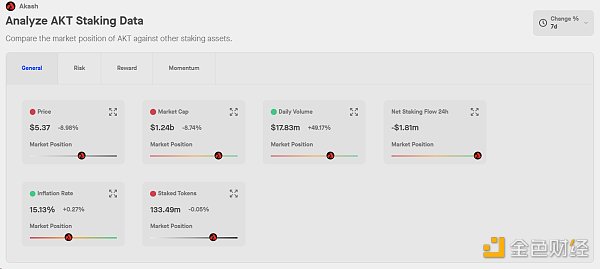

根據Coingecko數據,截止2024年3月20日,AKT流通供應量爲230,816,799,AKT所有代幣已全部完成解鎖,因此不再面臨較高的解鎖拋壓。目前的主要流通增加來自於通脹激勵,最大供應量爲388,539,008。根據Stakerewards數據,目前年通脹率仍高達15%左右。約有133.49m的AKT被用於質押,比例爲57.8%,質押比例相對比較高。

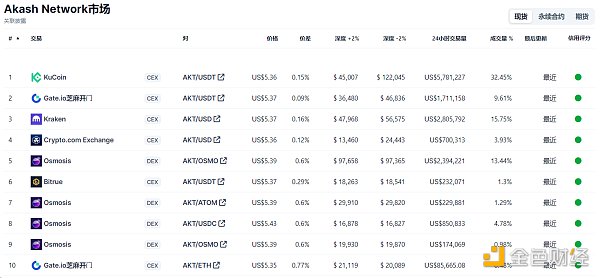

在流通性上看,Akash主要流動性集中在KuCoin、Kraken和Gate三個中心交易所中。值得注意的是,AKT尚未在幣安等一线大型交易所上线,導致其在中文區的知名度相對較低。然而,AKT已在美國領先的交易所Kraken上市一段時間,並且已在Coinbase上线。歷史案例表明,如Bonk、Ondo等項目在進入Coinbase的Roadmap後,往往會迎來價格的重新發現和顯著增長。基於這一趨勢,AKT的上线將會激發市場熱情和投資者興趣,從而推動其價格上漲和市值增長。

4 競爭格局分析

根據前文判斷,去中心化算力賽道競爭激烈,龍頭項目護城河較高。我們認爲,去中心化算力賽道的兩大核心競爭指標爲:算力供應和算力需求。

算力供應的重要性不言而喻,擁有更多數量和更高質量的GPU,能夠更爲穩定地、更爲高效地處理更加復雜的計算任務,在算力資源極爲緊缺的情況下,將成爲平台的護城河。算力需求同樣重要,在Coinbase最新的研報中指出,雖然去中心化平台中算力的供應量在大幅度提高,但平台收入卻並未同樣增長,因此對去中心化計算的市場需求提出了懷疑。算力供應和需求將作爲正向飛輪,帶動整個生態系統的快速增長。

在這一賽道中,與Akash同屬於龍頭地位的項目包括Render、io.net、Gensyn。其中,Akash和Render誕生較早,並非是爲AI計算而生,Akash最初用於通用計算,Render則主要應用於視頻和圖片渲染,io.net則爲AI計算專門設計,但在AI將算力需求提升了一個Level後,這些項目都已傾向於AI方面的开發。相比於Akash、io.net和Render主攻AI推理,Gensyn則專注於AI模型訓練,Gensyn正在嘗試建立這樣一個驗證層,通過概率學習證明、基於圖的精確定位協議以及激勵來保證計算的正確性。

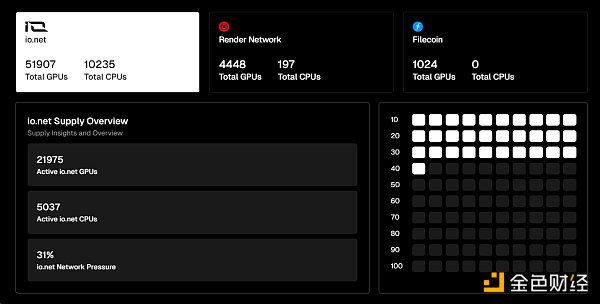

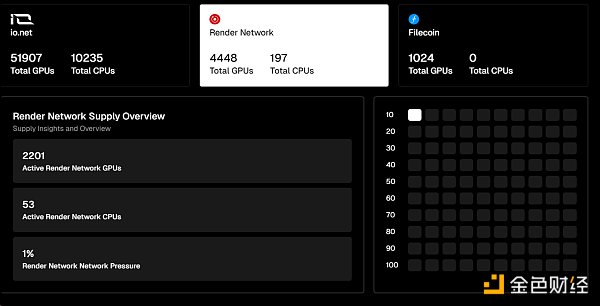

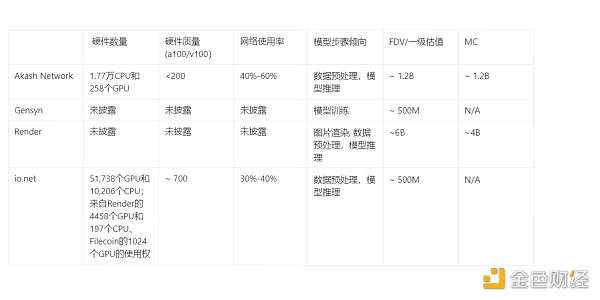

從算力供應角度來看,Akash目前擁有1.77萬CPU和258個GPU。相比之下,Render並未對外披露硬件數據,io.net則擁有更多GPU算力,截止2024年3月20日,io.net擁有51,738個GPU和10,206個CPU,同時與Render、Filecoin達成合作,獲得來自Render的4458個GPU和197個CPU、Filecoin的1024個GPU的使用權,算力資源的數量和質量都遠超Akash,但需要注意的是,io.net正在使用極具吸引力的空投激勵吸引算力資源,平台上的GPU數量正處於快速變化之中,我們仍需觀察在空投結束之後,能夠有多少算力留存在io.net平台之上。相比之下,Akash的算力來自於較爲穩定和合作關系,算力資源一直處於穩定增長的過程中。

在算力的使用上,Render暫未披露相關數據,但其目前業務重點依然爲圖片渲染方向,此外通過建立了計算客戶端來促進在人工智能領域的使用,即提供一個API,允許其他項目訪問Render的GPU網絡,以支持AI推理、訓練、微調等用例,目前已接入Render的項目包括io.net、Beam、FedML、Nosana,Prime Intellect和Exabits正在投票中。

io.net的整體網絡使用率在30%-40%左右,從Render和Filecoin接入的算力幾乎未被使用。

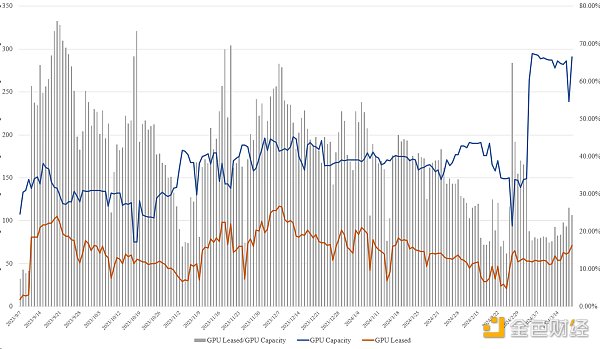

Akash網絡的GPU使用率保持在40%-60%左右,這在去中心化算力平台中是一個較爲領先的水平,近日來,由於GPU算力供應的大幅提高,使用率出現短暫下降。CPU網絡的使用率同樣保持在50-60%的較高水平。

(數據來源:根據Akashstats計算)

從估值來看,Akash目前的FDV和MC均爲1.2B,RNDR的FDV爲其5倍左右,MC爲3倍左右。io.net和Gensyn尚未發行代幣,其中io.net最近一輪一級融資估值爲500M,但隨着對io.net的市場情緒高漲,二級代幣开盤後的價格預計將遠超這一數值。

5 結論

基於上述分析,Akash將是切中本輪周期核心敘事,且具備中長期投資價值的標的。

從敘事題材和基本面上看,AI賽道已經成爲本輪周期的主力賽道,去中心化算力是這一賽道中的核心方向,一方面來自於外部英偉達帶來的對算力的關注度和炒作情緒,另一方面來自於DePIN概念中crypto與AI的緊密結合。Akash是去中心化算力的龍頭項目,下一輪AI板塊輪動中,去中心化算力方向必然是重點之一,而Akash也將因爲其競爭力和護城河得到資金追捧。

從資金面來看,Akash已經完成全部投資人和團隊解鎖,在本輪周期中不會面臨巨額的拋壓盤,同時代幣質押比例超過一半。按目前的代幣流通量和通脹率15%計算,每日將有94,609的AKT被解鎖,按幣價爲$5,每日解鎖量約爲50萬美金,帶來的通脹拋壓並不大。此外,3月20日,Coinbase已上线AKT,將爲AKT打开美國市場,增強流動性,且AKT並未登陸Binance,依然存在較高的上所預期。

後續應持續關注Akash在算力資源吸引和客戶關系拓展上的發展,尤其警惕Akash與同類項目的競爭優勢不足的風險,包括io.net和Render在內的項目是Akash的強力競爭對手,尤其是io.net目前因空投預期吸引了極大規模的算力資源,Akash是做CPU計算出身,在GPU上能否獲得持續的算力資源擴張,以及有持續穩定的用例和客戶,是其與其他項目競爭的核心。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:Akash Network:敘事炒作與價值投資並存的去中心化AI算力協議

地址:https://www.sgitmedia.com/article/26522.html

相關閱讀:

- 香港穩定幣最新法案 創新催化劑還是監管枷鎖? 2024-12-23

- Ethena 對 DeFi 來說是系統性風險還是救世主? 2024-12-23

- Outlier:以太坊六大L2激勵效果研究 爲何新L2空投後留不住用戶 2024-12-23

- 韓國加密貨幣之王的稅務困局:Do Kwon被追繳千億稅款始末 2024-12-23

- 歷史新高?貝萊德BTC ETF流出7300萬美元 2024-12-23

- 2025年有哪些值得期待的加密股票? 2024-12-23

- 特朗普任命前大學橄欖球運動員Bo Hines爲加密貨幣委員會主席 2024-12-23

- 金色百科 | 什么是壓縮NFT? 如何鑄造 cNFT? 2024-12-23