解析 Smilee Finance:基於無償損失的鏈上期權方案

2023-12-06 08:26 黑色馬裏奧

解析 Smilee Finance:基於無償損失的鏈上期權方案

黑色馬裏奧

個人專欄

剛剛

黑色馬裏奧

個人專欄

剛剛

“有了 Smilee Finance,無償損失或許不再是一種損失,它也更可能是一種可組合性的收益”

無償損失

流動性挖礦是引燃 DeFi Summer 的導火索,在 AMM DEX 中,它允許用戶將資產按照比例添加到 AMM 流動性池中成爲 LP,以爲交易者潛在的 Swap 行爲所需要的流動性做着准備。作爲回饋,LP 們能夠獲得來自於 DEX 的治理代幣以及手續費分傭等的激勵。

目前,絕大多數 AMM DEX 通常以恆定常數模型爲基礎,比如目前應用最廣泛的恆定乘積模型的 Uniswap v2 以及 CLMM 的 Uniswap v3、恆定和機制的 Balancer、恆定交易函數的 Curve、恆定資金池模型的 Bancor 等。

基於這種恆定常數模型,當外部市場資產價格發生變化時,通常會促進交易者更加頻繁的交易,而不斷引發池中資產數量、比例發生變化,導致池中資產價格背離市場,這又將吸引套利者來扳平價差獲利。所以在 AMM 流動性池中,資產的分布總是在不斷的發生動態變化的。

所以在伴隨着流動池中的某種資產價格發生變化時,基於恆定常數,將導致 LP 的資產分布也會發生變化。如果資產價格上升,LP 將持有更多的低價值資產,如果價格下降,LP將持有更多的高價值資產,這種價格差異導致了無償損失。

無償損失的程度通常與資產價格的波動性有關,當資產價格波動性較大時,無償損失可能更顯著,因爲價格變動引起的資產重新分配更爲劇烈。

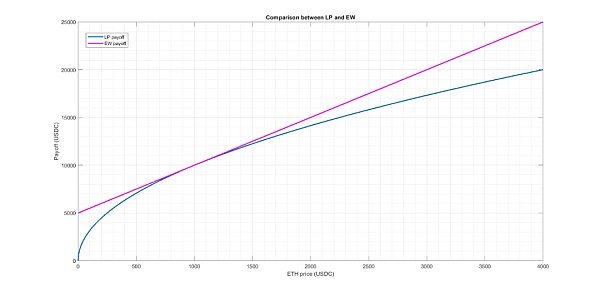

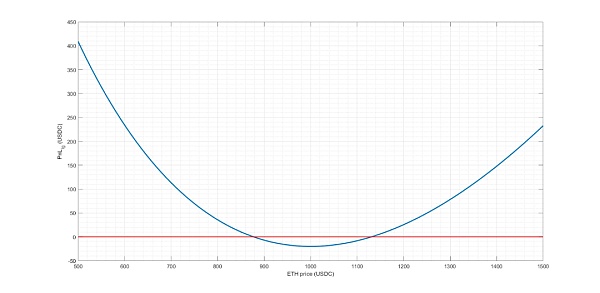

Smilee Finance 團隊曾將某 AMM 模型的無償損失,通過數據模擬測算制成了圖表,即提供流動性與持有價值 10,000 美元的 ETH / USDC 等權重投資組合(EW)之間的比較。設定初始 ETH 價格 = 1,000 美元。紅色直线爲 ETH 價值變化時投資組合的價值關系,藍色曲线則爲 ETH 價值變化時,LP 價值的走勢。實際上,藍色曲线與紅色直线間在縱坐標上的差值,即可描述爲無償損失。

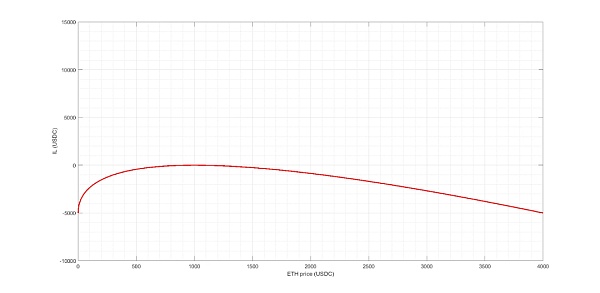

根據上圖直接反映的無償損失圖表如下:

所以我們看到在上述例子中,當 ETH 價值維持在 1000 美元左右時,無償損失是最小的,手續費等收入幾乎可以彌補無償損失,但當 ETH 價格背離過多時無償損失更加明顯,突破臨界值後 LP 們將虧損。

雖然無償損失是 LP 們的“噩夢”,但 Smilee Finance 正在通過構建一套以無償損失爲基礎的期權方案,在彌補 LP 提升收益的同時,並將無償損失變成將無償收益。作爲一種極具創新性的期權產品,Smilee Finance 的敘事也不僅限於單一的鏈上期權協議,它也期望作爲一個底層期權協議幫助开發者以可組合性的形式搭建更多具備抓手功能的期權產品。

本文將帶領讀者對 Smilee Finance 的協議設計以及敘事方向進行探索。

Smilee Finance 如何讓“無償損失”變成“無償收益”?

實際上,LP 們本身並不希望資產本身有過高的波動,所以 LP 在期權術語中本身屬於一種做空波動性的角色(即更期望短期波動率),即在當市場穩定或處於均衡時賺錢,但是當市場處於波動時,LP 們就不得不承受這種波動所帶來的無償損失風險。

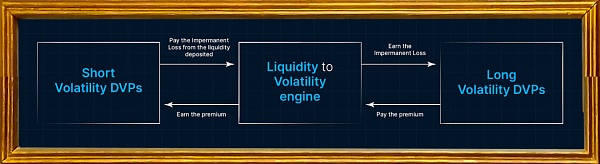

Smilee 構建了一種新型的鏈上期權產品方案,並將其稱爲去中心化波動率產品(DVP),通過將無常損失分解爲期權,然後重新組合它們以產生任何類型的波動性收益。在這套模型中,LP 是期權的鑄造者以及出售者(Smilee 中被稱爲短期波動率 DVP),而 Smilee 則進一步引入了做多波動性的角色,它們是通過支付溢價來購买期權的角色(在 Smilee 中被稱爲長期波動率 DVP)。

Smilee 建立了一個鏈上引擎,其將短期波動率 DVP 與長期波動率 DVP 在兩端進行鏈接。

短期波動率 DVP 即 LP 們通過 Smilee 鑄造 LP 後, Smilee 將其潛在的無償損失鑄造成期權進行出售,而長期波動率 DVP 則通過 USDC 等資產通過 Smilee 購买這些期權,長期波動率 DVP 所支付的溢價資產將分配給 LP 以彌補他們的無償損失,長期波動率 DVP 們則以期權的形式獲得這些無償損失資產(吸收 LP 們所面臨的無償損失風險)。

簡單來說,就是通過 Smilee 引擎 LP 與期權購买者之間進行“交易”(兩個角色分別通過不同的保險庫進入),LP 們向期權購买者出售他們的無償損失部分的資產,並獲得期權購买者所支付的溢價(購买期權的資金)。

實際上,落實到產品上,Smilee 兩側的每個保險庫都包含下面幾個參數:

波動率敞口(做多波動率或做空波動率);

代幣對(例如 ETH/USDC);

回報公式,DVP 背後的策略以及用於實現保險庫目標的公式;

期權到期日;

拍賣周期。

通過這套模型,LP 們能夠將無償損失變成一種可以預期的收益,而期權購买者們則有贏有虧,當他們所獲得的無償損失資產大於他們所支付的溢價時即盈利。

Smilee Finance 的交易引擎是確保長期波動率和短期波動率 DVP 保持完美平衡的關鍵,基於此,短期和長期波動率 DVP 收益之和就是 LP 收益與無常損失之和。所以只需確保每個金庫的流動性與等權重投資組合的分配完美匹配,Smilee 就可以保證所有 DVP 收益都得到充分保障。而 Smilee Finance 本身是搭建在 DEX 上的,即以 Uniswap、Sushiswap、Curve 等 DEX 上以獲得流動性保證,這意味着基於 Smilee 可以鑄造和出售任何期權,而無需首先有人出售該期權。

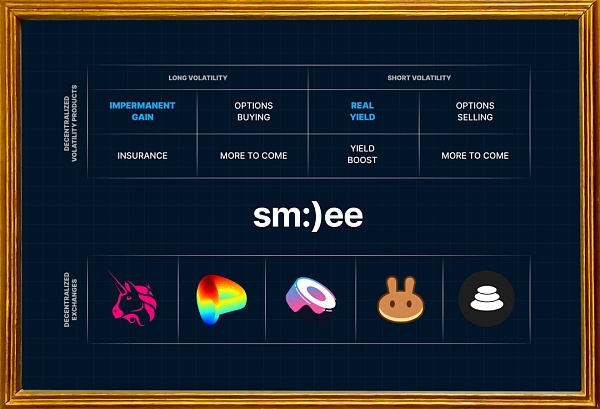

Smilee 設計了一套十分靈活的架構設計,它允許爲高級用例創建可定制的 DVP,無論是來自協議、DAO 還是機構(例如做市商、對衝基金等),都可以在 Smilee 上建造各種各樣的金庫,包括可以執行調用、看跌期權、跨越或任何其他類型的期權策略的期權庫,可以用於對衝無償損失風險、通過期權策略獲利等等。

Smilee 正在將可組合性的概念提升到了一個全新的高度,而 Smilee 一詞,也正在被描述爲將 DEX 流動性轉化爲波動性的全新原語。

目前,真實收益保險庫與無償收益保險庫是基於 Smilee Finance 建立的首套保險庫用例,它允許 LP 們通過真實收益保險庫提供流動性並獲得可以預期的收益,並允許期權購买者通過無償收益保險庫通過溢價購买期權獲得無償收益。

真實收益保險庫

真實收益保險庫主要面向 LP 端(它的另一端是無償收益保險庫),LP 們可以將流動性(單幣或雙幣)注入到保險庫中,在獲得 LP 挖礦收益的同時,還將獲得基於 USDC 的額外溢價收益(由期權購买者支付)以覆蓋無償損失。這種收益是透明且明確的,LP 們能夠在提供流動性時就可以預期真實收益率,且明確的獲得類似於加密理財一樣的盈利。

而通過在無常收益保險庫到期時調整真實收益保險庫增量,Smilee 也將不受兩端保險庫期限不匹配的影響。因此,最終期權購买者購买的無常損失正是 LP 的損失,而不受其他要素影響。

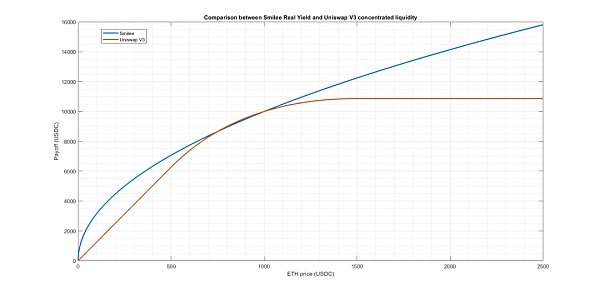

Smilee Finance 也通過數學模型將基於真實收益保險庫提供流動性與在 Uniswap v3 上(-50%、+50% 範圍)內提供的集中流動性進行了對比。(ETH/USDC 幣對,ETH 價格爲 $1000)

可以看到,真實收益保險庫無論在 ETH 價格如何變化,絕大多數情況下都要比 Uniswap v3 的收益要高,除頭寸更透明外,收益更加可預測且收益波動性也更小。

無償收益保險庫

無償收益保險庫是真實收益保險庫的另外一側,它允許用戶向池中以 USDC 的方式支付溢價,以購买期權(無償損失)。

通常,購买期權時,需要對一些參數進行選擇,包括:

代幣對,例如,ETH / USDC、ETH / BTC,...)

USDC 溢價金額

槓杆倍數

策略(例如,僅上行、僅下行、簡單)

到期日

拍賣周期

在拍賣期間,購买者需要支付 USDC 溢價進入無常收益保險庫,計算溢價以覆蓋真實收益保險庫的 APY。到期時,真實收益保險庫損失的無常損失將轉移至無常收益保險庫,並能夠提取無常損失使其成爲無常收益。

當然,在期權到期時購买者並不總是能夠獲得盈利的。只有當貨幣對在任一方向的回報足夠大以補償所支付的溢價時,买方就達到盈虧平衡,在此之後,他开始賺取利潤。不過期權購买者的盈利預期相對而言還是比較高的,隨着標的變化更爲明顯時,到期後獲得的收益會更高。

同樣在 Smilee Finance 的數據測算中(ETH 價格爲 1000 美金),期權購买者在購买期權後,標的價格在上漲 13% 或下跌超過 12%時,將能夠獲得更高的盈利預期,並覆蓋支付的溢價。

無償收益保險庫的另外一個好處是沒有清算,其允許交易者提前平倉,在這種情況下,他的回報將是截至平倉時所實現的無常收益,並喪失所支付的全部溢價費用。

實際上,無償收益保險庫的用途十分廣泛,包括持有大量 LP 的機構、DAO 組織等對衝 LP 風險、應對極端市場的變化、在明確產生波動事件前建倉獲利、對衝投資組合風險等等。

此外,基於無償收益保險庫,還可以在進一步擴展,以創建更豐富的策略,包括選擇僅上漲、僅下跌等定制化的設定,並進一步組合出滿足定向化需求的期權組合產品,配合最高支持 1000 倍的槓杆,將帶來更加廣泛的收益效果。

AMM DEX 的增益

Smilee Finance 正在成爲 AMM DEX 的一種增益。

實際上,加密市場中,絕大多數 DEX 都是基於 AMM 模型創建,並且都存在潛在的無償損失風險,幾乎所有人都認爲無償損失是一種缺陷,但 Smilee 卻以可組合的方式將無償損失設計成一種全新的期權方案,它能夠以可組合性的方式幫助 LP 們將無償損失轉化爲可預期的收益。

幾乎所有具備無償損失的 AMM DEX 都將能夠充當 Smilee Finance 構建保險庫的底層,其能夠十分廣泛的覆蓋在各類頭部 DEX 以及不同鏈的 DEX 上,這意味着 Smilee Finance 無需自行搭建流動性,只要底層 DEX 能夠提供充足的流動性 Smilee 就能運轉,並隨着 LP 的不斷鑄造而源源不斷的鑄造期權。

Smilee Finance 具備直接捕獲這些 DEX 用戶的能力,同時相對於 OPYN、Hegic 等基礎期權協議的啓動、運轉門檻更低,且流動性更好。同時 Smilee 上可以建造各種各樣的金庫,包括可以執行調用、看跌期權、跨越或任何其他類型的期權策略的期權庫,並能夠面向十分豐富的投資者群體。

通過與 Smilee Finance 的組合,AMM DEX 將獲得規避無償損失的能力,這將幫助這些 DEX 在更小代價且無需考慮無償損失的前提下充分捕獲流動性,並能夠在資本效率等方面做進一步的探索。

同時,AMM DEX 不僅能夠基於 Smilee Finance 向期權領域深度的拓展,以豐富 DEX 本身的功能抓手, Smilee Finance 有望成爲 DEX 拓展收益渠道、規避市場風險甚至通過全新期權功能抓手拓展用戶的全新途徑。

從衍生品賽道的角度看,永續期貨類協議佔據了主要的市場份額,期權則始終發展較爲滯緩,無論是鏈上還是鏈下領域。實際上,在傳統金融領域,期權的名義成交額與期貨基本在同一量級,這意味着期權賽道尤其是更具靈活性與可組合性的鏈上期權賽道具備十分廣闊的發展潛力。這同樣對於 Smilee Finance 來說是一個不錯的早期機會。

Smilee Finance 生態進展

在 2023 年 5 月,Smilee Finance 獲得了由 Dialectic 領投,Synergis Capital、Concave Ventures、Owl Ventures、Yunt Capital、Dewhales Capital、Outlier Ventures、New Order、Multisig Ventures、GTS Ventures、Hyperpyra 等衆多投資者及一系列天使投資者共計 200 萬美金的種子輪融資。

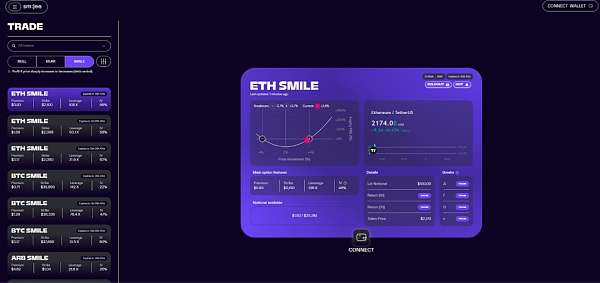

Smilee Finance 也在在前不久上线了測試網,並在 11 月 24 日在其測試網上推出了期權交易大賽,每周參賽者將獲得額外的 2,000 美元的 $sUSD 空投。截止目前已有超過2000人參加,第一周最佳战績爲收益540%。

Smilee Finance 正式網預計將在 12 月末或 1 月初正式上线。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:解析 Smilee Finance:基於無償損失的鏈上期權方案

地址:https://www.sgitmedia.com/article/17298.html

相關閱讀:

- IntoTheBlock 聯創:Web3基礎設施正在被過度建造 我們正在盲目行事 2024-12-20

- 國際清算銀行最新提出的央行數字貨幣框架究竟是什么? 2024-12-20

- SOL 質押完整指南:從機制和收益等方面解析 Solana 質押生態 2024-12-20

- 特朗普正式獲得總統職位 BTC儲備競賽即將开啓 2024-12-20

- 預防量子計算威脅實用指南 2024-12-20

- 特朗普兩年時間通過加密貨幣賺了多少錢? 2024-12-20

- Chainalysis:朝鮮黑客從加密平台竊取的錢都幹什么了? 2024-12-20

- 估值45億美元,OpenAI和谷歌大佬聯手創立的AI Agent公司爲何這么牛? 2024-12-20