DeFi史學研究:Uniswap之前的DeFi發展史

2023-11-22 14:05 極客 Web3

作者:0xKooKoo,極客Web3 & MoleDAO技術顧問, 前Bybit技術負責人

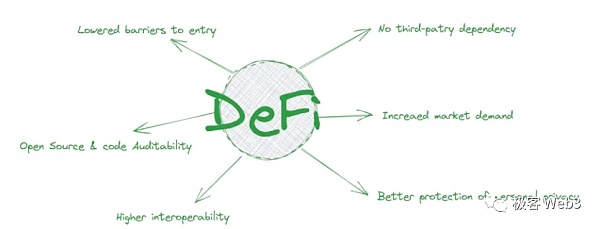

大多數人接觸到DeFi源於2020年的DeFi之夏,而DeFi之所以突然變得流行,我認爲大概有以下幾種原因。

無需依賴第三方。DeFi與Bitcoin一樣,不需要依賴任何第三方(Oracle除外),用戶只需要接入加密錢包並籤名就可以實現全鏈上的交易了,只要智能合約是安全的,那么就沒有人可以拿走用戶的資產,Notyourkey,Notyourcoin。相信經歷過Mt.Gox被盜事件的老韭菜與經歷過FTX挪用用戶資產暴雷的新悲劇玩家們可以更理解這種缺乏信任的感覺。

市場需求增加。DeFiSummer發生之前,全球範圍內存在着巨大的流動性需求,傳統金融體系的利率低迷和全球流動性寬松政策導致了資金尋找更高收益的機會。DeFi提供了一種可行的替代方案,以更高的利率和更多的投資機會吸引了大量的資金流入。

更好地保護個人隱私。DeFi不需要進行或者只需要少量的KYC。DeFi平台建立在區塊鏈技術之上,通過智能合約執行交易和協議。與傳統金融機構不同,DeFi沒有一個中心化的管理機構或中介,而是由代碼和協議自動執行。

這種去中心化的特性使得DeFi平台無法直接收集和管理用戶的個人身份信息,因此無法進行傳統金融機構中常見的KYC程序。純鏈上的alpha機會確實很多,能夠抓住這些機會的都是一些專業玩家,專業玩家不希望暴露自己的策略與個人信息,因此DeFi確實是這部分玩家的不二選擇,

門檻更低,Permissionless。DeFi確實在一定程度上解決了傳統金融體系中的一些問題和不足之處,比如任何人都可以在Uniswap上面去list你的token,這就大大提高了交易的廣泛性。只要人們對於某一種token有交易需求,就可以在DeFi上被滿足,而無需等待某一個中心化交易所經過重重審核選擇上幣。

代碼可審計性。DeFi項目通常是开源的,其智能合約代碼可以被任何人審計和驗證。這種开放性和透明性使得人們可以對代碼進行檢查,確保沒有隱藏的惡意行爲或風險。相比之下,傳統金融機構的後台程序相對閉源,人們無法對其內部操作進行直接審計。

高度互操作性。DeFi生態系統中的不同協議和平台可以相互連接和合作,形成一個無縫的金融網絡。也因爲這個,DeFi社區通常傾向於保持开放和互聯互通的原則,以促進更多的創新和發展。

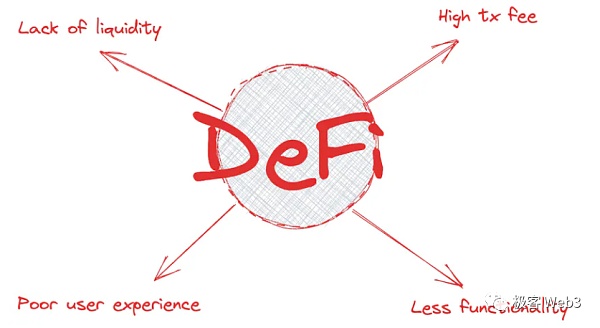

但是DeFi也存在一些問題:

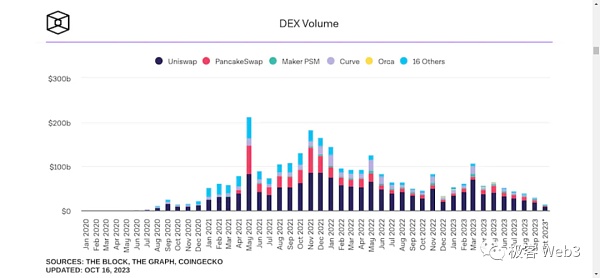

缺乏流動性。和中心化交易所的流動性相比,DEX仍然還有很大的進步空間,根據theblock.co在202310月16號的最新數據展示,過去一個月DEX現貨交易量同比CEX現貨交易量只有13.45%。另外缺乏流動性帶來的就是交易滑點過大的問題,舉例說明,在CEX花費1500個USDT可以买到1個tokenA,但是在流動性很差的鏈上liquditypool中,同樣的1500個USDT只能买到0.9個tokenA,交易一筆相當於跌了10%。

交易費用高昂。DeFi交易因爲是在鏈上進行的,所以會受制於所在公鏈的性能和存儲空間,例如Uniswap的交易費用可能會因爲Ethereum主網的擁堵而急劇攀升,例如我之前就有過一筆普通交易被收取高達200USD手續費的經歷,感覺真的是在勸退。

功能更少。相較於中心化交易所的廣泛業務,比如網格交易,定投機器人,理財寶等等定制化服務,DeFi目前的業務還非常低級和分散,比如只有簡單的swap交易,流動性挖礦,Staking,Farming等。

交互體驗差。DeFi的交互體驗比起成熟的CEX差很多,例如交易一筆要等幾秒,籤名內容不直接,名詞概念不統一,產品流轉邏輯不順暢。但是這個問題其實還算好,因爲只要逐漸地統一標准,很多前端代碼和產品邏輯都可以形成成熟好用的模版,到時候各家其實都差不多。

過去:DeFi的過往歷史

可以說從BTC問世的那一天起,人們就希望能夠以一種去中心化的方式來做交易,這一塊的鏈上金融創新層出不窮。由於BTC可編程性不強,大家沒有往這條路想太多,後面Ethereum橫空出世,想象空間被打开了,很多項目採用IC0的形式來籌集資金。

隨着ERC20協議定下來後,鏈上資產流動更充沛了,一系列的金融創新產品湧現出來。

接下來讓我們來考古吧,看看DeFi一路走來經歷哪些了艱難的歷程,又有哪些產品和名人做出了了不起的創新。

最早的關於去中心化金融的討論可以追溯到2013年7月,當時Mastercoin創始人JR.Willett在bitcointalk論壇上發起了首次IC0,並聲明只有參與捐獻的人才可以享受到形如去中心化交易,分布式betting等凌於比特幣之上的新功能。這也使得他成功募集到4,740個比特幣,當時價值50w美元。

2014年,RobertDermody等人聯合創辦了CounterpartyProtocol,這是一種建立在比特幣區塊鏈上的點對點金融平台和分布式开源網絡協議。

其解決的問題是:允許用戶在比特幣區塊鏈上創建自己的代幣,Counterparty有一種原生貨幣叫XCP,它是通過“證明燒毀”(proofofburn)機制從比特幣生產出來的。

Counterparty提供了比特幣無法提供的金融工具如衍生品等。Counterparty曾被Overstock.com用來在區塊鏈上交易法定證券。Counterparty還創建了去中心化的資產交易所,可以在其上交易各種數字資產。用戶可以使用counterpartyd節點軟件和Counterwallet網頁錢包使用Counterparty。

Counterparty還在比特幣上實現了類似智能合約和dapp的東西。他還提供了开源和去中心化的平台,可以在不依賴任何中央機構的情況下开展金融活動。幾個知名的NFT項目如SpellsofGenesis和RarePepe都是建立在Counterparty平台上的。

總體來說,Counterparty協議利用比特幣網絡和技術,解決了比特幣本身無法提供的金融產品和服務,使其成爲一個功能更全面的去中心化金融平台。並且,至今Counterparty協議還存活着,是歷史最悠久、最著名的去中心化金融(DeFi)平台之一。

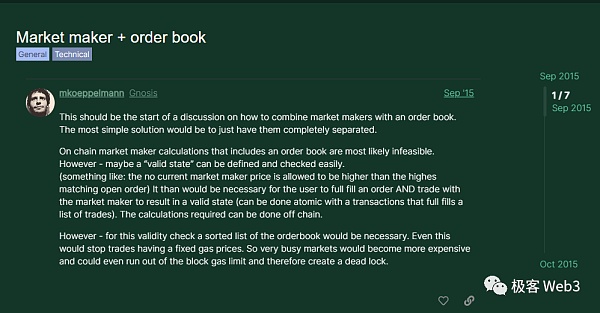

而在2015年9月15日,Gnosis創始人Martin在其自家論壇上發布了關於MarketMaker和OrderBook如何結合的思考,這也是我找到的最早的關於去中心化預測市場的帖子了。

Gnosis是建立在以太坊協議上的去中心化預測市場,爲人們對任何事件的結果預測提供了一個开放平台,大大簡化了定制預測市場應用的創建過程。同時,Gnosis利用區塊鏈信任機器及智能合約自動執行的特點,使玩家可以更加靈活自由的進入預測市場,給預測市場的帶來了更加巨大的想象空間。順便說一句,這個Martin挺厲害的,後面的GnosisChain(formerlyxDaiChain),Balancer,SAFE錢包和CowSwap都跟他有關系。

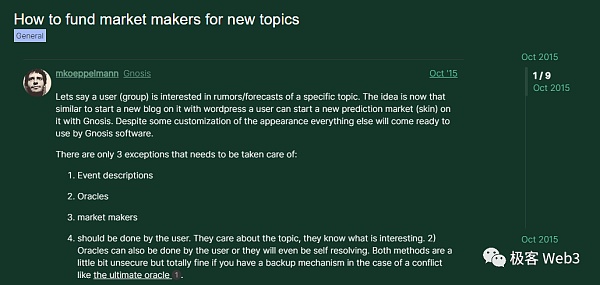

2015年10月27日,Gnosis創始人Martin在其自家論壇上發起了另外一個討論,如何爲新創建的PredictionTopic提供一定數量的資金作爲初始流動性,以確保市場的正常運作。

比如通過項目資助來提供資金,比如與其他投資者或基金會合作以獲取資金支持,這篇帖子強調了社區參與的重要性。可以說這是我在考古過程中發現的,最早的關於如何attract更多流動性和參與的討論帖了。

2016年9月26日,以太坊、ENS首席开發工程師NickJohnson在reddit中發了一個帖子,提出了一個叫Euler的去中心化交易所概念。主要內容包括:

Euler可以允許用戶用不同種類的代幣來購买Euler幣。Euler持有這些代幣,代幣的數量決定用戶能以多少Euler幣來兌換。購买第一個Euler幣需要1個代幣,第二個需要e個代幣,第三個需要e^2個代幣,依此類推,以指數增長計算每個Euler幣的價格。

當加入新的代幣時,需要運行徵集階段,用戶可以提交投標提供新代幣來兌換Euler幣。最後確定初期該新代幣的價格。Euler幣的總價值應等於Euler持有的所有代幣總價值。它可以在一定程度上抵御個別代幣價格波動對其價值的影響。

同時,應該設立機制快速停止买入某個被破壞的代幣,以防止濫發該代幣來兌現其他代幣。總體而言,這個系統設計簡單,去中心化,但也存在一些經濟學影響需要進一步考察。

AMM的序幕

2016年10月3日,Vitalik在reddit上發布了帖子,該帖子受到NickJohnson的啓發,參考當時的一些新興DEX,提出了一種使用分布式交易所的新方法:

使用類似預測市場的"鏈上自動化做市商"機制來運行分布式交易所,而不需要像普通交易所那樣進行訂單的下單和撤單。

用戶可以“投資”到這個做市商中,增加深度DEPTH並獲得利潤份額,這也能降低做市商的風險。相比傳統交易所,這種方法可以大幅降低差價,但只需要在實際交易時進行鏈上交易,無需下單和撤單。還提出了加入新代幣和價格波動過大時應停止买入的問題。後續討論了如何加入多重資產的支持,以及投資方投入和撤出時抽成問題需要考慮。

可以說這篇帖子奠定了AMM類型DEX的基礎,從此开啓了一個數千億的市場。

2017年6月,EtherDelta(以德)上线正式運營,成爲第一個獲得監管部門認可的以太坊去中心化交易所,因爲其早在上线前就完成了美國證監會的登記注冊手續。

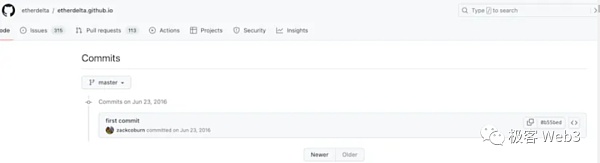

但其實早在2016年6月23日,EtherDelta創始人Zachary Coburn (簡稱Zack) 就已經在Github提交了第一個 commit,EtherDelta是第一個通過向美國監管機構 CFTC報備注冊的去中心化交易所。

總體來說,EtherDelta之所以在2017年成爲首個以太坊DEX,主要優勢在於它實現更純粹的去中心化,門檻低,匿名性強,成本低,表現穩定。EtherDelta的技術原理如下:

使用智能合約實現訂單簿交易系統。用戶通過交易合約發布、撤銷、匹配买賣單。訂單簿信息以及交易成交記錄都儲存在以太坊區塊鏈上,實現去中心化交易,只需通過網頁或移動端訪問EtherDelta網站即可使用,不需下載專用應用。

Delta的網站通過JavaScript與EtherDelta智能合約交互,讀取訂單簿信息並與對手方用戶進行交易。用戶在發布或撤銷訂單時需要廣播交易到以太坊網絡並支付gas fee。交易對手點擊訂單後,交易合約自動扣減买家資產並發送給賣家, realized on-chain。

智能合約記錄每筆交易,包括involve的账戶地址、交易代幣種類和數量。用戶資產一直保存在自己的錢包中,不會被掌控在EtherDelta服務上。EtherDelta收取0.3%的交易費用,完全由买方承擔。整個交易流程保證去中心化和透明公开,但依賴以太坊網絡性能。

EtherDelta在當時也有一些缺點

在訂單撮合過程中,需要手動操作。交易者需要自己去搜索網站上的訂單,看看是否符合他們的需求,一旦找到合適的訂單,他們還需要手動與對方的訂單進行匹配。這就意味着在同一時間點,雙方需要就價格達成一致的共識。總之,整個過程需要人工操作,而不能自動完成。

訂單撮合處理速度慢。用戶下了一個訂單之後可能要等很久才會成交,因爲當時以太坊處理速度本來就不快,另外流動性也不強;

浪費gasFee。由於EtherDelta訂單簿的高延遲,一些Taker可能對彼此的訂單視而不見。這可能會導致多個taker競爭去與同一個 maker 訂單成交的情況,從而導致訂單失敗,並出現一些延遲,並且除了獲勝的接受者之外的所有接受者都會浪費gasFee。

後面EtherDelta也面臨過一些質疑,比如前CTO被指控內部交易等問題。具體可以看 2018 年 11 月 8 號美國 SEC 發布的起訴文。該報告得出的結論是,某些數字資產(例如ERC-20代幣)屬於證券,因此可以受到 SEC 的監管。SEC 表示,所有交易此類資產的平台都需要向 SEC 注冊爲證券交易所,而 EtherDelta 卻沒有這樣做。

盡管 Coburn 沒有正式確認或否認SEC的指控,但他同意與監管機構達成和解,支付 30 萬美元的沒收贓款、75,000 美元的罰款和 13,000 美元的判決前利息。爲了確定 Zachary Coburn 本人負有責任,美國證券交易委員會證明:

EtherDelta違反了證券法,Coburn導致EtherDelta違反了《證券交易法》,知道或應該知道他的行爲會導致EtherDelta違反證券法。

EtherDelta 算是倒黴的了,其向美國的 CFTC (商品期貨交易委員會) 報備注冊了,但是沒有向另一個重要的美國監管機構 SEC(證券交易委員會) 報備。EtherDelta 向 CFTC 報備,主要是考慮到它交易的主要是數字貨幣,而非金融證券。但 SEC 後來出具指導意見,將很多代幣劃分爲證券,所以理論上 EtherDelta 也應向 SEC 報備。但當時SEC對區塊鏈innovations監管尚未明確,EtherDelta未主動向SEC報備。

EtherDelta中間有一些團隊撕逼的狗血故事,比如fork出來一個 forkDelta,甚至由於中心化的股權糾紛,成爲了第一個跑路的去中心化交易所。

大概的時間线爲:

2018年初,以德創始團隊將平台出售給中國商人陳軍。根據一份曝光的籤署日期爲2017年12月15日的文件顯示,以德公司進行了一次股權交割,並准備开始向市場市場募集ETH(以太幣)。

2018年2月9日,團隊便發出聲明稱,以德在技術升級。2月18日,以德交易所被媒體曝出暫停交易。2月19日,國外的創始技術團隊,在賣出以德平台獲得資金後,將以德項目進行分叉,並運行起新的“ForkDelta”交易平台。

2018年2月21日,以德交易所再次停止交易,實際控制人陳軍被曝跑路。

AMM時代正式开啓

BancorProtocol上线於2017年6月12日,IC0募集了$1.53億

Bancor最重要的創新就是首次將AMM機制引入去中心化交易所領域,解決了去中心化交易的一系列挑战,這實際上奠定了以太坊生態內AMM應用的基石。與傳統的訂單簿匹配买賣訂單的方法不同,Bancor採用流動性池解決了去中心化交易所訂單定價和匹配的問題,用戶無需等待交易對手就可以進行交易。

2017年9月29日,由AlexWearn和PhilipWearn兩兄弟聯合創辦的IDEX正式开啓beta版,但其項目源碼最早上傳到Github的時間爲2017年1月。

2017年是IC0泡沫高峰期,各種IC0項目湧現,但大多項目質量參差不齊,亂象叢生。隨着IC0市場的冷卻,持有各種代幣的人开始尋找轉手的途徑。但當時主流的交易所都不是去中心化的,存在第三方機構控制風險,這就爲IDEX提供了機會。

它模仿了之前建立在比特幣上的Counterparty協議,實現了第一代以太坊上的去中心化交易功能。用戶可以通過IDEX進行各種以太坊和ERC20標准代幣的交易,避免信任第三方組織和機構。

IDEX主打的是

速度快。IDEX採用離线訂單簿匹配,比EtherDelta交易速度更快,用戶體驗更像中間人交易所。

安全性高。其核心是智能合約,用戶資產不由中間機構掌控,風險更低。

功能完善。支持即時取消委托未成交單(且免費,因爲是鏈下取消),市價交易等功能,易操作性強。

支持多種代幣。2017年上线時已支持200多種ERC20交易,選擇性好。

低交易費率。交易費用爲0.3%,相對其他去中心化交易所更低廉。

匿名性高。IDEX在上线伊始不需要實名認證,適合追求隱私的用戶。

但當時整個DEX也才剛起步,交易量較低,2017整個年度僅有5000萬美元左右,雖然 IDEX在當時算是很流行,但交易量仍然是很少的。這證明了當時去中心化交易所產品和生態還很不成熟,需要不斷充實產品和增強用戶體驗。

2018年11月8日, 有文章總結了IDEX在當時穩居DEX第一。

MakerDAO(上线於2017年12月)

MakerDAO的主要創新點包括:

低波動性:通過引入穩定幣Dai,MakerDAO提供了一種與美元掛鉤的加密貨幣,使用戶能夠在加密貨幣市場中進行交易和存儲價值,同時減少價格波動風險。

弱中心化風險:傳統的中心化穩定幣由中心化機構發行和支持,存在信任和風險集中的問題。MakerDAO的去中心化模型通過智能合約和抵押資產,避免了單一中心化機構的風險,並允許用戶直接參與和控制系統。

透明度和自治:MakerDAO採用了去中心化自治組織(DAO)的模式,使持有MKR代幣的持有者能夠參與決策和治理平台。這種模式增加了系統的透明度和社區的參與度,提高了決策的公正性和系統的可靠性。

KyberNetwork(上线於2018年2月26日)

KyberNetwork的主要創新點包括:

即時兌換:KyberNetwork允許用戶在不需要交易所的情況下,直接進行代幣之間的即時兌換。用戶可以通過KyberNetwork的智能合約直接進行交易,無需在中心化交易所上進行买賣操作。

去中心化流動性池:KyberNetwork引入了去中心化的流動性池,通過將多個參與者的資金匯集在一起,提供了更深度和更具流動性的市場。這些流動性池由持有代幣的用戶提供,並通過智能合約管理。

最佳價格執行:KyberNetwork通過智能合約自動選擇最佳的價格和流動性來源來執行交易。這意味着用戶可以獲得最有利的兌換率,並避免在多個交易所之間進行比較和選擇。

靈活的集成性:KyberNetwork提供了开放的API和智能合約接口,使其他的去中心化應用(DApps)和服務能夠無縫集成和利用KyberNetwork的流動性。

0xProtocol(上线於2018年5月,IC0募集了$2400萬)

0x協議的主要創新點和解決的問題包括:

提供了开源的去中心化交易協議和 API,支持 DApps 建立在其之上進行开發,降低开發門檻和集成成本。0x 將自己定位爲去中心化交易的“結算層”。它不是貿易的促進者,而是一個基礎設施,可以在其上建造任何類型的場所,例如 eBay,Amazon,訂單簿 DEX,甚至可以具有傳統金融巨頭熟悉的訂單流的粒度和控制。

支持任意 ERC20 代幣交易,而不限於兩種代幣。採用基於治理代幣 ZRX 的經濟激勵模式。提供唯一的 0x Mesh 網絡連接各中繼節點。

0x協議構建了面向消費者的DEX聚合器Matcha,它使用0x API和智能訂單路由來聚合流動性並提供最佳交易執行。之後還有其他的 DEX 聚合器陸續也走了出來,優勢是聚合了鏈上的流動性,相當於批發商從不同工廠進貨,然後統一售賣賺個差價。

Compound(上线於2018年9月),2019年時TVL首次突破1億美元

Compound的主要創新點包括:

首次將數字資產借貸引入以太坊生態,Compound是第一個實現ETH和ERC20代幣的跨資產借貸的協議。

無需實物抵押,只需將數字資產存入智能合約即可獲得借貸,這極大降低了獲取借貸的成本門檻。

利率市場驅動機制,Compound根據供求關系實時調整不同資產的利率,使市場趨於平衡。

支持多種主流穩定幣和代幣借貸,如USDC、DAI等,爲用戶提供更高選擇性。

借出資產可直接使用,無需交割,這簡化了借貸流程,用戶可隨時歸還貸款並取回抵押品。

提供开放和非對置的API,極大促進借貸業務在DApp間的應用。

採用操作簡單、易於審計的智能合約實現,這也是DeFi席卷全球的重要原因。

總體來說,Compound利用數字資產和區塊鏈技術,爲全球用戶提供了便捷高效的去中心化借貸服務。它解決了傳統金融面臨的成本效率和在地化問題,开創了DeFi發展的新局面。

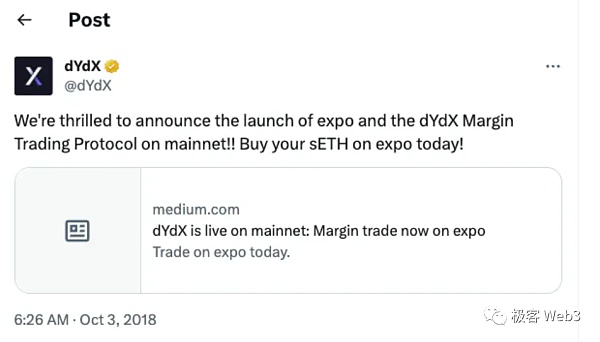

dYdX(上线於2018年10月),最高TVL曾突破10億美元。

dYdX協議的主要創新點和解決問題如下:

構建了一個去中心化的永續合約交易平台,用戶可以在鏈上進行永續合約的交易,避免了中心化交易所的風險和資產托管問題。使用混合的鏈上鏈下訂單簿,鏈下訂單簿提高了交易效率,鏈上訂單簿保證了透明度。通過鏈下訂單簿,dYdX可以提供更低的滑點和更深的流動性,可以實現高頻交易和低交易成本。

允許用戶通過抵押資產參與治理並獲得礦工收益。提供去中心化槓杆交易,支持多種資產,用戶可以實現高達20X的槓杆交易。支持隔夜保證金交易和逐倉保證金交易,並允許用戶根據自身風險偏好調整倉位保證金率。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:DeFi史學研究:Uniswap之前的DeFi發展史

地址:https://www.sgitmedia.com/article/16086.html

相關閱讀:

- 鐵腕SEC主席Gary Gensler 終在特朗普就任時卸職 2024-11-22

- 時代周刊:馬斯克如何一步步成爲“造王”者? 2024-11-22

- 幣安CEO寄語:帶領幣安進入加密貨幣新時代的一年 2024-11-22

- 低利率低通脹 特朗普變身埃蘇丹? 2024-11-22

- 金融巨頭策略轉變?嘉信理財進軍Crypto市場 2024-11-22

- 比特幣都10萬了 巨頭下重注的元宇宙卻還在沉默?它還會回來嗎? 2024-11-22

- 馬斯克和維韋克發布:政府效率辦公室(DOGE)的改革計劃(全文) 2024-11-22

- AI耶穌誕生 它真能成爲耶穌嗎? 2024-11-22