一文總結第三季度的DeFi市場:三大敘事和三大項目

2023-10-10 12:41 金色財經

作者:The DeFi Edge;翻譯:金色財經xiaozou

漲,跌,漲,跌——我們所見的波動幅度足以讓交易者發瘋。第三季度的鏈上交易活動可以說是自本輪熊市以來最低迷的。本文是DeFi Edge季度回顧文章的最新一期,讓我們來總結一下第三季度的DeFi發展情況。

首先我們來看本季度的一些數據:

DeFi TVL從770億跌至690億(跌幅約爲10.38%)。

穩定幣市值也從1280億美元跌至1230億美元(跌幅約爲3.5%)。

BTC下跌14%(25000美元),ETH下跌19%(1530美元)。

加密貨幣總市值下降了約9%,至1.119萬億美元。

盡管整體經濟活動呈下行趨勢,但仍有一些亮點值得關注。

1、第三季度的3大敘事

第三季度的主要敘事有些是之前就有的,有些是新出現的。

(1)現實世界資產

DeFi投資常伴隨着漏洞利用等風險。如果回報可觀,那么冒險也是值得的。我們跟蹤的一個指標是DeFi APY的中位數,這一數值已降至2%以下。

與之形成對比的是美國國債收益率——最安全的美元收益率。3月期國庫券的利率爲5%。DeFi TVL如此低的一個主要原因是風險與回報不成比例。

如果收益率持續保持在低位,資本將繼續撤出DeFi。除了印鈔(這裏指代幣)之外,我們還需要有新的收益來源。

了解現實世界的資產……

RWA(現實世界資產)通過代幣化將傳統資產帶入區塊鏈。雖然DeFi的所有圖表都呈下行趨勢,但RWA相關圖表走勢一直在上升。RWA可能成爲該領域新的收益來源。

RWA類別中排名前9位協議的1月內TVL走勢顯示爲綠色。像stUSDT和Ondo這樣的頂級協議已經呈現出巨大的增長。

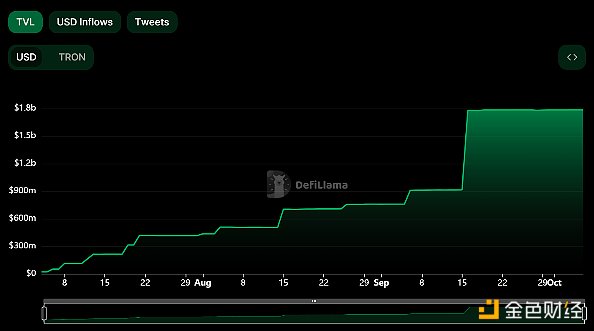

下面是stUSDT協議的TVL走勢圖。

從理論上講,我們可以對各種資產進行代幣化。無論是貴金屬還是房地產。但是,要帶入鏈上的最佳資產還要屬美國短期國庫券。

MakerDAO率先將國債收益率帶到鏈上。他們會把DAI借給投資短期國庫券的群體。短期國庫券的收益通過DAI貸款的利息支付在鏈上得以傳導。

結果是顯而易見的。第三季度,MKR價格從830美元上漲至1530美元。對於在熊市中的古早恐龍幣來說,這真是讓人印象深刻。

現在,其他協議也紛紛效仿。Frax成立了一個非營利組織,專門處理美國短期國庫券和其他RWA業務。Pendle則通過創建fUSDC和sDAI市場加入此敘事。

(2)SocialFi

代幣化網紅账戶?這個我們不是已經在2021年通過Bitclout嘗試過了嗎?

無論如何,這個新領域爲這個沉悶的市場帶來了急需的活動和興趣。這是第三季度一個令人意外的敘事。

領頭的是Friend.tech。

Friend.tech 101:它讓任何人都可以發布“密鑰”。這些密鑰可以用來交換。密鑰持有者可以進入密鑰發布者的私人群去聊天。理論上你會從這些家夥那裏得到專屬alpha。

Friend.tech發布後立即成爲熱門。這裏有一組數字,在其發布後的首月內,

唯一用戶數量約爲13.8萬。

累計交易約爲340萬筆。

累計協議費用爲618萬美元。

以下是其得以走紅的幾個原因。

潛在的空投。

有一個移動應用程序。

有趣的社交遊戲。

有賺錢的機會。

在FT上建立了一個app生態系統。

一旦這一敘事流行起來,競爭對手就出現了。不同鏈上开始湧現新的SocialFi協議。Arbitrum上出現了Post.tech,Mantle上出現了FanTech,Avalance上是StarsArena等等。

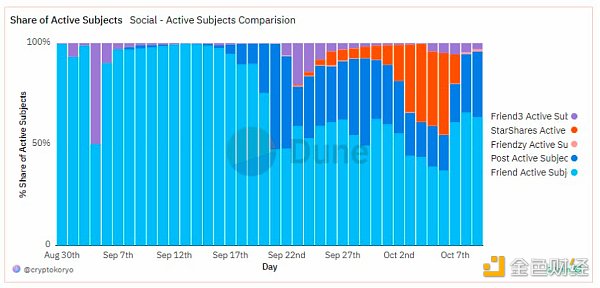

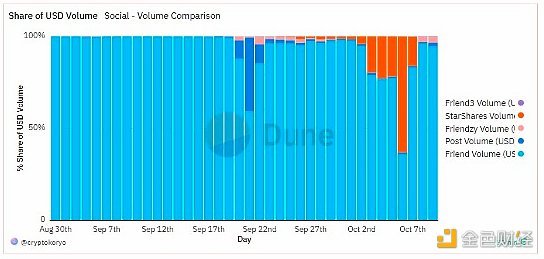

下圖顯示了不同SocialFi協議中活躍主體的比例。

該圖講述了FT开啓敘事,隨後競爭對手進入市場的故事。盡管Friend3在圖中也佔有一定比例,但Friend.tech主導了市場。然後Post.tech出現在Arbitrum上。它佔有相當大的用戶份額(10月5日約爲20%)。

Stars Arena(Star Shares的新稱呼)是最新的主要挑战者,吸引了大量用戶。但他們有未經驗證的合約,遭到了黑客攻擊。現在,他們已經出局了,沒有人會再往他們的app裏存錢了。

另外,在協議費和交易量方面,Friend.tech仍然是王者。10月5日,91.6%的協議費和82.2%的美元交易量是FT創造的。

(3)Telegram Bots

對Telegram Bots徵收的巨額費用我早有關注。它們是什么?它們是允許用戶在Telegram界面交易加密代幣的機器人。這些機器人不僅能進行基本的买賣交易,還能執行高級任務,包括:

加密交易。

處理空投。

投資組合管理。

策略、技術指標等等。

這是一個潛力巨大的敘事。

糟糕的UI/UX是DeFi面臨的較嚴重的問題之一。對於新手來說,操作普通的錢包以及與去中心化交易所交互是非常復雜的。通常,用戶必須在多個網站之間跳轉,還要確保安全性,批准各種交易等等。

TG機器人消除了這種麻煩。他們將(幾乎)所有的活動整合到一個熟悉的Telegram界面中。額外的好處就是:機器人也可以在手機上使用,這在標准設置中並不常見。

Telegram是一個龐大的平台,月活用戶超5.5億,日活用戶超5500萬。

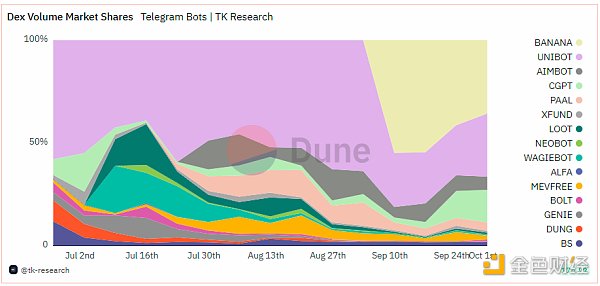

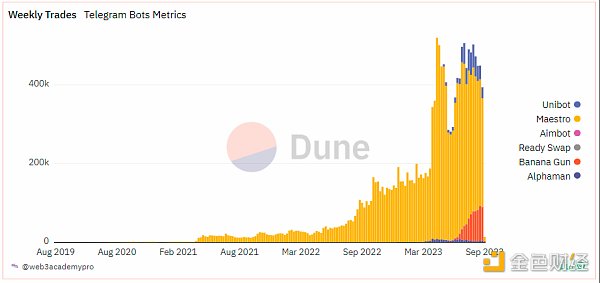

在這個領域裏有很多競爭項目。下圖跟蹤了不同telegram bots的DEX交易量市場份額。

以下是圍繞該敘事值得追蹤的三個項目。

#1 Maestro

Maestro是OG機器人,其第三季度收入爲1138萬美元。Maestro仍然有大約70%(9月數據)的周交易量屬於這一類。然而,他們沒有代幣。如果發行代幣的話,規模會相當大。

#2 Unibot

Unibot是市場領軍者(因爲Maestro沒有代幣)。他們與UNIBOT代幣持有者分享收入。這些持有者累計獲得了超120萬美元的收入。

#3 Banana Gun

Banana Gun是一款備受歡迎的搶跑類機器人。這是一個相對較新的協議。但如果我們不看Maestro,那么他們控制着約35%的DEX交易量市場份額。這比Unibot還要多。(他們也因發行代幣失敗而聲譽大跌。)

2、第三季度的3大項目

以下是我認爲第三季度最重要的三個項目

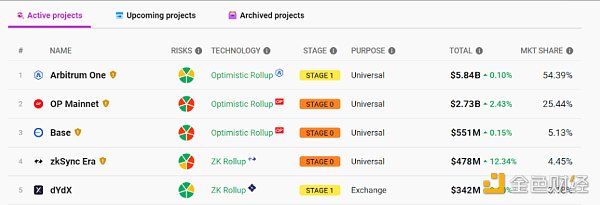

(1)Base

8月9日,Base鏈正式上线。

它是由OP Stack支持的以太坊L2,上线後立刻獲得了成功。以下是其成功的幾點原因。

Coinbase支持。

L2轉盤遊戲。

“Onchain summer”活動。

Friend.tech成爲超級app。

生態系統基金吸引項目。

盡管發布只有兩個月,但它已成爲擁有第三大TVL的以太坊rollup。

Base還擁有豐富的協議生態,已有133個協議。同一時期推出的L2,Mantle和Linea,只有大約30個協議。即使是OG L2之一的Optimism也只有190個協議。

Base還擁有豐富的協議生態,已有133個協議。同一時期推出的L2,Mantle和Linea,只有大約30個協議。即使是OG L2之一的Optimism也只有190個協議。

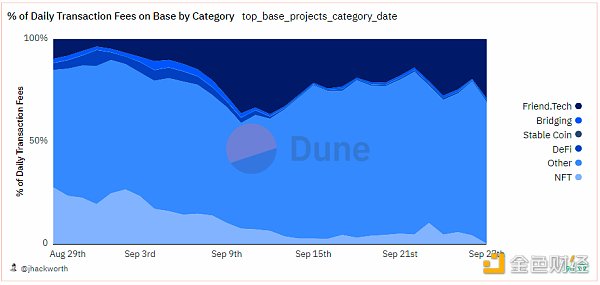

Base在第三季度的表現非常好。所有指標顯示都是綠色的。但對於第四季度而言,存在兩大不利因素:

Arbitrum將啓動其短期激勵計劃,Base的流動性可能會轉移到Arbitrum。

對Friend.tech過度依賴。9月9日,Base上36.2%的日交易費用來自Friend.tech。怎么回事!這是應用鏈還是什么?

(2)EigenLayer

EigenLayer是一種再質押協議。

再質押(restaking)意味着將已經質押的ETH再次質押到其他協議上。你可以再質押你的流動性質押代幣以及原生質押ETH。

EigenLayer是協議和再質押者(restaker)之間的市場。協議需要參與者提供一些服務。再質押者會這樣做,以換取收益。如果他們沒有做到承諾之事,將會失去他們再質押的ETH。

另一種理解EigenLayer的方式是:協議的“自定義胡蘿卜和大棒生成器”。如果用戶按照協議要求的方式行事,就會得到胡蘿卜,也就是收益。如果用戶不這么做,EL將使用大棒,也就是罰沒再質押的ETH。

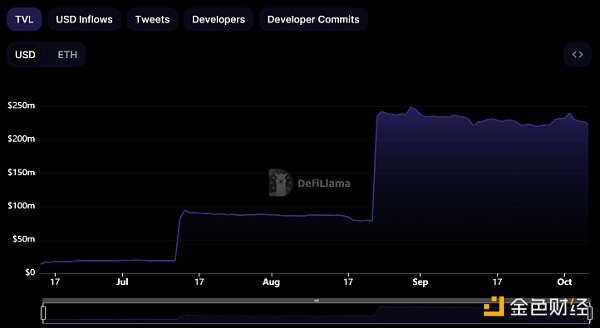

他們的以太坊主網於2023年6月14日發布。出於安全考慮,他們設置了再質押限制。EigenLayer主網在發布當天再質押額度就達到了上限。

他們在2023年8月22日再次提高了限額。包括stETH、rETH和cbETH在內的LST的上限被取消,如有LST的再質押代幣達到10萬枚,那么該LST則會被設置上限。

這一限制也在幾個小時內達到了。TVL從7800萬美元上升到2.38億美元。從這個角度來看,只有3個rollup擁有比這更多的TVL(根據DeFiLlama數據)。

這顯示了EigenLayer的瘋狂需求。只要他們能夠提供一個功能性的產品,需求就會一路飆升。

EigenLayer將啓用新的代幣經濟學機制。各項目現在有了一種新的機制來分發代幣以換取特定的服務。

它還將提高真正創新的速度。此前,許多去中心化項目被迫創建自己的代幣網絡。各項目現在可以將其外包給EigenLayer,專注於真正的創新。12個項目已經公开开始在EigenLayer上進行建設。

Liquid Restaked Token(流動性再質押代幣)是另一項創新。它們有點像stETH和rETH之類的流動性質押代幣。此外,它們也會從其他協議中賺取收益。

(3)Solana回歸?

FTX崩潰,SOL也隨之隕落。

SBF大力宣傳SOL,當他獲得年度詐騙犯的頭銜後,SOL損失了大量價值。但社區仍在前進。Solana似乎正東山再起。

Solana有一個活躍的开發者社區。DeFi協議相關數據呈綠色。

它似乎已經解決了鏈停機問題,在第二季度和第三季度沒有發生任何鏈停機事件。

當加密貨幣和DeFi的總TVL崩潰時,Solana TVL在第三季度卻增長了18.52%。從6月30日的7.7088億美元增長到10月1日的9.1366億美元。

Solana在第三季度也有一些看漲進展。

Maple Finance回到了Solana。

Shopify將Solana整合到自己的平台。

Visa在Solana上添加了穩定幣結算功能。

Solana上很多DeFi協議正在增長。

Membrane Finance在Solana上推出了歐元穩定幣。

被公認爲執行引擎的高級技術。(MakerDAO創始人希望使用Soalana的代碼庫爲Maker創建一個L1。)

我現在並不看好L1,但Solana可能是個例外。

3、未來展望

雖然回顧有利於吸取經驗教訓,但真正的機會還要向前看。

Arbitrum生態系統。他們批准了一項5000萬美元的ARB激勵計劃。該計劃將持續到2024年1月31日。因此,degen的追利收益將轉移到Arbitrum。該DAO正在投票決定哪些項目應該獲得融資。最優策略是關注那些會受到激勵的協議,並在其中佔有一席之地(但要確保它們與你的投資策略相符)。

Canto最近的發展態勢良好。這是一個Cosmos鏈,推出了很多經濟創新,如:將一定比例的gas費支付給智能合約开發者,這將激勵开發者在Canto上進行开發;將DEX、借貸市場和穩定幣等金融原語作爲公共產品提供,不收取任何費用;最近,他們宣布他們正在使用Polygon CDK轉爲以太坊上的ZK L2。他們還與Fortunafi & Hashnote合作制定了RWA战略。L2和RWA敘事非常強大。我會密切關注的。

我們還要監控常見可疑之處:去中心化永續合約、ETH L2(Base、Mantal)、LSDfi、LRT(流動性再質押衍生品)、GamblFi、Cosmos、Solana等。

從更長遠的角度來看,我很期待以太坊Dencun升級。該升級將引入proto-danksharding,這一更新將使rollup使用以太坊的成本更低。就像Shapella升級是LSDfi敘事的催化劑一樣,Dencun升級也可以成爲L2項目的催化劑。

在更大的範圍內,還有以色列和哈馬斯衝突這一地緣政治背景。本文並沒有描述政治,但我還是想提一下,因爲政治因素可能會影響市場。

總的來說,我認爲接下來的第四季度會很平靜。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:一文總結第三季度的DeFi市場:三大敘事和三大項目

地址:https://www.sgitmedia.com/article/12619.html

相關閱讀:

- 鐵腕SEC主席Gary Gensler 終在特朗普就任時卸職 2024-11-22

- 時代周刊:馬斯克如何一步步成爲“造王”者? 2024-11-22

- 幣安CEO寄語:帶領幣安進入加密貨幣新時代的一年 2024-11-22

- 低利率低通脹 特朗普變身埃蘇丹? 2024-11-22

- 金融巨頭策略轉變?嘉信理財進軍Crypto市場 2024-11-22

- 比特幣都10萬了 巨頭下重注的元宇宙卻還在沉默?它還會回來嗎? 2024-11-22

- 馬斯克和維韋克發布:政府效率辦公室(DOGE)的改革計劃(全文) 2024-11-22

- AI耶穌誕生 它真能成爲耶穌嗎? 2024-11-22