領先美國香港出台:詳解新加坡的加密穩定幣監管框架

2023-08-17 11:14 吳說Real

作者:William,吳說區塊鏈

隨着金融科技的發展以及全球地緣關系的變化,各國政府都逐漸意識到穩定幣的巨大潛力。歐盟、美國、新加坡和中國香港等國家和地區相繼展开咨詢和立法活動,以求在未來搶佔先機。8 月 15 日,新加坡金融管理局(MAS)宣布了穩定幣最終版監管框架,成爲全球首批將穩定幣納入本地監管體系的司法管轄區之一。在不久的未來,中國香港、美國都將出台穩定幣監管法規,因此新加坡本次的發布的監管框架具有重大價值,在一定程度上會成爲各國監管機構參考的模板。爲此,本文將詳細分析新加坡穩定幣監管框架,洞悉全球穩定幣監管的未來發展趨勢。

一、新加坡穩定幣監管框架要點

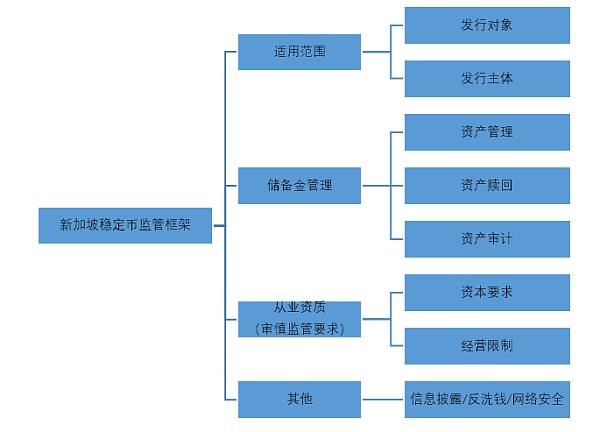

MAS 關於穩定幣的最早監管嘗試,可追溯到 2019 年 12 月出台的 PS 法案,隨後又在 2022 年 12 月對外發出咨詢文件,就對擬定的穩定幣監管框架徵求大衆意見,並最終在今年的 8 月 15 日完成最終穩定幣監管框架的定稿。因此,新加坡關於穩定幣的完整監管框架,涉及上述三份監管文件的內容,而並非其中一篇。根據筆者的梳理,新加坡穩定幣監管框架主要包括以下幾個部分:

圖 1 新加坡穩定幣監管框架要點

1. 適用範圍

本次新加坡針對穩定幣出台的監管框架,引發市場關注的一點在於穩定幣發行對象上的开放性。MAS 允許發行與單一貨幣錨定的穩定幣[1](Single-currency stablecoin,簡稱 SCS),錨定貨幣是新加坡元(SGD)+G10 貨幣[2]。一般而言,一國貨幣是本國主權的象徵,他國無權進行管理。但MAS允許穩定幣錨定其他國家的貨幣,這是一項重大突破。說明 MAS 具有一定的开放性和創新性,充分考慮了 G10 國家的國情並與各國進行了溝通。

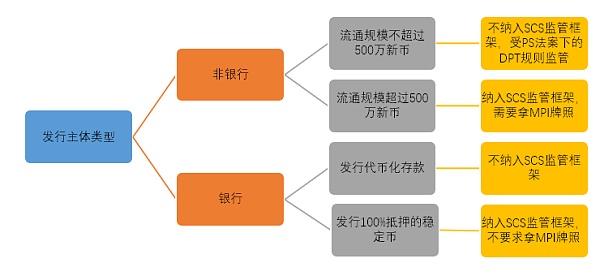

其次,在發行主體上,MAS 進行了重大調整。MAS 將穩定幣發行主體分爲兩大類:銀行和非銀行。對於非銀行發行者,MAS 要求只有流通規模在 500 萬新幣以上的穩定幣才納入穩定幣監管框架,並且需要申請 PS 法案下的 MPI 牌照;否則不屬於穩定幣監管範疇,只需要滿足 PS 法案下的 DPT 規定。對於銀行,MAS 原計劃將代幣化存款納入穩定幣範疇,但兩者在資產性質上差距巨大(存款是銀行准備金制度下的產物,非 100% 抵押,且屬於銀行負債),最終將其剔除,因此銀行也必須發行 100% 資產抵押的穩定幣,但需要注意的是,銀行並不需要申請 MPI 牌照。MAS 給的解釋是銀行法案已經要求銀行滿足相關標准。

圖 2 發行主體範圍規定

2. 儲備金管理

在儲備金管理上,MAS 做了詳細的規定,主要爲以下幾個領域:

首先,在資產構成上,MAS 要求儲備金只允許投向現金、現金等價物、剩余到期日不超過三個月的債券,並對資產的發行主體資質進行了詳細規定:要么是政府/央行發行的貨幣現金,要么是評級在 AA-以上的國際機構。值得注意的是,MAS 對現金等價物進行了限制性解釋:主要指可以迅速支付變現的銀行機構存款、支票和匯票,但不包括貨幣市場基金。因此類似 USDC 將 90% 的資產投向貨幣市場基金,甚至類似 USDT 投資一些商業票據,是不滿足 MAS 監管規定的。

其次,在資金托管上,MAS 要求發行方成立一支信托並开設隔離账戶,將自有資產與儲備金區分开;對資金托管方的資質也作出了明確的規定:必須是在新加坡有托管服務牌照的金融機構,或者在新加坡設有分支機構、信用評分不低於 A- 的海外機構。因此,未來想納入 MAS 監管框架的穩定幣發行商,必須找一家新加坡本地或在新加坡有分支機構的金融機構合作。

最後,在日常管理上,MAS 要求對儲備金的每日市值高於 SCS 流通規模的 100%,在贖回時按面值贖回,並且贖回時長不得超過 5 天,並且要在官網上發布月度審計報告。

3. 從業資質

本次監管框架引人注目的地方在於 MAS 對而穩定幣發行方的資質進行了詳細規定,作爲審慎監管的一部分。MAS 對發行方的資質主要做了三個方面的規定:

首先是基本資本要求(Base Capital Requirement),這類似於巴塞爾協議對銀行業的自有資本的要求。MAS規定穩定幣發行方的資本金不得少於 100 萬新元或者年度運營費用(operating expenses,OPEX)的 50%。

其次是償付能力要求(Solvency),要求流動性資產高於年度運營費用的 50% 或者滿足資產正常提現需要的規模,並且這個規模需要進行獨立驗證。需要注意的是,MAS 對流動性資產的類別進行了明確的規定,主要包括現金、現金等價物、對政府的債權、大額存單以及貨幣市場基金。

最後是業務限制要求(Business Restriction),要求發行方不得從事借貸、Staking、交易和資管等業務,並且不允許發行方持有任何其他實體的股份。但 MAS 也明確表示,穩定幣發行方可以從事穩定幣托管以及穩定幣轉账給購买者的業務。這實際上是限制穩定幣發行方進行混業經營。更進一步地,MAS 明確指出,穩定幣發行方不得通過借貸、Staking、資管等活動給用戶支付利息。但其他公司可以爲穩定幣提供類似業務,包括穩定幣發行商未參股的姊妹公司。

4. 其他監管要求

MAS 還對信息披露,穩定幣中介方的資質和限制,網絡安全以及反洗錢等內容做了規定,但並沒有值得關注的地方,因此本文不展开進行分析,感興趣的讀者可以自行閱讀相關文件。

二、論新加坡穩定幣監管框架的得失

新加坡穩定幣監管框架的出台,無論對於全球穩定幣行業的合規發展,還是對其他國家的示範和引領,影響都十分巨大,因此不過多贅述。這裏我們主要關注未來 MAS 可以繼續完善的幾個地方。

本次 MAS 的穩定幣監管框架,對以下幾個重要問題進行了擱置或者模糊化處理,在不久的將來可能會出現隱患。

首先是儲備金的類別問題,MAS 原計劃儲備金的計價貨幣必須與錨定貨幣一致,即發行新元穩定幣,其儲備資產必須是新元資產而非美元資產。但這會帶來一個嚴重問題:用戶對穩定幣出入金是否是美元等世界主流貨幣十分在意。若新元穩定幣只能兌換新元,那么穩定幣將不具備競爭優勢,並且造成發行量將很小;其次,部分錨定貨幣的可投資產種類和深度十分有限,對儲備金管理將是一個重大挑战。MAS 應該也注意到這些問題,但並沒有明確允許儲備金可投向不同貨幣資產,而是僅僅重申發行方需要控制風險,並滿足 100% 儲備金規定。

其次是跨司法管轄區問題,MAS 提出了兩個方案來解決該問題,一是發行商每年提交一份證明文件,證明在其他地區的穩定幣發行也滿足同等標准;二是與不同司法管轄區建立合作。但最終上述兩個方案均因現實因素無法實現,爲此 MAS 只能退而求其次,要求穩定幣發行商在开始階段不允許跨司法管轄發行。然而目前一些穩定幣已經成爲全球的穩定幣,在不同地區,不同公鏈上發行。若發行商履行上述要求,則可能喪失市場競爭力。

最後的系統重要性穩定幣的監管問題。MAS 在去年的咨詢文件中對什么是系統重要性穩定幣進行了描述性的說明,並希望根據金融市場基礎設施的標准進行監管。但根據現實因素,目前 MAS 選擇了擱置爭議,以觀後效。

拋开監管內容本身,市場還關注的一個重要問題是:在新加坡發行合規穩定幣的得失是什么?

一方面合規穩定幣的優勢在於其合規性。比如由於自身的合規安全性,合規穩定幣給用戶更強的信心,更進一步低,MAS 要求給合規穩定幣打上“MAS-Regulated Stablecoin”的標籤,與其他穩定幣相區分,這都有利於穩定幣的推廣;又比如因爲合規更受傳統金融機構認可,在出入金時面臨銀行的阻礙較少。

另一方面,我們也應注意到合規穩定幣的成本問題。首先,MAS明確規定了發行資質,對自有資本、償付能力和營業範圍都作出明確規定,而現存的穩定幣發行商是不受此類規定限制的;其次是市場公平問題,MAS規定銀行發行穩定幣不需要拿 MPI 牌照,但非銀行發行商需要申請 MPI 牌照。目前申請 MPI 的周期大概在 1-2 年左右,並且對企業資質也有諸多審核要求,自 2019 年 PS 法案推行以來,獲取 MPI 牌照的企業數量並不多。因此,想在新加坡發行合規穩定幣,需要付出大量的時間、人力和物力成本。

綜上,在目前的 MAS 穩定幣監管框架下,銀行或者實力雄厚的大公司發行“MAS-Regulated Stablecoin”的可能性更高;對於非銀行的中小企業而言,目前的政策並不友好。

[1] 注:MAS 不允許發行與一籃子貨幣掛鉤的穩定幣,也不允許掛鉤數字資產和用算法發行的穩定幣

[2] 注:G10 貨幣包括澳大利亞元、加拿大元、英鎊、歐元、日元、新西蘭元、挪威克朗、瑞典克朗、瑞士法郎和美元

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:領先美國香港出台:詳解新加坡的加密穩定幣監管框架

地址:https://www.sgitmedia.com/article/8021.html

相關閱讀:

- IntoTheBlock 聯創:Web3基礎設施正在被過度建造 我們正在盲目行事 2024-12-20

- 國際清算銀行最新提出的央行數字貨幣框架究竟是什么? 2024-12-20

- SOL 質押完整指南:從機制和收益等方面解析 Solana 質押生態 2024-12-20

- 特朗普正式獲得總統職位 BTC儲備競賽即將开啓 2024-12-20

- 預防量子計算威脅實用指南 2024-12-20

- 特朗普兩年時間通過加密貨幣賺了多少錢? 2024-12-20

- Chainalysis:朝鮮黑客從加密平台竊取的錢都幹什么了? 2024-12-20

- 估值45億美元,OpenAI和谷歌大佬聯手創立的AI Agent公司爲何這么牛? 2024-12-20