盤點8大轉型LSD的“老項目”

2023-08-11 11:26 DODO研究院

導讀

在以太坊上海升級後,LSDfi、ETH 衍生品無疑成爲了熱議的話題與敘事,也成爲資金追捧的賽道。與 RWA 不同的是,ETH 質押用更原生的方式解決了加密用戶的收益問題,成爲了 Defi 未來敘事的重要部分。

據不完全統計,目前 ETH 質押規模爲 $22.7M ETH,約 414 億美金,而鎖定在 LSDfi 協議內的資金不足 10 億美金。

https://dune.com/defimochi/lsdfi-summer / https://ethereum.org/en/staking/

如何用 ETH 衍生品打造“無風險”收益底層,並利用龐大的 ETH 資金蓄水池制造飛輪,成爲了未來 DeFi 的一大看點。除了像 Lybra、UnshETH 等利用新發行的協議代幣來租用 ETH 與 LSD TVL 的協議外,不乏有已經歷一輪牛熊的 Defi 項目也在悄無聲息的競爭吸收 TVL。

本文將盤點已經發幣的項目是如何布局 ETH 質押/衍生品賽道的。

1. Redacted Cartel

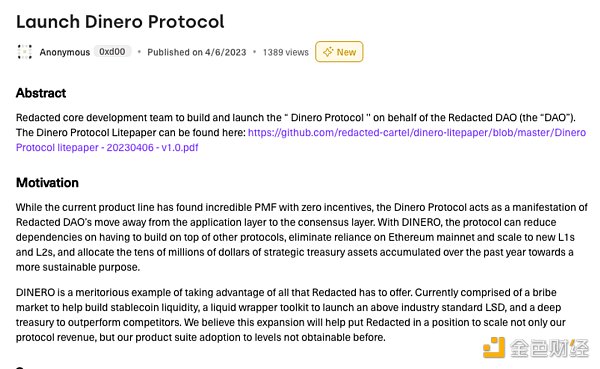

賄選協議 Redacted Cartel 於 4 月正式公布了其推出由以太坊區塊空間支持的穩定幣協議 Dinero,一個通過創建公共且無需許可的 RPC 來利用優質區塊空間市場,並與 ETH 質押相結合的衍生品協議。

https://commonwealth.im/redacted-cartel/discussion/11005-launch-dinero-protocol

穩定幣 DINERO 由 ETH 超額抵押 CDP 鑄造,用戶的 ETH 的抵押品便通過 ETH 質押用來啓動 Redacted Relayer RPC 和區塊構建器,從而保護用戶免受 MEV 的影響,而 Redacted Cartel 也將利用其 CVX 和 CRV 的治理權來引導 DINERO 和 pxETH 的流動性。

同時,與初代 DAI 相同,DINERO 在第一個版本中將引入 PSM 錨定穩定模塊,使用 USDC 作爲抵押品來緩解價格上漲壓力。此外,當用戶使用 ETH/pxETH 鑄造 DINERO 時,產生的質押收益將使用 DINERO 進行支付,利率由 DAO 管理。Dinero 還將採用 Liquity 激發的預言機設計,使用兩個預言機。

而 Redacted Relayer 是 Dinero 協議的最後一塊拼圖,它將允許用戶進行元交易,即通過給 Redacted Relayer 以任意代幣支付小費完成 0 gas 費用的交易。通過吸收足夠的 ETH TVL,Redacted Cartel 處理交易並構建區塊的能力將大幅增加,未來可以允許通過內存池的隱私交易,比如用於訂單流量的支付。

目前,Dinero 產品未上线。

2. ManiFold Finance

ManiFold Finance 在 23 年同樣推出了 ETH 質押衍生品 mevETH,並啓動一個通過 LayerZero 實現全鏈功能的流動質押解決方案。此前 ManiFold Finance 便一直致力於打造 MEV 堆棧:區塊構建器、SecureRPC Relayer 和驗證器。

mevETH 是一個由 LayerZero 支持的 ETH 質押衍生品,用戶通過使用 ETH 鑄造 mevETH,可以獲得由堆棧支持的多個 MEV 策略的額外收益。最初,協議將通過 ETH 與 mevETH 之間的差價套利來獲得收益。此外,由於他們將運行自己的驗證者,他們還能夠創建自定義區塊並確保這些區塊被納入鏈上。

爲了啓動協議,Manifold 收購了 Cream Finance 的驗證器集。這意味着在 Cream Finance 質押 ETH 的用戶現在將質押給 Manifold 的流動質押協議。當協議啓動時,這將使其控制超過 20000 個 ETH。未來,Manifold 的目標是爲 mevETH 增加再質押功能,允許抵押者的 ETH 用於保護多個鏈或協議,承擔更多風險的同時獲得更多收益。

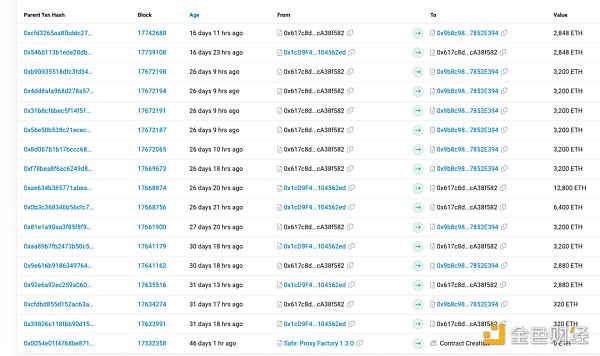

截至目前,Cream Finance 內的 ETH 全部用戶質押啓動新的 ETH 驗證節點,協議已有超過 50000 個 ETH 用於啓動 mevETH 的質押。

https://etherscan.io/address/0x617c8de5bde54ffbb8d92716cc947858ca38f582#internaltx

3. Yearn Finance

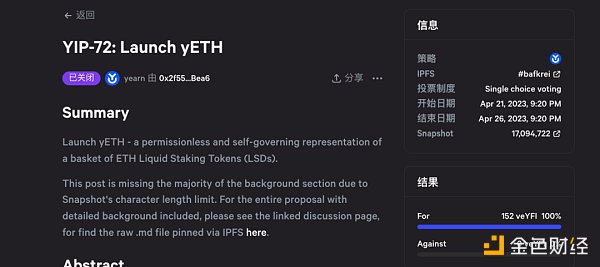

收益聚合器 Yearn 將推出新的收益產品 yETH,旨在以 yETH 替代一籃子 LSD 資產,通過 LSD 的多樣化分散風險,並利用協議 CRV 票權引導流動性並提升收益。

用戶通過存入協議支持的 LSD 資產鑄造 yETH,並質押爲 st-yETH 賺取復利。而 yETH 中的一攬子 LSD 資產將通過白名單的形式添加,每個尋求添加白名單的協議在投票期开始前以 yETH 的形式向 yETH 持有人支付申請費,或調整相對權重等,而申請費將分配至 POL 合約。

Yearn 團隊與 4 月正式發起了提案並收獲了全票通過,目前 yETH 的產品未正式上线。

https://snapshot.org/#/veyfi.eth/proposal/0x8969cde98d5d8a7be745e442a3288ce0cf3b35bf99ab72265f66c96d117a0f78

4. Index Coop

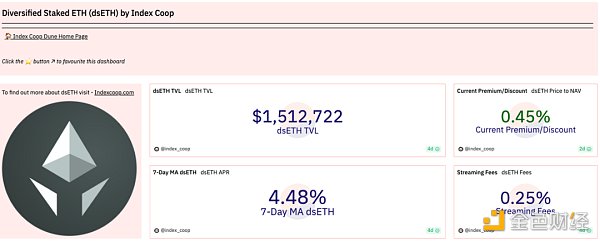

加密貨幣指數協議 Index Coop 推出多元化 ETH 質押指數 Token dsETH,dsETH 目前由 stETH、rETH、wseth 和 sETH2 組成。

與 Yearn 的 yETH 初衷相似,dsETH 的目標是爲持有者提供對 LSD 的多元化風險敞口。dsETH 將收取 0.25% 給協議的流媒體費用(stream fee),沒有鑄造或贖回費用。目前,dsETH 的 TVL 達到 150 萬美金。

https://dune.com/index_coop/dseth

此外,Index Coop 與 Gitcoin 合作推出了 gtcETH,允許用戶通過 ETH 質押獎勵爲 Gitcoin grants 提供資金,同時收取 2% 的流媒體費用,其中 1.75% 引導至 Gitcoin grants, 0.25% 至 Index Coop。同時,IndexCoop 還擁有基於 Set Protocol 的槓杆流動性質押策略產品 icETH,可以提供更高的 ETH 收益。目前,gtcETH 的 TVL 爲 138,282 美金。

https://dune.com/indexcoop/gitcoin-staked-eth-index

5. Aura Finance

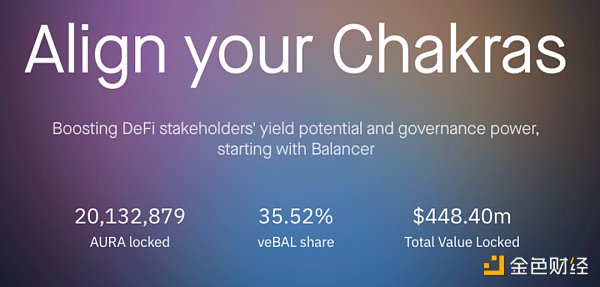

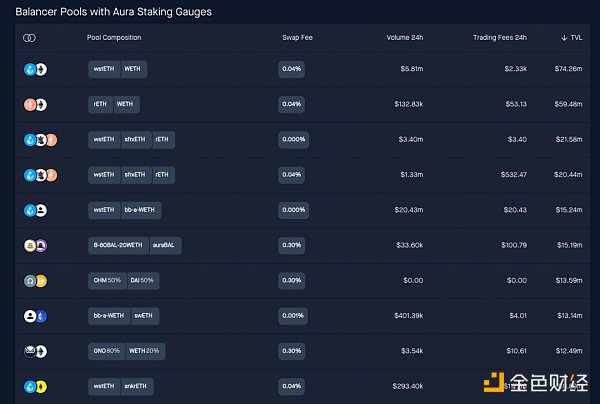

基於 Balancer 構建的生態收益治理平台 Aura,也在利用自身超過 35% 的 BAL 票權,激勵着不同的 LSD 與 LSDfi 協議來 Balancer 建池。

創始人 0xMaki 通過積極的合作,與頭部的 ETH 質押協議都達成了緊密的合作關系。RocketPool 是第一個與 Aura 緊密合作的底層質押協議,自從合作以來 TVL 上漲了 10 倍。

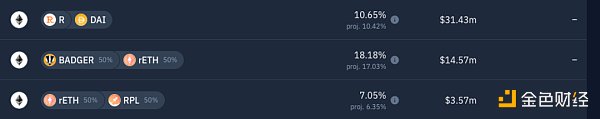

目前 wstETH 通過 Aura Finance 激勵的 TVL 超過 3000 萬美金,LSDfi Raft Finance 通過 Aura 引導的流動性超過 3000 萬美金,BadgerDAO 的原生代幣與 rETH 的流動性約 1500 萬美金,總共吸收的 LSD 相關資金池超過 2 億美金。

https://aura.defilytica.com/#/pools

6. BadgerDAO

曾經風靡一時的收益協議 BadgerDAO 也公布將推出由 ETH 和 LSD 作爲抵押品的合成資產 eBTC,致力於將 BTC 引入 ETH Defi 。

eBTC 採用基於 CDP 的設計,允許任何人使用 stETH 以 0% 的費用借入 eBTC,目標是成爲在主網上利用 stETH 的最具資本效率的方式。eBTC 允許最低爲 110% 的抵押率,並爲用戶提供 10 倍以上的槓杆,使他們能夠最大化其資本敞口。同時,協議允許用戶採用多種市場策略,包括做多 ETH 賺取利息以及以 10 倍槓杆做空 BTC。由於 ETH/BTC 的相關性,用戶還可以利用其 ETH 質押收益來降低清算風險。

目前,eBTC 仍處於內部測試中。

https://github.com/Badger-Finance/ebtc-purple-paper/blob/main/eBTC_Protocol_-_Purple_Paper.pdf

7. Pendle

Pendle 無疑是 2023 年 LSDfi 敘事的最大贏家之一。協議及時的通過納入不同的 LSD 資產,成功借到了 LSD 敘事的東風,也讓 Pendle 有了比較穩健的資產來源,將自身利率的故事講得淋漓盡致,本文不再贅述。

V2 更新後,vePendle 的升級在減少了 Gas 費的同時支持支付 ETH 給質押者,同時也催生出了基於自身 veToken 的生態項目 Equilibria 和 Penpie。截至目前 Pendle AMM 吸收的 ETH 質押 TVL 已經超過 5000 萬美金。

https://defillama.com/protocol/pendle

8. Tokemak

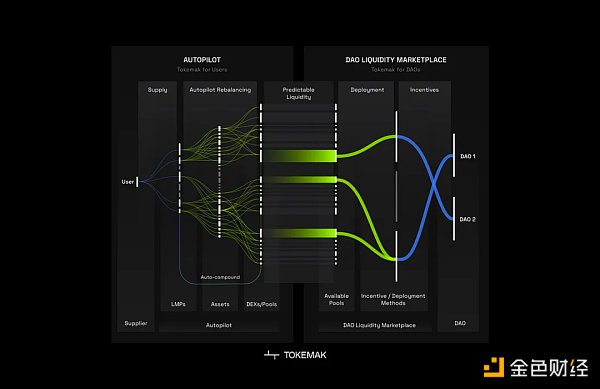

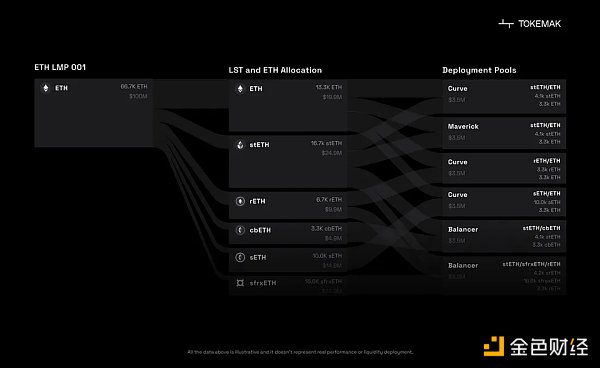

流動性協議 Tokemak 在沉澱許久的 TVL 大幅流失後,宣布即將推出 Tokemak V2,將引入動態流動性管理池(LMP)主要用於服務 LSD 資產。

新系統包括兩個獨立的產品,第一個爲動態池分配器 Autopilot,可優化不同池和 DEX 的 LP 的收益率,第二個爲流動性訂單簿,使 DAO 能夠根據透明的市場利率租用流動性。Tokemak V2 將按次序啓動,Autopilot 是第一個產品,其次將推出 DAO 流動性市場。

Tokemak V2 爲 DAO 和 LP 提供流動性管理池,最初的重點是 ETH 流動性質押 Token,爲 LP 提供 ETH 的動態敞口,並爲 LSD 協議提供新的流動性管理工具。之後,Tokemak V2 會將其產品範圍擴展到穩定幣、其他穩定池以及波動性資產對。

https://medium.com/tokemak/tokemak-v2-introducing-lmps-autopilot-and-the-dao-liquidity-marketplace-86b8ec0656a

總的來說,目前的 LSD 與 LSDfi 的相關協議依然在飛速增長,不乏出現很多新協議比如基於 Curve 生態的穩定幣協議 Prisma、實現 Arthur Hayes 的 ETH Delta Neutral 穩定幣協議 Ethena 等等,目前只是打響了掠奪龐大 ETH TVL 的第一槍。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:盤點8大轉型LSD的“老項目”

地址:https://www.sgitmedia.com/article/7547.html

相關閱讀:

- AI智能體解決代幣預售問題?一文讀懂AI-Pool 2024-12-24

- DePayFi: 任何資產、任何時間、任何地方都能增值 2024-12-24

- AI Agent未來的敘事方向在哪裏? 2024-12-24

- 2025年是時候認真了解下加密貨幣了 2024-12-24

- 馬斯克xAI融資438億 黃仁勳蘇姿豐都投了 2024-12-24

- 華爾街“認同”美聯儲:預測2年期美債收益率明年將下降50個基點 2024-12-24

- 馬斯克2024年終總結:他都創造了哪些記錄? 2024-12-24

- Web3律師:2025 Web3投資新風口-AI加密基金的潛力與合規挑战 2024-12-24