比特幣10萬美金大突破 黃金的“牆角”還是被挖开了

2024-12-05 14:32 白話區塊鏈

作者:木沐,白話區塊鏈

近段時間,比特幣臨近10萬美金關口波動,終於在今天一舉突破十萬美金這一重要“心理”關口,事實上近段時間比特幣的瘋狂上漲,早已蓋過了同樣大幅上漲的黃金。或許就在包括美國在內的一些國家陸續提議將把比特幣作爲战略儲備時,黃金的牆角就已經被比特幣挖开了:

10年前(2014年12月),黃金250元/克,10年後,630元一克,10年2.5倍

10年前(2014年12月),比特幣360美元/枚,10年後,100000美元/枚,10年277倍

若幹年前,剛剛有人提出“數字黃金”的概念時,只要有人談論,幾乎所有人都會投來打量騙子的眼神。然而,轉眼10年過去了,比特幣正以驚人的速度成長,以至於今天的比特幣終於开始撼動黃金數千年來牢不可破的地位……

01 黃金 VS 數字黃金比特幣

比特幣之所以被稱爲數字黃金,是因爲一些特性和黃金很像,但不少人還是很難將實物和虛擬資產關聯起來。或許這要從比特幣的誕生背景开始講起……

1)比特幣的誕生背景

數千年前(具體日期不確切)黃金就已經是“硬通貨”,它作爲貨幣其實最早在兩千多年前的春秋战國時期就已經有了記錄,並一直沿用。人們持有、使用黃金不受任何人、機構、甚至國家的限制,真正做到了“私有財產不受侵犯”。

歷史記載,1717年英國的牛頓最早提出了金本位制(以黃金爲本位幣的貨幣制度,國家黃金持有量決定貨幣發行數量和兌換價值),後續世界各國陸陸續續採用。直到1971年,美國國務卿基辛格發表了脫離金本位制計劃,美國和其他國家的貨幣也不再受黃金的支配,使得貨幣價值不再受限於黃金儲備量。這意味着,現代貨幣體系可以按需調控貶值和通貨膨脹。

再後來,2008年全球金融危機,美國大量印鈔救助銀行,民衆發現口袋裏的錢被迫稀釋掉了,引發了強烈不滿和對金融體系的不信任,給後來中本聰表達創立比特幣的初衷留下了一些文字线索背景。

這也是爲什么中本聰會在比特幣的創世區塊上留下這句話,“The Times 03/Jan/2009 Chancellor on brink of second bailout for banks(泰晤士報當天的頭版標題:財政大臣正站在第二輪救助銀行業的邊緣。)”

中本聰(Satoshi Nakamoto)在突然失蹤之前留下的消息蹤跡使許多人相信比特幣是對2007-2008年金融危機事件的回應。在面向P2P基金會的留言板上,中本聰(Satoshi Nakamoto)在2009年2月撰寫了一篇文章,介紹了比特幣。

文中,他們表現出了對儲備銀行的不信任和對資產的擔憂:“必須信任銀行來持有我們的錢並以電子方式進行轉移,但它們會在信代泡沫浪潮中將其代出,而儲備金卻很少。我們必須以我們的隱私來信任他們,不要讓身份盜用者耗盡我們的帳戶。他們龐大的中介費用使小額付款無法實現。”

2)黃金和比特幣具體有哪些相似之處

A、去中心化

黃金:遍布地球的自然資源,任何人都可能從某個角落挖掘出金礦

比特幣:網絡節點遍布全球的公共區塊鏈,成爲任何人都可以參與挖掘的資源

B、开採

黃金:採金礦需要有工人、礦場、設備、電力

比特幣:比特幣採礦也需要有區塊生產者、礦場、設備、電力

C、稀缺性

黃金:不可再生的自然資源

比特幣:上限2100萬枚

D、耐久度

黃金:物理性質穩定、永不生鏽

比特幣:網絡強壯安全,鏈上數據永不磨滅

E、防僞造

黃金:真金不怕火煉

比特幣:投入萬金都無法篡改

話說回來,在某些角度上非常相似,但數字黃金仍然有不少令實物黃金無法企及的優點,比如:

· 比特幣非常方便攜帶,只需要記住一串單詞即可,實物黃金特別沉重;

· 比特幣可以隨時隨地驗證防僞,實物黃金容易用比重相近的金屬造假(近年· 屢有發生黃金飾品摻假案件);

· 比特幣更容易分割交易,黃金反之;

· 比特幣即便鏈上轉账常常高達數億美金而手續費卻只需十數美金,黃金甚至現代銀行體系都很難做到資產真正轉移費用如此低廉且如此快速。

02 比特幣挖开了黃金的牆角

1)灰度多次投放廣告提示比特幣替換黃金

灰度於2019年5月1日就發起了首次Drop Gold活動,投放了以「Drop Gold」爲主題的廣告,提醒人們是時候用比特幣替代黃金了。

2020年,灰度及區塊鏈風險投資公司DCG的創始人Barry Silbert發布推文稱,灰度已重新投放了反黃金廣告“Drop Gold”,該廣告現在开始在美國所有主要網絡上投放。這是比特幣的營銷活動,視頻中提出“像比特幣這樣的數字貨幣是未來的趨勢”,旨在促使比特幣成爲 21 世紀價值儲存的工具。

事實上,數年前的灰度廣告,大部分人包括一些金融機構一直不以爲意。當時一些金融大亨對其更是嗤之以鼻,比如著名的貝萊德CEO Larry Fink 曾直言比特幣毫無價值!然而就在不久前,Larry Fink改變了自己的看法,他說: BTC將顛覆傳統金融。

現如今,貝萊德已然成爲持有近50萬枚BTC的比特幣巨鯨。

2)現貨ETF資金快速流入

早在2020年,美國資產負債表總額最大的銀行摩根大通(JPMorgan Chase)發布了一份報告,研究了灰度Bitcoin Trust(GBTC)的成功案例,該銀行曾經是比特幣的最大批評者之一,然而報告中承認,對比特幣的需求甚至影響到成熟的市場。

摩根大通指出,對比特幣的需求可能會侵蝕黃金ETF的需求。根據這項研究,2023年10月份流入灰度級比特幣信托的人數明顯高於黃金ETF。因此,這家美國銀行得出結論,GBTC也許能夠抓住黃金ETF市場的一些份額。

coinglass:當前BTC ETF總市值已經超過1100億美元

果不其然,比特幣現貨ETF上线後,獲得大量資金流入,同時黃金ETF資金大幅流出。已有不少財經評論指出這不是巧合,比特幣現貨ETF大量“吸金”,錢很大一部分是從黃金ETF裏來的。前段時間,有媒體報道,貝萊德IBIT資管規模已超越最大白銀ETF,目前貝萊德已經持有超過五十萬枚BTC,規模也遠超最大白銀ETF。

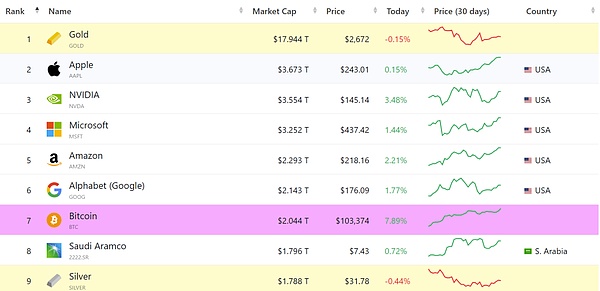

3)比特幣名列全球資產市值Top10

截至12月5日,來自Companiesmarketcap的全球資產排名榜單上,比特幣以2萬億的市值超過白銀,位列全球資產市值第7名。目前,比特幣的市值也已經超越了全球四大銀行的總市值。

全球資產排名Top10,來源:Companiesmarketcap

比特幣距離黃金15萬億多美金的市值還差7倍多,或許在很多加密資產圈的人看來,這對於10年277倍成長速度的比特幣來說可能不算一件非常困難的事情。

近期,天橋資本首席執行官/資深對衝基金經理 Anthony Scaramucci 表示,比特幣的市值最終將超過黃金16萬億美元的市值。在接受CNBC採訪時,SkyBridge Capital創始人稱比特幣是人類過去5000年歷史上從未見過的優質資產。

Scaramucci表示,比特幣距離黃金16萬億美元的市值還有很長的路要走,但他認爲,隨着監管機構對BTC ETF的批准,距離會隨着時間的推移而縮小。

4)比特幣正在發揮“避險”價值

大多時候,黃金在很多人的組合裏,其實是作爲一種對通貨膨脹的風險對衝,這也可以作爲一種避險資產的表現。然而,事實是黃金大部分時間並沒有跑贏通脹。但一直突破新高、供應鏈固定上限、4年減半的比特幣似乎在這方面從未辜負過任何人。

由於普遍的共識,黃金的波動性非常低,比特幣則恰恰相反,因此比特幣擁有更高成長性的同時相應的也要承擔更高的風險,但比特幣的波動性在逐步減小,同時比特幣真正在成爲高通脹國家可選“避險工具”的路上……

近日,國際貨幣基金組織 (IMF) 的一份新報告《A Primer on Bitcoin Cross-Border Flows》指出BTC已成爲在金融不穩定的情況下保存財富的必要金融工具,該分析還指出,記錄在區塊鏈上並提供更高安全性的鏈上比特幣交易往往比鏈下交易更大。這表明區塊鏈技術強大的安全功能通常會保護更大的金融利益。

報告作者表示,比特幣交易爲高通脹國家的個人提供了一種穩定儲蓄並以當地貨幣無法實現的方式參與全球商業的方式。

從另外一個角度來講,當踏空也被視爲是一種“風險”,“另類資產”比特幣被添加到許多投資者的組合當中時,很多情況下考慮到的是希望對衝無法及時上車未來Web3科技、踏空加密資產的一種風險。

在加密行情變差時,一部分人會選擇將高風險的山寨幣換成更穩定、風險更低的比特幣,既及時止損降低風險又沒有離場踏空的風險。因此比特幣也常常用來對衝山寨幣資產帶來的高風險。

03 小結

事實上,比特幣逐步侵蝕黃金的市場份額這並不需要感到奇怪,「數字黃金」和「黃金」的關系,就像「數字支付」和「紙鈔」一樣。時代在前進,紙鈔的使用率越來越少,古老的黃金也未必能滿足所有人的需求,於是乎比特幣填補了這個空缺。至於比特幣能否逐漸超越黃金,那得交給時間來驗證。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:比特幣10萬美金大突破 黃金的“牆角”還是被挖开了

地址:https://www.sgitmedia.com/article/47139.html

相關閱讀:

- 50名引領2024年加密行業的風雲人物一覽 2024-12-11

- 當o1學會“裝傻”和“說謊” 我們終於知道Ilya到底看到了什么 2024-12-11

- 量子計算會摧毀比特幣嗎? 2024-12-11

- 市場連跌三日 原因何在? 2024-12-11

- 金色百科 | 一文看懂去中心化科學DeSci 2024-12-11

- 微策略目標:1個中本聰 2024-12-11

- 微軟股東投票否決將比特幣納入資產負債表決議 2024-12-11

- Ripple穩定幣RLUSD獲紐約監管機構批准 2024-12-11