Grayscale研報:是什么讓加密市場打破九月魔咒?

2024-10-09 11:13 金色財經

來源:Grayscale;編譯:五銖,金色財經

摘要

2024 年 9 月,隨着美聯儲首次降息,加密貨幣市場表現良好。

雖然比特幣今年迄今的表現優於更廣泛的加密貨幣市場,但 9 月份的漲幅由其他細分市場領漲,尤其是公用事業和服務加密貨幣領域的人工智能相關代幣。

監管和政治背景似乎正在改善:美國證券交易委員會批准了現貨比特幣 ETP 期權上市申請,預計其他機構也將效仿,而紐約銀行似乎將提供加密貨幣托管服務。與此同時,前總統特朗普宣布了一項新的 DeFi 協議,副總統哈裏斯對數字資產和區塊鏈技術發表了支持性評論。

美聯儲开始降息和各種基本面發展推動了 2024 年 9 月加密貨幣漲勢擴大,富時/灰度加密貨幣行業市場指數 (CSMI) 創下了自 3 月以來的最佳月度回報率(圖 1)。

圖 1:2024 年 9 月數字資產回報率更高

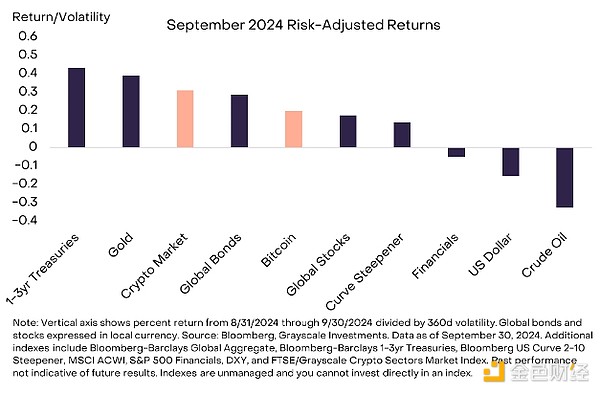

9 月 18 日,由於通脹有所改善且美國勞動力市場下行風險加大,美國聯邦公开市場委員會 (FOMC) 宣布降息 50 個基點 (bp),降幅超出預期。[1] 此舉引發債券收益率進一步下跌(短期國債價格回報較高)、美元走軟以及金價上漲(圖表 2)。與此同時,可從更高利率中受益的金融板塊股票表現不及大盤。當月晚些時候,中國政策制定者的宏觀刺激措施支撐了全球股市。比特幣 8% 的回報率在風險調整後(即考慮到每種資產的波動性)處於中等水平,而 CSMI 18% 的漲幅在風險調整後的表現中名列前茅。

圖 2:美聯儲首次降息是推動大盤上漲的主要因素

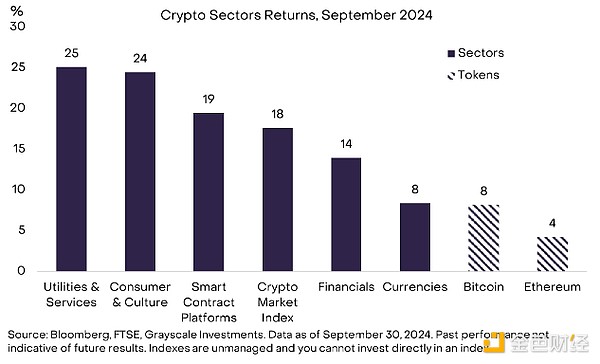

我們的加密貨幣板塊框架突出了 9 月份數字資產市場漲幅的廣度。比特幣和以太坊在本月的表現不及 FTSE/Grayscale 加密貨幣板塊指數(圖 3)。表現最好的市場板塊是公用事業和服務加密貨幣板塊,漲幅達 25%。該加密貨幣板塊包括許多與人工智能 (AI) 技術相關的代幣,並受益於與 AI 相關的代幣 Fetch.ai 和 Bittensor 的大幅上漲。公用事業和服務加密貨幣板塊中的幾項資產均出現在最新的 Grayscale Research Top 20 榜單中,包括 Chainlink、Bittensor、Helium、Lido DAO、Akash Network 和 UMA 協議。

圖 3:公用事業和服務加密行業領先於其他細分市場

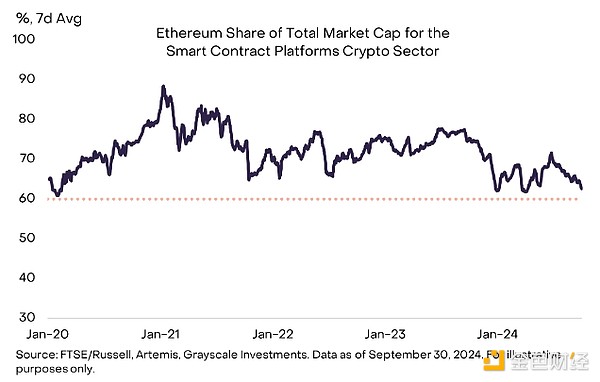

以太坊 (ETH) 再次落後於比特幣 (BTC),ETH/BTC 價格比率在 9 月中旬創下周期新低。然而,以太坊在大多數關鍵指標上仍然是智能合約平台加密貨幣領域的領先者[2],Grayscale Research 認爲,以太坊可能在一段時間內能夠擊敗競爭對手,原因有很多(有關更多詳細信息,請參閱 Grayscale Research Insights:2024 年第四季度的加密貨幣領域)。值得注意的是,自 2020 年以來,盡管面臨新進入者的競爭,以太坊仍保持了智能合約平台加密貨幣領域總市值至少 60% 的份額(圖表 4)。

圖 4:以太坊仍然主導智能合約平台加密領域

美國上市的現貨比特幣交易所交易產品 (ETP) 的淨流入量再次回升,當月總計 +13 億美元。根據我們的估計,自 2024 年 1 月 11 日推出這些產品以來,累計流入量也創下了 +189 億美元的新高。

在相關新聞中,在現貨比特幣 ETP 上交易上市期權的能力最近取得了進展。9 月底,美國證券交易委員會 (SEC) 批准了納斯達克提交的申請——這是多階段監管審批流程的第一步。預計其他申請將隨後獲得批准。[3] 雖然由於 OCC 對期權的管轄權和 CFTC 對比特幣的管轄權,OCC 和 CFTC 仍需要提供自己的批准,但 SEC 的初步批准代表着美國加密 ETP 生態系統向前邁出了積極的一步。與現貨比特幣 ETP 本身採取的方法類似,Grayscale Research 預計監管機構將考慮其他發行人的申請,並考慮競爭因素,以在最終批准之前創造公平的競爭環境。與現貨比特幣 ETP 的利好消息形成鮮明對比的是,現貨以太坊 ETP 繼續出現適度的淨流出,SEC 推遲了對相關期權產品的決定。[4]

上個月,機構採用加密貨幣托管服務也取得了進展。具體來說,據報道,紐約銀行(BNY)——美國歷史最悠久的銀行,由亞歷山大·漢密爾頓創立——將在收到 SEC 對該計劃的“不反對”意見後开始爲現貨比特幣和以太坊 ETP 提供托管服務。[5] 傳統金融服務公司此前因 SEC 員工會計公告 (SAB) 121 而被禁止提供數字資產托管。[6]在隨後接受彭博社採訪時,美國證券交易委員會主席 Gensler 似乎暗示紐約銀行將被允許托管比特幣和以太坊以外的加密資產,他表示:“盡管實際磋商涉及兩種加密資產,但結構本身並不取決於加密貨幣是什么。”[7]

加密行業也繼續在美國大選中扮演重要角色。首先,前總統特朗普宣布成立 World Liberty Financial,這是一個基於 Aave 技術的新型去中心化金融 (DeFi) 借貸平台。[8] 其次,副總統哈裏斯在對捐助者的講話中表示,她的政府將“鼓勵人工智能和數字資產等創新技術,同時保護我們的消費者和投資者。”[9] 在隨後的一次活動中,她表示將“重新致力於讓國家在定義下個世紀的領域發揮全球領導作用”,包括“區塊鏈”。[10] 雖然沒有提出具體的政策建議,但我們認爲,哈裏斯的最新言論是朝着正確方向邁出的一步。

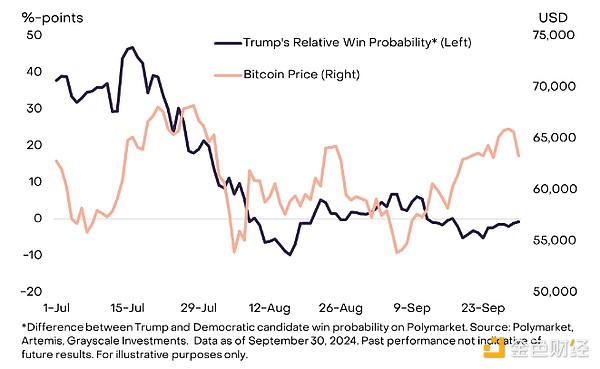

或許是由於兩黨對該行業的支持力度加大,比特幣價格與特朗普在 Polymarket 上獲勝的幾率之間的相關性最近被打破(圖 5;有關背景信息,請參閱我們的報告《Polymarket:加密貨幣的選舉年突破應用》)。

圖 5:特朗普獲勝概率與比特幣價格之間的相關性正在消失

我們繼續將選舉視爲加密貨幣市場的一個重要風險事件,從宏觀角度來看,一個關鍵的考慮因素是政府是統一的還是分裂的:兩黨在控制白宮和國會時都出現了巨大的預算赤字(有關詳情,請參閱我們的報告《拜登與特朗普的比特幣和宏觀政策問題》)。選舉還可能對美國的加密貨幣監管帶來可能的變化,以及對大規模關稅上調(特朗普獲勝)的潛在影響的不確定性。

然而,即使承認短期內選舉存在不確定性,Grayscale Research 預計有利的宏觀背景(例如美聯儲降息和經濟“軟着陸”)和各種採用趨勢(例如穩定幣和預測市場)應該會隨着時間的推移支持加密資產。

參考文獻

[1] 資料來源:美聯儲。

[2] 以太坊擁有最多的應用程序、最多的开發者、最高的 30 天費用收入和最多的智能合約鎖定價值。在包括最大的以太坊第 2 層網絡時,它的每日活躍用戶數量僅次於 Solana。對於用戶來說,以太坊生態系統相當於以太坊主網、Arbitrum、Optimism、Polygon、zkSync、Metis、Base、Blast、Mantle、Scroll 和 Linea 的總和。資料來源:Dapp Radar、Electric Capital、Artemis、DeFi Llama。數據截至 2024 年 9 月 25 日。

[3] 資料來源:路透社。

[4] 資料來源:Decrypt。

[5] 資料來源:彭博社。

[6] SAB 121 要求受監管的金融服務公司在其資產負債表上記錄數字資產,這使得提供托管服務在經濟上不可行。

[7] 資料來源:彭博社。

[8] 來源:紐約時報、CryptoSlate。

[9] 來源:彭博社。

[10] 來源:白宮。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:Grayscale研報:是什么讓加密市場打破九月魔咒?

地址:https://www.sgitmedia.com/article/42841.html

相關閱讀:

- IntoTheBlock 聯創:Web3基礎設施正在被過度建造 我們正在盲目行事 2024-12-20

- 國際清算銀行最新提出的央行數字貨幣框架究竟是什么? 2024-12-20

- SOL 質押完整指南:從機制和收益等方面解析 Solana 質押生態 2024-12-20

- 特朗普正式獲得總統職位 BTC儲備競賽即將开啓 2024-12-20

- 預防量子計算威脅實用指南 2024-12-20

- 特朗普兩年時間通過加密貨幣賺了多少錢? 2024-12-20

- Chainalysis:朝鮮黑客從加密平台竊取的錢都幹什么了? 2024-12-20

- 估值45億美元,OpenAI和谷歌大佬聯手創立的AI Agent公司爲何這么牛? 2024-12-20