探究DEX設計的下一步

2023-07-06 17:59 金色財經

作者:Yellow Propeller,加密KOL;翻譯:金色財經xiaozou

本文要點:

· 智能合約公鏈非常適合交易所的運營:它們將信任商品化,使托管、費用、價格和結算對每個人來說都同等透明,並且讓任何人都可以成爲做市商。

· 然而,去中心化交易所(DEX)的交易量仍然落後於中心化交易所(CEX),這是有充足理由的,因爲:價格缺乏競爭力,執行很容易被濫用(MEV),而且作爲LP的利潤還不夠高。

· 然而,還是存在優良解決方案的,這些解決方案將讓DEX更具吸引力:Oracle(預言機)定價,較慢的交易後批量結算,集中的自動化流動性,以及更低成本的L2區塊空間。

1、前言

去中心化交易所是智能合約公鏈的一個主要用例。有人批評它們是垃圾幣賭場,但它們爲任一資產創建市場的無許可機制具有非常大的價值,無論它們帶來的結果是投機還是更富成效的活動。

如今,加密交易領域由OTC、CLOB(中央限價訂單簿)、RFQ和AMM(自動做市商)構成。

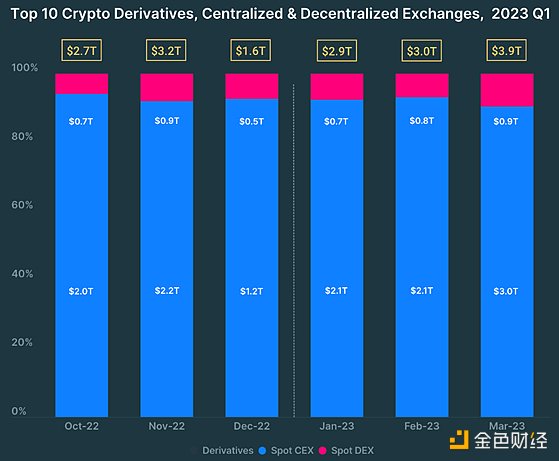

在對專業做市商的參與需求不足的情況下,AMM在創建交易對市場方面變得特別有用。但CLOB仍然是高需求交易對交易量的首選模式(根據Defillama的數據,DEX交易量僅佔CEX的大約16%,其中大部分仍然由CEX-DEX套利驅動)。

(DEX仍然只佔加密交易量的15%左右,但其份額正在增長。來源:Coingecko 2023年第一季度行業報告。)

(DEX仍然只佔加密交易量的15%左右,但其份額正在增長。來源:Coingecko 2023年第一季度行業報告。)

本文,我們將明確一個好的交易所應具備的特質,了解當前DEX的不足之處,並提出一些改進優化DEX設計的方法。

2、好的交易所是什么樣的?

如果我是一個交易員,一個好的交易所應該可以爲我提供:

· 信任:在我的交易期間及前、後的托管風險應該對我透明,並盡可能降至最低。

· 最優惠的價格:我希望能夠相信每次我都能在這個交易所得到最優價格,或者非常接近最優價——這樣我就不需要擔心其他地方的價格更好。

· 公平:我不希望我的訂單被濫用。並且若沒有充足的理由,其他人不應該得到比我更好的價格或支付更低的費用。

· 速度和可用性:花時間等待交易通過或交易所營業並不有趣。

· 信息:交易所能幫助我做出明智的選擇並監控我的訂單。我可以看到我的交易有可能以什么價格結算,並得到很好的限價訂單價格和滑點建議。我還可以看到未結算、已結算或已取消的訂單情況。

· 深度流動性和廣泛的資產覆蓋:看到很多資產對具有流動性可以給我更多的信心,我將在這個交易所獲得一個好價格。

流動性提供者(LP)和做市商(MM)關心的是:

· 收益率:能夠抵消資本風險和機會成本的利潤。

對MM來說,重要的是經風險調整的最佳收益率情況;其他指標只是實現這一目標的手段。高交易量、低競爭或惡性競爭、高價差、不錯的返點、幾乎沒有有害訂單流、last look最後觀望機制、減速帶機制、較低的托管風險——這些都有助於提高經風險調整的收益率。

區塊鏈是運營交易所非常理想的場所,已經很大程度照顧了交易員和做市商的所思所想:去中心化、开源結算機制以及开放的交易歷史是信任、安全、透明和公平的堅實基礎。

但去中心化交易所仍然在以下方面舉步維艱:

· 提供可靠的好價格;

· 爲LP提供良好的收益率;

· 防止違反公平執行承諾的MEV。

在前10大DEX中,有9家是AMM。下面讓我們來看看AMM,及其優缺點。

3、爲什么AMM大行其道?

你常會聽到這樣的說法:“傳統金融深諳其道,訂單簿更有效,恆定函數做市商永遠行不通。”

那么,爲什么AMM——特別是恆定函數做市商(CFMM)——在DeFi領域仍佔主導地位(佔據了全部DEX交易量的95%以上)?他們一定是做對了什么。

以下是迄今爲止AMM領先的最主要原因:

· 低流動性要求:AMM(Univ2類型)始終會提供一個價格,即使流動性很小。

· 被動流動性:你的流動性是由AMM爲你管理的。所以LP和任何人(不僅僅是做市商)都可以輕松賺取費用。

· 簡單性:與訂單簿式交易所相比,AMM對計算和存儲的要求更低,因此它們消耗的gas更少。

· 沒有gatekeeper(看門人):做市商和交易所的上市費用可能高得令人望而卻步,中心化交易所可以隨時將代幣下架。AMM讓任何項目都可以輕松上市,並可提供或激勵自己的流動性。

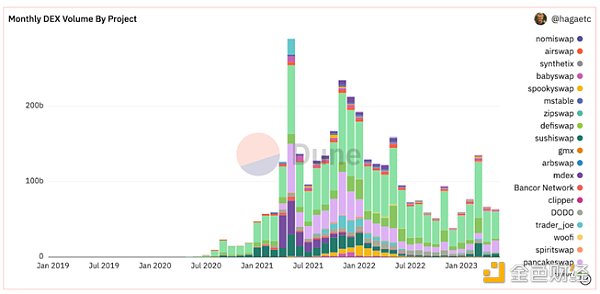

(2020年底,即Uniswap推出兩年後,DEX的交易量才大幅回升。來源:Dune)

當首批去中心化交易所問世時,幾乎沒有什么流動性,做市商和交易量都很少,而且gas費很高。在這樣的條件下運行CLOB是不可能的,所以AMM再適合不過了。AMM相當直接,更容易建設、模擬和審計。

但是現在看起來有所不同了。訂單簿交易量正在增加,專業做市商對各種資產進行報價,gas費在L2上要便宜得多,所有人都更了解CFMM(即今天的大多數AMM)的弱點。

對某些市場(如長尾幣)來說,AMM仍然是你最佳的選擇。但它們在關鍵領域仍落後於中心化交易所。

4、AMM存在的問題

(1)高昂的gas費

鏈上交易仍然很昂貴。AMM的池費率(0.01-0.3%)與CEX相當,但小額交易(<1千美元)的gas費輕易就會讓你付出1-10%,即使是在L2上!

(2)失效的價格

AMM通常不會給你最好的價格。AMM的價格只通過交易變動。因此,你需要依靠套利交易員來確保AMM價格與當前市場價格保持同步。然而,套利交易員除了持有風險之外,還受到池費率和gas費的限制。因此,流動性較低的AMM池很容易偏離其他交易所的最佳報價1-5%。

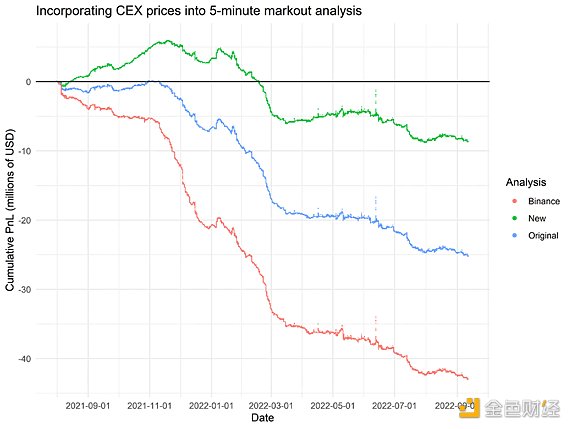

(3)損失與再平衡(LVR)

(在隨後的幾次分析中,由於有害訂單流的LVR,Uniswap LP顯然無盈利可言。)

AMM是被動的,所以如果資產的價格是在他處決定的(例如,在幣安),AMM的價格將總是落後一步。如果價格上漲(在幣安上),那么AMM將以極低的價格將代幣出售給套利者。如果價格下跌,AMM將以過高的價格從套利者手中購买代幣。

隨着時間的流逝,AMM,特別是其LP,將繼續虧損。是LP支付給套利者的價格讓價格回到市場價。

相反,在限價訂單簿上活躍的做市商會試圖在價格變化時立即改變他們的報價,然後以市場價格重新平衡他們的投資組合。因此叫做“loss-vs-rebalancing”(損失與再平衡)。這是被動LP以錯誤價格向套利者出售資產,而不是以當前市場價格重新平衡資產所遭受的損失。

LVR的典型示例如下:

· LVR是永久性的:如果價格恢復之前的水平,或LVR的損失無法恢復,這將不同於無常損失或“損失vs持有”。

· LVR隨波動性的增加而增加:價格波動越大,LP的損失就越大。

· LVR取決於價格發現場所:重要的是你賣給套利交易者的價格比當前加權平均市場價格差多少。

因爲你作爲LP也會從每筆交易中賺取費用,如果你的資金池在市場中有足夠大的權重,這對你是有利的。只要LVR小於費用,這些交易實際上會讓你盈利而不會讓你虧損。在市場中權重較低的小型池將具有更高的LVR,它們將傾向於支付大池LP的收益。

(4)脆弱的結算(MEV)

交易員和LP很容易受到AMM價值提取的影響:

· 交易員:搜索者可以搶先交易,對你的交易發起三明治攻擊,或阻止你的交易,讓你的價格更糟糕。

· 被動LP:更加老練和主動的LP可以提供及時的流動性,獲取你的大部分交易費用。

(5)流動性碎片化

在CFMM中,相同的代幣通常與多個不同代幣配對(例如,USDC-WBTC、DAI-WBTC、ETH-WBTC),甚至同一交易對有多個收費層。這使得流動性(就本情況而言爲WBTC)分散在多個池中,導致LP的費用減少,交易員的流動性深度降低及價格下降。大部分流動性並非用於交易(例如,在Univ2設計中),甚至在區間訂單AMM中,價格也常常偏離流動性集中之處。

在中心化交易所中,通常只有一種報價資產(例如美元),做市商積極地將大部分流動性圍繞在當前市場價格附近,這將導致池數量更少,訂單簿深度更深,做市商的回報更好,對交易員的流動性更深及價格影響更小。

(6)更多問題

上述問題也引發了CFMM出現更多的問題:

· 價格和包含的不確定性:交易經常失敗或因有意或無意的搶先交易產生滑點。

· 固定價差:AMM對訂單收取固定費用。這使得它們在高度波動的市場中不堪一擊,在波動較小的市場中競爭力下降。

· 吸引流動性比較困難:相對虧損再平衡(LVR)和流動性碎片化使得AMM的LP盈利能力下降,吸引流動性變得更加困難。因此,協議通常需要用流動性挖礦激勵來補貼LP,從而吸引足夠的流動性。

· 流動性碎片化:在DEX上,一個代幣通常有多個交易對,甚至同一個交易對有多個收費等級。大部分流動性並非用於交易(例如,在Univ2設計中),甚至在區間訂單AMM中,價格也經常偏離流動性集中之處。這導致LP的費用減少,對交易員來說投資深度減小、價格更糟糕。

但這並不意味着AMM注定要失敗。區塊鏈技術和相關研究取得了重大進展,並啓用了可以解決這些問題的新構建模塊。

5、構建更好的鏈上交易所模塊

當前已經开發出了幾種解決方案,也有一些相關提案,以解決不良價格、MEV、相對損失再平衡以及流動性碎片化等問題。我們來總結一下最重要的幾個方案,並提出一些新的建議。

(1)解決昂貴的gas費問題

· 更低成本的區塊空間

L2的成本要便宜一到兩個數量級。因此,交易成本現已不再是瓶頸。這意味着更多的計算密集型協議的設計(如訂單簿)开始成爲可能。但要在小規模交易方面與CEX競爭,gas費可能需要再降一個數量級才行。

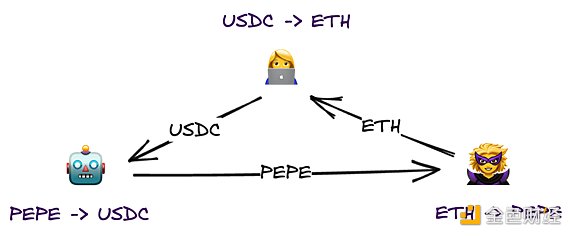

CoW(需求匹配)

(三個交易員之間的CoW交易示例。每個交易員都進行自己想要的交易,相互提供流動性——不需要通過DEX或支付。)

需求匹配(CoW)基本上是在同時交易互補對的交易員之間交易資產的P2P。需求匹配優化了價格,因爲交易員無需支付AMM交易費用,支付的gas費也更少(只支付轉账費)。然而,要讓需求匹配發揮作用,你需要對當前的最佳买賣價格有良好的預測。

鏈下計算,鏈上驗證

如果你將計算密集型部分放到鏈下,並且僅使用鏈進行托管、結算和驗證,則可以實現更巧妙復雜的功能。例如,在鏈下跟蹤和匹配限價訂單,但在鏈上進行資金保管、結算交易。

(2)解決無效價格問題

· 提案邀請(RFQ)

通過提案邀請,你可以直接從做市商那裏購买。由於做市商可以在所有交易場所(鏈下和其他鏈)進行交易,通過他們,你也可以獲取這些交易場所的價格和流動性,即使你只使用一條鏈上。RFQ訂單也更省gas費(只需轉账和籤名驗證,不需要資金池的介入)。

· 即時(JIT)流動性

爲了彌補有害訂單流的風險,做市商不會像在交易所那樣進行嚴謹有深度的報價。實際上,一般用戶會向做市商繳稅,以補貼有害訂單流(套利者)。

然而,如果反過來,讓做市商在用戶提交交易後設定價格,那么做市商就可以給出更好的價格,因爲他們承擔的風險要更小。這給了一般用戶一個更好的價格,讓套利者的日子更不好過。

· 更低的DEX費用

收費高的一個原因是爲了保護LP免受LVR的影響。然而,如果DEX能夠保護自己免受LVR的影響,那么它也可以設定更低的費用。通過套利,較低的費用會讓一個池更接近其他池。

保持價格最新並防止無利套利的一種方法就是使用Oracle定價。

(3)解決LVR問題

· 基於Oracle的定價

只要AMM被動地設定價格,它們就很可能容易受到信號交易員的攻擊。避免這種情況的一種方法是在套利交易者進入之前主動更新AMM上的價格。

Oracle需要足夠快速和准確,以免留下有害的套利機會。只要從交易中收取的費用小於與市場價格的差價,那么套利就是無利可圖的,也就是有害的。因此,爲了避免有害訂單流,Oracle價格的准確性需要高於池的交易費用的准確性。

AMM甚至可以在用戶籤署交易之後設定價格。這樣更能防止LP提供過時報價,從而防範套利風險。

· 鼓勵延遲

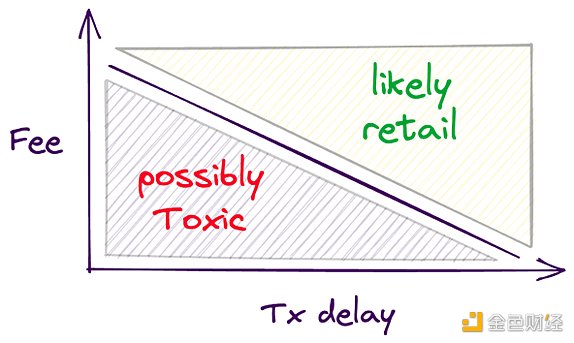

如果AMM能夠區分知情(可能非常無利可圖)訂單流和不知情(平均來說有利可圖)訂單流,並且只保留不知情訂單流,那么許多問題將能迎刃而解。

(動態收費和交易延遲可以幫助AMM區分有害訂單流和散戶訂單流)

交易信號衰減得很快,所以,如果Oracle預言機出現長時間的不良延遲,那么知情交易員將更難在AMM猝不及防的情況下下手。運作機制如下:

- 緩慢結算成本較低:如果你能等待5分鐘來結算你的交易,那么互換交易就會很便宜(例如,0.1%的費用)。交易將以Oracle 5分鐘後的價格結算。不知情的交易員不會介意這么做,因爲會節省費用,等待5分鐘,成本會很低。

- 快速結算成本高昂:以當前的Oracle價格結算是非常昂貴的(例如0.4%)。更高的費用降低了知情交易員的信號優勢大到足以使AMM無利可圖的可能性。而且,依然爲愿意付費的用戶提供了一個快速結算的選擇。

延遲讓DEX可以區分有害訂單流和無害訂單流,並相應地調整護欄(費用),或者,DEX也可以簡單粗暴地完全禁止快速結算。爲了有效阻止有害訂單流,快速結算費必須考慮到交易對的市場波動性。

· 積極的流動性管理

集中的流動性頭寸(Uni v3)允許LP在特定的價格區間內指導他們的流動性。這使得LP或第三方有可能將流動性圍繞在當前市場價格周圍,並大幅提高有LP的資本效率。

積極的流動性管理甚至可以保護LP免受某些LVR的影響。

有了可靠的Oracle,AMM甚至可以自己圍繞當前Oracle價格設定流動性,所以也就不需要積極的LP管理了。

· 動態價差和波動預測

由於AMM的損失取決於套利者信號優勢的大小,因此波動性更大的交易對更有可能出現有害訂單流。在傳統的訂單簿中,當市場波動較大時,做市商會擴大價差。AMM也可以這樣做,根據當前的市場波動動態調整費用。

Uniswap v3對此已經有了一個初步版本,可以爲同一個交易對提供不同的收費等級,並讓LP選擇適合此交易對價格波動的費用等級。

做市商也會調整價差,以便根據目標庫存重新平衡頭寸——AMM可能會對有LP採取類似措施。

(4)解決脆弱結算問題

· 隱祕提交

繞开公共內存池的隱私RPC是有效保護交易不被搶跑和三明治攻擊的一種方法。

· 批量拍賣

批量拍賣是一種讓價格公平的好方法:你將一段時間內的訂單打包在一起,讓同一交易對的交易都以相同的價格執行。這減少了你的交易被搶跑或遭受三明治攻擊的可能。批量拍賣還增加了延遲,可一定程度阻止有害訂單流。但與不良延遲Oracle一樣,批量拍賣的可組合性較差。

批量拍賣還極大地改善了互換的定價、可用流動性和路徑。這在很大程度上消除了尾隨交易的可能。

· 動態滑點範圍

設置滑點並不不是件容易的事。如果交易對價格波動較大,滑點過小會導致交易失敗,滑點過大會讓你的交易容易遭受三明治攻擊。因此,爲了避免失敗交易,DEX通常具有較大的默認滑點範圍。

然而,通過波動性和深度預測,DEX用戶可以做得更好,可以預測每筆交易的合適滑點。這可以幫助用戶避免三明治攻擊或交易失敗。

· 讓所有LP都成爲JIT(即時)LP

還有一種方法可以減輕JIT(即時)流動性攻擊:就像上面提到的LP 的“last look”(最後觀望)機制一樣,如果你改變模型,在用戶籤署交易後確定價格,那么你就可以讓每個人都即時提交報價,創造公平的競爭環境。然而,這只適用於愿意執行積極策略並能夠單獨響應每筆交易的LP。

從結構上講,批量拍賣也是即時的流動性交易——因爲流動性和價格是在用戶提交交易後發現的。

6、結論

雖然區塊鏈是交易所的優良基礎設施,但DEX尚不能處理大部分交易量。然而,交易量和做市商尚未完全遷移到鏈上是有充足理由的:價格缺乏競爭力,對交易員來說用戶體驗很糟糕,收益率太低,以及執行不夠安全。幸運的是,這些問題都已經有了很好的解決方案。在這些解決方案的合力之下,有朝一日是有可能將大部分交易量帶到鏈上的。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:探究DEX設計的下一步

地址:https://www.sgitmedia.com/article/4201.html

相關閱讀:

- 香港穩定幣最新法案 創新催化劑還是監管枷鎖? 2024-12-23

- Ethena 對 DeFi 來說是系統性風險還是救世主? 2024-12-23

- Outlier:以太坊六大L2激勵效果研究 爲何新L2空投後留不住用戶 2024-12-23

- 韓國加密貨幣之王的稅務困局:Do Kwon被追繳千億稅款始末 2024-12-23

- 歷史新高?貝萊德BTC ETF流出7300萬美元 2024-12-23

- 2025年有哪些值得期待的加密股票? 2024-12-23

- 特朗普任命前大學橄欖球運動員Bo Hines爲加密貨幣委員會主席 2024-12-23

- 金色百科 | 什么是壓縮NFT? 如何鑄造 cNFT? 2024-12-23