1kx如何突破預測市場的瓶頸

2024-06-25 22:06 TechubNews

1kx如何突破預測市場的瓶頸

TechubNews

個人專欄

剛剛

TechubNews

個人專欄

剛剛

原文標題:《Prediction Markets: Bottlenecks and the Next Major Unlocks》

撰文:Mikey 0x,1kx

編譯:Tia,Techub News

預測市場:瓶頸和下一個重大突破

Augur 是首個鏈上預測市場,也是以太坊上最早推出的應用之一。其愿景是讓任何人都可以對任何事物以任意規模進行下注。由於問題重重,Augur 的愿景未能實現。因爲缺乏用戶、結算用戶體驗不佳以及 Gas 費用過高,Augur 這個項目已經停產。而如今,區塊鏈的發展已獲得足夠大的突破:區塊空間更便宜了,訂單簿設計效率也更高了。現有的創新鞏固了加密貨幣無需許可和开源的特性,允許建立一個不受約束的全球流動性層,這爲提供流動性供應、市場創建或下注成爲市場參與者提供了溫牀。

Polymarket 是新興市場的領導者,迄今爲止交易量約爲 9 億美元,而 SX Bet 迄今已積累了 4.75 億美元。盡管如此,仍然存在很大的增長空間(如果以體育博彩(傳統預測市場的一個子類別)的龐大規模進行對比)。僅在美國,體育博彩在 2023 年就處理了超過 1190 億美元的交易。如果考慮到所有其他國家的實體和在线體育博彩交易量,以及其他類型的預測市場(如政治和娛樂),這個交易體量就更加突出。

本文旨在分析預測市場的工作方式、當前進一步大規模採用需要解決的瓶頸,以及我們認爲可以解決的一些方法。

預測市場如何運作?

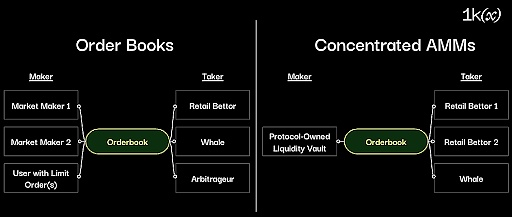

設計預測市場的方法有很多種,大多數可以分爲兩類:訂單簿模型和集中式 AMM(自動做市商)模型。我們的論點是,訂單簿模型是更優的設計選擇,因爲它們可以更好地發現價格,實現最大程度的可組合性,並最終實現規模化交易量。

對於訂單簿模型,每個市場只有兩種可能的預定義結果:「是」和「否」。用戶以股票的形式交易這些結果。在市場結算時,正確的股票價值 1.00 美元,錯誤的股票價值 0.00 美元。在市場結算之前,這些股票的價格可能在 0.00 美元到 1.00 美元之間。

爲了進行股票交易,必須存在流動性提供者 (LP);換句話說,他們必須提供买入價和賣出價(報價)。這些 LP 也稱爲做市商。做市商提供流動性以換取價差中的小額利潤。

特定市場的示例:如果某件事發生的概率均等,例如拋硬幣正面朝上,那么「是」和「否」的股票理論上都應該以 0.50 美元的價格交易。但是,就像任何金融市場一樣,往往會存在價差,從而出現滑點。如果我想买入「是」股票,我的執行價格最終可能會接近 0.55 美元。這是因爲我的交易對手(流動性提供者)故意高估真實賠率以獲取潛在利潤。交易對手也可能以 0.55 美元的價格出售「否」股票。每邊 0.05 美元的價差是流動性提供者提供報價所獲得的報酬。價差由隱含波動率(價格變動預期)驅動。預測市場本質上保證了實際波動率(實際價格變動),這僅僅是因爲股票最終必須在某個預定日期之前達到預定的 1 美元或 0 美元的價值。

爲了說明上述拋硬幣提示的做市商場景:

做市商以 0.55 美元的價格賣出 1 股「是」股票(這相當於以 0.45 美元的價格买入 1 股「否」股票)

做市商以 0.55 美元的價格賣出 1 股「否」股票(這相當於以 0.45 美元的價格买入 1 股「是」股票)

做市商現在有 1 股「是」股票和 1 股「否」股票,總共支付了 0.90 美元

無論硬幣是否正面,做市商都會贖回 1.00 美元,從而賺取 0.10 美元的差價

解決預測市場的另一種主要方式是通過 AMM,Azuro 和 Overtime 都使用了這種方式。DeFi 中可以用來作爲類比的是 GMX v2。資金匯集在一起,充當平台交易者的唯一交易對手,資金池依靠外部預言機來爲賠率進行定價。

預測市場目前存在哪些瓶頸?

預測市場平台已經存在並被人熟知了很長時間,如果產品能真正適應市場,那么逃逸速度早就出現了。當前的瓶頸可以歸結爲供應方(流動性提供者)和需求方(投注者)都缺乏興趣這一簡單結論。

供給方面,存在的問題包括:

由於波動性而缺乏流動性:Polymarket 最受歡迎的市場往往是概念新穎的市場,相關歷史數據稀缺,因此很難預測結果並准確定價。例如,很難預測 CEO(如 Sam Altman)是否會在 AGI 可能處理不當的傳言傳出後重返崗位,因爲過去沒有事件與這種情況密切相關。做市商將在不確定的市場上提供更大的價差和更少的流動性,以彌補隱含波動性(即 Sam Altman CEO 市場的瘋狂價格走勢,其中共識在不到 4 天的時間內翻轉了 3 次)。這使得它對想要大規模下注的鯨魚來說吸引力較小。

由於專業參與者太少而缺乏流動性:盡管每天有數百名做市商在 Polymarket 上賺取獎勵,但許多長尾市場缺乏流動性,原因很簡單,因爲沒有足夠多具備專業知識並希望做市的參與者。示例市場包括「 x 名人會因 y 被捕或被指控嗎?」或「 x 名人何時會發推文? 」。隨着更多預測市場類型的引入、數據變得更加豐富以及做市商變得更加專業化,這種情況將隨着時間的推移而改變。

信息不對稱:由於 maker 的存在使得任何 taker 都可以隨時买入和賣出,因此當 taker 獲得有利信息時,他們就具有進行正 EV 下注的優勢。在 DeFi 市場中,這類 taker 可以稱爲有毒流(toxic flow)。Uniswap 上的套利者就是有毒 taker 的典型例子,因爲他們利用信息優勢不斷從流動性提供者那裏榨取利潤。

在 Polymarket 的一個市場「特斯拉會在 2021 年 3 月 1 日之前宣布購买比特幣嗎?」中,一名用戶以約 33% 的賠率購买了價值 60,000 美元的 Yes 股票。這個市場是該用戶唯一參與過的市場,可以假設該用戶擁有有利信息。撇开法律問題不談,提供此報價的做市商不可能知道 taker/投注者當時擁有這些有利信息,即使做市商最初將賠率設定爲 95%,taker 可能仍會下注,因爲真實賠率是 99.9%。這導致做市商必然會虧損。在預測市場中,很難預測有毒流何時發生以及規模如何,因此更難提供緊密的價差和深度流動性。做市商需要對隨時發生有毒流的風險進行定價。

在需求方面,主要問題是:

缺乏槓杆工具:沒有槓杆工具,預測市場對散戶的吸引力就遠不如其他加密貨幣投機工具。散戶希望賺取「巨額財富」,這在 memecoin 上更有可能實現,而押注於有上限的預測市場機率則小太多了。舉個例子,早期押注 $BODEN 和 $TRUMP 帶來的上漲空間遠遠大於押注拜登或特朗普贏得總統職位。

缺乏令人興奮的短期市場:散戶投注者對幾個月後才能結算的投注不感興趣,這一結論可以在體育博彩界得到證實,如今,大量散戶交易發生在現場投注(超短期)和日常賽事(短期)上。至少目前還沒有足夠多的短期市場吸引主流觀衆。

有什么辦法可以解決這些問題?如何才能增加產量?

在供應方面,前兩個問題(由於波動性導致的流動性不足和由於專家較少導致的流動性不足)會隨着時間的推移而自然減少。隨着各個預測市場規模的增長,專業做市商以及具有更高風險承受能力和資本的人的數量也將增加。

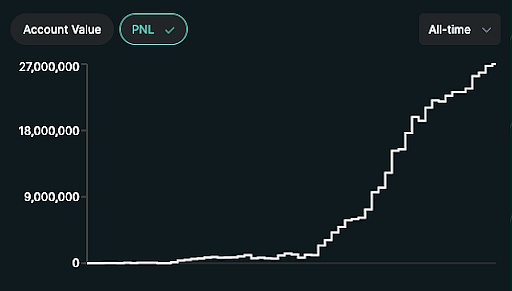

但是,與其等待這些問題隨着時間的推移而減輕,不如通過最初在 DeFi 衍生品領域發明的流動性協作機制來正面解決流動性不足的問題。這個想法是允許穩定幣存款人通過金庫賺取收益,金庫在不同市場部署做市策略。這個金庫將充當交易者的主要對手方。GMX 是第一個通過依賴預言機進行定價的池式流動性供應策略來實現這一點的協議,而 Hyperliquid 是第二個部署原生金庫策略的協議,但其特點是流動性是在 CLOB 上提供的。這兩個金庫隨着時間的推移都是盈利的,因爲它們能夠充當大多數無毒流量(隨着時間的推移往往會虧損的散戶用戶)的交易對手。

Hyperliquid 的保險庫 PNL 一直在持續增長

原生保險庫讓協議能夠輕松地自行引導流動性,而無需依賴其他保險庫。它們還使長尾市場更具吸引力;Hyperliquid 如此成功的原因之一是,新上市的永久資產從第 0 天起就包含大量流動性。

爲預測市場構建保險庫產品的挑战在於防止有毒流。GMX 通過對其交易收取高額費用來防止這種情況。Hyperliquid 實施了價差較大的做市商策略,對 taker 訂單設置了 2 個區塊延遲,以便讓做市商有時間調整報價,並優先考慮一個區塊內的做市商訂單取消。這兩種協議都創造了一個有毒流無法進入的環境,因爲它們可以在其他地方找到更好的價格執行。

在預測市場中,可以通過在更大的價差中提供深度流動性、有選擇地向不易受到信息優勢影響的市場提供流動性、或僱用能夠獲取信息優勢的敏銳策略師來防止有毒流動。

實際上,本地金庫可以部署 250,000 美元的額外流動性,以 53 美分的價格买入,以 56 美分的價格賣出。更大的價差有助於增加潛在的金庫利潤,因爲用戶會在接受更差的賠率的同時下注。這與以 54 和 55 美分報價相反,在這些報價中,交易對手可能是套利者或精明的人,正在尋找好價格。這個市場也相對不太容易受到信息不對稱問題的影響(內幕信息和見解較少,通常會相對較快地向公衆公布),因此對有毒流的預期較低。金庫還可以使用信息預言機來提供對未來线路變動的洞察,例如從其他博彩交易所提取賠率數據或從社交媒體上的頂級政治分析師那裏收集信息。

其結果是,投注者的流動性更強,他們現在能夠下更大的賭注,而且滑點更少。

有幾種方法可以解決或至少減少信息不對稱問題。前幾種方法與訂單簿設計有關:

漸進式限價訂單簿(Gradual Limit Order Book,GLOB):對抗有毒流的一種方法是根據訂單的速度和規模來提高價格。如果买家確信某件事會發生,那么合理的策略就是以低於 1 美元的價格購买盡可能多的股票。此外,如果市場最終獲得有利信息,那么快速購买也是明智的。

Contro 正在實施這個 GLOB 想法。

如果特斯拉 $BTC 市場以 GLOB 模型出現,那么 taker 必須爲每份「是」股票支付遠高於 33% 的費用,因爲考慮到訂單的綜合速度(一個片段)和規模(巨大),會出現「滑點」。無論滑點如何,他仍然會獲利,因爲他知道他的「是」股票最終會價值 1 美元,但這至少包含了做市商的損失。

有人可能會說,如果 taker 在很長一段時間內執行 DCA 策略,他們仍然可能遭受很少的滑點,並支付接近 33% 的每一個「是」股的股票價格,但在這種情況下,它至少給了做市商一些時間從訂單簿中撤回其報價。做市商可能出於以下幾個原因撤回報價:

它懷疑存在有毒流量,因爲有大量的 taker 訂單進入

它確信存在有毒流,因爲它檢查了 taker 的個人資料,發現之前從未下注過

它希望重新平衡其庫存股,不再希望過於片面,它需要基於正在出售多少「是」股票,從而考慮積累多少「否」股票——也許做市商最初在賣方有價值 50,000 美元的訂單,佔 33%,在买方有價值 50,000 美元的訂單,佔 27%——其最初的目標不是有方向性的偏見,而是保持中立,這樣它就可以通過對稱的流動性供應賺取利潤

贏家的抽成:在很多市場中,擁有有利信息的人的部分利潤會被重新分配。第一個例子是點對點 web2 體育博彩,尤其是 Betfair,用戶淨贏利的固定百分比將被重新分配給公司。Betfair 的抽成實際上取決於市場本身;在 Polymarket,對更新穎或長尾的市場收取更高的淨贏利抽成可能是合理的。

這種再分配概念同樣以訂單流拍賣的形式存在於 DeFi 中。後台運行機器人從信息不對稱(套利)中獲取價值,並被迫將收益返還給參與交易的人,這些人可能是流動性提供者,也可能是進行交易的用戶。迄今爲止,訂單流拍賣已經出現了很多 PMF,而 CowSwap 正在通過 MEVBlocker 开創這一類別。

靜態或動態 taker 費用:Polymarket 目前不收取 taker 費用。如果實施該措施,收益部分將用來給波動性高或易受有毒流動影響的市場提供流動性獎勵。或者,在長尾市場中可以設置更高的 taker 費用。

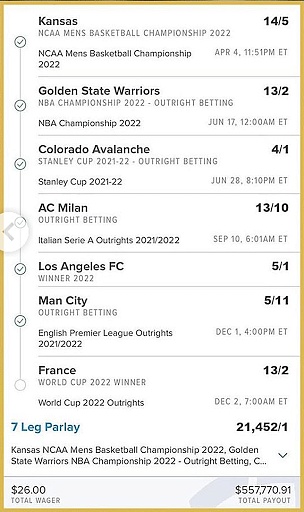

在需求方面,解決缺乏上行空間的最佳方法是創建一種允許上行的機制。在體育博彩中,復式投注越來越受到散戶投注者的歡迎,因爲它們提供了「大贏」的機會。復式投注是一種將多個單獨的賭注合並爲一個賭注的投注。要使復式投注獲勝,所有單獨的賭注都必須獲勝。

一名用戶僅用 26 美元的初始賭注就贏得了超過 50 萬美元

有三種主要方法可以增加加密原生預測市場用戶的增長空間:

復式投注(Parlays)

永續預測市場(Perpetuals)

代幣化槓杆(Tokenized leverage)

復式投注:從技術上講,這在 Polymarket 的账簿上是行不通的,因爲投注需要前期資本,而且每個市場的交易對手都不同。實際上,新協議可以在任何給定時間點從 Polymarket 獲取賠率,爲任何聯注投注的賠率定價,並充當聯注的唯一交易對手。

例如,某位用戶想對以下事項下注 10 美元:

如果單獨下注,這些賭注的收益有限,但當它們組合成復式投注時,隱含回報將飆升至約 1:650,000,這意味着如果每次下注都正確,投注者可以贏得 650 萬美元。不難想象,復式投注如何在加密貨幣用戶中獲得 PMF:

參與成本低廉,只需投入很少的錢就能贏得很多

分享復式投注單會在加密貨幣推特上迅速走紅,尤其是當有人中了大獎時,這會與產品本身形成一個反饋循環

支持復式投注存在挑战,即交易對手風險(當多個投注者同時贏得大額復式投注時會發生什么)和賠率准確性(您不想提供低估真實賠率的投注)。賭場已經解決了在體育界提供復式投注的挑战,它已成爲體育博彩中迄今爲止最賺錢的部分。即使一些投注者很幸運並大獲全勝,利潤率也比提供單一市場投注高出約 5-8 倍。復式投注的另一個額外好處是,與單場比賽市場相比,復式投注的毒性流相對較少。這裏的類比是:爲什么一個靠期望值生存和死亡的職業撲克玩家會把錢投入彩票?

SX Bet 是一個 web3 體育博彩應用鏈,它推出了世界上第一個點對點復式投注系統,在過去一個月內復式投注量已達到 100 萬美元。當投注者「請求復式投注」時,SX 會爲復式投注創建一個私人虛擬訂單簿。通過 API 監聽的程序化做市商將有 1 秒鐘的時間爲投注提供流動性。觀察非體育復式投注的流動性和吸引力增加將會很有趣。

永續預測市場:這一概念在 2020 年得到了簡要探討,當時 FTX 爲美國大選結果提供永續合約。您可以做多 $TRUMP 的價格,如果他贏得美國大選,每股可以兌換 1 美元。隨着特朗普實際獲勝的幾率發生變化,FTX 不得不改變保證金要求。爲像預測市場這樣波動的市場創建永續機制會給抵押品要求帶來很多挑战,因爲價格可能一秒鐘是 0.90 美元,下一秒鐘是 0.1 美元。因此,可能沒有足夠的抵押品來彌補做錯事的人的損失。上面探討的一些訂單簿設計可以幫助彌補價格變化如此之快的事實。FTX $TRUMP 市場的另一個有趣之處是,我們可以合理地假設 Alameda 是這些市場的主要做市商,如果沒有本地部署的流動性,訂單簿就會太薄,無法產生大量交易量。這凸顯了原生流動性保險庫機制對於預測市場協議的價值。

LEVR Bet 和 SX Bet 目前都在致力於永續體育博彩市場。體育槓杆的一個好處是,「是或否」股票的價格波動幅度會較小,至少在大多數情況下是這樣。例如,一名球員投中籃球可能會將球隊獲勝的幾率從 50% 提高到 52%,因爲平均每場比賽球隊可能會投中 50 次。從清算和抵押要求的角度來看,任何一次投籃的 2% 增幅都是可控的。在比賽結束時提供永續合約則是另一回事,因爲有人可能會投中「制勝球」,賠率可能會在半毫秒內從 1% 變爲 99%。一個潛在的解決方案是只允許槓杆投注到某個點,因爲之後的任何事件都會改變賠率太多。永續體育博彩的可行性還取決於體育運動本身;一個曲棍球進球對預期比賽結果的改變遠遠大於一次投中籃球。

代幣化槓杆:借貸市場允許用戶以他們的預測市場頭寸(尤其是長期頭寸)爲抵押進行借貸,這可能會增加專業交易員的交易量。這還可以帶來更多的流動性,因爲做市商可以以一個市場的頭寸爲抵押進行借貸,在另一個市場進行交易。除非有這類產品(例如 Eigenlayer 所吸引的那些產品),否則代幣化槓杆可能不會成爲散戶投注者感興趣的產品。現在整個市場可能還太不成熟,無法存在這樣的抽象層,但最終這些類型的循環產品一定會出現。

除了純粹的供需方面之外,還有其他細微的方法可以增加採用率:

從用戶體驗的角度來看:將結算貨幣從 USDC 轉換爲有收益的穩定幣將增加參與度,尤其是在長尾市場。這在 Twitter 上已經討論過幾次了;持有年底到期的市場頭寸具有很大的機會成本(例如,押注 Kanye West 贏得總統職位可獲得 0.24% 的 APR,而押注 AAVE 可獲得 8% 的 APR)。

此外,旨在提高留存率的遊戲化程度從長遠來看確實有助於吸引更多用戶。諸如「每日投注連續性」或「每日競賽」等簡單的東西在體育博彩行業中效果很好。

一些行業層面的風口也將在不久的將來增加採用率:不斷增長的虛擬環境和鏈上環境的結合將釋放出全新的投機需求,因爲短期事件的數量最終將是無限的(想想人工智能/計算機模擬的體育),數據水平將是豐富的(這使得做市商更容易爲結果賠率定價)。其他有趣的加密原生類別包括人工智能遊戲、鏈上遊戲和一般鏈上數據。

可訪問的數據將導致非人類(更具體地說是自主代理)的投注活動水平提高。Gnosis Chain 上的 Omen 正在开創 AI 代理投注者的想法。由於預測市場是一場結果已確定的遊戲,自主代理可以越來越熟練地計算預期值,其精確度可能遠高於人類。這反映了這樣一種觀點,即 AA(autonomous agents,自主代理)可能更難預測哪些 memecoin 會流行起來,因爲使它們成功的因素中有更多的「情感」元素,而目前人類比 AA 更善於感受情感。

總而言之,預測市場是一個令人着迷的用戶產品和設計空間。隨着時間的推移,允許任何人以任意規模對任何事物下注的這一愿景將成爲現實。如果您正在該領域構建,無論是全新的協議、流動性協作平台還是新的槓杆機制,請與我們聯系!我很樂意提供反饋。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:1kx如何突破預測市場的瓶頸

地址:https://www.sgitmedia.com/article/33300.html

相關閱讀:

- IntoTheBlock 聯創:Web3基礎設施正在被過度建造 我們正在盲目行事 2024-12-20

- 國際清算銀行最新提出的央行數字貨幣框架究竟是什么? 2024-12-20

- SOL 質押完整指南:從機制和收益等方面解析 Solana 質押生態 2024-12-20

- 特朗普正式獲得總統職位 BTC儲備競賽即將开啓 2024-12-20

- 預防量子計算威脅實用指南 2024-12-20

- 特朗普兩年時間通過加密貨幣賺了多少錢? 2024-12-20

- Chainalysis:朝鮮黑客從加密平台竊取的錢都幹什么了? 2024-12-20

- 估值45億美元,OpenAI和谷歌大佬聯手創立的AI Agent公司爲何這么牛? 2024-12-20