EtherFi:質押自由 流動無界 开啓DeFi新篇章

2024-04-26 09:20 鏈茶館

來源: 鏈茶館

1. 項目簡介

EtherFi是一個在去中心化金融(DeFi)領域內專注於以太坊質押和流動性再質押的創新項目。通過提供非托管的質押解決方案,EtherFi使用戶能夠在保持資產流動性的同時賺取質押收益,從而解決了傳統質押中資金鎖定的問題。

EtherFi 建立在一系列核心原則之上,旨在確保以太坊生態系統的完整性和去中心化。這些原則包括去中心化、可持續性和倫理運營,以及社區重點。EtherFi 引入了一個復雜的系統,涉及多個利益相關者,如質押者、節點運營商和節點服務,分爲三個策略階段:委托質押、流動性池和節點服務。通過其創新設計,EtherFi 使質押者能夠保留對其密鑰的控制權,這一點在 DeFi 空間中尤其突出。

此外,EtherFi還引入了一種流動性質押代幣(Liquid Staking Token,簡稱LST),即EETH,標志着 EtherFi 對流動性和靈活性的承諾。

2. 運作原理

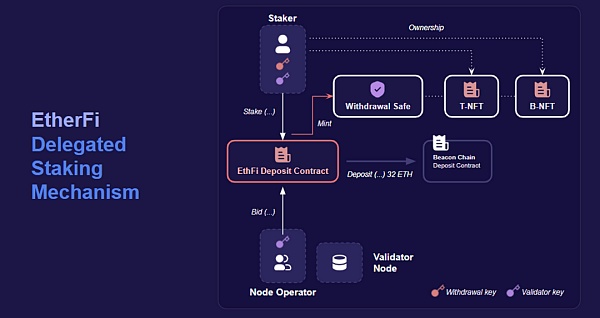

2.1 第一階段:委托質押

在這一階段,質押者可以以32 ETH的單位進行委托質押,通過以下步驟實現:

節點運營商競標:節點運營商通過提交競標來表示他們可以分配驗證器節點。

質押和拍賣機制:質押者將32 ETH存入EtherFi的存款合約,觸發拍賣機制並指派節點運營商來運行驗證器。

生成NFT和保險機制:此過程會鑄造兩個NFT(T-NFT 和 B-NFT),分別代表對提取金庫的所有權。B-NFT是唯一的,並在驗證器出現問題時提供保險機制。

密鑰管理和驗證器啓動:質押者加密驗證器密鑰並提交爲鏈上交易,節點運營商利用解密的密鑰啓動驗證器。

退出命令和資金回收:質押者或節點運營商可以發出退出命令,將質押的ETH轉移到提取金庫中,並銷毀NFT以取回他們的ETH(扣除費用)。

2.2 第二階段:流動性池和eETH

這一階段爲擁有少於32 ETH的質押者或不希望直接監控驗證節點的質押者提供參與機會:

流動性池和資產混合:流動性池包含ETH和T-NFTs,ETH在池中佔小比例。

鑄造和銷毀eETH:當質押者將ETH存入池中時,池會鑄造eETH代幣並轉移給存款者。持有T-NFT的質押者也可以將它們存入池中並鑄造等值的eETH。

eETH和ETH的兌換:持有eETH的質押者可以在有足夠流動性的情況下以1:1的比例將其兌換爲ETH。

2.3 第三階段:節點服務

這是協議的一個展望階段,其中包括許多尚未決定的技術決策:

NFT和節點服務:利用NFT創建可編程的質押基礎設施層,爲節點運營商和質押者創造經濟激勵。

節點服務的注冊和管理:節點可以被注冊以提供附加服務,這需要節點運營商、B-NFT持有者和EtherFi的共同同意。

3. 核心機制

3.1 委托質押和非托管控制

EtherFi 允許質押者保持對自己以太坊密鑰的完全控制,這是其區別於其他質押協議的一個關鍵特點。在EtherFi中,質押者不僅僅是將自己的ETH發送到協議中,而是通過一種特殊的機制,確保了他們在整個過程中仍然控制着自己的資產。

3.1.1 委托質押

在EtherFi中,委托質押允許質押者將其以太坊質押到網絡中,以支持以太坊的運行和安全,但與傳統質押方式不同,質押者不需要將ETH交付給中心化的節點運營商或質押池。相反,他們通過EtherFi的協議在保持對自己資產控制的同時,委托節點運營商來運行驗證器。這種方式減少了對中心化實體的依賴,增強了去中心化和安全性。

3.1.2 非托管控制

非托管控制是EtherFi的另一個關鍵特點,它確保質押者始終控制着自己的加密資產。在EtherFi協議中,質押者的ETH永遠不會離开他們的錢包或被轉移到協議控制之外的地方。這一點通過使用智能合約和加密技術實現,質押者生成和持有自己的私鑰,智能合約則在不需要移交控制權的情況下,安全地處理質押操作。

3.2 NFT 與驗證器管理

在EtherFi協議中,NFT(非同質化代幣)與驗證器管理的結合是其核心創新之一,這種機制大大提升了以太坊質押的靈活性和可操作性。通過利用NFT作爲驗證器的直接管理工具,EtherFi爲質押者提供了一個透明、可驗證且去中心化的管理方式。

3.2.1 驗證器的NFT化

在EtherFi中,每個驗證器的創建都伴隨着一個獨特的NFT的鑄造。這個NFT不僅代表了質押在驗證器上的資金所有權,還包含了管理和運行驗證器所需的所有關鍵數據。

NFT內容:

驗證器信息:包括驗證器運行的節點、物理位置、節點運營商、以及節點服務的詳細信息。

管理權:NFT持有者擁有對驗證器的控制權,包括但不限於啓動、停止、或重新配置驗證器的能力。

質押ETH信息:每個NFT綁定一定數量的ETH,通常爲32 ETH,這是啓動一個以太坊驗證器所需的標准質押量。

3.2.2 驗證器管理的去中心化

通過NFT,EtherFi允許質押者以非常靈活和去中心化的方式管理其驗證器。這種方法減少了傳統質押服務中常見的信任問題,質押者不必將自己的ETH轉移給第三方。

操作流程:

鑄造NFT:當質押者決定通過EtherFi啓動一個驗證器時,系統自動鑄造一個NFT。

NFT的交易和轉讓:NFT可以在市場上自由交易,使得驗證器管理權可以從一個質押者轉移到另一個,而無需實際移動綁定在NFT上的ETH。

驗證器的動態管理:NFT持有者可以通過智能合約直接管理驗證器,例如更換節點運營商或調整驗證器配置,這些操作都通過持有的NFT進行。

3.2.3 NFT的擴展用途

EtherFi的NFT不僅僅是一個管理工具,它還充當了一個復雜的權限和管理框架的基礎。

功能和安全性:

驗證和透明性:NFT提供了驗證器操作的完全記錄,增加了操作的透明度和可追溯性。

增強的安全措施:NFT可以配合智能合約使用,例如實施驗證器的自動停止策略以應對潛在的安全威脅。

集成其他服務:可以在NFT中集成其他去中心化服務,如自動再質押、收益優化策略等。

通過這種創新的NFT與驗證器管理結合的方式,EtherFi提供了一個更加安全、靈活且用戶友好的質押解決方案,極大地增強了用戶對自己質押資產的控制能力,同時也爲以太坊生態系統帶來了新的可能性。

3.3 分散的驗證器技術(DVT)

在EtherFi平台中,分散的驗證器技術(Distributed Validator Technology,簡稱DVT)是一種關鍵的創新技術,旨在改進以太坊的驗證器管理和操作。DVT允許多個獨立的操作者共同管理一個驗證器,這不僅增加了網絡的去中心化程度,還提高了安全性和可靠性。

以下是對EtherFi中DVT的詳細介紹:

3.3.1 DVT的核心概念

在傳統的以太坊質押模式中,一個驗證器通常由單一的節點運營商管理。這種模式在某些情況下可能引入中心化風險,例如,如果節點運營商不可靠或遭到攻擊,可能會影響驗證器的性能和安全。

DVT通過允許多個獨立實體共同管理單個驗證器,分散了單個點的故障風險。這種方式有幾個關鍵優勢:

增強的安全性:由於不再依賴單一實體來控制驗證器,因此降低了被攻擊或濫用的風險。

提高的去中心化:多個管理者的參與進一步去中心化了網絡,符合以太坊生態系統的核心原則。

3.3.2 DVT的工作原理

密鑰分割:在DVT中,控制驗證器的密鑰被分割成多個片段,每個參與管理的實體持有一部分。只有當大多數或所有片段組合時,才能對驗證器進行操作。

共識機制:管理者之間需要達成共識才能執行關鍵操作,如驗證器的更新、提款或其他關鍵配置更改。

合同和協議:DVT參與者之間通常會有明確的合同和協議來規範每個人的職責和權利,確保整個系統的公正性和透明性。

3.3.3 DVT的實施和挑战

實施DVT面臨一些技術和運營挑战,主要包括:

技術復雜性:密鑰分割和共識機制的實現需要高度的技術能力和精確的執行。

協調與合作:多個獨立實體的協調和合作可能存在困難,尤其是在面對網絡共識或緊急情況時。

法律與合規:不同法域的法律和監管要求可能對DVT的實施造成影響,尤其是關於資金和數據保護的規定。

4. ETHFI 代幣

EtherFi代幣(ETHFI)是EtherFi平台的原生代幣,具有多種用途,旨在支持該平台的去中心化質押和節點運行活動。

以下是關於ETHFI代幣的詳細介紹:

4.1 代幣功能與用途

支付協議費用:ETHFI代幣用於支付在EtherFi平台上進行交易和操作時產生的各種協議費用。

激勵質押者和節點運營商:通過ETHFI代幣,平台獎勵那些參與質押以及運行節點的用戶,鼓勵他們爲網絡的安全和穩定貢獻力量。

治理投票:持有ETHFI代幣的用戶可以參與到平台的治理決策中,投票決定關鍵的協議更新和變更。

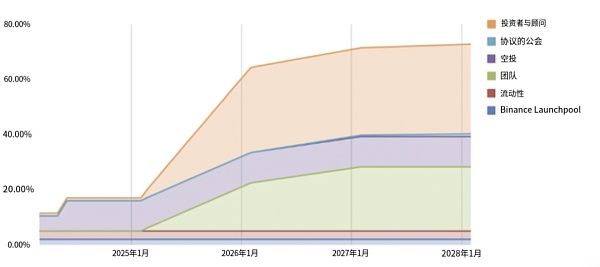

4.2 代幣分配與釋放

總供應量:ETHFI的總供應量爲10億枚。現流通量爲115,200,000 ETHFI,佔總量的11.52%。

公开銷售與私募:EtherFi進行了幾輪私募和公开銷售,吸引了如Arrington XRP Capital和Consensys等頂級基金的參與。

首次交易所發行(IEO):ETHFI代幣在Binance Launchpool上進行了IEO,其中2%的供應量被分配給此活動。

代幣的分配爲:投資者和顧問:32.5%,DAO金庫:27.2%,團隊:23.3%,資金:11%,流動性:3%,幣安啓動池:2%,協議公會:1%

代幣釋放

4.3 安全性和穩定性

安全審計:EtherFi協議及其智能合約通過了包括Certik和Zellic在內的多個頂尖安全公司的審計,確保了平台的安全性和可靠性。

4.4 治理和未來規劃

DAO治理:ETHFI代幣持有者可以參與到去中心化自治組織(DAO)中,通過投票影響平台的發展方向。

技術發展:EtherFi計劃繼續推進技術創新,包括擴展其分散的驗證器技術(DVT)和提高智能合約的开放性和權限模型。

4.5 ETHFI空投

空投概述:在第一季,那些鑄造EtherFan NFT的用戶(價格爲0.01 ETH)收到了430個ETHFI代幣的空投,這些代幣當時價值約36,000美元。此外,那些在EtherFi上質押EETH的用戶還獲得了額外的代幣分配。第二季已經开始,並再次宣布向參與Liquid的社區成員進行空投。

Liquid平台:Liquid是一個自動化的DeFi策略金庫,允許用戶使用他們的EETH在DeFi生態系統中輕松參與。用戶只需存入EETH、WEETH或WETH,金庫就會在多種DeFi位置中分配這些資產。

排名和忠誠點:StakeRank是一個有8個等級的系統,用戶每質押100小時的ETH就能提升一個等級,每個等級都有逐步增加的忠誠點數速率。質押余額需要超過0.1 EETH才能繼續升級。

其他激勵:那些在第一季活動中參與的用戶在第二季會從第二等級开始。EtherFan NFT持有者將自動提升到第三等級。

季度轉換:爲了公平地處理第一季和第二季的參與者,每個人的忠誠點數積累速率將增加10倍。雖然這樣做稀釋了舊點數,但它們仍然會根據以下條件計算。

4.6 ETHFI代幣表現分析

截至目前,ETHFI代幣的價格爲3.68美元,一天內下跌了6.20%。

市場資本化:市值爲4.24億美元,排名在所有加密貨幣中位列第160位。這表明它在加密市場中佔有相對較小但可觀的份額。

24小時交易量:交易量有所增加,上漲了15.78%,達到了約1.57億美元。這可能表明市場活躍度增加,交易興趣上升或價格波動加大。

24小時交易量/市值比:這個比率爲37.05%,相對較高,表明在過去24小時內代幣的交易活動與市值之比相當活躍。

5. 團隊/合作夥伴/融資情況

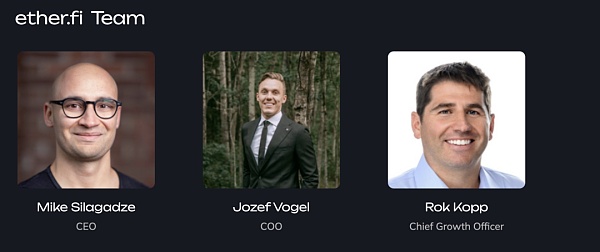

5.1 團隊

EtherFi團隊由區塊鏈和去中心化金融領域的多位專業人士組成

Mike Silagadze(創始人、首席執行官): Mike 自 2010 年以來一直投資加密貨幣,此前曾創立 Top Hat。他擁有滑鐵盧大學的學士學位。

Chuck Morris(副總裁、總工程師): Chuck 建立並領導工程團隊已有十多年了。他擁有芝加哥大學計算機科學碩士學位。

Rok Kopp(客戶成功總監): Rok 擁有聖母大學學士學位,擁有十多年的初創公司銷售和營銷經驗。

5.2 合作夥伴

EtherFi現已和多方建立的合作夥伴關系,例如:

Kiln:爲以太坊提供基礎設施服務,如節點運行或質押解決方案

DSRV:一家提供區塊鏈基礎設施支持的公司,包括節點服務和其它技術支持。

Chainnodes:一家區塊鏈服務提供商,專注於節點運維和管理。

Obol:專注於分布式信任協議或與區塊鏈相關的分散化技術的公司。

5.3 融資情況

EtherFi 已經通過多輪融資取得了顯着增長。

最初,該公司完成了一輪 530 萬美元的融資,由 North Island Ventures、Chapter One 和 Node Capital 共同領投,其中包括 BitMex 創始人 Arthur Hayes (coindesk )等知名人士的參與。

此後,EtherFi 在由 Bullish Capital 和 CoinFund 領投的 A 輪融資中成功籌集了 2300 萬美元,OKX ( coindesk )等其他投資者也參與了投資。此次資本注入極大地促進了 EtherFi 的運營,使其能夠擴展其服務並增強其平台。A 輪融資使公司的資本基礎從 1.03 億美元顯着增加至 16.6 億美元,標志着其財務和運營規模大幅增長( coindesk ) 。這些發展突顯了 EtherFi 在去中心化金融 (DeFi) 領域的穩健地位,及其對在區塊鏈和加密貨幣領域尋找機會的投資者的持續吸引力。

6. 項目評估分析

6.1 賽道分析

EtherFi 項目屬於去中心化金融(DeFi)賽道領域中的質押和流動性質押。這個賽道專注於提供去中心化的質押服務,尤其是允許以太坊持有者通過質押 ETH 而不損失流動性來獲得收益的服務。它的特點是讓用戶能夠將他們的 ETH 質押到以太坊網絡,以支持網絡運行並獲得質押獎勵,同時發行對應的代幣,保持質押資產的流動性。

EtherFi 主要針對希望通過質押機制在不損失流動性的情況下從其持有的資產中賺取收益的加密貨幣持有者。通過提供非托管流動質押解決方案,EtherFi 吸引了對去中心化和可擴展的金融解決方案感興趣的個人和機構投資者。

跟 EtherFi 類似的項目有:

Lido Finance爲 ETH2.0 質押提供流動性解決方案。

Rocket Pool另一個去中心化的以太坊質押網絡,允許用戶以較小的 ETH 數量進行質押。

Stakewise提供分散的以太坊質押服務,用戶可以通過它獲得質押收益。

Ankr Staking提供一種流動性質押服務,用戶可以質押其加密資產並獲得收益。

Marinade Finance針對 Solana 區塊鏈提供類似服務的平台。

6.2 項目優勢

高總鎖定價值(TVL):擁有3億美元的TVL意味着EtherFi受到了市場的強烈認可,並且有大量的資金被鎖定在平台上。高TVL通常表明一個項目具有活躍的用戶基礎,強大的資金吸引力和穩定的流動性。

低代幣通脹率:在TGE(代幣發行)後第一年保持低通脹率(0.46%)有助於維持代幣價格的穩定,這對於早期投資者和代幣持有者來說是吸引人的因素,因爲它減少了稀釋風險。

低FDV/初始市值比率:完全稀釋後的市值(FDV)與初始市值的比率爲11.52%,這表明即使所有代幣都進入市場流通,市值增加也是可控的。較低的FDV/市值比率可能會讓新投資者感到安心,因爲它暗示未來代幣價格波動的上限是合理的。

增長營銷和公關表現:強勁的市場增長策略和公關活動表明EtherFi在擴大市場影響力和提高品牌知名度方面表現出色。

經驗豐富的團隊:一個經驗豐富的團隊通常意味着項目有更好的執行力和更高的成功概率,因爲團隊成員可能之前在相關領域已經積累了可貴的經驗和資源。

安全審計:由頂級公司執行的安全審計增加了項目的信譽,爲用戶提供了安全的質押和交易環境,這在DeFi領域尤爲重要。

頂級資金支持:得到頂級資金的支持不僅提供了必要的資金資源,而且還能帶來網絡和專業知識,這對於創業公司尤其重要。

6.3 項目缺點

1. 營銷基礎設施和SEO性能薄弱:

營銷基礎設施和搜索引擎優化(SEO)的不足可能導致項目在互聯網上的可見度低,難以吸引新用戶或保持現有用戶的活躍度。這可能影響項目的整體增長和品牌建設。爲了改善這一點,EtherFi可能需要投資於營銷團隊和技術,开展針對性的營銷活動,並優化其在线內容以提高搜索引擎排名。

2. TGE後第二年代幣通脹率相當高:

高通脹率可能會導致代幣價值稀釋,從而對長期持有者造成不利影響。高通脹也可能削弱投資者對項目的信心,特別是如果通脹未能通過實質性的項目進展或收益增長來合理化。EtherFi需要清晰地溝通通脹的原因和管理策略,以確保社區理解並支持其代幣政策。

3. 代幣經濟學缺乏透明度:

如果投資者和用戶不能輕易獲取關於代幣定價、分配和歸屬條件的信息,可能會對項目的信任度和吸引力產生負面影響。透明度是建立投資者和社區信任的關鍵因素。缺乏透明可能導致投資決策不足和市場參與度下降。EtherFi可以通過提供詳細的代幣經濟白皮書、定期更新和公开問答來增強透明度和公信力。

針對這些缺點,EtherFi團隊可能需要進行一些战略調整,包括加強其營銷和公關活動,重新評估其代幣經濟模型以更好地管理通脹,以及提高項目的整體透明度,以確保長期的可持續發展和社區支持。

7. 結語

展望未來,EtherFi有幾個潛在的發展方向:

技術和產品迭代:隨着區塊鏈和DeFi技術的發展,EtherFi需要不斷更新和優化其產品,以保持競爭力。包括改進其流動性再質押協議,增加更多與其他DeFi項目和協議的集成。

增強營銷和用戶教育:爲了擴大其用戶基礎和市場份額,EtherFi需要加強其營銷策略,提高品牌知名度和項目可見度。同時,項目應增加對用戶的教育,幫助他們理解項目的優勢和操作方法。

應對監管挑战:隨着全球範圍內對DeFi監管的增加,EtherFi可能需要適應相關法規的變化,確保其運營的合規性。

合作和生態系統擴展:通過與其他DeFi項目和傳統金融機構的合作,EtherFi可以進一步擴大其生態系統,增加用戶和資金的流入,提高其產品的市場適應性和吸引力。

總之,盡管面臨挑战,EtherFi憑借其創新的解決方案和強大的團隊背景,具有在DeFi領域實現長期成功和成爲質押服務領導者的潛力。通過持續的技術創新和市場策略調整,EtherFi有望在未來的區塊鏈質押市場中佔據重要地位。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:EtherFi:質押自由 流動無界 开啓DeFi新篇章

地址:https://www.sgitmedia.com/article/29086.html

相關閱讀:

- IntoTheBlock 聯創:Web3基礎設施正在被過度建造 我們正在盲目行事 2024-12-20

- 國際清算銀行最新提出的央行數字貨幣框架究竟是什么? 2024-12-20

- SOL 質押完整指南:從機制和收益等方面解析 Solana 質押生態 2024-12-20

- 特朗普正式獲得總統職位 BTC儲備競賽即將开啓 2024-12-20

- 預防量子計算威脅實用指南 2024-12-20

- 特朗普兩年時間通過加密貨幣賺了多少錢? 2024-12-20

- Chainalysis:朝鮮黑客從加密平台竊取的錢都幹什么了? 2024-12-20

- 估值45億美元,OpenAI和谷歌大佬聯手創立的AI Agent公司爲何這么牛? 2024-12-20