AI、DePIN和Sol生態三重光環加身:淺析發幣在即的IO.NET

2024-04-09 14:10 Mint Ventures

AI、DePIN和Sol生態三重光環加身:淺析發幣在即的IO.NET

Mint Ventures

個人專欄

剛剛

Mint Ventures

個人專欄

剛剛

作者:Alex Xu,Mint Ventures

引言

在我的上一篇文章中,提到本輪加密牛市周期與前兩輪周期相比,缺少足夠有影響力的新商業和新資產敘事。AI是本輪Web3領域少有的新敘事之一,本文筆者將結合今年的熱點AI項目IO.NET,嘗試梳理關於以下2個問題的思考:

AI+Web3在商業上的必要性

分布式算力服務的必要性和挑战

其次,筆者將梳理AI分布式算力的代表項目:IO.NET項目的關鍵信息,包括產品邏輯、競品情況和項目背景,並就項目的估值進行推演。

本文關於AI和Web3結合一節的部分思考,受到了Delphi Digital研究員Michael rinko所寫的《The Real Merge》的啓發。本文的部分觀點存在對該文章的消化和引述,推薦讀者閱讀原文。

本文爲筆者截至發表時的階段性思考,未來可能可能發生改變,且觀點具有極強的主觀性,亦可能存在事實、數據、推理邏輯的錯誤,請勿作爲投資參考,歡迎同業的批評和探討。

以下爲正文部分。

1.商業邏輯:AI和Web3的結合點

1.1 2023:AI造就的新“奇跡年”

回看人類發展史,一旦科技實現了突破性進展,從個體日常生活,到各個產業格局,再到整個人類文明,都會跟着發生天翻地覆的變化。

人類歷史中有兩個重要年份,分別是1666年和1905年,如今它們被稱爲科技史上的兩大“奇跡年”。

1666年作爲奇跡年,是因爲牛頓的科學成果在該年集中式地湧現。這一年,他开闢了光學這個物理分支,創立了微積分這個數學分支,導出了引力公式這個現代自然科學的基礎定律。這當中無論哪一項都是未來百年人類科學發展的奠基式貢獻,大大加速了整體科學的發展。

第二個奇跡年是1905年,彼時僅僅26歲的愛因斯坦在《物理學年鑑》上連續發表4篇論文,分別涉及光電效應(爲量子力學奠基)、布朗運動(成爲分析隨機過程的重要引用)、狹義相對論和質能方程(也就是那個知名公式E=MC^2)。在後世評價中,這四篇論文每一篇都超過諾貝爾物理學獎的平均水平(愛因斯坦本人也因爲光電效應論文獲得了諾貝爾獎),人類文明的歷史進程再一次被大大推進了好幾步。

而剛剛過去的2023年,大概率也會因爲ChatGPT,而被稱之爲又一個“奇跡年”。

我們把2023年看做人類科技史上的有一個“奇跡年”,不僅是因爲GPT在自然語言理解和生成上的巨大進步,更是因爲人類從GPT的進化中摸清了大語言模型能力增長的規律——即通過擴大模型參數和訓練數據,就能指數級別提升模型的能力——且這一進程短期還看不到瓶頸(只要算力夠用的話)。

該能力遠不至於理解語言和生成對話,還能被廣泛地交叉用於各類科技領域,以大語言模型在生物領域的應用爲例:

2018年,諾貝爾化學獎得主弗朗西斯·阿諾德在頒獎儀式上才說道:“今天我們在實際應用中可以閱讀、寫入和編輯任何 DNA 序列,但我們還無法通過它創作(compose it)。”僅僅在他講話的5年後,2023年,來自斯坦福大學和硅谷的AI創業企業Salesforce Research的研究者,在《自然-生物技術》發表論文,他們通過基於GPT3微調而成的大語言模型,從0創造出了全新的100萬種蛋白質,並從中尋找到2種結構截然不同、卻都具有殺菌能力的蛋白質,有希望成爲抗生素之外的細菌對抗方案。也就是說:在AI的幫助下,蛋白質“創造”的瓶頸突破了。

而在此前,人工智能AlphaFold算法在18個月內,把地球上幾乎所有的2.14億種蛋白質結構都做了預測,這項成果是過往所有人類結構生物學家工作成果的幾百倍。

有了基於AI的各類模型,從生物科技、材料科學、藥物研發等硬科技,再到法律、藝術等人文領域,必將迎來翻天覆地的變革,而2023正是這一切的元年。

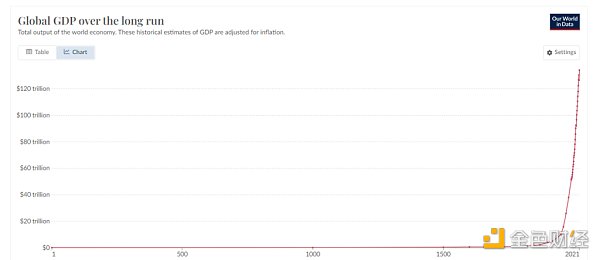

我們都知道,近百年來人類在財富上的創造能力是指數級別增長的,而AI技術的快速成熟,必然會進一步加速這一進程。

1.2 AI與Crypto的結合

要從本質上理解AI與Crypto結合的必要性,可以從兩者互補的特性开始。

AI和Crypto特性的互補

AI有三個屬性:

隨機性:AI具有隨機性,其內容生產的機制背後是一個難以復現、探查的黑盒,因此結果也具有隨機性

資源密集:AI是資源密集型產業,需要大量的能源、芯片、算力

類人智能:AI(很快將)能夠通過圖靈測試,此後,人機難辨*

※2023年10月30日,美國加州大學聖迭戈分校的研究小組發布了關於GPT-3.5和GPT-4.0的圖靈測試結果(測試報告)。GPT4.0成績爲41%,距離及格线50%僅差9%,同項目人類測試成績爲63%。本圖靈測試的含義爲有百分之多少的人認爲和他聊天的那個對象是真人。如果超過50%,就說明人群中至少有一半以上的人認爲那個交談對象是人,而不是機器,即視作通過圖靈測試。

AI在爲人類創造新的跨越式的生產力的同時,它的這三個屬性也給人類社會帶來的巨大的挑战,即:

如何驗證、控制AI的隨機性,讓隨機性成爲一種優勢而非缺陷

如何滿足AI所需要的巨大能源和算力缺口

如何分辨人和機器

而Crypto和區塊鏈經濟的特性,或許正好是解決AI帶來的挑战的良藥,加密經濟具有以下3個特徵:

確定性:業務基於區塊鏈、代碼和智能合約運行,規則和邊界清晰,什么輸入就有什么結果,高度確定性

資源配置高效:加密經濟構建了一個龐大的全球自由市場,資源的定價、募集、流轉非常快速,且由於代幣的存在,可以通過激勵加速市場供需的匹配,加速到達臨界點

免信任:账本公开,代碼开源,人人可便捷驗證,帶來“去信任(trustless)”的系統,而ZK技術則避免驗證同時的隱私暴露

接下來通過3個例子來說明AI和加密經濟的互補性。

例子A:解決隨機性,基於加密經濟的AI代理

AI代理(AI Agent)即負責基於人類意志,替人類執行工作的人工智能程序(代表性項目有Fetch.AI)。假設我們要讓自己的AI代理處理一筆金融交易,比如“买入1000美元的BTC”。AI代理可能面臨兩種情況:

情況一,它要對接傳統金融機構(比如貝萊德),購入BTC ETF,這裏面臨着大量的AI代理和中心化機構的適配問題,比如KYC、資料審查、登錄、身份驗證等等,目前來說還是非常麻煩。

情況二,它基於原生加密經濟運行,情況會變得簡單得多,它會通過Uniswap或是某個聚合交易平台,直接用你的账戶籤名、下單完成交易,收到WBTC(或是其他封裝格式的BTC),整個過程快捷簡單。實際上,這就是各類Trading BOT在做的事情,它們實際上已經扮演了一個初級的AI代理的角色,只不過工作專注於交易而已。未來各類交易BOT隨着AI的融入和演化,必然能執行更多復雜的交易意圖。比如:跟蹤100個鏈上的聰明錢地址,分析它們的交易策略和成功率,用我地址裏的10%資金在一周內執行類似交易,並在發現效果不佳時停止,並總結失敗的可能原因。

AI在區塊鏈的系統中運行會更加良好,本質上是因爲加密經濟規則的清晰性,以及系統訪問的無許可。在限定的規則下執行任務,AI的隨機性帶來的潛在風險也將更小。比如AI在棋牌比賽、電子遊戲的表現已經碾壓人類,就是因爲棋牌和遊戲是一個規則清晰的封閉沙盒。而AI在自動駕駛上的進展會相對緩慢,因爲开放的外部環境的挑战更大,我們也更難容忍AI處理問題的隨機性。

例子B:塑造資源,通過代幣激勵聚集資源

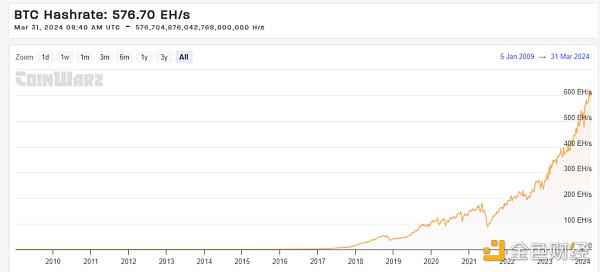

BTC背後的全球的算力網絡,其當前的總算力(Hashrate: 576.70 EH/s)超過了任何一個國家的超級計算機的綜合算力。其發展動力來自於簡單、公平的網絡激勵。

除此之外,包括Mobile在內的DePIN項目們,也正在嘗試通過代幣激勵塑造供需兩端的雙邊市場,實現網絡效應。本文接下來將重點梳理的IO.NET,則是爲了匯聚AI算力設計的平台,希望通過代幣模型,激發出更多的AI算力潛力。

例子C:开源代碼,引入ZK,保護隱私的情況下分辨人機

作爲OpenAI創始人Sam Altman參與的Web3項目,Worldcoin通過硬件設備Orb,基於人的虹膜生物特徵,通過ZK技術生成專屬且匿名的哈希值,用於驗證身份,區別人和機器。今年3月初,Web3藝術項目Drip就开始使用Worldcoin的ID,來驗證真人用戶和發放獎勵。

此外,Worldcoin也在近日开源了其虹膜硬件Orb的程序代碼,就用戶生物特徵的安全和隱私提供保證。

總體來說,加密經濟由於代碼和密碼學的確定性、無許可和代幣機制帶來的資源流轉和募集優勢,和基於开源代碼、公开账本的去信任屬性,已經成爲人類社會面臨AI挑战的一個重要的潛在解決方案。

而且其中最迫在眉睫,商業需求最旺盛的挑战,就是AI產品在算力資源上的極度飢渴,圍繞芯片和算力的巨大需求。

這也是本輪牛市周期,分布式算力項目的漲勢冠絕整體AI賽道的主要原因。

分布式計算(Decentralized Compute)的商業必要性

AI需要大量的計算資源,無論是用於訓練模型還是進行推理。

而在大語言模型的訓練實踐中,有一個事實已經得到確認:只要數據參數的規模足夠大,大語言模型就會湧現出一些之前沒有的能力。每一代GPT的能力相比上一代的指數型躍遷,背後就是模型訓練的計算量的指數級增長。

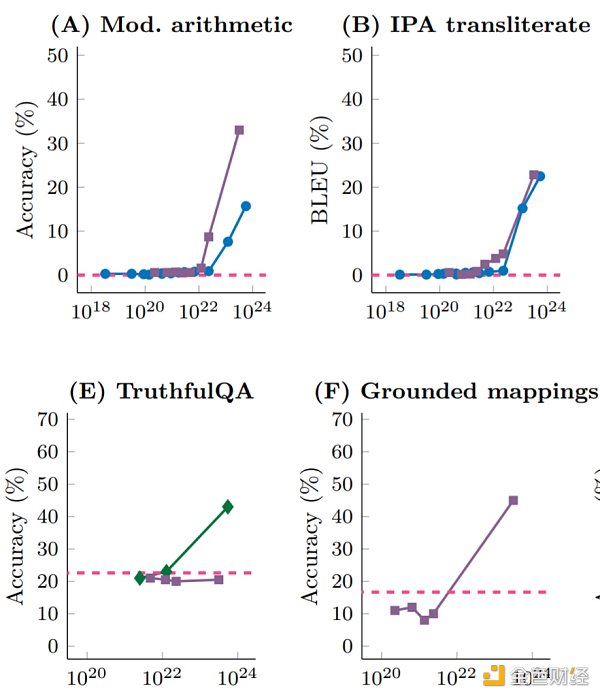

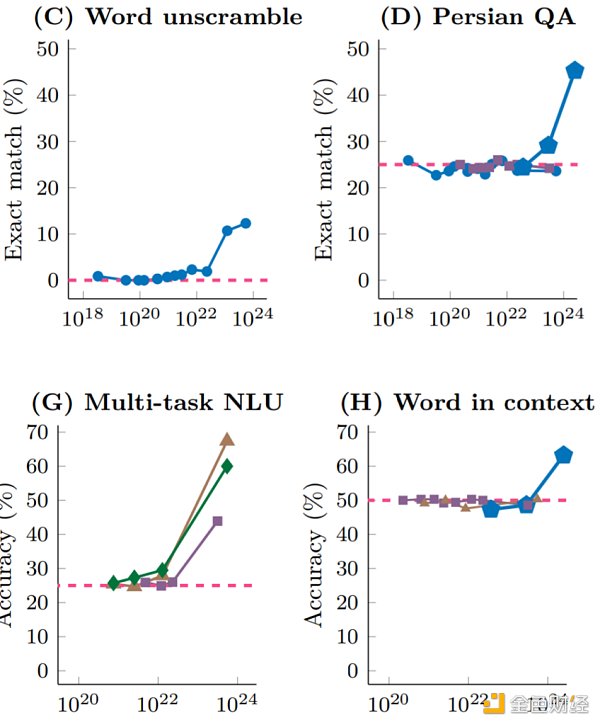

DeepMind和斯坦福大學的研究顯示,不同的大語言模型,在面對不同的任務(運算、波斯語問答、自然語言理解等)時,只要把模型訓練時的模型參數規模加大(對應地,訓練的計算量也加大了),在訓練量達不到10^22 FLOPs(FLOPs指每秒浮點運算量,用於衡量計算性能)之前,任何任務的表現都和隨機給出答案是差不多的;而一旦參數規模超越那個規模的臨界值後,任務表現就急劇提升,不論哪個語言模型都是這樣。

也正是在算力上“大力出奇跡”的規律和實踐的驗證,讓OpenAI的創始人Sam Altman提出了要募集7萬億美金,構建一個超過目前台積電10倍規模的先進芯片廠(該部分預計花費1.5萬億),並用剩余資金用於芯片的生產和模型訓練。

除了AI模型的訓練需要算力之外,模型的推理過程本身也需要很大的算力(盡管相比訓練的計算量要小),因此對芯片和算力的飢渴成爲了AI賽道參與者的常態。

相對於中心化的AI算力提供方如Amazon Web Services、Google Cloud Platform、微軟的Azure等,分布式AI計算的主要價值主張包括:

可訪問性:使用 AWS、GCP 或 Azure 等雲服務獲取算力芯片的訪問權限通常需要幾周時間,而且流行的 GPU 型號經常無貨。此外爲了拿到算力,消費者往往需要跟這些大公司籤訂長期、缺少彈性的合同。而分布式算力平台可以提供彈性的硬件選擇,有更強的可訪問性。

定價低:由於利用的是闲置芯片,再疊加網絡協議方對芯片和算力供給方的代幣補貼,分布式算力網絡可能可以提供更爲低廉的算力。

抗審查:目前尖端算力芯片和供應被大型科技公司所壟斷,加上以美國爲代表的政府正在加大對AI算力服務的審查,AI算力能夠被分布式、彈性、自由地獲取,逐漸成爲一個顯性需求,這也是基於web3的算力服務平台的核心價值主張。

如果說化石能源是工業時代的血液,那算力或將是由AI开啓的新數字時代的血液,算力的供應將成爲AI時代的基礎設施。正如穩定幣成爲法幣在Web3時代的一個茁壯生長的旁支,分布式的算力市場是否會成爲快速成長的AI算力市場的一個旁支?

由於這還是一個相當早期的市場,一切都還有待觀察。但是以下幾個因素可能會對分布式算力的敘事或是市場採用起到刺激作用:

GPU持續的供需緊張。GPU的持續供應緊張,或許會推動一些开發者轉向嘗試分布式的算力平台。

監管擴張。想從大型的雲算力平台獲取AI算力服務,必須經過KYC以及層層審查。這反而可能促成分布式算力平台的採用,尤其是一些受到限制和制裁的地區。

代幣價格的刺激。牛市周期代幣價格的上漲,會提高平台對GPU供給端的補貼價值,進而吸引更多供給方進入市場,提高市場的規模,降低消費者的實際購买價格。

但同時,分布式算力平台的挑战也相當明顯:

技術和工程難題

工作驗證問題:深度學習模型的計算,由於層級化的結構,每層的輸出都作爲後一層的輸入,因此驗證計算的有效性需要執行之前的所有工作,無法簡單有效地進行驗證。爲了解決這個問題,分布式計算平台需要开發新的算法或使用近似驗證技術,這些技術可以提供結果正確性的概率保證,而不是絕對的確定性。

並行化難題:分布式算力平台匯聚的是長尾的芯片供給,也就注定了單個設備所能提供的算力比較有限,單個芯片供給方幾乎短時間獨立完成AI模型的訓練或推理任務,所以必須通過並行化的手段來拆解和分配任務,縮短總的完成時間。而並行化又必然面臨任務如何分解(尤其是復雜的深度學習任務)、數據依賴性、設備之間額外的通信成本等一系列問題。

隱私保護問題:如何保證採購方的數據以及模型不暴露給任務的接收方?

監管合規難題

分布式計算平台由於其供給和採購雙邊市場的無許可性,一方面可以作爲賣點吸引到部分客戶。另一方面則可能隨着AI監管規範的完善,成爲政府整頓的對象。此外,部分GPU的供應商也會擔心自己出租的算力資源,是否被提供給了被制裁的商業或個人。

總的來說,分布式計算平台的消費者大多是專業的开發者,或是中小型的機構,與購买加密貨幣和NFT的加密投資者們不同,這類用戶對於協議所能提供的服務的穩定性、持續性有更高的要求,價格未必是他們決策的主要動機。目前來看,分布式計算平台們要獲得這類用戶的認可,仍然有較長的路要走。

接下來,我們就一個本輪周期的新分布式算力項目IO.NET進行項目信息的梳理和分析,並基於目前市場上同賽道的AI項目和分布式計算項目,測算其上市後可能的估值水平。

2.分布式AI算力平台:IO.NET

2.1 項目定位

IO.NET是一個去中心化計算網絡,其構建了一個圍繞芯片的雙邊市場,供給端是分布在全球的芯片(GPU爲主,也有CPU以及蘋果的iGPU等)算力,需求端是希望完成AI模型訓練或推理任務的人工智能工程師。

在IO.NET的官網上,它這樣寫道:

Our Mission

Putting together one million GPUs in a DePIN – decentralized physical infrastructure network.

其使命是把百萬數量級的GPU整合到它的DePIN網絡中。

與現有的雲AI算力服務商相比,其對外強調的主要賣點在於:

彈性組合:AI工程師可以自由挑選、組合自己所需要的芯片來組成“集群”,來完成自己的計算任務

部署迅速:無需數周的審批和等待(目前AWS等中心化廠商的情況),在幾十秒內就可以完成部署,开始任務

服務低價:服務的成本比主流廠商低90%

此外,IO.NET未來還計劃上线AI模型商店等服務。

2.2 產品機制和業務數據

產品機制和部署體驗

與亞馬遜雲、谷歌雲、阿裏雲一樣,IO.NET提供的計算服務叫IO Cloud。IO Cloud是一個分布式的、去中心化的芯片網絡,能夠執行基於Python的機器學習代碼,運行AI和機器學習程序。

IO Cloud的基本業務模塊叫做集群(Clusters),Clusters是一個可以自我協調完成計算任務的GPU群組,人工智能工程師可以根據自己的需求來自定義想要的集群。

IO.NET的產品界面的用戶友好度很高,如果你要部署屬於自己的芯片集群,來完成AI計算任務,在進入它的Clusters(集群)產品頁面後,就可以开始按需配置你要的芯片集群。

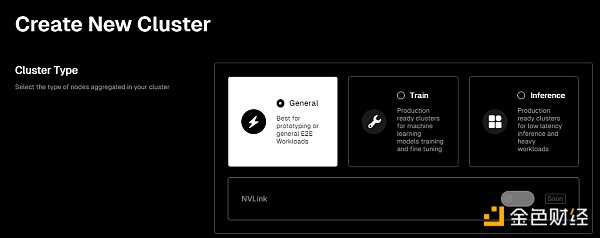

首先你需要選擇自己的任務場景,目前有三個類型可供選擇:

General(通用型):提供了一個比較通用的環境,適合早期不確定具體資源需求的項目階段。

Train(訓練型):專爲機器學習模型的訓練和微調而設計的集群。這個選項可以提供更多的GPU資源、更高的內存容量和/或更快的網絡連接,以便於處理這些高強度的計算任務。

Inference(推理型):專爲低延遲推理和重負載工作設計的集群。在機器學習的上下文中,推理指的是使用訓練好的模型來進行預測或分析新數據,並提供反饋。因此,這個選項會專注於優化延遲和吞吐量,以便於支持實時或近實時的數據處理需求。

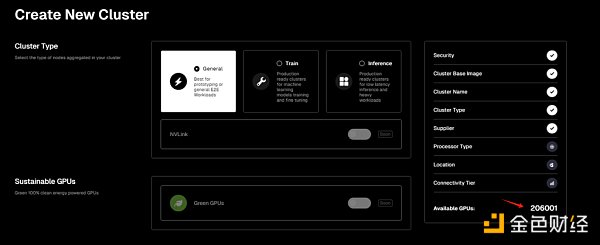

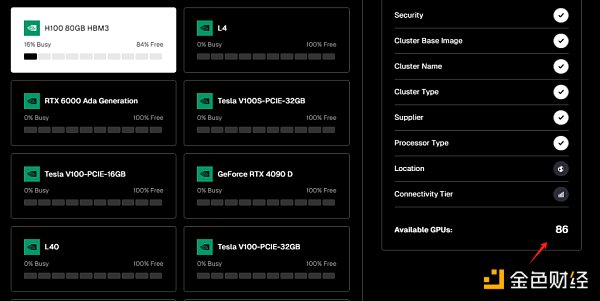

然後,你需要選擇芯片集群的供應方,目前IO.NET與Render Network以及Filecoin的礦工網絡達成了合作,因此用戶可以選擇IO.NET或另外兩個網絡的芯片來作爲自己計算集群的供應方,相當於IO.NET扮演了一個聚合器的角色(但截至筆者撰文時,Filecon服務暫時下线中)。值得一提的是,根據頁面顯示,目前IO.NET在线可用GPU數量爲20萬+,而Render Network的可用GPU數量爲3700+。

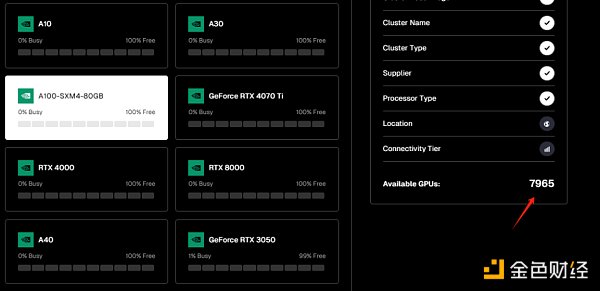

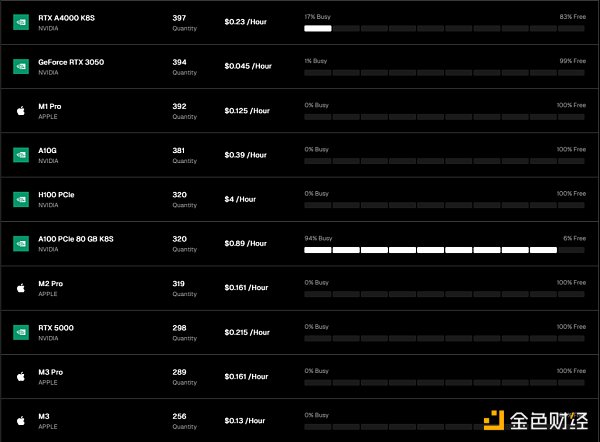

再接下來就進入了集群的芯片硬件選擇環節,目前IO.NET列出可供選擇的硬件類型僅有GPU,不包括CPU或是蘋果的iGPU(M1、M2等),而GPU也主要以英偉達的產品爲主。

在官方列出、且可用的GPU硬件選項中,根據筆者測試的當日數據,IO.NET網絡總在线的可用數量的GPU數量爲206001張。其中可用量最多的是GeForce RTX 4090(45250張),其次是GeForce RTX 3090 Ti(30779張)。

此外,在處理AI計算任務如機器學習、深度學習、科學計算上更爲高效的A100-SXM4-80GB芯片(市場價15000$+),在线數有7965張。

而英偉達從硬件設計开始就專爲AI而生的H100 80GB HBM3顯卡(市場價40000$+),其訓練性能是A100的3.3倍,推理性能是A100的4.5倍,實際在线數量爲86張。

在選定集群的硬件類型後,用戶還需要選擇集群的地區、通信速度、租用的GPU數量和時間等參數。

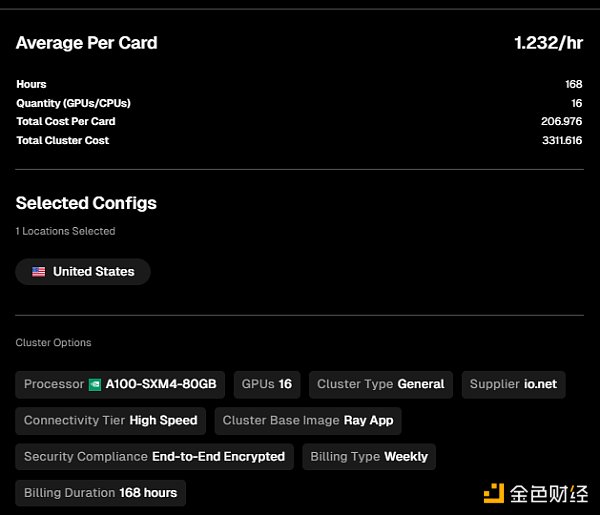

最後,IO.NET根據綜合的選擇,會爲你提供一個账單,以筆者的集群配置爲例:

通用(General)任務場景

16張A100-SXM4-80GB芯片

最高連接速度(Ultra High Speed)

地理位置美國

租用時間爲1周

該總账單價格爲3311.6$,單張卡的時租單價爲1.232$

而A100-SXM4-80GB在亞馬遜雲、谷歌雲和微軟Azure的單卡時租價格分別爲5.12$、5.07$和3.67$(數據來源:https://cloud-gpus.com/,實際價格會根據合約細節條款產生變化)。

因此僅就價格來說,IO.NET的芯片算力確實比主流廠商便宜不少,且供給的組合與採購也非常有彈性,操作也很容易上手。

業務情況

供給端情況

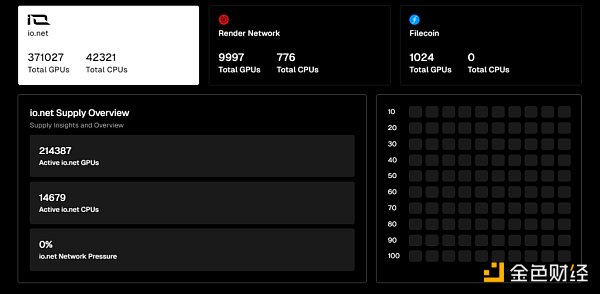

截至今年4月4日,根據官方數據,IO.NET在供應端的GPU總供給爲371027張,CPU供給爲42321張。此外,Render Network作爲其合作夥伴,還有9997張GPU和776張CPU接入了網絡的供給。

筆者撰文時,IO.NET接入的GPU總量中的214387處於在线狀態,在线率達到了57.8%。來自Render Network的GPU的在线率則爲45.1%。

以上供應端的數據意味着什么?

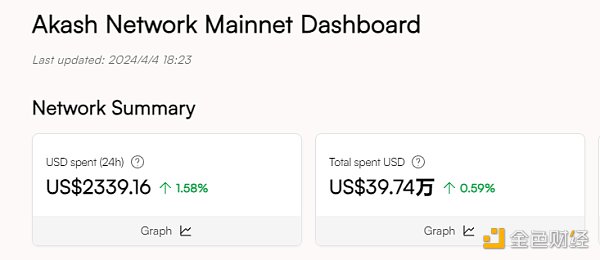

爲了進行對比,我們再引入另一個上线時間更久的老牌分布式計算項目Akash Network來進行對比。

Akash Network早在2020年就上线了主網,最初主要專注於CPU和存儲的分布式服務。2023年6月,其推出了GPU服務的測試網,並於同年9月上线了GPU分布式算力的主網。

根據Akash官方數據,其GPU網絡推出以來,供應端盡管持續增長,但截至目前爲止GPU總接入數量僅爲365張。

從GPU的供應量來看,IO.NET要比Akash Network高出了好幾個數量級,已經是分布式GPU算力賽道最大的供應網絡。

需求端情況

不過從需求端來看,IO.NET依舊處於市場培育的早期階段,目前實際使用IO.NET來執行計算任務的總量不多。大部分在线的GPU的任務負載量爲0%,只有A100 PCIe 80GB K8S、RTX A6000 K8S、RTX A4000 K8S、H100 80GB HBM3四款芯片有在處理任務。且除了A100 PCIe 80GB K8S之外,其他三款芯片的負載量均不到20%。

而官方當日披露的網絡壓力值爲0%,意味着大部分芯片供應都處於在线待機狀態。

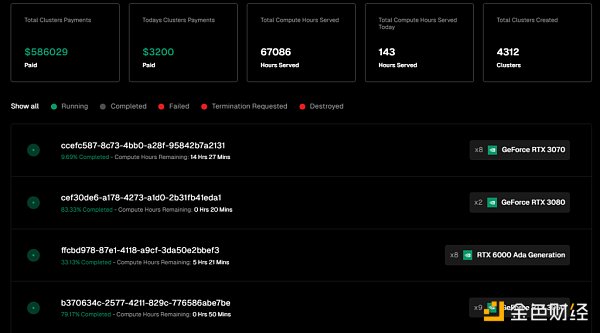

而在網絡費用規模上,IO.NET已經產生了586029$的服務費用,近一日的費用爲3200$。

以上網絡結算費用的規模,無論是總量還是日交易量,均與Akash處在同一個數量級,不過Akash的大部分網絡收入來自於CPU的部分,Akash的CPU供應量有2萬多張。

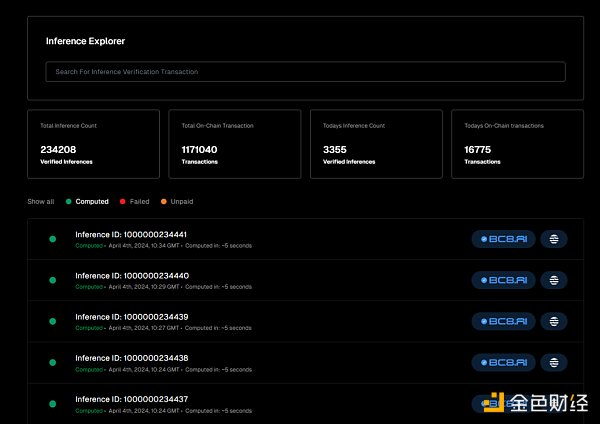

此外,IO.NET還披露了網絡處理的AI推理任務的業務數據,截至目前其已經處理和驗證的推理任務數量超過23萬個, 不過這部分業務量大部分都產生於IO.NET所贊助的項目BC8.AI。

從目前的業務數據來看,IO.NET的供給端擴張順利,在空投預期和代號“Ignition”的社區活動刺激下,讓其迅速地匯聚起了大量的AI芯片算力。而其在需求端的拓展仍處於早期階段,有機需求目前還不足。至於目前需求端的不足,是由於消費端的拓展還未开始,還是由於目前的服務體驗尚不穩定,因此缺少大規模的採用,這點仍需要評估。

不過考慮到AI算力的落差短期內較難填補,有大量的AI工程師和項目在尋求替代方案,可能會對去中心化的服務商產生興趣,加上IO.NET目前尚未开展對需求端的經濟和活動刺激,以及產品體驗的逐漸提升,後續供需兩端的逐漸匹配仍然是值得期待的。

2.3 團隊背景和融資情況

團隊情況

IO.NET的核心團隊成立之初的業務是量化交易,在2022年6月之前,他們一直專注於爲股票和加密資產开發機構級的量化交易系統。出於系統後端對計算能力的需求,團隊开始探索去中心化計算的可能性,並且最終把目光落在了降低GPU算力服務的成本這個具體問題上。

創始人&CEO:Ahmad Shadid

Ahmad Shadid在IO.NET之前一直從事量化和金融工程相關的工作,同時還是以太坊基金的志愿者。

CMO&首席战略官:Garrison Yang

Garrison Yang在今年3月才正式加入IO.NET,他此前是Avalanche的战略和增長VP,畢業於加州大學聖巴巴拉分校。

COO:Tory Green

Tory Green 是 io.net 首席運營官,此前是 Hum Capital 首席運營官、Fox Mobile Group 企業發展與战略總監,畢業於斯坦福。

從IO.NET的Linkedin信息來看,團隊總部位於美國紐約,在舊金山有分公司,目前團隊人員規模在50人以上。

融資情況

IO.NET截至目前僅披露了一輪融資,即今年3月完成的A輪估值10億美金融資,共募集了3000萬美金,由Hack VC領投,其他參投方包括Multicoin Capital、Delphi Digital、Foresight Ventures、Animoca Brands、Continue Capital、Solana Ventures、Aptos、LongHash Ventures、OKX Ventures、Amber Group、SevenX Ventures和ArkStream Capital等。

值得一說的是,或許是因爲收到了Aptos基金會的投資,原本在Solana上進行結算記账的BC8.AI項目,已經轉換到了同樣的高性能L1 Aptos上進行。

2.4 估值推算

根據此前創始人兼CEO Ahmad Shadid的說法,IO.NET將在4月底推出代幣。

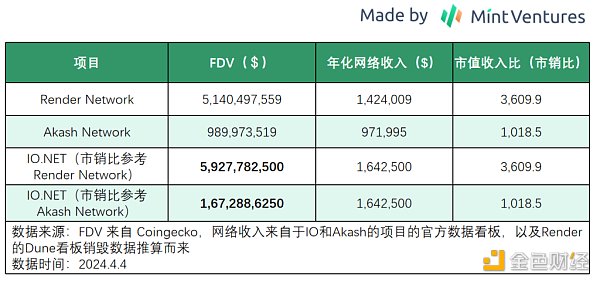

IO.NET有兩個可以作爲估值參考的標的項目:Render Network和Akash Network,它們都是代表性的分布式計算項目。

我們可以用兩種方式推演IO.NET的市值區間:1.市銷比,即:市值/收入比;2.市值/網絡芯片數比。

先來看基於市銷比的估值推演:

從市銷比的角度來看,Akash可以作爲IO.NET的估值區間的下限,而Render則作爲估值的高位定價參考,其FDV區間爲16.7億~59.3億美金。

但考慮到IO.NET項目更新,敘事更熱,加上早期流通市值較小,以及目前更大的供應端規模,其FDV超過Render的可能性並不小。

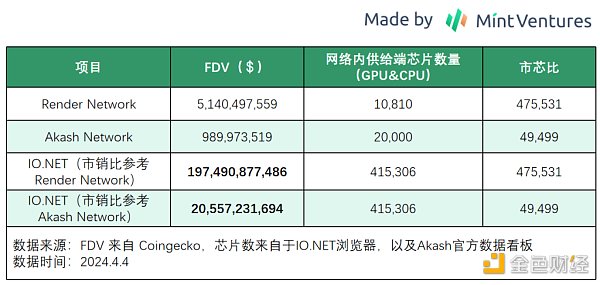

再看另一個對比估值的角度,即“市芯比”。

在AI算力求大於供的市場背景下,分布式AI算力網絡最重要的要素是GPU供應端的規模,因此我們可以以“市芯比”來橫向對比,用“項目總市值與網絡內芯片的數量之比”,來推演IO.NET可能的估值區間,供讀者作爲一個市值參考。

如果以市芯比來推算IO.NET的市值區間,IO.NET以Render Network的市芯比爲上限,以Akash Network爲下限,其FDV區間爲206億~1975億美金。

相信再看好IO.NET項目讀者,都會認爲這是一個極度樂觀的市值推算。

而且我們需要考慮到,目前IO.NET如此龐大的芯片在线張數,有受到空投預期以及激勵活動的刺激,在項目正式上线後其供應端的實際在线數仍然需要觀察。

因此總體來說,從市銷比的角度進行的估值測算可能更有參考性。

IO.NET作爲疊加了AI+DePIN+Solana生態三重光環的項目,其上线後的市值表現究竟如何,讓我們拭目以待。

3.參考信息

Dephi Digital:The Real Merge

Galaxy:Understanding the Intersection of Crypto and AI

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:AI、DePIN和Sol生態三重光環加身:淺析發幣在即的IO.NET

地址:https://www.sgitmedia.com/article/27766.html

相關閱讀:

- IntoTheBlock 聯創:Web3基礎設施正在被過度建造 我們正在盲目行事 2024-12-20

- 國際清算銀行最新提出的央行數字貨幣框架究竟是什么? 2024-12-20

- SOL 質押完整指南:從機制和收益等方面解析 Solana 質押生態 2024-12-20

- 特朗普正式獲得總統職位 BTC儲備競賽即將开啓 2024-12-20

- 預防量子計算威脅實用指南 2024-12-20

- 特朗普兩年時間通過加密貨幣賺了多少錢? 2024-12-20

- Chainalysis:朝鮮黑客從加密平台竊取的錢都幹什么了? 2024-12-20

- 估值45億美元,OpenAI和谷歌大佬聯手創立的AI Agent公司爲何這么牛? 2024-12-20