灰度3月市場報告:比特幣強勢反彈 減半前創下歷史新高

2024-04-02 16:34 金色財經

灰度3月市場報告:比特幣強勢反彈 減半前創下歷史新高

金色財經

企業專欄

剛剛

金色財經

企業專欄

剛剛

作者:Grayscale Research 翻譯:善歐巴,金色財經

比特幣從 2021-22 年的跌勢中完全恢復,並在 2024 年 3 月達到了歷史新高。灰度研究 (Grayscale Research) 認爲,央行急於降息可能是推動像實物黃金和比特幣等替代價值存儲需求的一個因素。

以太坊成功實施了一次重大網絡升級,但以太坊 (ETH) 代幣當月表現低於比特幣,這可能是因爲美國市場現貨 ETF 批准的可能性被認爲較低。

即將到來的比特幣減半 (計劃於 4 月 19 日進行) 將使比特幣的發行量減少一半,這將對比凸顯比特幣網絡可預測的貨幣政策與法定貨幣的不確定前景。

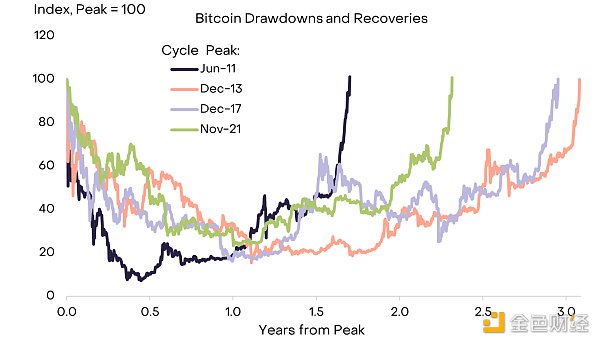

比特幣再次在經歷大幅下跌後強勢反彈。在最近一次的加密貨幣周期中,比特幣的價格在 2021 年 11 月達到峰值 69,000 美元。然後在接下來的一年裏下跌了大約 75%,並在 2022 年 11 月觸底約 16,000 美元,之後才开始回升。 [1] 總體而言,比特幣價格僅用了兩年多一點的時間就恢復到之前的峰值(圖表 1)。相比之下,從前兩次下跌中恢復大約需要三年,而從第一次重大下跌中恢復大約需要一年半。灰度研究認爲,我們現在正處於另一輪比特幣牛市的“中期”,屆時價格可能會繼續攀升(有關詳細信息,請參閱《Grayscale:我們正處於牛市的哪個時期?兩大關鍵驅動因素是什么?》)。

圖表 1:與前兩個周期相比,比特幣復蘇速度更快

除比特幣和以太坊以外,許多傳統資產在 2024 年 3 月也取得了正收益。從風險調整後的基准來看(即考慮到每個資產的波動性),比特幣的表現處於較高水平,而以太坊的收益則更接近中間位置(圖表 2)。

上個月表現最好的傳統資產類別包括實物黃金、非美國發達市場股票和能源相關股票。 與新興科技(例如生物技術)相關的某些股票板塊表現遜於大盤。

注意:縱軸顯示的是 2 月月末到 3 月月末的百分比變化,除以 360 天的波動率。數據來源:彭博社、灰度投資。截至 2024 年 3 月 31 日。過去業績並不預示未來結果。索引包括標准普爾 500 指數、納斯達克 100 指數、摩根士丹利新興市場指數 (當地 FX) 摩根士丹利全球除美國指數 (當地 FX)、標准普爾/GSCI、彭博社-巴克萊美國國債指數、標准普爾生物技術精選行業指數。這些指數均爲非托管投資,您無法直接投資於指數本身。

圖2:比特幣是2024年3月表現最佳的資產之一

導致上個月市場整體表現強勁的原因之一可能是主要央行發出的利率即將下調的信號。 彭博社進行的調查顯示,除日本央行以外的所有 G10 央行預計將在未來一年下調政策利率。 [2] 過去一個月發生的各種事件強化了這一預期。 例如,美聯儲官員在 3 月 19 日至 20 日的會議上表示,盡管預測 GDP 增長更強勁、通脹更高,但他們仍計劃今年降息三次。 類似地,英國央行沒有官員首次提倡自 2021 年 9 月以來的加息,並且瑞士央行在 3 月 21 日意外下調了政策利率。 [3]

主要央行盡管經濟增長強勁仍急於降息,這可能會導致市場通脹預期上升。 例如,美國名義國債和通脹保值國債之間的利差(即“盈虧平衡通脹”)今年以來在所有期限上都有所增加(圖表 3)。 通脹上升的風險可能會刺激對替代價值存儲 (例如實物黃金和比特幣) 的需求。

圖表3:市場通脹預期上升

*標稱和通脹聯動美國國債之間的差異(“通脹預期”%:基於美聯儲的個人消費支出指數通脹目標爲2%,調整爲消費者價格指數通脹條件。來源:彭博社,Grayscale投資。數據截至2024年3月31日:過去的表現不預示未來的結果:僅供說明目的。

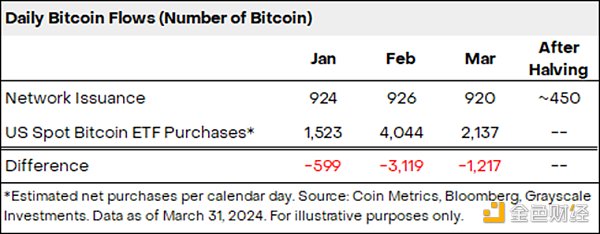

盡管比特幣創下歷史新高,但隨着交易者減倉以及美國上市現貨比特幣 ETF 的流入放緩,它也經歷了月中約 13% 的回調。[4] 整個 3 月份,美國上市現貨比特幣 ETF 的淨流入總計 46 億美元,低於 2 月份的 60 億美元。[5] 現貨比特幣 ETF 的淨流入量雖然低於上個月,但仍遠高於比特幣網絡的發行量。據我們估計,按比特幣計算,這些美國 ETF 在 3 月份每天購买約 2,100 枚比特幣,而同期網絡每天的發行量約爲 900 枚(圖表 4)。[6] 4 月份減半後,網絡發行量將降至每天約 450 枚。

圖4:ETF流入繼續超過網絡發行

與此同時,以太坊網絡在 3 月 13 日進行了一次重大升級,旨在降低 Layer 2 (L2) 鏈的成本並促進以太坊向模塊化架構的過渡(有關詳細信息,請參閱《以太坊的成年禮:“Dencun”和 ETH 2.0》)。這次升級的影響已經可以在鏈上觀察到:Arbitrum 和 Optimism 等 L2 上的交易費用從 2 月份的分別 0.21 美元和 0.23 美元降至升級後的不到 0.01 美元,這使得最終用戶在以太坊生態系統中進行交易的成本更低。

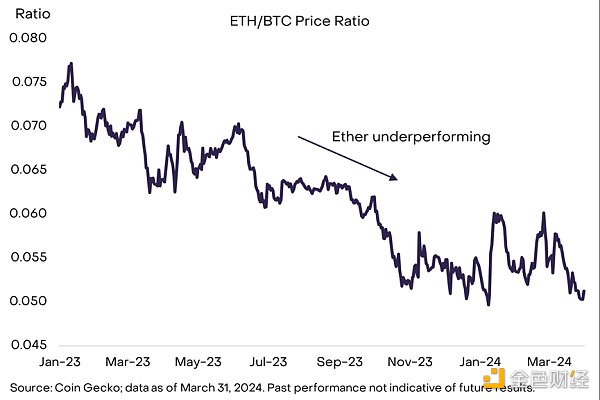

盡管升級可能在之前就被市場消化,但以太坊 (ETH) 在當月表現遜於比特幣 (BTC),ETH/BTC 價格比率降至 1 月初以來的最低水平(圖表 5)。美國市場現貨 ETF 批准預期下降可能抑制了 ETH 的估值。根據去中心化預測平台 Polymarket,市場共識預計美國證券交易委員會 (SEC) 批准現貨 ETH ETF 的可能性從 1 月份的約 80% 下降到 21%。我們預計,當前一波申請中現貨 ETH ETF 批准或否決的前景將在未來兩個月成爲該代幣估值的重要驅動因素。

圖表 5:盡管進行了重大網絡升級,但以太幣的表現仍落後於比特幣

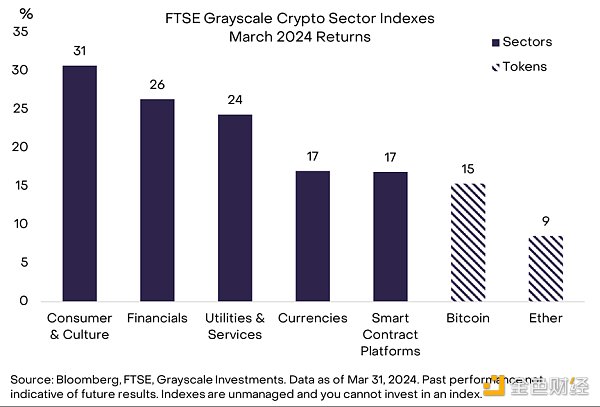

灰度公司制定了灰度加密子行業 (Grayscale Crypto Sectors) 的概念,這是一個將加密資產類別劃分爲五個不同子行業的綜合框架,投資者可以利用它追蹤除比特幣和以太坊之外的加密領域活動。從加密子行業的角度來看,3 月份表現最好的細分市場是“消費 & 文化”,反映了“迷因幣”的高回報率(圖表 6)。[8] 迷因幣反映了互聯網文化,在加密領域,迷因幣相關的代幣主要用於娛樂目的進行交易;這些項目的歷史上既沒有產生收入,也沒有切實的用例(例如支付),因此應該被視爲非常高風險的投資。話雖如此,柴犬幣 (Shiba Inu) 的开發人員(按市值計算,它是消費 & 文化加密子行業中第二大迷因幣)試圖通過推出一個以太坊 L2 來擴大該項目的範圍,該 L2 運行着去中心化金融 (DeFi) 活動。[9]

圖表6:消費者和文化加密板塊增長超過30%

“金融”加密子行業的一些代幣在本月也取得了穩健的回報,其中表現最好的包括幣安幣 (BNB)、MakerDao 治理代幣 (MKR)、THORChain (RUNE)、0x (ZRX) 和 Ribbon Finance (RBN)。最近幾個月,幣安的現貨交易量份額开始回升(目前爲 46%),但仍低於 2023 年 2 月達到的峰值。[10] THORchain 是一個允許原生跨鏈互換的去中心化交易所,可以跨區塊鏈交換代幣,例如從比特幣兌換成以太坊,並可能受益於更廣泛的比特幣生態系統增長。

與所有其他資產市場一樣,加密貨幣的估值受基本面因素和技術因素的雙重影響。從技術角度來看,美國上市現貨比特幣 ETF 的淨流入/流出量可能會在短期內繼續成爲比特幣價格的重要驅動因素。這些產品目前持有大約 4% 的流通比特幣供應量,因此任何需求的微小變化都可能創造出意義重大的比特幣流動。[11]

然而,我們認爲,投資者對 Bitcoin 的需求最終部分源於他們看好其作爲“價值存儲”資產的屬性。比特幣是一種替代貨幣系統,擁有獨特且高度可預測的貨幣政策。美元的供應量由美國財政部和聯邦儲備委員會的人員決定,而比特幣的供應量則由預先存在的代碼決定:每四年,每日發行量減半,直到達到 2100 萬枚的總上限。

灰度研究認爲,當投資者對法定貨幣的中期前景不確定時,他們會尋求具有這種可驗證稀缺性的資產。目前,這種不確定性似乎正在上升:美聯儲正准備降息,盡管通脹仍高於其目標,而美國 11 月的選舉可能會刺激宏觀政策的改變,這些改變可能會隨着時間的推移降低美元的價值。下個月比特幣減半事件應會提醒投資者比特幣作爲稀缺數字資產和法定貨幣替代品的根本屬性,而後者的未來供應存在不確定性。

[1] Source: CoinMetrics.

[2] Monthly Bloomberg surveys of economists/forecasters; data from Bloomberg Terminal as of March 31, 2024.

[3] Source: “Bank of England Inches Closer to Rate Cuts as Hawks Retreat”, Bloomberg, March 21, 2024; “SNB First to Loosen as Swiss Franc Strength Tops Concerns”, Bloomberg, March 21, 2024.

[4] Source: Bloomberg; based on New York closing prices from March 13 to March 19.

[5] Source: Bloomberg, as of March 28, 2024.

[6] Source: Grayscale Research calculations based on Bloomberg data, as of March 31, 2024.

[7] L2Fees

[8] The FTSE Grayscale Crypto Sectors family of indexes underwent its regular quarterly rebalancing on Sunday, March 17.

[9] Source: CoinDesk

[10] Source: The Block.

[11] Source: Bloomberg, data as of March 28, 2024.

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:灰度3月市場報告:比特幣強勢反彈 減半前創下歷史新高

地址:https://www.sgitmedia.com/article/27238.html

相關閱讀:

- IntoTheBlock 聯創:Web3基礎設施正在被過度建造 我們正在盲目行事 2024-12-20

- 國際清算銀行最新提出的央行數字貨幣框架究竟是什么? 2024-12-20

- SOL 質押完整指南:從機制和收益等方面解析 Solana 質押生態 2024-12-20

- 特朗普正式獲得總統職位 BTC儲備競賽即將开啓 2024-12-20

- 預防量子計算威脅實用指南 2024-12-20

- 特朗普兩年時間通過加密貨幣賺了多少錢? 2024-12-20

- Chainalysis:朝鮮黑客從加密平台竊取的錢都幹什么了? 2024-12-20

- 估值45億美元,OpenAI和谷歌大佬聯手創立的AI Agent公司爲何這么牛? 2024-12-20