以太坊生態"王炸"明牌 已誕生100億美金TVL獨角獸

2024-03-22 13:20 白話區塊鏈

來源:白話區塊鏈

隨着以太坊轉PoS經過一年多的發展,以太坊鏈的質押賽道也逐漸衍變成千億市值的賽道,截止目前,以太坊鎖倉量達到4180萬枚,佔比超35%,而鎖倉量的上升,讓以太坊上漲變得更加容易。 另外,近期質押相關項目不斷冒出,TVL數億甚至數十億美元的項目开始出現,像BN、a16z等頂級機構也开始廣撒網,進一步導致質押項目扎堆出現,而普通投資者,爲了項目方的Airdrop預期,也會積極參與質押。今天,白話來給大家梳理下近期熱度較高的一些質押項目。

另外,近期質押相關項目不斷冒出,TVL數億甚至數十億美元的項目开始出現,像BN、a16z等頂級機構也开始廣撒網,進一步導致質押項目扎堆出現,而普通投資者,爲了項目方的Airdrop預期,也會積極參與質押。今天,白話來給大家梳理下近期熱度較高的一些質押項目。

01 加密項目治理Token分發的演進

區塊鏈行業發展至今,已經歷經好幾輪牛熊交替,雖然每輪都會冒出新敘事、新的玩法,但其中卻有一些相似的地方。爲了更好的理解質押,以及其爲什么能火起來,我們先來了解下這個行業出現了哪些資產發行方式:

區塊生產 —— 代表項目:比特幣、以太坊

任何人在維護區塊鏈網絡安全以及去中心化的同時,獲得Token獎勵,隨着行業的發展,門檻逐漸變高,區塊生產也逐漸成爲一種產業。

公开出售 —— 代表項目:EOS、BTT

最初“簡單粗暴”的直接出售籌碼,也是隨着行業發展,衍生出不同的模式,門檻不斷加高,比如需要有項目方指定的Token才能獲得資格和籌碼。

流動性挖礦 —— 代表項目:Uniswap

用戶通過提供流動性來獲得Token獎勵,可以說目前鏈上交易能有如今的發展,與此機制息息相關。早期很多項目方將其作爲籌碼分發的主要手段,籌碼過於分散,導致Token價格波動極大,很容易出現死亡螺旋,項目直接死掉,目前只是作爲交易市場的輔助手段。

Airdrop —— 代表項目:Uniswap dydx

根據用戶參與應用的不同程度免費分發Token作爲獎勵,早期區塊鏈用戶較少,作爲使用其產品一種獎勵,現在逐漸發展爲吸引用戶使用其產品,反向給項目方提供業務數據的一種方式,並且出現了“反擼”這個詞。

銘文 —— 代表項目:ORDI、Sats

多數項目Token屬於100%釋放,任何人都可參與,完全處於公平分發,隨着整個賽道變熱,开始內卷,最大獲利方變爲比特幣礦工。

質押 (積分)—— 代表項目:friend tech、blast

質押,只需將主流的加密資產參與質押(增加項目方TVL相關數據),在獲得質押收益的同時,可以獲得項目方積分(作爲後續Token分發憑證),因爲Airdrop預期的存在(有機構投資的項目更受歡迎的原因),僅僅只是佔用資金,風險相對較小,屬於白嫖,並且積分的分發具有即時性的特點,使得大家更樂於參與。

剛开始時,質押只集中在以太坊的節點質押,只是爲了賺取年華收益,但發展到現在,不再局限以太坊那點利息,其他項目也开始模仿,只要有積分拿,項目不錯,大家也會適當參與,目前,積分已經是吸引用戶使用其產品的重要手段之一,但對於用戶來說就不那么美好了,各種各樣的交互任務,存在被項目方持續PUA的可能。

可以看出,由於區塊鏈的特性,行業內的籌碼分發方式,尤其那些短期引領行業發展的方式,是低門檻、易於參與的。

02 質押賽道熱點項目盤點

質押項目,最重要的一點當然是安全性:項目方背景清晰可靠、有機構背書、跑路風險低,不然就變成“你惦記別人利潤,別人惦記你本金”。

目前主要從以下個三個方向來考慮:

資金量:當前項目質押資金量多少,資金量大意味着參與人多,相對安全;

機構背書:是否有頂級機構加持,有機構加持相對會有一定的保障;

團隊背景:項目方的成員是否公开,是否做過其他知名項目。

EigenLayer

EigenLayer 是一個基於以太坊的 Restake 協議,主要服務包括 LSD 資產的 Restake、節點運營和 AVS 服務(主動驗證服務),旨在提供加密經濟中的安全性和獎勵機制。它允許用戶重新質押原生ETH、LSDETH和LP Token,爲第三方項目提供了一個安全的平台,使其能夠在享受以太坊主網的安全性的同時獲得更多的獎勵,總體目標是促進整個生態系統的發展。

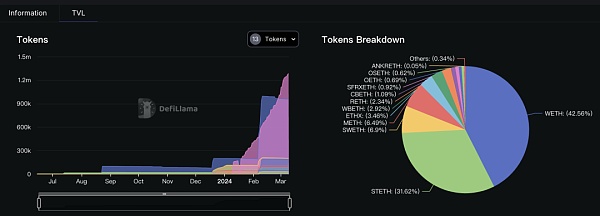

TVL:119億美元

據Defillama 數據,截止3月10日,EigenLayer 總 TVL 爲 119 億美元(下圖左邊紅色區域),金庫中佔比前三的 ETH 及其衍生品分別爲:WETH(42.56%)、STETH(31.62%)、SWETH(6.9%),可以看出,EigenLayer質押資產都是與以太坊相關,完全服務於以太坊。

投資機構:

目前共完成四輪融資,投資機構有a16z、Coinbase Ventures、Polychain Capital等,其中a16z在今年2 月 22 日,向其投資 1 億美元。

Merlin Chain

Merlin Chain是一個整合了ZK-Rollup網絡、去中心化預言機和鏈上BTC防欺詐模塊的比特幣 L2 解決方案。Merlin Chain的目標是提高比特幣交易的效率和可擴展性,使比特幣生態系統更加活躍。

Merlin Chain背後團隊是Bitmap Tech,已經成功推出了一系列具有高價值的NFT資產,包括Bitmaps、Goosinals NFT以及BRC-420藍盒子等比特幣NFT,且在去年均有不錯的表現。

投資機構:

今年2月,Merlin Chain 背後團隊Bitmap Tech獲得ABCDE、OKX Ventures的投資,具體金額未知。

TVL:30億美元

官推數據顯示,截止3月2日,Merlin Chain 主網上线23天,TVL就突破30億美元,其中Bitcoin佔比58%、Ordinals佔比33% ,項目方比較注重社區聲音以及與比特幣生態之間的合作。

Blast

Blast是由Blur團隊推出的一個基於以太坊的 L2,旨在爲用戶提供原生收益功能。它是第一個將原生收益納入其設計的L2網絡,讓用戶的資產在Blast上獲得增值。Blast通過在以太坊上進行質押和實物資產(RWA)協議來產生收益。相比其他L2鏈上的利率爲0%,Blast爲存入的ETH提供4%左右的利率。Blast的目標是讓L2網絡具備收益能力,用戶存入資產後,Blast會定期發放收益。

Blast主打口號是“可以幫您賺錢的L2網絡”。用戶將資金存入Blast的L2網絡,然後Blast將這筆資金在以太坊的Layer1進行質押,通常是通過Lido進行質押。然後,Blast將獲得的利息返回給用戶,實現所謂的“賺錢”。與用戶直接使用Lido進行質押相比,使用Blast還可以獲得一些額外的Blast積分。

TVL:28.6億美元

官網顯示,截止3月9日,Blast TVL 28.6億美元,總用戶數42萬。

投資機構:

2023年11月Blast 2000 萬美元融資,由Paradigm、Lido 战略顧問 Hasu、The Block CEO等參投。

ether.fi

ether.fi是一個去中心化的非托管質押協議,用戶可以在該平台上質押他們的以太坊(ETH)並獲得相應的流動性質押Token(eETH)。這些質押Token可用於參與DeFi活動,並產生額外的收益。它的主要特點是讓質押者可以控制自己的密鑰,從而確保了資金的安全。Ether.fi還創建了一個節點服務市場,允許用戶注冊節點並提供基礎設施服務。這進一步促進了去中心化,增加了質押者和節點運營商的選擇和靈活性。近期ETHFI已經發Token,因爲孫哥的原因,被大家詬病爲大戶提款機。

TVL:22 億美元

Defillama 數據顯示,截止3月10日,ether.fi TVL 達 22 億美元。

投資機構:

完成2輪融資,總共融資3200 萬美元,由Bankless VC、OKX Ventures、Consensys、BitMex 創始人 Arthur Hayes 等參投。

Puffer

Puffer是基於EigenLayer構建的無需許可的原生流動性再質押協議,它的目標是爲節點運營者(NoOps)、再質押運營者(ReOps)和ETH質押者提供服務。

在Puffer中,節點運營者扮演着重要角色,他們可以以低成本參與節點驗證和AVSs的運行。Puffer採用了獨特的抗罰沒技術,使得節點能夠安全地參與驗證過程,並積累PoS獎勵。同時,節點還可以通過AVSs的運行獲得再質押獎勵,增加他們的收益。Puffer的設計旨在提供更加靈活和高效的流動性再質押過程。

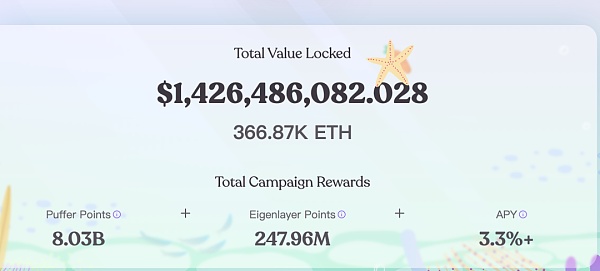

TVL:14億美元

據官網數據,截止3月10日,TVL 達 14 億美元,已產生 80 億 Puffer 積分、2.4億 Eigenlayer 積分以及超 3.3% 的綜合 APY。 投資機構:

投資機構:

完成三輪融資,早期獲得以太坊基金會的撥款,後由Bankless Ventures、Animoca Venture以及Eigen Layer 創始人、神魚、Coinbase 質押業務主管等衆多KOL參與投資, 今年最新一輪融資由 Binance Lab 投資,Puffer 短期內 TVL 的飆升與Binance Labs 的投資密切相關。

Renzo

Renzo是EigenLayer上的原生再質押協議,引入了一種叫做ezETH的流動性再質押Token。用戶可以將以太坊或EigenLayer的Token存入Renzo來鑄造ezETH Token。這樣的操作使用戶能夠參與流動性再質押,並將ezETH用於其他DeFi協議以獲取更多收益。

Renzo的目標是降低用戶參與的門檻,讓他們能夠輕松地參與EigenLayer生態系統的流動性再質押。

TVL:9億美元

Defillama 數據顯示,截止3月10日,Renzo TVL 突破 9 億美元

投資機構:

目前完成兩輪融資,由OKX Ventures、Binance Labs等機構參投。

Ethena

Ethena是基於以太坊的合成美元(USDe)協議,旨在提供加密原生解決方案,通過Delta對衝和互聯網債券等策略來創建穩定的合成美元USDe,並爲用戶提供收益機會。

Ethena USDe 通過兩種主要策略產生其 USD 價值和收益:

利用 stETH 及其固有收益;

採取 ETH 空頭頭寸以平衡 Delta,並利用永續/期貨資金率。

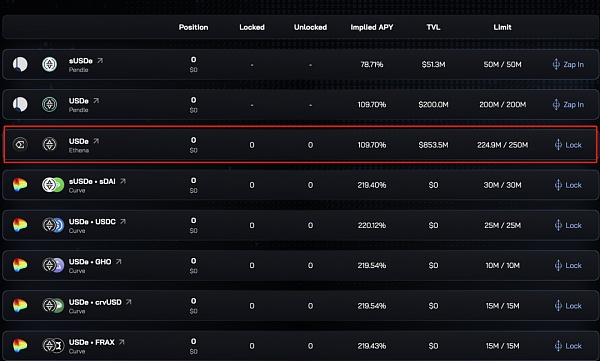

官網數據顯示,目前USDe年年化109%。

TVL:8.5 億美元

官網數據顯示,截止3月10日,USDe 池 TVL 達 8.5 億美元

投資機構:

完成2輪融資,總融資 2000 萬美元,投資機構有Dragonfly、PayPal Ventures、Binance Labs、OKX等。

Babylon

Babylon是一個基於Cosmos SDK开發的Layer1,目標是將比特幣的安全性擴展到更多的去中心化應用(DApp)和區塊鏈網絡。爲了實現這一目標,Babylon引入了BTC資產,並允許用戶將比特幣質押在Babylon網絡上,並獲得相應的獎勵。

Babylon利用了比特幣的一些核心特性來增強安全性:

首先,它使用比特幣的時間戳服務,確保Babylon網絡的時間戳與比特幣網絡保持同步,提供更高的安全性和可靠性;

其次,Babylon利用比特幣的區塊空間,將比特幣的安全性擴展到其他基於權益證明機制的區塊鏈網絡,從而形成一個更加統一和強大的生態系統;

最後,Babylon將比特幣作爲資產價值的基准,實現與比特幣的互操作性,使得比特幣在Babylon網絡中的質押和流動性更加便捷。

前幾天測試網剛結束,主網還沒上线,所以沒有 TVL 相關數據,但作爲比特幣生態的質押項目,有 EigenLayer 珠玉在前,所以值得重點關注。

投資機構:

目前完成兩輪融資,第一輪融資1800萬美金,第二輪未知,投資機構有Binance Lab、Polychain Capital、ABCDE Capital、Polygon、OKX Ventures 等。

03 小結

以上便是質押賽道目前熱門項目的盤點,需要注意的是,雖然大多項目有各種光環加持,但並不代表不會攜款跑路,所以在參與前還是要注意風險,做好調研。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:以太坊生態"王炸"明牌 已誕生100億美金TVL獨角獸

地址:https://www.sgitmedia.com/article/26508.html

相關閱讀:

- IntoTheBlock 聯創:Web3基礎設施正在被過度建造 我們正在盲目行事 2024-12-20

- 國際清算銀行最新提出的央行數字貨幣框架究竟是什么? 2024-12-20

- SOL 質押完整指南:從機制和收益等方面解析 Solana 質押生態 2024-12-20

- 特朗普正式獲得總統職位 BTC儲備競賽即將开啓 2024-12-20

- 預防量子計算威脅實用指南 2024-12-20

- 特朗普兩年時間通過加密貨幣賺了多少錢? 2024-12-20

- Chainalysis:朝鮮黑客從加密平台竊取的錢都幹什么了? 2024-12-20

- 估值45億美元,OpenAI和谷歌大佬聯手創立的AI Agent公司爲何這么牛? 2024-12-20