Coinbase 周報: 截然不同的比特幣敞口、情緒導向的波動

2024-03-16 11:40 DAOSquare

Coinbase 周報: 截然不同的比特幣敞口、情緒導向的波動

DAOSquare

個人專欄

剛剛

DAOSquare

個人專欄

剛剛

原文標題:Weekly: Divergent Destinations

作者:David Duong ( 機構研究主管 )、David Han ( 機構研究分析師 )

發布日期:March 15, 2024

欄目:每周市場評論

速覽

比特幣仍然是加密資產類別的錨點,但現在投資者已經有了多種選擇來獲得該代幣的敞口,這些方式的表現從 2 月份开始出現了明顯的分化。

自 ETF 推出以來,MicroStrategy 的年化波動率爲 130%,是現貨比特幣 ETF 和比特幣 (55%) 的兩倍多。

以太坊在 3 月 13 日順利完成了 Dencun 分叉,我們認爲這是朝着實現以太坊 L2 擴容愿景邁出的堅實一步

市場觀察

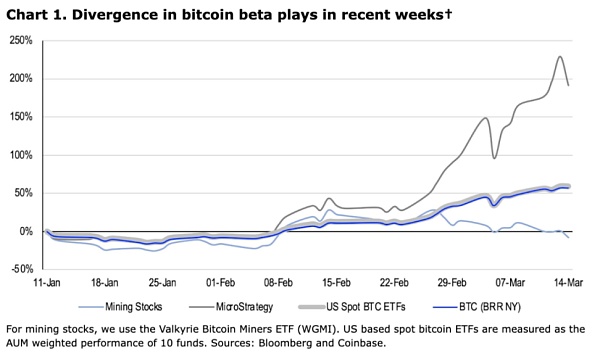

目前 Crypto 似乎只有一個故事,由於情緒和從衆心理的高漲 ( 原文用了術語 Animal Spirits 來形容它 ),Crypto 在風險調整後的表現優於股票。比特幣仍然是該資產類別的錨點,但目前,投資者已經有了多種選擇來獲得其敞口。現在,市場參與者不僅可以直接購买(1)比特幣(BTC),還可以利用(2)現貨比特幣 ETF,或購买(3)比特幣代理,如 MicroStrategy(MSTR)或(4)比特幣挖礦。有趣的是,自 2 月下旬以來,這些選擇的表現已經大幅分化。從 1 月 11 日(現貨比特幣 ETF 在美國正式推出)到 3 月 14 日,比特幣(基於 CME 比特幣參考利率)上漲了 57%,而 ETF 則緊隨其後,其 AUM 加權回報率爲 59%。而與此同時,礦工的表現不佳,虧損 8%。MSTR 是表現最佳,回報率高達 192%,是現貨比特幣回報率的 3 倍多。

MicroStrategy (MSTR)

MicroStrategy 是比特幣的重要持有者,這使得其股票表現高度敏感於幣價波動。根據執行董事 Michael Saylor 披露的截至 3 月 10 日的數據,該公司持有了超過 205,000 枚 BTC,平均價格爲每 33,706 美元,今天他們的頭寸成本約爲 69 億美元。我們認爲,MSTR 的表現優於其他比特幣 Beta,部分反映了市場對該公司借購战略的信心,而根據最新的 10-K 文件,他們通過減少 2023 年的總運營費用來改善了費用率。在經紀账戶中購买和存儲 MSTR 的便利性也可能是一個因素。當然,投資 MSTR 會讓投資者了解公司的業務業績及其管理層做出的任何決定。

公共比特幣挖礦

與 MicroStrategy 類似,比特幣挖礦機構的股票可以通過經紀公司購买,並且可以在沒有直接所有權的情況下獲得比特幣敞口。然而,他們的業務表現取決於生產成本(電力、硬件等)以及比特幣難度調整,例如即將到來的 4 月減半。我們認爲,由於幾個原因,礦業股最近幾周沒有跟隨比特幣的上漲趨勢。首先,礦工們一直在出售他們的比特幣儲備,以在減半之前提高流動性,而這正是市場參與者試圖積累比特幣的時候。其次,他們的收入將在短短一個多月內減少,盡管我們認爲這應該早已計入定價預期,因爲減半是有計劃的,並且是可提前預知的。第三,美國政府正在提議向挖礦行業徵稅,盡管國會過去沒有通過類似的規定。無論如何,我們認爲,在減半後的一段時間內,我們可以看到礦業股的表現與比特幣本身之間的相關性會重新耦合。

現貨比特幣 ETF

在過去的兩個月裏,我們深入探討了美國現貨比特幣 ETF 的重要性及其作爲通過受監管的金融產品投資比特幣的價值。然而這些 ETF 的費率各不相同,範圍從 0.20% 到 1.50% 不等,盡管大多數基金的介紹費較低(某些基金爲零)。BlackRock 的 iShares 比特幣信托(IBIT)似乎吸引了這些產品的最大淨流入份額,自成立以來已超過 120 億美元。ETF 直接跟蹤比特幣價格,但由於運營因素、時間差異和供需限制,因此對資產淨值(NAV)的溢價或折價程度各不相同。這可能解釋了爲什么與直接交易比特幣相比,它們存在微小的表現差距。

直接擁有比特幣

購买比特幣可以避免與其他比特幣 beta 投資所需的相關管理費或費率。然而,直接擁有比特幣涉及其他考慮因素,例如托管(無論是自管還是通過第三方托管)、买賣時的潛在交易費用,以及個人錢包的安全漏洞風險。另一方面,從長遠來看,這是獲得比特幣敞口成本最低的手段,用戶可以完全控制他們的私鑰,從而免去了通過其他方式獲得比特幣敞口的潛在復雜性。

當然,回報只是故事的一部分。自 ETF 推出以來,MicroStrategy 的年化波動率爲 130%,是現貨比特幣 ETF 和比特幣本身 (55%) 的兩倍多。與去年相比,其增幅也超過了比特幣,因爲 MSTR 此前的年化波動率爲 81%,而 2023 年比特幣的年化波動率爲 45%。MicroStrategy 較高的波動性是可以解釋的,因爲它承擔了信用風險,並且在比特幣價格敞口之上還承擔了作爲上市公司的額外商業風險。事實上,比特幣礦工也有類似的情況,今年的年化波動率爲 110%。而相比之下,現貨比特幣 ETF(和直接購买比特幣)在大多數情況下只會面臨加密市場的波動。

鏈上:Dencun

以太坊在 3 月 13 日順利地完成了 Dencun 分叉,這可能是有史以來最復雜的技術升級。在總共九個以太坊改進提案 (EIP) 中,該分叉包含的 EIP 比自 2017 年拜佔庭分叉以來的任何升級都多。也就是說,大多數 EIP 都是以开發者爲中心的,大部分注意力都集中在 EIP-4844:Proto-Danksharding 及其對 Layer2(L2)費用的影響上。EIP-4844 引入了 Blob 存儲,這是一種專爲以較低成本發布 L2 數據而量身定制的新交易類型。我們在前一周介紹了 EIP-4844 的細節,以及相對被低估的 EIP-7514。

在主網過渡到 Dencun 之後,Optimism 和 Base L2 的成功遷移(通過他們自己的 Ecotone 升級)展示了以太坊可擴展性路线圖的長期潛力。在啓動之後,這些 L2 的交易費用在幾個小時內降至了 1 美分的十分之一,低於大多數高性能集成區塊鏈。而其他遷移的 L2,如 Arbitrum、zkSync 和 Starknet 的交易費用也下降了幾倍,而 Scroll 和 Polygon zkEVM 系列等其他 L2 也准備在未來幾周內切換。總而言之,我們認爲這是朝着實現以太坊的 L2 擴容愿景邁出的堅實一步。

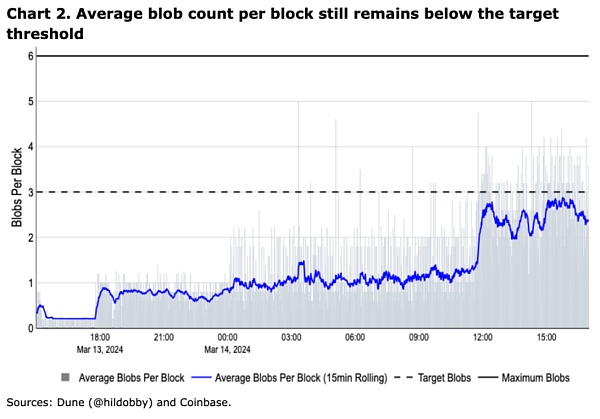

也就是說,隨着越來越多的 L2 上线並在市場競標存儲中競爭,這些早期階段的廉價 blob 定價不太可能持續下去。在我們發布這篇周報時,blob 的基本 gas 費用尚未從其初始值提高,因爲每個區塊的 blob 計數仍低於每個區塊 3 個(最多 6 個)的目標,盡管它正在接近該閾值(見圖 2)。在未來競爭激烈的 blob 市場中,我們仍然認爲還會有可替代的數據可用性解決方案的空間,這些解決方案的成本會低於大規模的 blob 存儲。單個 L2 上的額外擁堵源(例如在執行層)可能會因爲其增加的鏈上使用而推高交易費用,因此繼續關注 L2 的其他成本降低措施仍然是有意義的。

Crypto 和傳統領域表現

(截至美國東部時間 3 月 14 日下午 4 點)

AssetPriceMkt Cap24 hour change7 day changeBTC correlationBTC$70,701$1.39T-3.36%5.00%100%ETH$3,837$462B-3.87%-0.97%68%Gold (Spot)$2,162--0.56%0.10%19%S&P 5005,150--0.29%-0.13%14%USDT$1.00$103B---USDC$1.00$30.5B---

--

AssetMTD flow (US$B)YTD flow US$B)AUM (US$B)Bitcoin held (BTC M)Spot BTC ETFs (US)$4.33B$11.83B$61.21B0.84M

資料來源:彭博社

Coinbase 交易所和 CES Insights

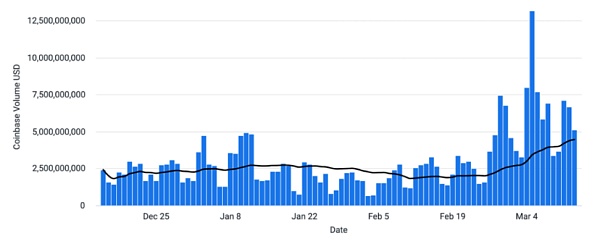

Crypto 市場在本周的大部分時間裏都呈上升趨勢,直到周四。美國 PPI 數據超出預期(同比上漲 1.6%,Bloomberg 的預測中值爲 1.2%),隨着降息預期被消化,市場降溫。但有趣的是,SOL 逆勢而上,當日走高。投資者對 SPL 和潛在空投的興趣似乎正在推動其價格走勢。而以太坊 Dencun 升級成功,並被證明可以明顯降低 L2 的交易費用,這也可謂是一個積極的消息。同時,Arbitrum 將於 3 月 16 日星期六進行大規模解鎖,超過 20 億美元的代幣將釋放給其團隊、顧問和投資者。雖然我們無法預測代幣在該事件發生後的交易情況,但與我們交談過的交易者通常持建設性態度,並正在尋求多頭的潛在機會。

Trading volumes on Coinbase platform (USD) Coinbase 平台交易量(美元)

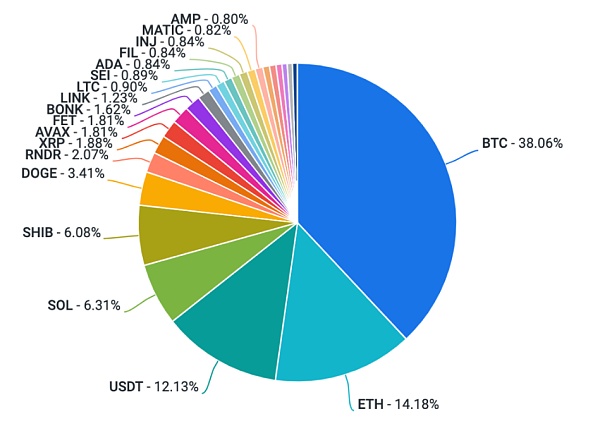

Trading volumes on Coinbase platform by asset Coinbase 平台交易量(資產比例)

資金費率

3/14/2024TradFiCeFiDeFiOvernight5.35%5.00% - 10.75%12.84%USD - 1m5.50%5.25% - 11.00%USD - 6m5.75%5.50% - 11.50%BTC1.50% - 5.00%ETH3.00% - 8.00%1.62%

值得注意的 Crypto 新聞

機構

BlackRock 的 IBIT 現貨比特幣 ETF 在兩個月內積累了 200,000 BTC(The Block)

比特幣礦工收入在價格飆升中創下歷史新高 (The Block)

監管

香港央行啓動穩定幣發行人監管沙盒 (Coindesk)

常規

Dencun 升級完成,开創以太坊新時代(Decrypt)

MakerDAO 將於今年夏天开始大更新(The Defiant)

Coinbase

人工智能區塊鏈(Coinbase 博客)

全球視野

歐洲

倫敦證券交易所將於第二季度开始接受比特幣、以太幣 ETN 申請(The Block)

Figment Europe 和 Apex Group 將於下周通過 Issuance.Swiss AG,以在瑞士證券交易所推出以太坊和 Solana 質押 ETP (The Block)

英國政府持有超過 61,000 個 BTC,價值超過 40 億美元 (Arkham)

歐盟批准新的制裁規則,包括凍結加密資產的措施(The Block)

歐洲銀行管理局採取下一步措施敲定穩定幣政策 (Blockworks)

亞洲

香港推出 Project Ensemble,一項批發 CBDC 和代幣化存款計劃(bitcoin.com)

香港中央銀行啓動穩定幣發行人監管沙盒 (CoinDesk)

泰國證券交易委員會批准機構和富人投資加密 ETF(CoinDesk)

台灣金融監督管理委員會正在研究一項針對加密貨幣的特別法案的可能性,並計劃在 9 月發布初步結果 (The Block)

未來一周大事件

March 18March 19March 20March 21March 22Notable MacroBoJ Rate DecisionUS FOMC Rate DecisionUK Rate DecisionNotable EarningsCrypto

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:Coinbase 周報: 截然不同的比特幣敞口、情緒導向的波動

地址:https://www.sgitmedia.com/article/25826.html

相關閱讀:

- IntoTheBlock 聯創:Web3基礎設施正在被過度建造 我們正在盲目行事 2024-12-20

- 國際清算銀行最新提出的央行數字貨幣框架究竟是什么? 2024-12-20

- SOL 質押完整指南:從機制和收益等方面解析 Solana 質押生態 2024-12-20

- 特朗普正式獲得總統職位 BTC儲備競賽即將开啓 2024-12-20

- 預防量子計算威脅實用指南 2024-12-20

- 特朗普兩年時間通過加密貨幣賺了多少錢? 2024-12-20

- Chainalysis:朝鮮黑客從加密平台竊取的錢都幹什么了? 2024-12-20

- 估值45億美元,OpenAI和谷歌大佬聯手創立的AI Agent公司爲何這么牛? 2024-12-20