發布3個月進入DEX前五 Maverick協議機制詳解

2023-06-13 11:05 金色財經

作者:Defi_Mochi,DeFi KOL;翻譯:金色財經xiaozou

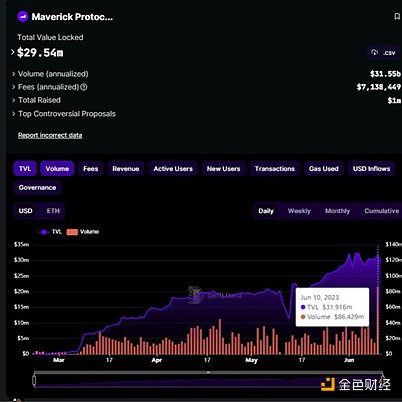

有這樣一個協議,在發布後短短的3個月內:DEX交易量將突破310億,預計每年賺取費用700萬美元,至今還沒有代幣。這就是Maverick Protocol。

我們來詳細了解一下。

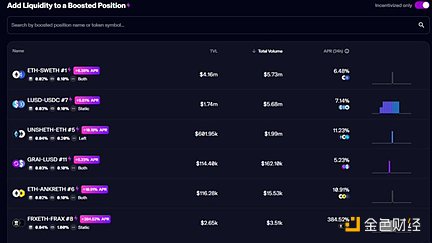

Maverick Protocol自上海升級以來,其交易量和費用每月都保持持續增長,其中來自wstETH-ETH和ETH-USDC池等LST(流動性質押代幣)池的交易量和費用最高。

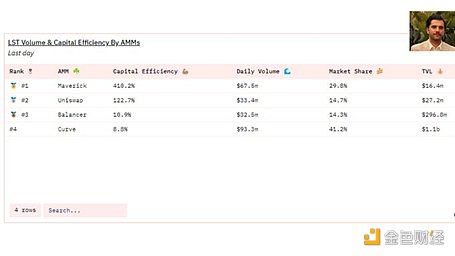

根據Murathan.eth的LST相關分析數據,Maverick Protocol的資本效率絕對令人印象深刻,爲412% (交易量/總鎖定價值),排名第一。DefiLlama.com的數據顯示,其DEX交易量排名前五,盡管Maverick Protocol只在以太坊主網和zkSync上线。這樣的優異表現,他們是怎么做到的?Maverick Protocol又是如何運行的?

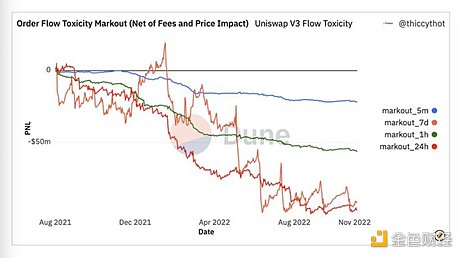

當前的自動做市商(AMM)明確押注市場的橫向波動,也就是說,當市場开始看漲和看跌時,流動性提供者(LP)將會虧錢。這一點從Uniswap頭寸相關數據中就可看出。

Maverick Protocol的4種模型(運行在Maverick原生AMM之上的工具)允許流動性提供者根據價格變動自動集中流動性,從而對價格進行定向押注,以解決無常損失。這4中模型分別是:Mode Right、Mode Left、Mode Both及Mode static。

(1)Mode Right

Mode right是這樣調整價格區間的:當價格上漲時提供流動性,價格下跌時則不提供流動性(看漲)。這便提高了價格上漲時LP的費用(Fees)收入。

(2)Mode Left

Mode left是這樣調整價格區間的:當價格下跌時提供流動性,但當價格上漲時不提供流動性(看跌)。這將增加價格下跌時的費用收入。

(3)Mode Both

Mode Both就像一個動態區間訂單,提供接近資金池價格的流動性。這個模式非常適合穩定幣和LST半穩定幣對,通過接近資金池價格而賺取更多費用,但卻增加了無常損失風險(對雙向價格變化都很敏感)。

(4)Mode Static

Mode static增加流動性並不涉及到任何流動性轉移機制,並以較低的gas費實現自定義的流動性安排。

Maverick Protocol的這4種流動性供應模型正是他們可以在沒有代幣的情況下實現TVL和費用營收快速增長的原因。

Maverick Protocol還提振了頭寸:允許其他用戶購买該頭寸,並且允許協議通過提供代幣激勵來鼓勵用戶增加ETH或穩定幣(或任何代幣)的流動性。

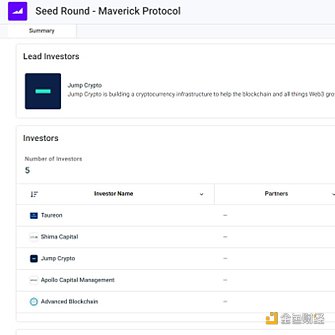

Maverick Protocol已經獲得頂級投資人900萬美元的融資,其中包括投資其種子輪的Jump Crypto。Jump Crypto本身就是做市商,對流動性和交易量都頗有了解,他們成爲Maverick的投資人還是值得玩味的。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:發布3個月進入DEX前五 Maverick協議機制詳解

地址:https://www.sgitmedia.com/article/2436.html

相關閱讀:

- IntoTheBlock 聯創:Web3基礎設施正在被過度建造 我們正在盲目行事 2024-12-20

- 國際清算銀行最新提出的央行數字貨幣框架究竟是什么? 2024-12-20

- SOL 質押完整指南:從機制和收益等方面解析 Solana 質押生態 2024-12-20

- 特朗普正式獲得總統職位 BTC儲備競賽即將开啓 2024-12-20

- 預防量子計算威脅實用指南 2024-12-20

- 特朗普兩年時間通過加密貨幣賺了多少錢? 2024-12-20

- Chainalysis:朝鮮黑客從加密平台竊取的錢都幹什么了? 2024-12-20

- 估值45億美元,OpenAI和谷歌大佬聯手創立的AI Agent公司爲何這么牛? 2024-12-20