金色百科 | DeFi中的債券曲线是什么

2024-02-19 11:31 金色財經

金色百科 | DeFi中的債券曲线是什么

金色財經

企業專欄

剛剛

金色財經

企業專欄

剛剛

作者:Andrey Sergeenkov,CoinTelegraph;編譯:鄧通,金色財經

一、了解 DeFi 中的債券曲线

在去中心化金融(DeFi)中,債券曲线利用智能合約和數學公式根據代幣的供應動態調整其價格。

債券曲线是智能合約,根據代幣的流通供應量算法確定代幣的價格。隨着更多代幣被購买,價格上調,而當代幣被賣出或從流通中移除時,價格下調。

這種自動定價機制確保了新代幣的流動性,而無需傳統的訂單簿或外部流動性提供者。它通過直接將流動性嵌入代幣的智能合約來實現。

具體來說,債券曲线利用供求經濟原理。當代幣需求增加(通過購买增加反映)時,智能合約相應地提高價格。當賣出活動表明需求下降時,智能合約降低價格。

這種動態調整是基於預先定義的曲线進行的,該曲线模擬了價格和供應量之間的關系。因此,債券曲线允許對實時市場條件做出反應的自動化、去中心化的流動性。

二、債券曲线中的價格確定

DeFi中的債券曲线根據供應調整代幣價格,支持各種經濟策略和市場動態。

通過數學建模,項目可以通過定義獨特的曲线來定制債券曲线經濟學,從而決定代幣價格如何根據其供應而變化。理論上,曲线類型沒有限制,但最常見的幾種形式包括:

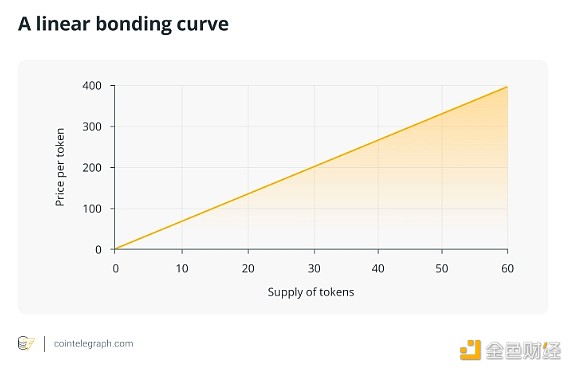

线性曲线

线性債券曲线是一個簡單的數學模型,其中代幣的價格與售出的代幣數量成正比增加。在這個模型中,每增加一個鑄幣或售出的代幣都會按照固定的、預定的金額增加價格。

下面是一個线性曲线的簡單圖形表示,其中X軸(水平)表示代幣的供應量,Y軸(垂直)顯示該供應水平下每個代幣的價格。

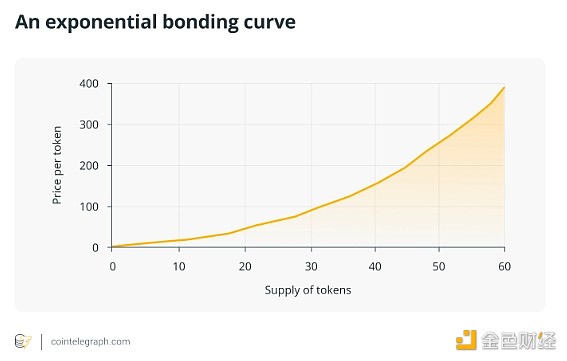

指數曲线

指數曲线使代幣的價格呈指數級地依賴於供應。這意味着如果供應量翻倍,價格將超過翻倍。即使增加幾個代幣,也可能導致價格大幅上漲。這使得代幣的價格上漲速度更快。

這些曲线最大程度地獎勵早期購买者。當後來需求增加時,最初的用戶很可能會以更高的價格出售他們的代幣。因此,指數曲线非常適合希望鼓勵早期參與的項目。最初的用戶承擔了最大的風險,但如果項目成功,他們可以獲得最大的利潤。

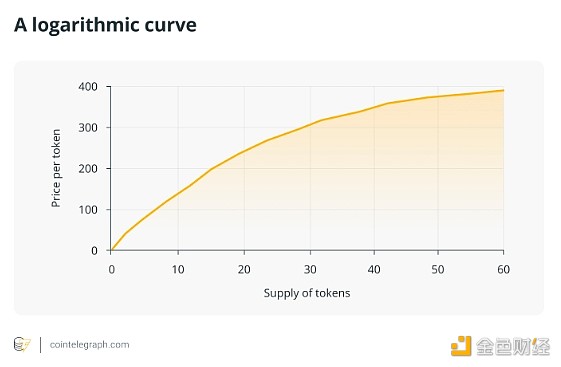

對數曲线

對數曲线使代幣價格隨着更多代幣的增加而迅速上漲。但隨着供應的不斷擴大,價格增長速度逐漸放緩。因此,價格在开始時會出現急劇上漲,但隨着時間的推移會趨於穩定。這最大程度地使早期投資者受益,因爲他們的代幣在前期會迅速增值。快速的早期利潤潛力可以吸引第一批購买者提供流動性。

在 DeFi 中,除了线性、指數和對數模型之外,還有多種債券曲线類型可供選擇。例如,有用於分階段增長和穩定的 S-曲线,用於基於裏程碑的價格增長的 Step 曲线,以及用於隨着供應增長而降低價格的反向曲线,每種曲线都針對特定的債券曲线經濟結果和項目目標進行了定制。

三、債券曲线在加密貨幣中的應用

債券曲线爲項目、交易、穩定幣、社區和治理提供了自動化的代幣流動性和動態定價。

債券曲线作爲初期去中心化交易所發行(IDO)中自動流動性啓動的基礎機制,使項目能夠通過動態調整流動性池儲備來推出新代幣。這種模式與傳統的訂單簿不同,確保根據實時需求對流動性進行持續和算法調整。區塊鏈中動態定價的靈活性,由債券曲线實現,爲代幣分發和交易开創了新的可能性。

像 Uniswap 和 Curve 這樣的平台利用債券曲线進行自主做市商,增強了流動性,爲各種代幣,特別是可能受低流動性影響的代幣,提供了更高效的交易。

債券曲线在穩定幣協議中起着關鍵作用,通過算法供應調整來建立貨幣儲備和維持固定價,從而確保這些數字貨幣以完全去中心化的方式穩定。然而,這種方法存在風險,因爲算法穩定幣完全依賴於債券曲线和編程供應變化來維持其固定價。

例如,算法穩定幣 TerraUSD(UST)在2022年5月經歷了一場戲劇性的擠兌後失去了與美元1:1的固定價。這表明與資產支撐模型相比,去中心化算法穩定幣仍然存在穩定性挑战。

當需求急劇下降時,算法穩定幣可能無法迅速調整供應以維持其固定價。因此,盡管債券曲线允許去中心化的穩定機制,但與抵押替代方案相比,它們尚未完全證明對擠兌具有足夠的韌性。

債券曲线促進了 DeFi 中的連續代幣模型,該模型允許自動流動性啓動、自主做市商和根據實時需求調整的動態定價。

它們在去中心化自治組織(DAO)治理中發揮了關鍵作用,通過債券曲线購买投票代幣,將投資與治理參與相一致,並確保定價反映對DAO的承諾水平。

四、去中心化交易所(DEX)和債券曲线

債券曲线爲各種去中心化交易所(DEXs)提供了定制化、自動化的去中心化流動性和定價。

Uniswap

Uniswap 使用恆定乘積公式,這是一種特定類型的債券曲线,用於其自動做市商(AMM)協議。該公式通過維持任何給定流動性池中兩種資產數量的乘積不變來確保流動性。例如,如果池中包含以太幣(ETH)和另一種代幣,則它們數量的乘積保持恆定,根據供需動態決定價格。這種方法提供了持續的流動性和價格發現,而無需使用傳統的訂單簿。

Curve Finance

DeFi 中的 Curve Finance 專注於穩定幣,並採用了專門針對預計具有相等價值的資產的債券曲线。其債券曲线設計用於減少滑點,並維持密切掛鉤資產(例如不同的穩定幣與美元掛鉤)的穩定價格。對於價值相近的資產配對,曲线更爲平坦,這減少了交易對價格變化的影響,使其對於穩定幣之間的交換效率更高。

Balancer

Balancer 使用恆定乘積公式的廣義版本,允許自定義流動性池,其中最多可以有八種資產按任何加權比例組成。這種靈活性使用戶可以創建自己的自動平衡投資組合和流動性池,並使用自定義債券曲线定義池的資產價格和數量之間的關系。Balancer 的方法將債券曲线的實用性擴展到了兩種資產池之外,容納了更廣泛的交易策略和投資組合管理實踐。

五、實施債券曲线所面臨的挑战

債券曲线面臨的挑战包括建模、安全和法律方面的問題,需要進行廣泛的測試、審計和合規分析,以正確設計、部署和監管自動化代幣定價系統。

設計與激勵機制相一致、鼓勵期望市場行爲的適當曲线形狀,需要進行廣泛的建模和測試。例如,過於陡峭或平緩的曲线可能會導致價格操縱。

執行債券曲线的智能合約的安全性必須經過審計,以防範可能影響價格完整性的漏洞利用。此外,智能合約需要進行優化,以盡量減少自動交易的燃氣成本。

確保管理債券曲线的智能合約的安全性至關重要,因爲漏洞可能會導致套利或操縱。形式化驗證、漏洞賞金和審計有助於降低這種風險。正在進行的研究集中在實現可以根據市場條件進行算法調整的動態曲线上。

債券曲线的法律監管問題仍然是一個懸而未決的問題。大多數司法管轄區尚未明確指導,自動做市商(如債券曲线)是否構成受監管的交易場所或證券發行。

項目必須根據不同的司法管轄區仔細分析通過債券曲线出售的代幣所賦予的權利。與加密資產和證券相關的當地法規在不同地區存在差異。

例如,如果代幣賦予持有者利潤、治理權等權利,則在某些司法管轄區可能被視爲證券,需要遵守相關的證券法規。

然而,其他司法管轄區在分類實用代幣方面可能更加靈活,即使這些代幣具有附帶的利潤或治理權利。因此,項目應該審查其目標市場的法規。

許多項目採用實用代幣模型,其中代幣僅提供對項目產品或服務的訪問權限,持有者沒有利潤權或治理能力。在許多情況下,這種受限制的代幣設計避免符合證券的法律定義。

然而,即使是純粹的實用代幣,也可能仍然適用於了解客戶(KYC)和反洗錢(AML)法規。這些法規要求驗證用戶身份和資金來源。

項目必須尋求法律意見來應對這個復雜的法律環境。加密代幣的法律監管問題在各個司法管轄區都在不斷發展。正在進行的法律發展可能爲設計符合法規的代幣實施和債券曲线系統提供更清晰的框架。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:金色百科 | DeFi中的債券曲线是什么

地址:https://www.sgitmedia.com/article/23734.html

相關閱讀:

- 香港穩定幣最新法案 創新催化劑還是監管枷鎖? 2024-12-23

- Ethena 對 DeFi 來說是系統性風險還是救世主? 2024-12-23

- Outlier:以太坊六大L2激勵效果研究 爲何新L2空投後留不住用戶 2024-12-23

- 韓國加密貨幣之王的稅務困局:Do Kwon被追繳千億稅款始末 2024-12-23

- 歷史新高?貝萊德BTC ETF流出7300萬美元 2024-12-23

- 2025年有哪些值得期待的加密股票? 2024-12-23

- 特朗普任命前大學橄欖球運動員Bo Hines爲加密貨幣委員會主席 2024-12-23

- 金色百科 | 什么是壓縮NFT? 如何鑄造 cNFT? 2024-12-23