ARK Invest報告:比特幣在投資組合中的作用

2024-02-04 15:05 碳鏈價值

作者:秦晉,來源:碳鏈價值

2月2日,比特幣ETF發行商、木頭姐Cathie Wood掌控下的方舟資本ARK Invest發布了一篇長達160頁的題爲《Big Ideas 2024:顛覆常規,定義未來》的年度重磅報告。

整篇160頁報告圍繞人工智能、比特幣、智能合約、機器人、數字錢包、電動汽車、可重復使用火箭、3D打印等主題而展开。全篇報告總計15部分。其中重點談到了人工智能、比特幣、電動汽車等主題。

我們知道,美國證監會在1月10日審批通過的11只比特幣現貨ETF中,木頭姐的ARK Invest旗下的ARK 21Shares Bitcoi ETF ARKB就是其中之一。在美國證監會審批通過ARK 21Shares Bitcoin ETF之前,木頭姐還持有近8000萬美元的灰度的比特幣基金GBTC。當然,在推出自家比特幣ETF之後,逐漸退出GBTC,轉投自家ARKB。

嚴格意義來說,木頭姐是一名資深的比特幣信徒。此前,貝萊德創始人拉裏芬克也曾自稱爲比特幣信徒。

截止2月2日,在自比特幣ETF推出的16個交易日內,ARKB已經儲備16415個比特幣,價值約7億美元。僅次於貝萊德與富達。排名第三位。

碳鏈價值將把《Big Ideas 2024》整篇報告圍繞比特幣而展开的部分內容摘出來,供讀者朋友參考學習。報告在談到比特幣時,共分兩部分展开,一部分是談《Bitcoin Allocation》的,重點提到,提高比特幣在投資組合中的作用。另一部分是談《Bitcoin In 2023》的,重點提到,比特幣在2022年遭遇挑战後的復原力和恢復力。

報告在《Bitcoin Allocation》部分中表示,比特幣是一種相對較新的資產類別,其市場瞬息萬變,充滿不確定性。比特幣在很大程度上不受監管,比特幣投資可能比受監管更嚴格的投資更容易受到欺詐與操縱。比特幣面臨獨特的重大風險,包括價格大幅波動、缺乏流動性和被盜風險。

ARK表示,報告中所提供的信息是基於ARK的研究內容,並不構成投資建議。

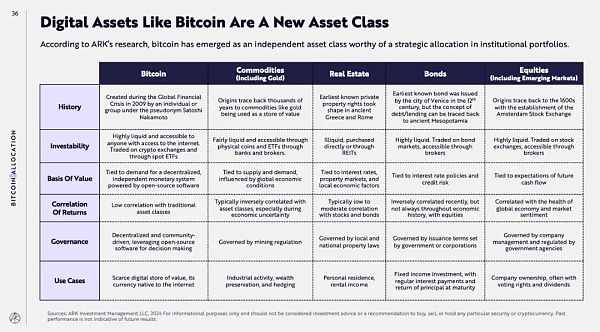

根據ARK的研究,比特幣已經成爲一種獨立的資產類別,值得在機構投資組合中進行战略配置。

在《Bitcoin Allocation》部分中,報告從比特幣的歷史、可投資性、基礎價值、回報率、管理、案例6個維度分別與大宗商品、房地產、債券、股票進行了對比。

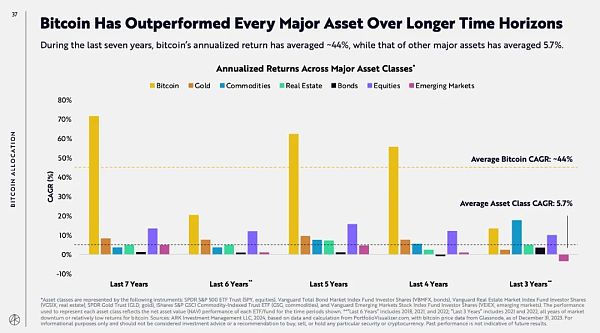

報告稱,在更長的時間範圍內,比特幣的表現優於其他所有資產。比如,在過去7年中,比特幣的年化收益率平均約爲44%,而其他主要資產的年化收益率平均爲5.7%。

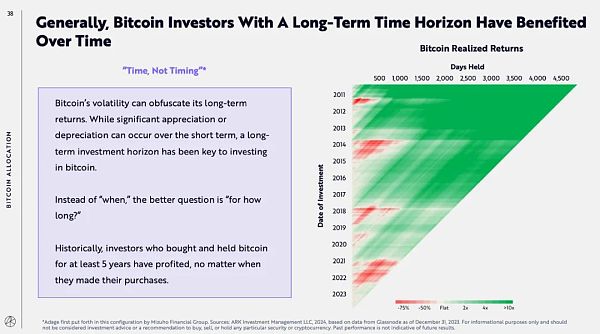

隨着時間的推移,具有長遠眼光的投資者會從中受益。比特幣的波動性會掩蓋了它的高回報性。但是,長期投資眼光才是投資比特幣的關鍵。與其問「何時」,不如問「多久」。

從歷史上看,購买並持有比特幣至少5年的投資者,無論何時購买,都能獲利。

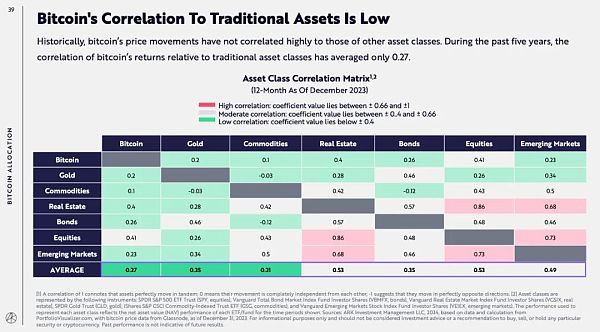

比特幣與傳統資產的相關性很低。從歷史上看,比特幣的價格走勢與其他資產類別的價格走勢相關性並不高。在過去5年中,比特幣的收益與傳統資產類別的相關性平均僅爲0.27。

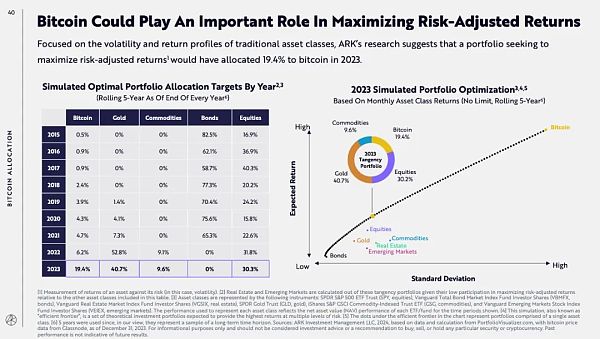

比特幣在實現風險調整後的回報最大化方面可發揮重要作用。ARK的研究側重於傳統資產類別的波動性和收益情況,研究表明,一個追求風險調整後收益最大化的投資組合在2023年有19.4%的資金配置到比特幣上。

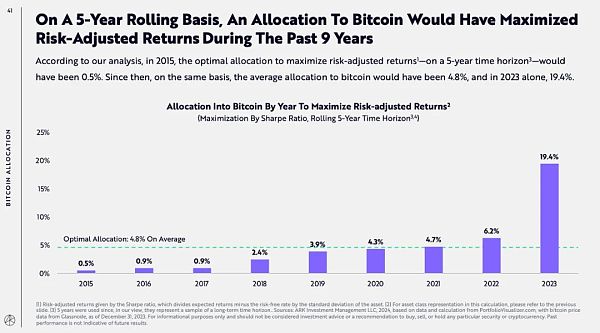

按5年滾動基准計算,在過去9年中,對比特幣的配置將使風險調整後的回報最大化。

根據我們的分析,在2015年,風險調整後收益最大化的最優配置5年期應該是0.5%。從那時起,在同樣的基礎上,比特幣的平均配置比例爲4.8%,僅2023年就達到了19.4%。

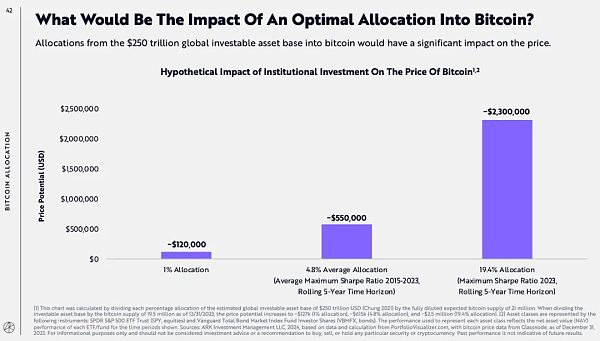

最佳配置比特幣會產生什么影響?從全球250萬億美元的可投資資產基礎上分配到比特幣上,將對比特幣價格產生重大影響。比如分配1%的資金,比特幣價格將達到約12萬美元。分配4.8%的資金,比特幣價格將達到55萬美元。分配19.4%的資金,比特幣的價格將達到230萬美元。

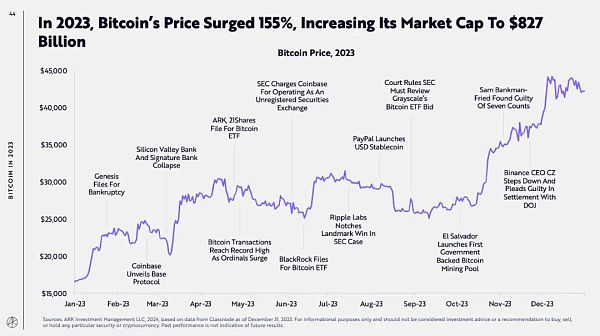

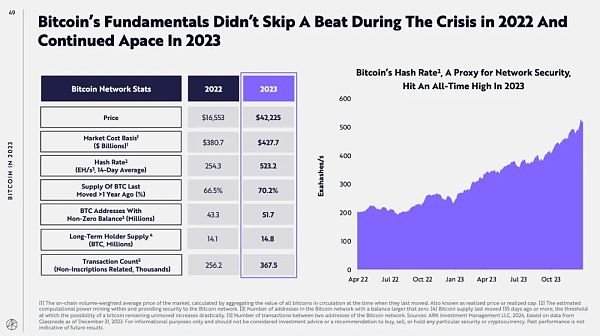

在《Bitcoin In 2023》部分中,報告表示,2023年,比特幣價格飆升155%,市值增至8270億美元。

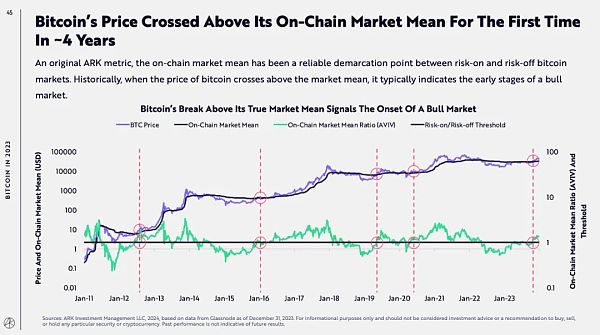

比特幣價格4年來首次超過鏈上市場均值。作爲ARK的原創指標,鏈上市場均值一直是比特幣市場風險上行和風險下行的可靠分界點。從歷史上看,當比特幣價格越過市場均线時,通常預示着牛市的早期階段。

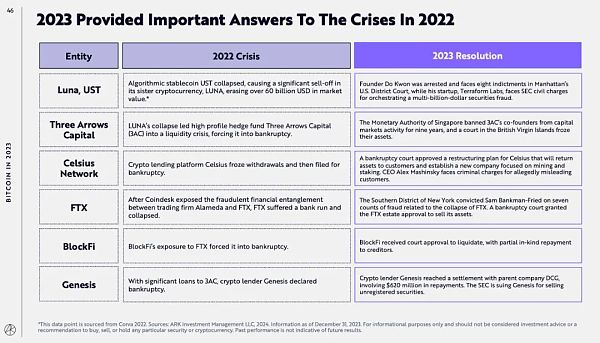

2023年爲2022年的危機提供了重要答案。2022年危機包括:算法穩定幣UST崩潰、Luna倒閉、Celsius申請破產、FTX遭擠兌而倒閉、BlockFi破產、Genesis宣布破產。

2023年決議包括:Do Kwon在曼哈頓被捕,並面臨八項起訴。新加坡金管局禁止3AC聯合創始人在9年內參與資本市場活動。破產法院批准Celsius重組,並計劃把資產歸還給客戶。紐約南區法院判定SBF犯有與FTX倒閉有關的七項欺詐罪。BlockFi獲得法院批准進行清算,向債權人償還部分實物。加密貸款公司Genesis與母公司DCG 達成和解,涉及6.2億美元還款。

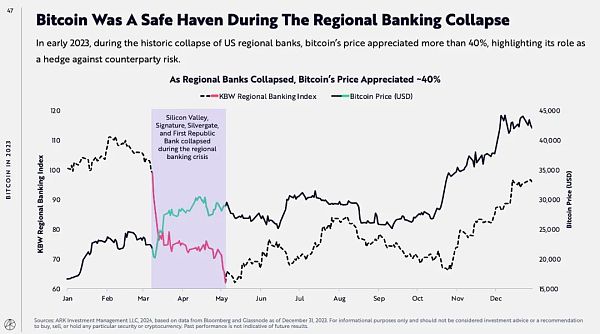

比特幣是地區銀行業崩潰期間的避風港。2023年初,在美國地區銀行歷史性崩潰期間,比特幣價格上漲40% 以上,凸顯了其作爲對衝交易對手風險的作用。

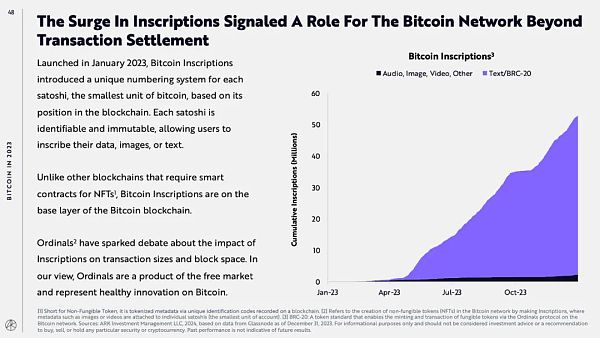

銘文數量激增預示着比特幣網絡將發揮交易結算以外的作用。比特幣銘文於2023年1月推出,爲每個比特幣引入了一個獨特的編號系統。

比特幣的最小單位「聰」,基於其在區塊鏈中的位置。每個「聰」都是可識別和不可改變的,允許用戶刻上他們的數據、圖像或文字。

比特幣的基本面在2022年的危機中絲毫未受影響,並在2023年繼續快速發展。

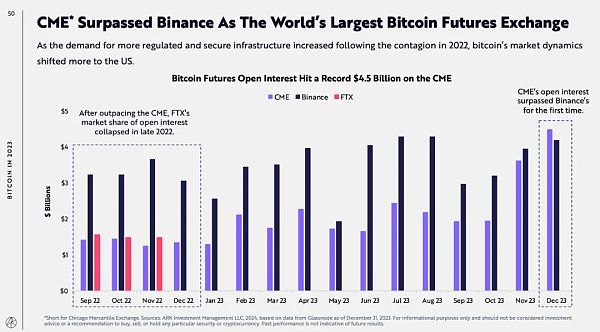

CME超越Binance成爲全球最大的比特幣期貨交易所。2022年疫情爆發後,人們對更規範、更安全的基礎設施的需求增加,比特幣的市場動態更多地轉向美國。芝加哥商品交易所CME比特幣期貨未平倉合約創下45億美元的紀錄。

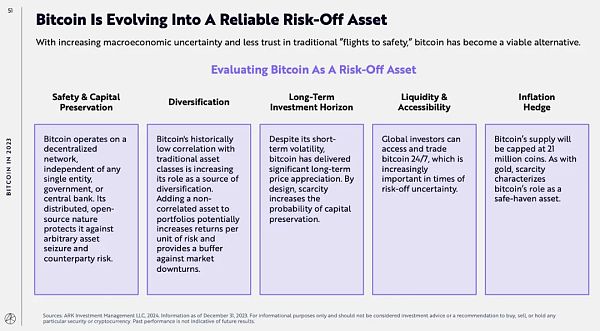

比特幣正在演變成一種可靠的避險資產。隨着宏觀經濟不確定性的增加以及人們對傳統「Flight to safety」的信任度降低,比特幣已成爲一種可行的替代選擇。

ARK從6個維度對比特幣作爲風險資產進行了評估。分別是:安全與資本保護、多元化、長期投資範圍、流動性和可獲取性、對衝通脹。

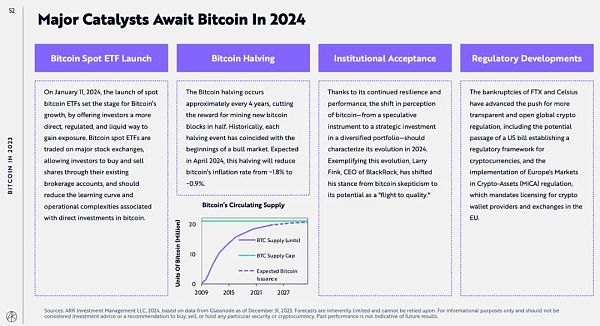

2024年比特幣將迎來重大催化劑。

首先是,比特幣現貨ETF啓動。

2024年1月11日,比特幣現貨ETF的推出爲比特幣的發展奠定了基礎,爲投資者提供了一種更直接、更規範、流動性更強的投資方式。比特幣現貨ETF在主要證券交易所交易,允許投資者通過現有經紀账戶买賣股票,並應減少與直接投資比特幣相關的學習曲线與操作的復雜性。

其次是,比特幣減半。比特幣減半大約每4年發生一次,將开採的新比特幣區塊的獎勵減半。從歷史上看,每次減半都與牛市的啓動相吻合。預計在2024年4月,這次減半將把比特幣的通貨膨脹率從~1.8% 降至~0.9%。

然後是,機構認可。得益於比特幣持續的彈性和表現,人們對比特幣的看法也發生了轉變--從投機工具轉變爲多元化投資組合中的战略投資--這應該是2024年比特幣發展的特點。

貝萊德首席執行官拉裏-芬克(Larry Fink)就是這一演變的典型代表,他的立場已經從對比特幣的質疑轉變爲比特幣具備作爲「優質投資」的潛力。

最後是,監管動態。FTX和Celsius的破產推動了更透明、更开放的全球加密貨幣監管,包括美國可能通過一項法案,建立加密貨幣監管框架,以及歐洲加密資產市場(MiCA)法規的實施,該法規規定歐盟的加密錢包提供商和交易所必須獲得許可才能正常營業。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:ARK Invest報告:比特幣在投資組合中的作用

地址:https://www.sgitmedia.com/article/22792.html

相關閱讀:

- 香港穩定幣最新法案 創新催化劑還是監管枷鎖? 2024-12-23

- Ethena 對 DeFi 來說是系統性風險還是救世主? 2024-12-23

- Outlier:以太坊六大L2激勵效果研究 爲何新L2空投後留不住用戶 2024-12-23

- 韓國加密貨幣之王的稅務困局:Do Kwon被追繳千億稅款始末 2024-12-23

- 歷史新高?貝萊德BTC ETF流出7300萬美元 2024-12-23

- 2025年有哪些值得期待的加密股票? 2024-12-23

- 特朗普任命前大學橄欖球運動員Bo Hines爲加密貨幣委員會主席 2024-12-23

- 金色百科 | 什么是壓縮NFT? 如何鑄造 cNFT? 2024-12-23