以太坊新敘事 —— 流動性再質押

2024-01-12 11:36 DODO Research

來源:DODO Research

積弱已久的以太坊生態終於要迎來新一波敘事了,除了利好衆多 L2 的坎昆升級(DenCun upgrade)外,再質押的的風潮隨着 EigenLayer 去年底开放增加 LST 抵押額度後成爲以太坊生態的焦點,EigenLayer 在短短一個月內洪吸超過 50 萬顆 $ETH TVL 突破 10 億美元如今來到了 14 億美元是目前以太坊 TVL 第 12 名的天王級項目,而首個使用 EigenLayer 驗證服務的 AVS - EigenDA 也即將上线,DA 服務的敘事也跟着 Celestia 的代幣 $TIA 暴漲而成爲市場矚目的話題,而 EigenLayer 不只自己獨善其身,同時也帶來了新的賽道 Liquid Restaking Defi (LRD)/ Liquid Restaking Token (LRT) 流動性再質押服務,顧名思義 LRD 的項目就是爲了釋放存在 EigenLayer 裏的 LST(stETH, swETH, ETHx) 流動性,通過發放抵押憑證代幣 (LRT) 來幫助用戶釋出流動性,形成新一輪的代幣套娃。

今天 Dr. DODO 將帶大家來了解在流動性再質押服務(Liquid Restaking)中有哪些項目值得你參與,本文將着重在產品已上线但未發幣的四個項目中。

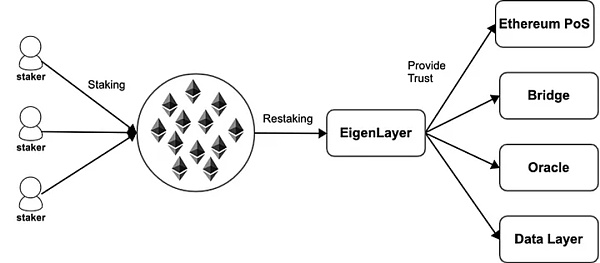

Restaking 是什么 ?

早在半年前 Dr.DODO 就向各位介紹過 EigenLayer 以及其 Restaking 的概念,簡單來說就是替你質押在 POS 裏的以太坊多一層收益。

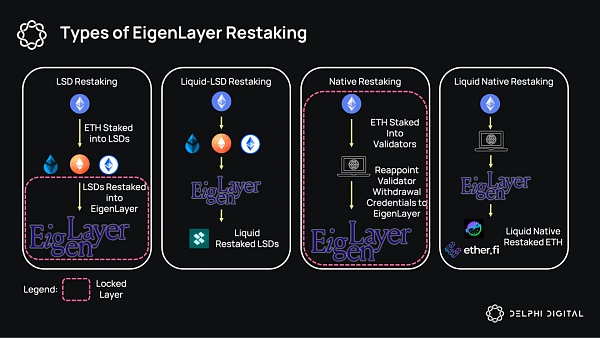

了解 EigenLayer 後那么再來說明 Restaking 敘事下的衍生品項目,引用 Delphi Digital 的圖,就能夠很好的了解 Restaking 的四個種類:

LSD Restaking:將你存入 LSD 協議後得到的 LST(stETH, swETH 等)存入 EigenLayer 再質押。

Liquid-LSD Restaking:透過 LRD 協議例如 KelpDAO 等,將 LST 委托給 LRD 協議由協議代替存入 EigenLayer 再質押,而用戶則得到抵押憑證代幣 Liquid Restaking Token (LRT)。

Native Restaking:原生再質押指的是運營原生節點的質押者也能夠將 ETH 提供給 EigenLayer 再質押。

Liquid Native Restaking:原生流動再質押指的是例如 etherf.fi 或 Puffer Finance 這類型提供小額 ETH 節點服務的項目,將節點內的 ETH 提供給 EigenLayer 再質押。

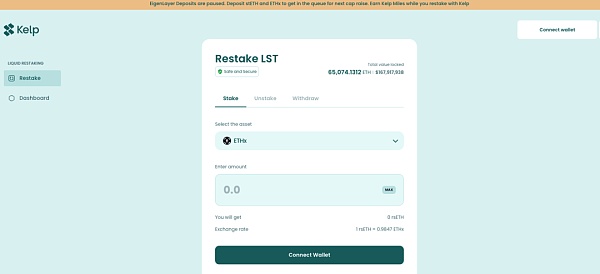

KelpDAO

KelpDAO 是由 LSD 項目 Stader Lab 做的 Restaking 生態項目,如同上文所說的屬於 Liquid-LSD Restaking 類型,目前开放存入 Lido 的 stETH 以及 Stader 的 ETHx 這兩個 LST 代幣,不過由於目前 EigenLayer LST 的額度已滿因此目前是暫停存款的,另外官方也明確表示存入 KeplDAO 的用戶將能夠獲得 EigenLayer 的積分獎勵。目前協議 TVL 超過 160M 是 LRT 領域 TVL 最高的項目。

Source: kelpdao.xyz/restake

Renzo

Renzo 不同於 KelpDAO 而是屬於 Liquid Native Restaking 類型的產品,這意味着不受到 EigenLayer LST 存款限額的限制目前仍能夠存款,但須注意的是存入 Renzo 的 ETH 目前暫時沒有开放贖回,抵押憑證 ezETH 也不能夠轉移短期內屬於鎖倉,與 KelpDAO 同樣的團隊也表示用戶將能夠獲得 EigenLayer 積分,而目前團隊背景或融資訊息也未披露,早期項目需注意風險。

Source: https://www.renzoprotocol.com/#what-is-renzo

Swell

Swell Network 則是老牌的 LSD 協議了,這一次也官推表示將踏足 Liquid Restaking 領域,同樣是屬於 Liquid Native Restaking 類型的產品,將不受 EigenLayer LST 額度限制,由於 Swell 未發幣擁有空投預期,因此其 LST 代幣 swETH 獲得許多空投獵人的親睞,目前是 EigenLayer 中排名第二大的質押資產。

Source: Binance Research https://public.bnbstatic.com/static/files/research/monthly-market-insights-2024-01

目前僅开放 LSD 產品的部分开放質押,存入 ETH 獲得 swETH 代幣,而 Liquid Native Restaking 產品質押 ETH 獲得 rswETH 尚未开放。

Source:https://x.com/swellnetworkio/status/1743204726777450672?s=20

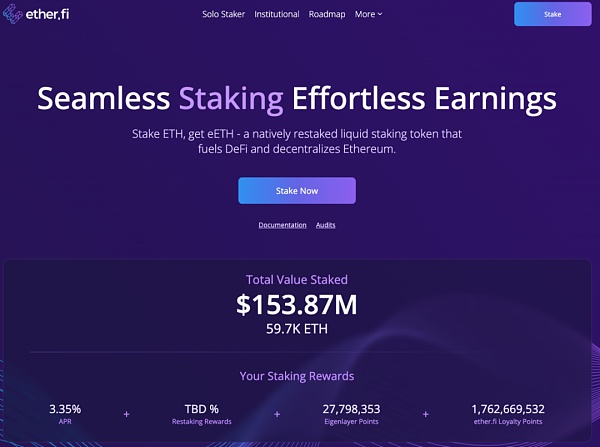

ether.fi

ether.fi 與上述兩個項目相同,同樣是 Liquid Native Restaking 類型的產品,曾獲得 BitMEX 創辦人 Arthur Hayes 參投的 530 萬美元種子輪融資,不同於 LIDO,ether.fi 採用了一種去中心化、非托管的方式來實現 ETH 的質押,並且宣布提供再質押服務,由於是原生 ETH 再質押,因此也不受到 EigenLayer LST 限額影響仍可以存入,而其抵押憑證代幣 eETH (包裝代幣 weETH) 也是目前少數具有流動性的 LRT 抵押憑證代幣。

Source: https://www.ether.fi/

筆者觀點

筆者認爲 2024 Q1 在比特幣現貨 ETF 正式落地之後,以太坊生態將有望迎來回彈,而其中三大敘事將是以太生態的主旋律,第一是坎昆升級直接利好的以太坊二層生態,第二是今日所介紹的 EigenLayer 再質押生態,第三則是面向 Mass Adoption 的 Web3 應用項目(遊戲、支付等),而今日介紹的 Liquid Restaking 項目則是參與 EigenLayer 再質押賽道最劃算的方式,僅須將 ETH 存入相關協議即可參與一魚多喫。

除了上述介紹的四個項目之外目前還有許多正在籌備中蠢蠢欲動的,例如先前 Dr.DODO 也介紹過的 Puffer Finance 近期也宣布將參與再質押,但由於其產品尚未上线因此在此篇文章中便不多做介紹,但大家同樣可以時刻關注此賽道的其他項目並在可控的風險下適度參與也許等待相關協議發幣時將能夠獲得利潤。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:以太坊新敘事 —— 流動性再質押

地址:https://www.sgitmedia.com/article/20752.html

相關閱讀:

- IntoTheBlock 聯創:Web3基礎設施正在被過度建造 我們正在盲目行事 2024-12-20

- 國際清算銀行最新提出的央行數字貨幣框架究竟是什么? 2024-12-20

- SOL 質押完整指南:從機制和收益等方面解析 Solana 質押生態 2024-12-20

- 特朗普正式獲得總統職位 BTC儲備競賽即將开啓 2024-12-20

- 預防量子計算威脅實用指南 2024-12-20

- 特朗普兩年時間通過加密貨幣賺了多少錢? 2024-12-20

- Chainalysis:朝鮮黑客從加密平台竊取的錢都幹什么了? 2024-12-20

- 估值45億美元,OpenAI和谷歌大佬聯手創立的AI Agent公司爲何這么牛? 2024-12-20