爲什么專業人士期望現貨比特幣ETF?與期貨產品相比有何不同?

2023-12-07 11:07 金色財經

爲什么專業人士期望現貨比特幣ETF?與期貨產品相比有何不同?

金色財經

企業專欄

剛剛

金色財經

企業專欄

剛剛

作者:André Dragosch,CoinDesk;編譯:松雪,金色財經

正如他們所說,比特幣(BTC)逐漸成爲主流。 貝萊德 (BlackRock) 和富達 (Fidelity) 等全球最大的資產管理公司已排隊在美國推出現貨比特幣 ETF。由於灰度比特幣信托 (Grayscale Bitcoin Trust) 的資產淨值折價已大幅收窄,因此市場認爲證券和交易委員會將批准此類工具。

但爲什么對現貨比特幣 ETF 的需求如此之大,尤其是已經有基於期貨的比特幣 ETF 了?

首先,與現貨產品相比,比特幣期貨 ETF 有許多缺點,其中包括高昂的展期成本,如果比特幣期貨曲线呈現陡峭的期貨溢價,則年度業績可能會下降 30 個百分點。

簡而言之:如果比特幣期貨的價格明顯高於今天的現貨價格,那么比特幣期貨投資者就會放棄其大部分業績。 因此,在投資基於期貨的產品時,持有比特幣的全部性能優勢並不會實現。

擴大對比特幣和其他加密資產的投資渠道可以开闢一個全新的潛在投資組合配置領域,這在以前是不可能的。

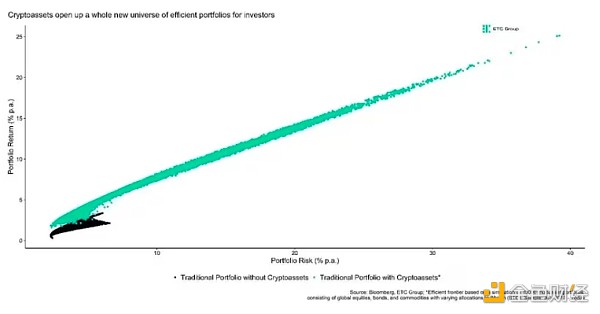

用投資組合經理的話說:對比特幣的投資顯著擴大了可能的多資產投資組合的所謂“有效前沿”。

有效邊界代表基於不同資產類別的不同權重的回報風險圖中顯示的所有潛在投資組合。 例如,一個點代表一個投資組合,其中 X% 投資於股票,Y% 投資於債券,其余投資於比特幣。

投資組合經理希望處於該前沿的最邊緣,因爲他們以盡可能低的風險獲得盡可能高的回報。

僅用於說明目的。 資料來源:ETC 集團。

黑色的點雲代表了僅基於傳統資產類別的潛在投資組合的範圍。 綠色雲代表添加比特幣時潛在投資組合的全新領域。 正如你所看到的,比特幣等加密資產的加入極大地擴展了事物的範圍。

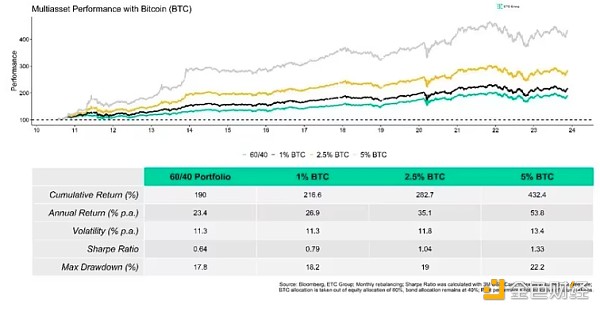

因此,毫不奇怪的是,將比特幣納入經典的 60/40 股票債券多資產投資組合導致過去風險調整回報(“夏普比率”)顯著增加,而投資組合回撤僅略有增加 。

這些現貨比特幣 ETF 申請最終何時獲得批准仍不確定,但普遍預計最有可能在一月份獲得批量批准。

這些潛在的比特幣 ETF 發行管理着大量資產(我們估計約爲 16 萬億美元),因此它們可能會對加密貨幣產生巨大影響。 如果只有一小部分投資於比特幣,那么效果很可能會非常顯著,因爲根據我們的計算(包括灰度的信托),目前比特幣交易所交易產品的資產總額僅爲 388 億美元。

但這筆資金不會一夜之間投入。 投資者可能需要幾個月的時間才能开始用比特幣取代部分傳統資產配置。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:爲什么專業人士期望現貨比特幣ETF?與期貨產品相比有何不同?

地址:https://www.sgitmedia.com/article/17417.html

相關閱讀:

- IntoTheBlock 聯創:Web3基礎設施正在被過度建造 我們正在盲目行事 2024-12-20

- 國際清算銀行最新提出的央行數字貨幣框架究竟是什么? 2024-12-20

- SOL 質押完整指南:從機制和收益等方面解析 Solana 質押生態 2024-12-20

- 特朗普正式獲得總統職位 BTC儲備競賽即將开啓 2024-12-20

- 預防量子計算威脅實用指南 2024-12-20

- 特朗普兩年時間通過加密貨幣賺了多少錢? 2024-12-20

- Chainalysis:朝鮮黑客從加密平台竊取的錢都幹什么了? 2024-12-20

- 估值45億美元,OpenAI和谷歌大佬聯手創立的AI Agent公司爲何這么牛? 2024-12-20