LD Capital周報:情緒樂觀補倉繼續 BTC期貨玩家加空

2023-11-27 14:29 LD Capital

LD Capital周報:情緒樂觀補倉繼續 BTC期貨玩家加空

LD Capital

個人專欄

剛剛

LD Capital

個人專欄

剛剛

來源:LD Capital

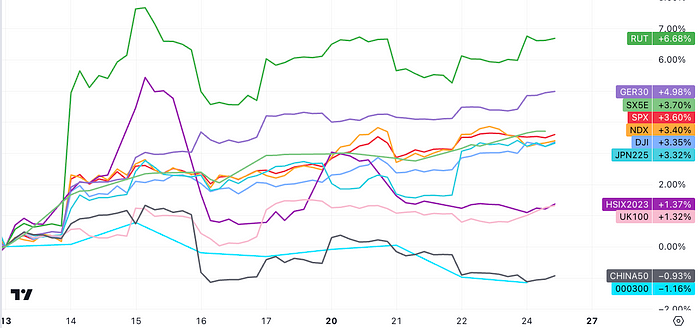

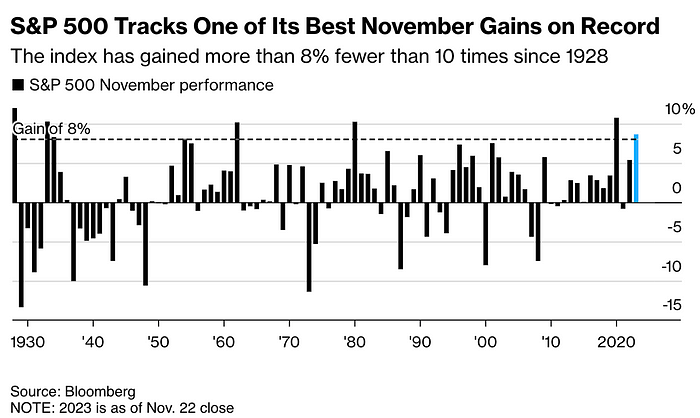

在假期縮短的交易中,美股微漲,美債小跌,美元下跌,加密貨幣、黃金上漲,原油基本走平,整體市場情緒樂觀。當前標准普爾 500 指數目前接近 7 月高點,納斯達克100略高於7月高點。此次反彈主要是由二級市場利率下降、機構被動補倉和企業回購窗口期推動的,宏觀背景是市場對利率見頂的信心增強,與經濟基本前景或盈利增長的改善關系不大,隨着資金流的變化,可能導致較大的來回波動。

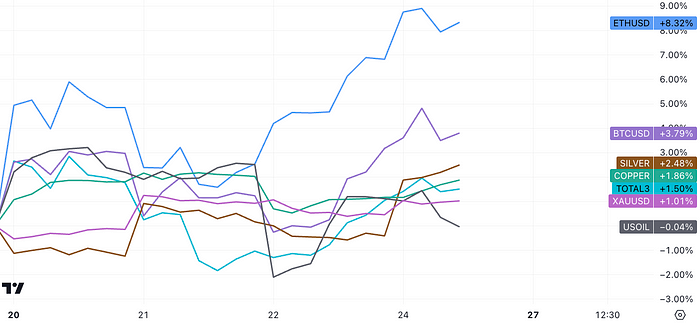

加密貨幣高位震蕩,BTC和ETH雙雙徘徊在去年4月來高點,Altcoins漲幅落後:

隱含波動率又跌到了歷史低點,往往,這是一個反轉信號:

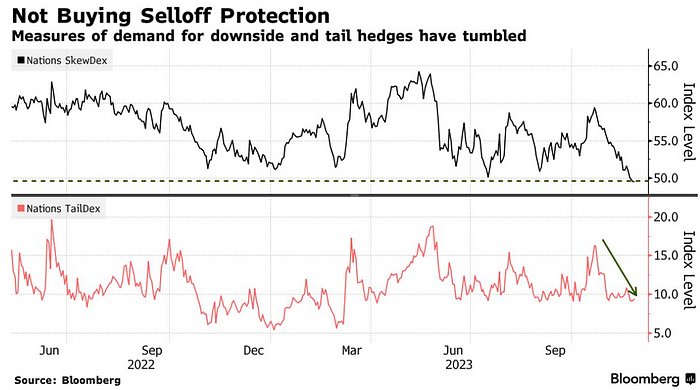

對衝需求急劇下降,防範市場拋售的成本下降了約 10%(一個標准差),跌至 2013 年以來數據中的最低水平。對尾部風險對衝的需求也徘徊在3月份以來的最低水平附近。

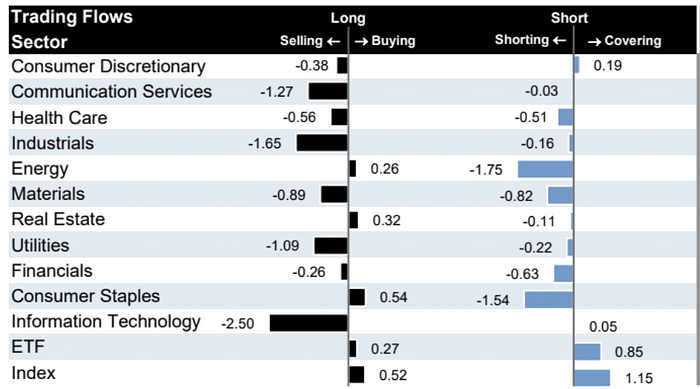

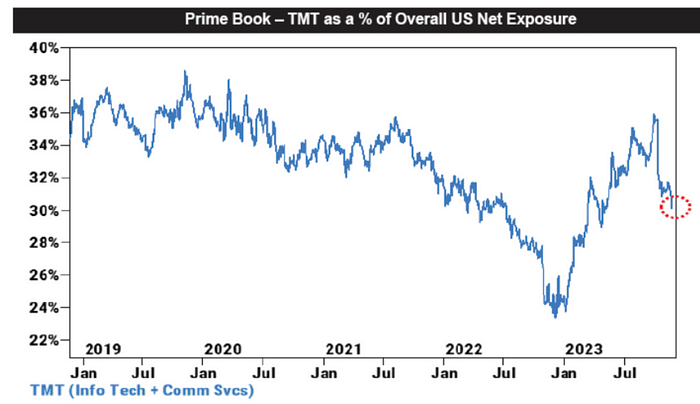

最近幾周盡管大盤在漲,但科技股的拋售是不可忽視的一股暗流。根據GS Prime Book數據,上周美國科技股淨拋售創7月來最大,主要是之前做多的倉位开始減倉導致的,多頭減倉量超過的空頭回補量。

科技股佔GS Prime客戶淨頭寸的比例降至30%,10月末高點約36%,總體來看這個30%的佔比在過去一年中處於第36百分位,在過去五年中處於第16百分位,並不高。

本周又是一個發債大周,財政部將在 11 月 27 日出售 540 億美元的 2 年期國債+550 億美元的 5 年期國債;11 月 28 日出售 390 億美元的 7 年期國債。拍賣一直是整個市場波動的一個重要誘因。上周三的150億 10yr TIPS和260億 2yr拍賣,結果偏涼,但周一的160億 20yr拍賣需求強勁,所以債市利率呈現了先跌後漲的V型走勢,總體收盤均錄得更高的收益率,尤其是短端:

債市也可能出現來自歐洲的擾動。因爲前周德國法院裁決從聯邦預算中扣除600億歐元支出,導致德國政府可用資金減少了600億歐元,德國政府將再次暫停其債務上限,可能會引發德債增發,如直接放棄支出,可能讓德國GDP少0.5個百分點,無論哪邊都不是好事,不過此事尚處於早期。從法院判決的態度來看,是裁定2021 年起利用 600 億歐元的流行病援助資金來資助氣候保護這樣的行爲違法,所以這引發德國政府其它累計7700億歐元的預算外專項資金是否可能在未來違法的猜測。

無獨有偶上周還有英國、加拿大財政預算赤字超預期的新聞,綜合起來全球政府端債務供給增加是避免不了的大趨勢,不知道什么時候又會成爲炒作主題。

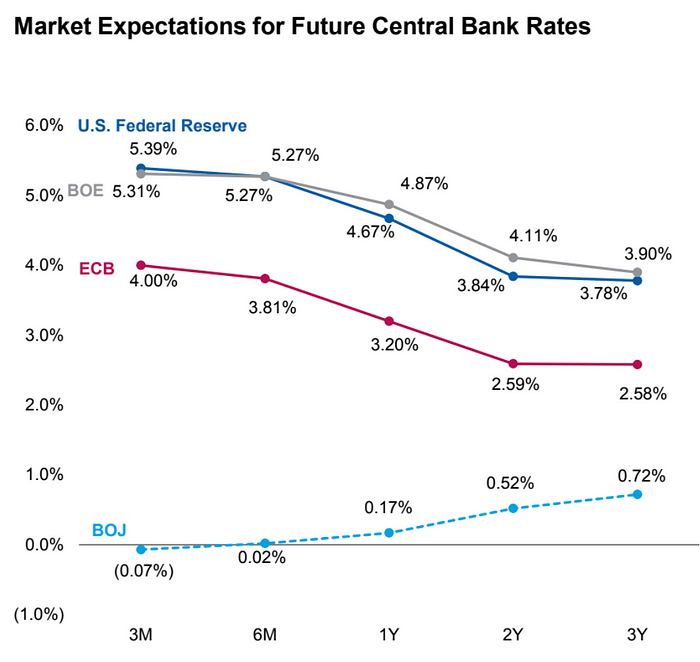

鮑威爾和美聯儲會議紀要都提到,持續收緊的金融狀況可能會取代加息。然而,金融狀況並沒有持續緊張下去,10月份以來的政策程度已經回落了 50%:

但由於保就業也是Fed兩大核心目標之一,所以如果勞動力市場進一步軟化,這可能促使美聯儲在即使通脹仍高於目標的情況下也开始降息。

債券收益率從 5% 降至 4% 意味着軟着陸,應該看漲,但假如收益率從 4% 降至 3% 則是市場擔憂衰退,風險資產有看跌風險,所以最好的情況是債市收益率就維持在當前水平也不要繼續跌太多。

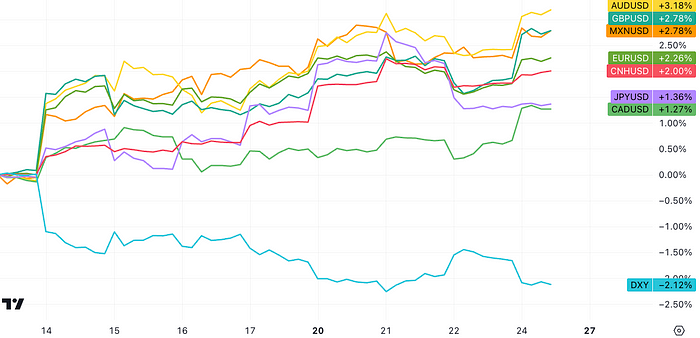

匯率方面上周美元繼續下跌,但跌幅收窄,美元走弱利好商品類資產。人民幣過去2周對美元漲2%,至7.14~15區間,不過反彈幅度並未領跑主要貨幣:

NV財報大超預期

三季度營收同比增兩倍、EPS盈利增近六倍,均大幅超越華爾街預期:

三季度營收181.2億美元,同比增長206%,分析師預期增長171%至160.9億美元,較預期高近13%,也遠超英偉達自身指引範圍156.8億到163.2億美元,前一季度二季度營收同比增長101%。

三季度非GAAP口徑下調整後EPS爲4.02美元,同比增長593%,分析師預期增長479%至3.36美元、較預期高近20%,二季度同比增長429%。

三季度非GAAP口徑下調整後毛利率爲75.0%,同比提升18.9個百分點,高於分析師預期的72.5%,也高於英偉達指引區間72%到73%,環比二季度升高3.8個百分點。

但強勁的財報沒能如往常一般換來股價的進一步攀升,全周NV股價收跌3.5%,顯示了目前投資者普遍倉位重,在今年股價已經漲了240%之際,正在逢高減持;投資者希望看到現在這種極高的增長率能夠保持若幹年,即便是持續度有減弱跡象也會引發資本兌現離場。有人認爲是美國政府對華新品出口限制的影響,但nv自己認爲總體需求旺盛,足以彌補中國GPU銷售的缺口。總體來說現在的市場表現可以看出,市場並不买账,在隨後一天NV推遲爲中國推出一款符合美國最新出口限制的新型AI芯片後,周五股價繼續下跌。

就科技股而言,NV 在今年的大部分時間裏一直是一個可靠的領先指標,如今逆勢下跌不是一個好信號。

從估值來看,如果使用 25 財年每股 16.6 美元的盈利預測,NV 現價480的市盈率只有 30 倍,其實還不誇張,比如AMD也在32倍左右的PE交易。NV面臨的長期挑战主要有二:一是包括微軟和Intel在內的許多客戶或競對一直在开發自己的 AI 芯片,以減少對 Nv芯片的依賴。二是如果人工智能泡沫破裂,對其數據中心芯片的需求也可能會消失。

Opec+會議延期

由於成員國之間對於減產幅度存在分歧,市場關注本周推遲舉行的 OPEC+ 會議,這種級別會議的改期是一件大事,很少見,主要矛盾集中在沙特阿拉伯、俄羅斯爲首的減產派要求其他成員國進一步削減產量。因爲會議意外延期,原油期貨在 上周波動較大,過去六周內下跌了 10% 以上。此次會議具有重大意義,因爲原油價格是明年利率和市場表現的關鍵。另外一邊美國大選臨近,在民調中領先的共和黨前總統特朗普表態:若當選,將廢除拜登氣候法案,“最大限度提高化石能源產量”。

阿根廷“全面美元化”

極右翼選舉聯盟“自由前進黨”候選人Milei贏得阿根廷總統選舉,Milei主張全面美元化、關閉阿根廷央行、削減社會福利等一系列措施。阿根廷目前是全球通脹最高的國家之一(140%),Milei期望美元化能夠提振信心,遏制貨幣貶值,在許多人眼中,米萊是阿根廷的救世主.選舉結果出爐後,馬斯克也蹭熱度,評價稱“阿根廷的繁榮即將到來”。不過阿根廷的淨外匯儲備是負數,至少央行短期內不可能籌集到足夠的美元供市場兌換,本幣仍然面臨繼續大幅貶值的風險。另外, Milei “將比特幣視爲對抗中心化金融系統的低效和腐敗的關鍵工具”以及“傳統經濟結構的可行替代品”,他的當選被加密玩家視爲阿根廷經濟更廣泛地接受和整合加密貨幣的开始,爲通貨膨脹和金融不穩定問題提供潛在解決方案。

不過,Milei在確認當選後的演講並未能如競選演說中承諾的那樣奔放,這需要我們對他激進政策的定價有所回撤。

從第一個採用加密貨幣作爲法定貨幣的國家、薩爾瓦多實驗的結果看,在民間使用寥寥無幾(根據薩爾瓦多央行的數據,在 2023 年前六個月,收到的匯款中只有約 1% 是比特幣;比特幣的交易速度和成本不適合日常支付,但是對於跨境匯款則具有巨大的成本優勢,世界銀行將統計 200 美元跨境匯款的平均費用 6%),但推動了薩爾瓦多國債的反彈(0.26–0.8),比特幣價格今年表現良好是背後重要原因,有點類似Microstrategy,總之比特幣沒能有成爲通貨的趨勢,但成爲了表現超越美元的儲備物。

由於沒有公共政府記錄,薩爾瓦多擁有的比特幣的確切數量尚不清楚。如過按照之前的計劃,預估計截至 11 月 14 日薩爾瓦多的持有量將達到 2744 個比特幣(現值1億美元),平均購买價格到大約 41800 美元,按目前你比特幣價格計算還是有一千多萬美元的虧損。

巴以停火

以色列與哈馬斯的臨時停火協議於上周五生效,該協議要求停止敵對行動至少四天,雙方在此期間會交換人質,對加沙的人道主義援助也會增加。由於只是短暫的休战,對金融市場影響不大,黃金上周收盤回到2000美元上方。

感恩節消費勢頭火熱

今年,消費者的韌性令人感到驚訝,因爲他們的支出不受通貨膨脹、利率飆升和學生貸款償還恢復的影響。Adobe統計,美國消費者在感恩節當天網絡消費創紀錄的56億美元,同比增長5.5%,次日的黑色星期五消費96億美元,同比漲6%。根據美國零售聯合會的數據,預計將有超過 1.82 億人在黑色星期五促銷期間購物,比去年增長 9%,創下自 2017 年开始追蹤以來的新高。德勤估計,黑五促銷期間他們的平均支出將比去年高出 13%,達到每人 567 美元。根據美國零售聯合會的估計,感恩節、聖誕節和新年期間,美國人的消費額將在 9573 億美元至 9666 億美元之間,比去年至少增長 3%,但這個數字可能也只是跟通脹持平,印證最近的降促銷價幅度抵消了增長的需求。

UBS:美聯儲降息疊加實際利率大跌金價明年創新高

瑞銀Joni Teves分析師團隊在最新發布的貴金屬年度展望中指出,投資者目前對黃金的持倉並不高,在全球經濟從新冠疫情的持續復蘇過程中, 他們解除了對黃金的大部分倉位配置,但隨着周期趨於成熟和政策轉向,他們對黃金的態度將發生相應變化。

瑞銀預計美聯儲將在2024年第一季度降息,如果12月暫停加息,這將繼續證實,美聯儲傾向於在最後一加後的6個月左右降息。

觀察黃金在美聯儲歷次加息周期後的表現,瑞銀發現,在以往加息周期結束後的3個月左右,金價往往會下跌2%,但在接下來的6個月內上漲7%。

瑞銀預計,隨着美國經濟步入衰退、美聯儲降息推動美元走弱、10年期美債實際收益率從2023年的高點下降160個基點,黃金在2024年和2025年可能會創下新高。

根據瑞銀的baseline預測,到今年底金價2000美元/盎司,2024年爲2200美元,2025年回落至2100美元但維持在高位。

(市場對黃金樂觀的邏輯很多也可以復用在比特幣上,另類配置可以爲未來較低的利率做好准備)

JPM資管:明年另類資產配置很重要

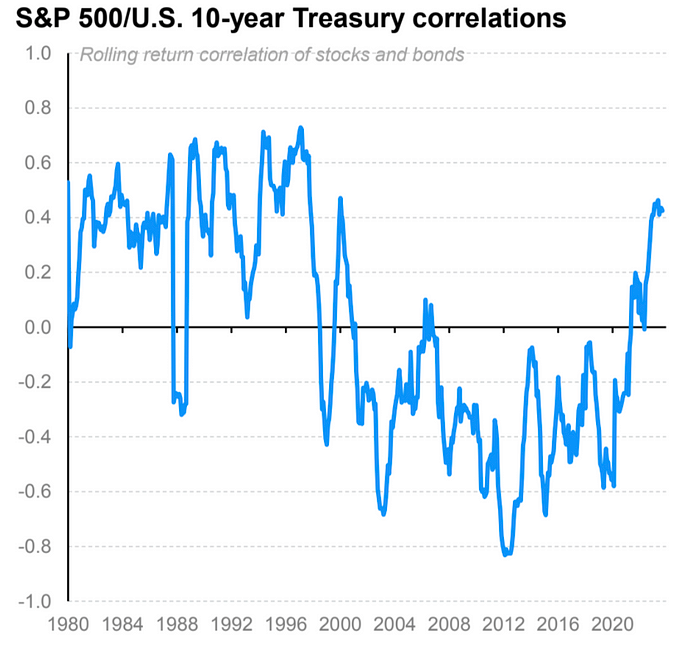

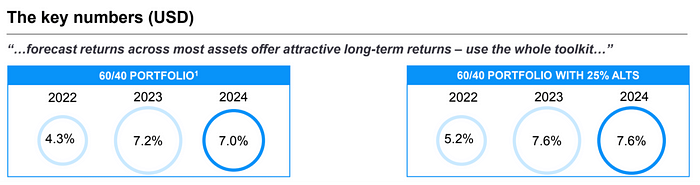

股票和債券價格的相關性在未來有望保持在較高區間,因爲通脹壓力緩解和經濟增長放緩,較高的相關性使得另類投資的分散作用更加凸顯,因另類資產具有較高的預期收益,可以爲投資組合提供收益率溢價。

(這個邏輯在加密貨幣市場也是適用的,以BTC爲例不管你是否認同它的估值邏輯,但它的價格歷史Sharpe 和 Sortino ratio就是比Nasdaq 100還高,在大量資金做另類資產標地選擇時很難跳开它)

中國房地產股票債券上漲

因中國正在加大對銀行的壓力,要求銀行支持陷入困境的房地產开發商,如允許銀行向合格开發商提供無擔保短期貸款。知情人士時候表示,當局正在敲定一份有資格獲得財政援助的 50 家开發商名單草案。上周中國开發商股票和債券上漲。例如碧桂園股價大漲20%,債券價格大漲50%。遠洋集團股價大漲50%,旭輝控股大漲50%,MSCI China Real Estate ETF上周漲10%,滬深300地產指數2~3%。中國大多數开發商面臨的是流動性危機,而不是償付能力危機,這意味着如果政府提供足夠的融資現金流,他們就能生存。如置之不管,开發商拖欠債務,全國爛尾樓情況加劇,只會讓市場形成惡性循環。由於需要的保交付的資金可能高達3萬億人民幣,靠市場接盤是不太可能,債務貨幣化或是唯一方案。

倉位和資金流

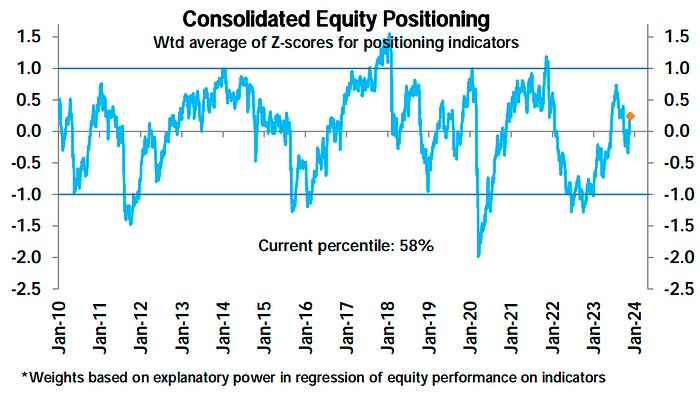

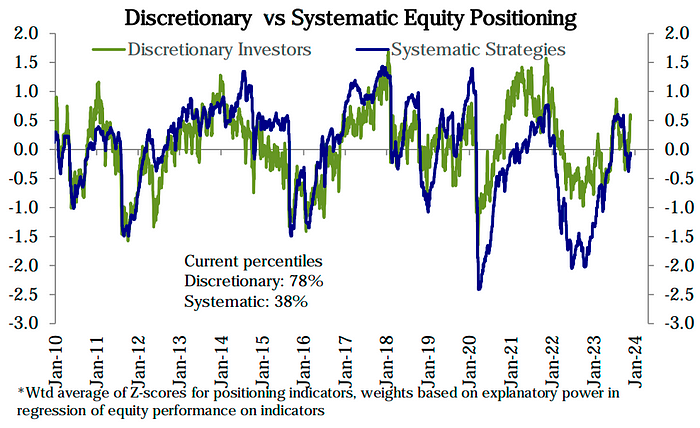

股票總體頭寸的測量本周進一步上升,達到了適度超配的領域(58百分位),特別是自主投資者的頭寸持續急劇上升,達到自7月底以來的最高水平(百分位數78),但尚未達到極端。系統性策略的頭寸繼續小幅上升,仍略低於中性(百分位數38):

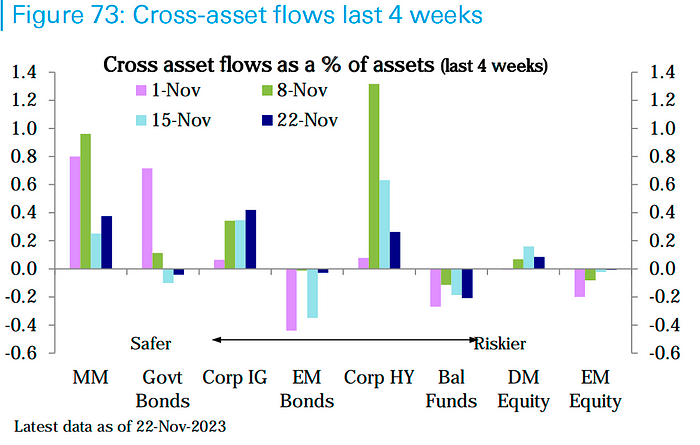

股票基金連續第三周收到資金流入(131億美元),其中美國(124億美元)再次獲得大部分資金。債券基金的流入(67億美元)加速,其中投資級債券(41億美元)爲4月初以來的最大周流入。貨幣市場基金連續第五周獲得資金流入(309億美元),期間總流入超過2220億美元。

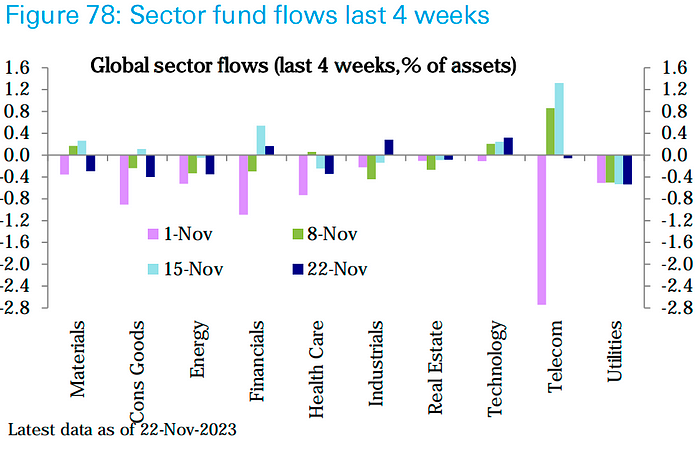

行業上過去兩周流入明顯的是電信和科技還有金融,公用事業、醫療保健、能源出現明顯流出:

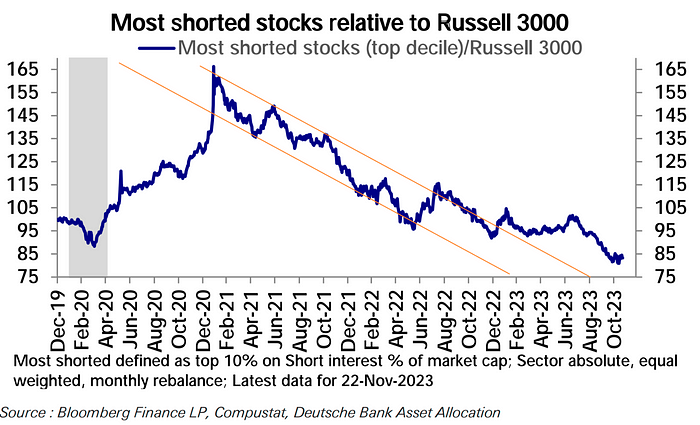

10月份以後,空頭比例最大(前10%)的股票表現已經追上大盤:

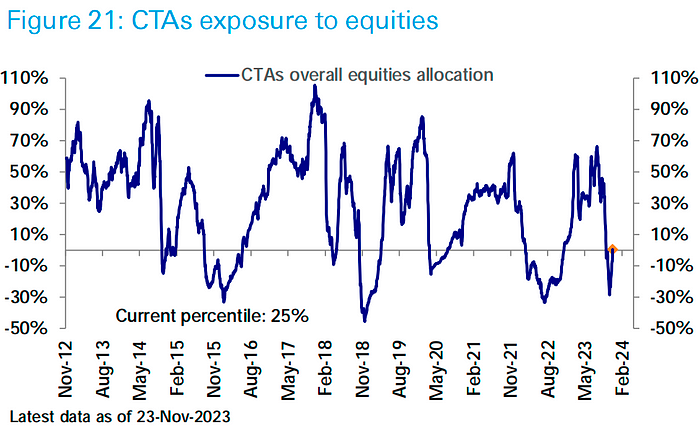

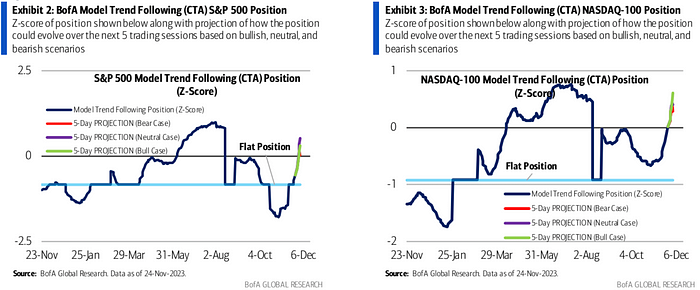

CTA將其股票配置大幅提高至中性(百分位數25):

根據BoA的預測,CTA本周會繼續成爲市場上的大买家:

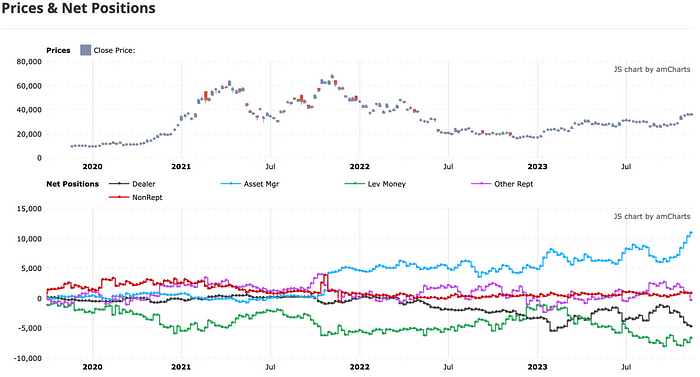

BTC期貨方面資管類(藍)持倉持續創下歷史新高,散戶(紫+紅)上周已經轉爲淨空頭,做市商(灰)淨空頭創下今年2月以來新高,槓杆基金(綠)淨空頭有所減少,但依舊維持較高水平。我們之前分析過資管倉位上漲中大部分是BTC期貨ETF貢獻的,所以可以看出目前期貨市場除ETF之外的玩家並沒有在積極做多BTC。從歷史上看槓杆基金逆勢操作的行爲模式非常明顯,總是在漲的時候減倉,跌的時候加倉。由於ETF之外的玩家空倉明顯,你一方面可以理解爲這些人認爲行情可能已經見頂。但如果他們判斷錯了,後續空頭回補的動力也勢必較強。

情緒指標

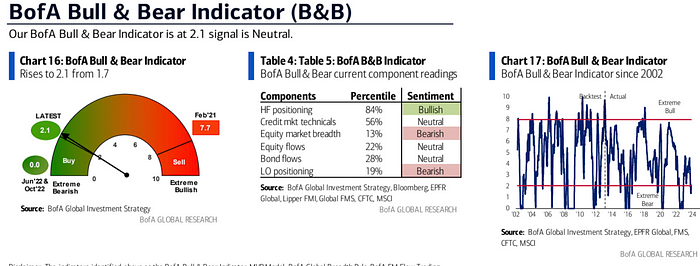

BofA牛熊指標上升至2.1,表明投資者情緒從極端悲觀轉向中性,該行建議最好採取謹慎樂觀態度:

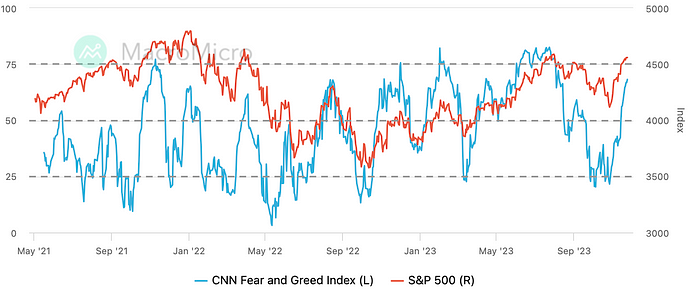

CNN恐懼貪婪指數大幅躍升至貪婪區間:

AAII和高盛的情緒指標本周沒有更新。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:LD Capital周報:情緒樂觀補倉繼續 BTC期貨玩家加空

地址:https://www.sgitmedia.com/article/16494.html

相關閱讀:

- IntoTheBlock 聯創:Web3基礎設施正在被過度建造 我們正在盲目行事 2024-12-20

- 國際清算銀行最新提出的央行數字貨幣框架究竟是什么? 2024-12-20

- SOL 質押完整指南:從機制和收益等方面解析 Solana 質押生態 2024-12-20

- 特朗普正式獲得總統職位 BTC儲備競賽即將开啓 2024-12-20

- 預防量子計算威脅實用指南 2024-12-20

- 特朗普兩年時間通過加密貨幣賺了多少錢? 2024-12-20

- Chainalysis:朝鮮黑客從加密平台竊取的錢都幹什么了? 2024-12-20

- 估值45億美元,OpenAI和谷歌大佬聯手創立的AI Agent公司爲何這么牛? 2024-12-20