穩定幣賽道評估:CDP穩定幣與LSDFi

2023-11-16 11:12 The SeeDAO

作者:投研公會 Ryan;來源:The SeeDAO

11月1日,來自Agilely founder的Ryan給大家做了穩定幣的分享,具體如下:

CDP穩定幣&LSDFi

CDP穩定幣

穩定幣作爲加密世界目前最爲成功的一個應用,在國際匯款和跨國清算中廣泛運用。穩定幣中主要分爲中心化和去中心化穩定幣,中心化穩定幣使用基於儲備的模型,主要依托於线下實體,對物理世界存在風險敞口(硅谷銀行暴雷導致USDC脫錨);去中心化穩定幣主要使用Liquity改進的CDP模型。

穩定幣市場總覽

CDP(Collateral Debt Position,債務抵押頭寸)模型最早由MakerDAO提出,用戶在協議中質押藍籌資產如ETH來鑄造沒有波動性、價值錨定一美金的穩定幣。在Liquity將相關機制進行優化後,CDP可以說是作爲鑄造去中心化穩定幣的基准模型。

LSDFi

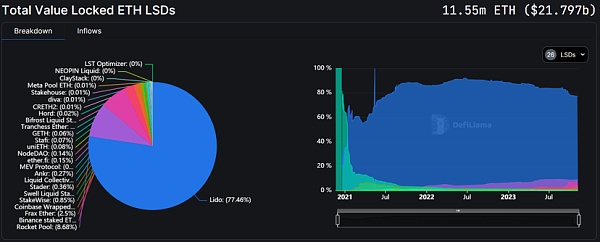

在以太坊網絡轉入POS公式後,有大量wrapped ETH作爲承載着以太坊網絡POS增發的4%左右無風險收益作爲債券在市場上流通,這些債券統稱爲LST(Liquid Staking Token)。LST根據收益形式可以分爲rebase LST和non-rebase LST,前者收益形式體現在數量的增加,後者體現在單價的增加。在這些LST承載的無風險利率之上構建的衍生品被稱爲LSD(Liquid Staking Derivatives)。

以太坊質押賽道總覽

將這些LST作爲抵押品在CDP模型下鑄造穩定幣就能夠生成一個價格穩定同時帶有以太坊質押收益的產品,可以進行槓杆操作,抵押以太,獲得stETH。再去抵押stETH,獲得穩定幣。穩定幣又可以購买ETH,再去抵押。類似循環貸。來將POS收益和項目方治理token的槓杆拉到最大,該策略有較大的資金容量以及相對較低的槓杆,適合牛市中大資金做收益,上限高。

Liquity V1: 穩定幣的最佳實踐

上個牛市中2021年6月Liquity V1發布,帶來去中心化穩定幣的最優模型,Hard Peg與Soft Peg雙重穩定模式,穩定池-倉位再分配-恢復模式三重清算讓Liquity的穩定幣LUSD安全度過了各種暴跌。但爲了絕對的去中心化,LUSD只接受ETH作爲抵押品,並將合約參數寫死,削弱了LUSD的可拓展性,交由後續Liquity Fork們解決。

Liquity Forks 點評

Lybra:賽道龍頭但美中不足

以太坊上海升級後,LSDFi概念开始興起,2023年五月Lybra作爲第一個將LST利率帶到穩定幣上的生息穩定幣,在推出後迅速吸引了大量的市場關注,TVL高點接近$400m。但同時面臨着諸多問題,包括吸引資金需要的高協議代幣LBR排放,eUSD使用rebaseLST鑄造以及持續买盤帶來的向上脫錨。

eUSD歷史價格

爲此在v2中,Lybra也提出了大量改進:

增設peUSD在DeFi場景使用

全鏈

使用es代幣模型和dLP,減緩拋壓,但是代幣對協議賦能不夠,並整體對於用戶來說比較混亂。沒有看到有明顯的飛輪

未來重點:

Lybra War

LST發行方提供賄賂

Crvusd:基於Curve流動性進行創新

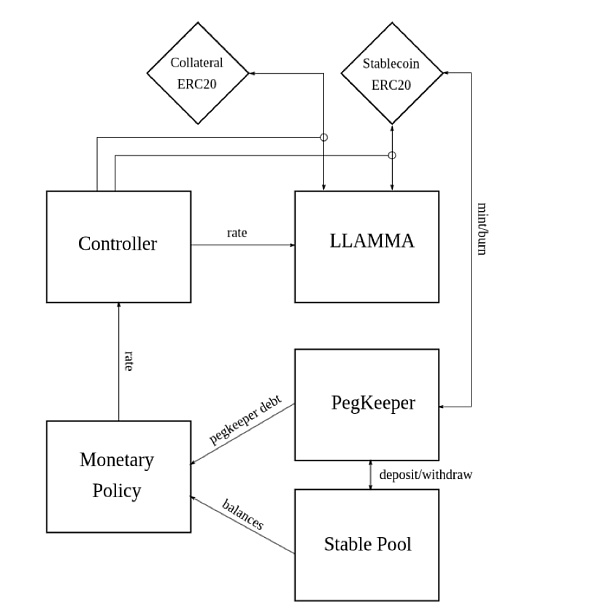

crvusd由Curve提出LLAMMA模型所支撐,主要在清算部分做出創新。在一般穩定幣產品中,如果市場波動導致抵押品價格下跌,發生清算則會清算掉所有的抵押品在市場上賣出,如果規模較大賣出的清算抵押品會再次導致抵押品價格下跌,因此死亡螺旋。Curve結合自身AMM巨量的流動性優勢,將清算過程結合進AMM,來實現“軟清算”。即當價格下跌時一點一點賣出,來最小的幫助清算人避免損失。抵押品層面接收LST並提供高達九倍槓杆。crvusd在推出後TVL一路增長,目前TVL已經突破了120m。

crvusd機制設計

Raft:產品端創新最強,代幣經濟學欠缺

在產品端,Raft是創新點最多的一個,列舉如下

採取全鏈技術;

在常規功能模塊之外添加了更多的設計

在協議中提供了flash mint功能,用戶可以在協議內進行循環貸,方便一鍵加槓杆;

設計R Saving Module,讓用戶存入DAI來換出R,協議將DAI存入DSM,用戶除了享受到sDAI的5%收益還有Raft協議提供的收益,總計8%;

在Stability Pool中能夠爲用戶提供10%固定APR,大概率可持續

但是在代幣側Raft設計較爲潦草,採用ve模型,但是沒有明顯飛輪設計,並匆忙上所沒有做好市值管理導致代幣價格下跌嚴重,社區爭議較多。

Raft TVL一路下降

Prisma:Curve生態嫡系扶持,產品常規

Prisma上线之初就得到了Curve系資本的扶持,Curve, Convex都對其大开綠燈,Frax更是在其上线之初就籤署代幣互換協議進行支持。其同樣在代幣側也繼承了Curve的ve模型,相較於Raft做的更完整,對協議內所有池上的$PRISMA排放都進行分配,在Convex上推出cvxPRISMA作爲vePRISMA的退出流動性。但在產品側較爲常規沒有創新,並且不繼承LST的生息屬性,清算不對外开放,協議的參與者以大戶爲主。

Raft TVL一路下降

Preon:激勵形式創新,但產品無收益

Preon產品STAR並不繼承LST的生息屬性,並不屬於LSDfi賽道。在產品模塊上增設PSM,用戶存入LUSD鑄造STAR來提高STAR的借貸容量;集成了更加完善的賄選系統,並且使用期權代幣作爲排放來減少協議代幣的實際拋壓;與Arbitrum上ve(3,3) Dex Chronos合作,形成共振來提高TVL。

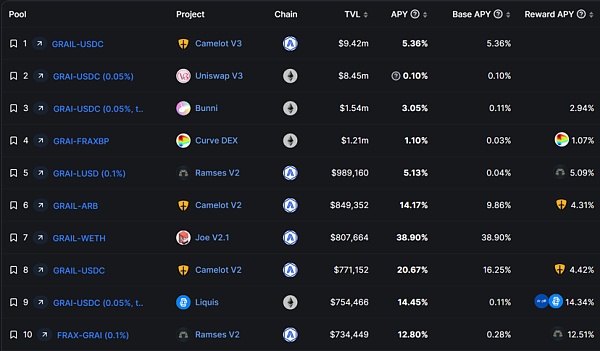

Gravita:創新性和可持續性不足,代幣設計未知

Gravita產品層面並無太大的創新性,主要的增長來自於大量的流動性激勵和積分空投活動,但目前的流動性是建立在Graviata使用所有協議費用收入作爲激勵的情況下建立的;目前積分空投與代幣分發相關,但是更多的細節還未披露。如果積分空投和代幣設計不能夠有效的支撐起激勵消失後的流動性,那么Gravita的前途叵測。

$GRAI 部分流動性池

Agilely 介紹

Agilely官網 https://agilely.io/

在產品側,Agilely相對於其他家在各個方面都打磨的更加完善,創新性更強,列舉如下:

• 同樣採用了LayerZero的OFT技術,讓穩定幣USDA可以在不同的鏈之間互通,並且USDA多鏈爲統一的token地址;

• USDA會繼承LST的生息屬性,但是與Lybra持續买盤導致向上脫錨不同,通過ABI(Agilely Benchmark Interest)的設計來發放收益,用戶自行領取USDA收益;

• 在額外產品模塊上,設置了存入DAI的PSM,讓用戶除了以太坊POS增發收益外,也能捕獲到來自sDAI的RWA收益;

• 費率層面,設置ADI(Agilely Dynamic Interest)來動態調整協議內的借貸利率,從而調控市場中的USDA總量,間接保持穩定

• 清算層面,將一般Stability Pool改進爲Smart Stability Pool,隔離不同抵押品的風險;並且將Liquidation放在前端,降低清算門檻,給用戶提供套利和賺取gas補償的機會;

• 治理token層面,將會真正捕獲到協議內產生的價值,讓社區分享到協議的成長。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:穩定幣賽道評估:CDP穩定幣與LSDFi

地址:https://www.sgitmedia.com/article/15614.html

相關閱讀:

- 香港穩定幣最新法案 創新催化劑還是監管枷鎖? 2024-12-23

- Ethena 對 DeFi 來說是系統性風險還是救世主? 2024-12-23

- Outlier:以太坊六大L2激勵效果研究 爲何新L2空投後留不住用戶 2024-12-23

- 韓國加密貨幣之王的稅務困局:Do Kwon被追繳千億稅款始末 2024-12-23

- 歷史新高?貝萊德BTC ETF流出7300萬美元 2024-12-23

- 2025年有哪些值得期待的加密股票? 2024-12-23

- 特朗普任命前大學橄欖球運動員Bo Hines爲加密貨幣委員會主席 2024-12-23

- 金色百科 | 什么是壓縮NFT? 如何鑄造 cNFT? 2024-12-23