簡明ETF投資指南:如何挑選適合自己的ETF?

2023-11-15 14:18 金色精選

來源:RockFlow

劃重點

① ETF 是一種特殊形式的基金。它可以跟蹤任何標的,比如大盤指數、行業指數、某類商品價格等,甚至可以跟蹤某個特定的投資策略。

② 借助 ETF,普通投資者可以“一鍵投資”多種資產,交易成本低,且流動性好。

③ ETF 有四個重要類別:行業 ETF、反向 ETF、槓杆 ETF 和股指 ETF。行業 ETF 投資某特定行業;反向 ETF 和標的走勢相反(標的跌則 ETF 漲、標的漲則 ETF 跌);槓杆 ETF 可以產生倍數效果,標的漲跌一倍,ETF 波動多倍;股指 ETF 則追蹤某個股票指數。

1987 年美國股市的崩盤給投資者帶來了深刻教訓,但也同時孕育出一項對後世意義非凡的金融創新——ETF。

當年 10 月 19 日,道瓊斯指數暴跌 22.6%,創史上最大單日跌幅。政府迅速增加交易管制措施,但並未解決流動性不足的問題。市場迫切需要一種簡單可靠、有效對衝股票組合風險的機制,“一籃子股票”的創意就此誕生。

經過數年探索,1993 年美國股票交易所推出第一支真正意義上跟蹤標普 500 指數的 ETF—SPDR。至今,SPDR 仍是世界上規模最大、最受歡迎的 ETF 產品。

此後三十年,ETF 的種類得到極大豐富。美股市場先後推出跨境、行業、商品、槓杆、反向、主動管理、輪動 FOF 等品種。截至 2023 年中,全球 ETF 的資管規模來到了 10 萬億美元之巨(其中美股 ETF 貢獻近 70%)。

ETF 爲何適合普通投資者?它究竟是什么?如何挑選適合自己的類別?RockFlow 投研團隊將用接下來的幾篇文章爲你一一解答。

1. ETF 是什么?

ETF 全稱 Exchange Traded Funds,交易所交易基金。它爲投資者提供了一種相對便宜的投資大量資產及指數的方式。

可以這樣理解:發行機構把某個指數所追蹤的所有股票买來,匯合到一起形成新的基金,然後分成一小塊一小塊去賣,它們就成了一個典型的 ETF。你买這支 ETF 就相當於購买了這個指數的所有股票。

ETF 的優勢在於,普通投資者可以“一鍵投資”多種資產,交易成本低,且流動性高。

因此它在北美發展很快,而且種類繁多:有跟蹤大盤指數的,也有跟蹤行業指數的,還有跟蹤其它國家股市指數的…… 更有追蹤債券、黃金、石油、外匯、以及農產品價格等不同種類。ETF 的結構可以跟蹤任何標的,從單個商品的價格到大量多樣化的證券集合,甚至可以跟蹤某個特定的投資策略。

現在,越來越多的投資者开始交易 ETF。據統計,美國三大證券交易所每天交易量的一半以上是 ETF 交易。

此外,ETF 特別適合中長线投資者,因爲他們最看重的是“大勢”,沒有精力研究各種公司業績,不希望看到自己的投資組合因突發事件而大起大落(持有個股會時常發生這種現象)。此類投資者可以選擇幾支流通性好的 ETF,在價格合適時买進,等趨勢逆轉後拋出,每年交易次數不多,風險相對較低,能踏踏實實地睡個好覺。

2. ETF 的多種類型

投資者可以選擇各種類型的 ETF,按照不同分類方法有被動&主動 ETF、債券&股票&商品&貨幣 ETF、正向&反向ETF等。

所謂被動 ETF,就是復制某個證券指數的表現(如標普 500 指數、納斯達克指數等)獲得與該指數基本相同的收益率,或者更具體的某個目標行業;主動管理型 ETF 則是由基金公司管理,相當於把錢給基金經理由 TA 代爲炒股。如女版巴菲特 Cathie Wood 管理的 ARK lnnovation ETF,能不能賺錢取決於基金經理的水平。它比被動型 ETF 費用稍高,但涉獵範圍和潛在回報上限也高得多。

按標的分類的話,股票 ETF 是最常見的,細分種類很多;貨幣 ETF 主要跟蹤貨幣匯率的走勢;債券 ETF 主要是在債券市場,收益取決於基礎債券的表現。回報相對穩定,和其他 ETF 相比收益上限較低;而商品 ETF 包括石油、黃金、白銀等相關 ETF。

按方向分類,正向 ETF 比如標普500ETF(SPY),就是跟蹤標普500指數的漲跌,理論上指數漲1%,ETF也漲1%;反向ETF 比如做空標普500(SH),也跟蹤的標普500指數,但是漲跌是反方向的,理論上標普500指數上漲1%,這個ETF下跌1%,標普500指數下跌1%,這個ETF上漲1%。

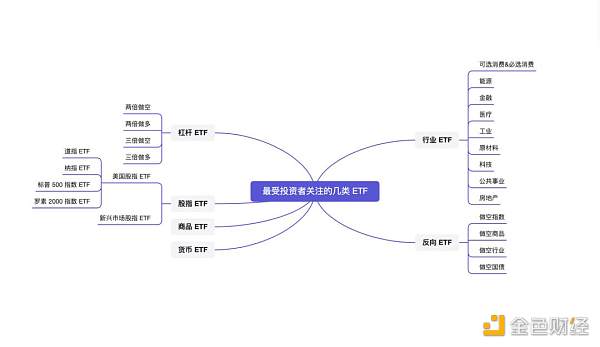

以下我們詳細介紹四類最受投資者關注的 ETF——行業ETF、反向ETF、槓杆ETF和股指ETF。

2.1)行業 ETF

行業 ETF 就是投資某特定行業的 ETF 基金。如果你看好某個行業,可以選擇投資跟蹤該行業的 ETF,免去選股環節,獲取該行業的整體收益。

近幾年火過(以及正在大火)的行業包括消費、互聯網、AI 等。如果你對其中某個行業有深入理解,可以洞察行業的興衰周期並選擇重金押注。

顯然,行業 ETF 更適合自主分析能力較強的投資者。它的優勢在於如果選擇正確,就有可能實現高於市場平均水平的收益;但缺點也很明顯,由於押注的是某類特定行業,一旦高位進入或是遇到該行業的低迷期,則會白白付出時間沉沒成本。

當前美股的 10 個大類行業包括可選消費、必選消費、能源、金融、醫療、工業、原材料、科技、公共事業、房地產,其跟蹤標的都是道瓊斯、標普指數成分股。RockFlow 投研團隊最新推出的“行業精選 ETF”,爲大家選出了集高流動性和代表性於一身的優質行業 ETF(出於整體閱讀體驗,下圖僅部分展示):

2.2)反向 ETF

我們都知道,盡管美股主要股指長期趨勢是向上的,但也會遭遇短期暴力調整或者較長期的滯漲。如果遇到熊市,投資者並非只能承受波動和浮虧,而是可以積極應對甚至從中獲利,其中一個最常用的工具就是反向交易所交易基金,即反向 ETF。

它也叫做空 ETF,是利用衍生品合約,在基礎資產或市場指數下跌時獲利的 ETF。它跟相關資產是死對頭。相關資產跌多少,它就漲多少,相反,相關資產漲多少,它就跌多少。相比賣空或买入看跌期權,反向 ETF 的最大優勢就是簡便,易操作,因此更受一些投資者歡迎。

需要注意的是,反向 ETF 參照的是相關指數單日的漲跌幅,而不是一段時間的累計漲跌幅,因此只適合日內操作,並不適合長期持有,否則會導致不必要的虧損。

RockFlow 投研團隊最近上线的這份“空軍先鋒ETF”股單,幫大家精選了針對美股各大指數以及金融、房地產、中國股指等標的的流動性較強的反向 ETF(出於整體閱讀體驗,下圖僅部分展示):

2.3)槓杆 ETF

很多投資者熱衷於個股交易,不喜歡 ETF,覺得 ETF 回報不高、不夠刺激。事實上,美股也流行兩倍回報和三倍回報的槓杆 ETF,它們完全可以滿足投資者對(相對)低風險和高回報的需求。它也叫倍數 ETF,通過持有一籃子標的衍生品達到追蹤指數倍數的效果,像放大鏡一樣,會放大收益和風險。

相比股指期貨、融資融券等激進的槓杆工具,槓杆 ETF 的優勢在於准入門檻較低,無論資金門檻還是對專業性的要求。它沒有持倉限制,無須繳納保證金,操作風險也更低。對於追求槓杆投資的投資者而言,它更爲高效、便捷。

RockFlow 投研團隊近期將多個美股重要指數和熱門行業(半導體等)的高流動性槓杆 ETF 聚合起來,形成一份高質量的“槓杆神器ETF”股單,供感興趣的投資者參考。借助這些槓杆 ETF,你也可以用較小資金撬動高額回報(出於整體閱讀體驗,下圖僅部分展示):

2.4)股指 ETF

股指 ETF 就是以某個股票指數爲追蹤標的的 ETF。以美股市場爲例,目前四大主要指數是道指、納斯達克100指數、標普500和羅素2000。四者分別追蹤整體市場、科技股、大盤股和中小企業表現。

具體怎么做到的呢?

-

道瓊斯指數是美股最悠久的指數之一,它包括美國30間最大、最知名的上市公司;

-

納指100的100只成分股是美國科技股的代表,普遍具備高成長性;

-

標普500是美國500強上市公司的總體衡量指標,用以顯示美國經濟的興衰;

-

羅素2000指數則是羅素3000指數中市值最小的2000支股票構成,堪稱中小型企業晴雨表。

RockFlow 投研團隊最新推出的股單—— 美國股指ETF,包含了當前追蹤美股市場四大主要指數的高流動性 ETF,便於各位選擇自己看好的種類進行較爲平穩的投資。

當然,股指 ETF 不止可以做多指數,也可以用來做空。以 DSQ 爲例,它就是做空納斯達克100指數的一個最爲主流的 ETF(出於整體閱讀體驗,下圖僅部分展示):

除了以上四類 ETF,還有商品 ETF 和貨幣 ETF。

商品 ETF 投資於商品,如原油或黃金。它不僅可以幫助實現投資組合多樣化,從而更容易對衝經濟低迷時期(例如商品 ETF 可以在股市暴跌期間提供緩衝),而且持有商品 ETF 的成本比實際擁有該商品更低,因爲前者不涉及保險、倉儲等費用,十分省心。

貨幣 ETF 則是追蹤由本幣和外幣組成的貨幣對表現的一類投資工具。它有多種用途,比如根據一個國家的政治和經濟發展可以推測貨幣匯率價格,再比如進出口從業者也用它實現投資組合多元化或對衝外匯市場波動。

以上就是“ETF是什么”、“爲何適合普通投資者”、“如何分類以及各自特點”的介紹。下篇文章,我們將爲你具體分析 ETF 應該怎么選,以及處於 2023 年 11 月這個節點,哪幾類 ETF 最值得長期投資。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:簡明ETF投資指南:如何挑選適合自己的ETF?

地址:https://www.sgitmedia.com/article/15525.html

相關閱讀:

- 香港穩定幣最新法案 創新催化劑還是監管枷鎖? 2024-12-23

- Ethena 對 DeFi 來說是系統性風險還是救世主? 2024-12-23

- Outlier:以太坊六大L2激勵效果研究 爲何新L2空投後留不住用戶 2024-12-23

- 韓國加密貨幣之王的稅務困局:Do Kwon被追繳千億稅款始末 2024-12-23

- 歷史新高?貝萊德BTC ETF流出7300萬美元 2024-12-23

- 2025年有哪些值得期待的加密股票? 2024-12-23

- 特朗普任命前大學橄欖球運動員Bo Hines爲加密貨幣委員會主席 2024-12-23

- 金色百科 | 什么是壓縮NFT? 如何鑄造 cNFT? 2024-12-23