比特幣礦業寒冬下的生死時速:Marathon Digital Holdings(MARA)分析與投資洞察

2023-10-20 10:42 LD Capital

作者:Yilan,來源:LD Capital

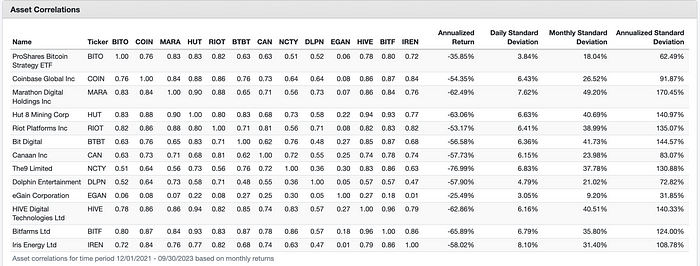

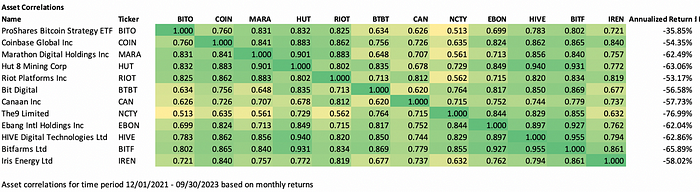

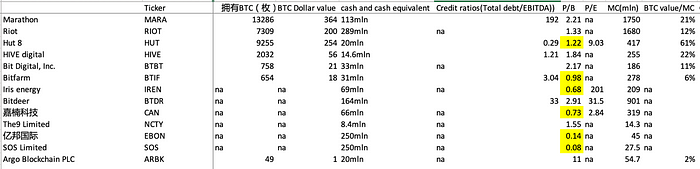

上市區塊鏈概念股主營業務分爲挖礦,礦機售賣,芯片制造,數字資產管理,區塊鏈技術提供,支付和交易平台等,由於存在商業模式差異,它們具有不同程度的BTC槓杆效應,意味着它們的股價波動通常比比特幣現貨市場更爲劇烈並且放大系數不同,其中,其中挖礦股(Mara,Riot,BTBT等)相比礦機股或其他商業模式的股票是更有效的BTC價格放大器,例如,相比COIN, MARA對BTC價格的相關性和價格彈性更高(COIN vs.MARA相關性0.76 vs. 0.83, 年化標准差92% vs.170%)。

各礦股和BITO價格相關性和標准差(BITO擬合BTC價格)

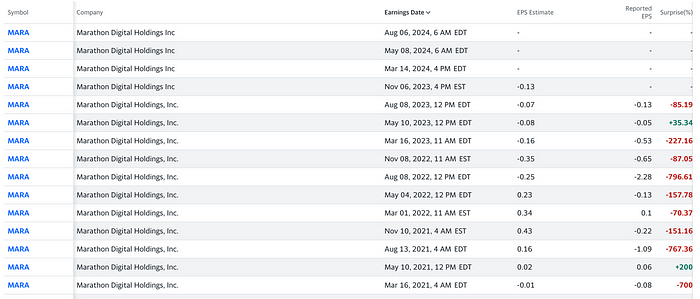

Mara價格在6月15號-7月13號的反彈行情中漲了100%,而BTC只漲了30%,但在BTC隨後的回調中Mara也下跌了55%(除了BTC下跌的原因外,8月8日公布二季度財報後EPS-0.13遠不及預期-0.07也是價格下行的驅動),BTC下跌12%。這么看Mara在今年的行情中對BTC價格的放大系數接近300%,雖然年化標准差只有170%。

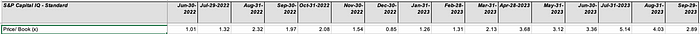

MARA vs.BTC價格漲跌幅度

Mara EPS歷史

本文主要分析Marathon Digital(MARA)的經營現狀和投資風險,並與其他礦企進行比較,判斷Mara是否是做空趨勢最強的標的。

一. 投資邏輯

1. 商業模式和運營現狀

Marathon的主要業務爲自營比特幣挖礦。战略是(融資)購买礦機部署礦場,支付生產的現金運營成本後持有比特幣作爲長期投資。購买礦機挖礦並囤幣(Mara, Hut 8, Riot)和生產出售礦機(Cannan)的商業模式區別在於,研發支出少,但資本支出大,且收入沒有韌性,只能依靠提高BTC挖出效率和BTC升值獲利,負債率較高,槓杆較大,因此挖礦上市企業的營收和比特幣的價格相關性更強,價格波動也更劇烈,同時熊市面臨資不抵債的潛在威脅。

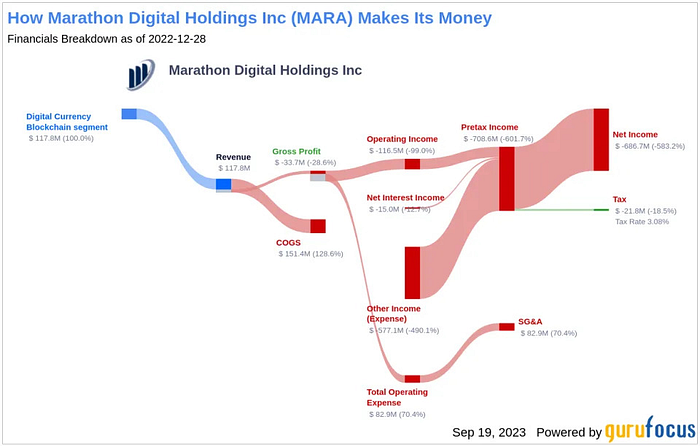

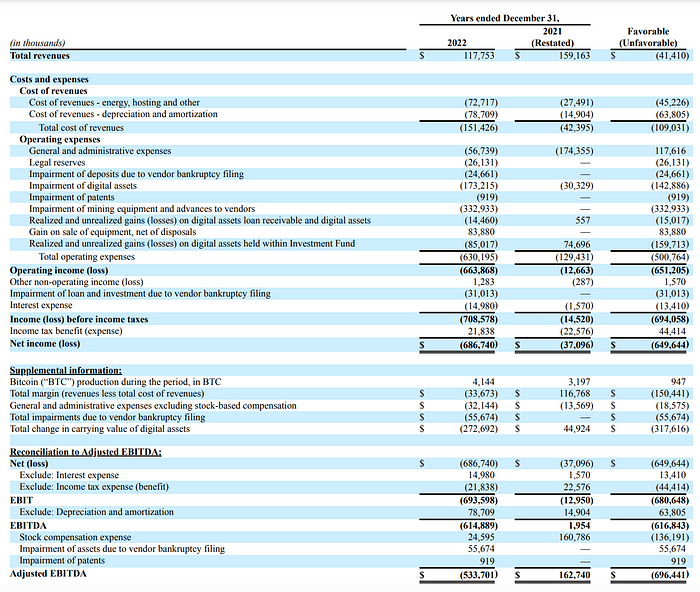

Marathon2022財年財務狀況圖解

收入方面,2022財年Marathon產出BTC 4144枚,收入117mln,但收入完全不能覆蓋支出,全年挖礦能源等支出72mln,礦機折舊和攤銷78mln,再加上人員,維修等運營支出630mln,淨虧損687mlm。因此,融資購买比特幣礦機挖礦的商業模式在熊市中非常考驗企業的現金流管理能力。

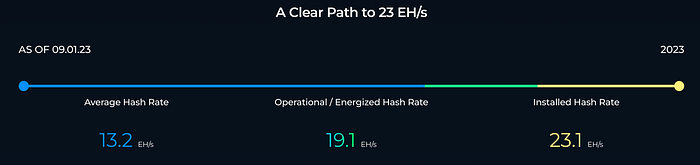

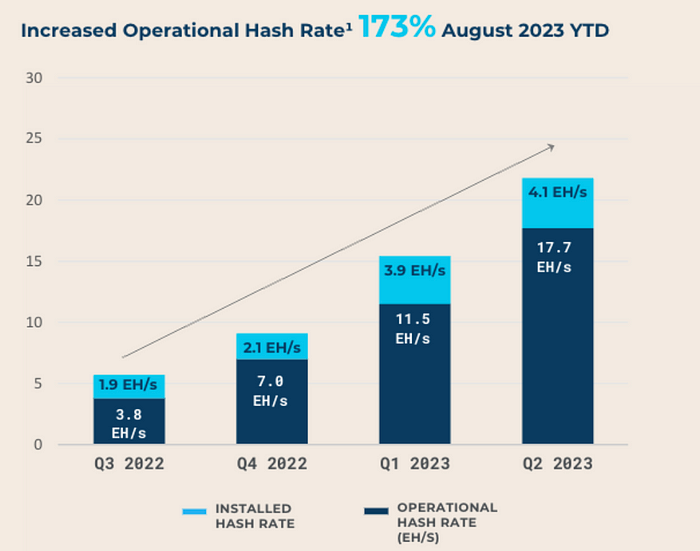

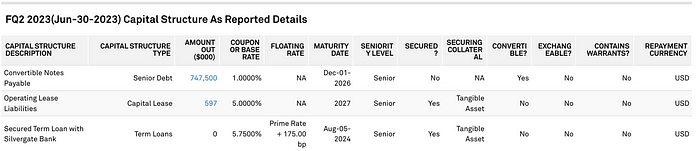

挖礦效率和運營方面,Marathon在第二季度啓動的哈希率比去年底的11.5 EH/s增長了54%,達到了17.7 EH/s。通過更快地增加哈希率並提高運行時間增加了比特幣產量(二季度共生產了2926枚比特幣,約佔該時期比特幣網絡獎勵的3.3%)。運營方面,公司的高負債情況(22Q4資不抵債)已經影響資產負債表的健康。雖然Q1,Q2由於幣價回升加上投產算力增加挖礦效率股價表現較好。但BTC價格23Q3持續低迷,預計將會繼續低迷到至少明年,因此Marathon 於今年9月提前償還大部分可轉債以減少貸款利息對現金流的不良影響,該票據剩余本金總額爲3.31億美元仍未償還。

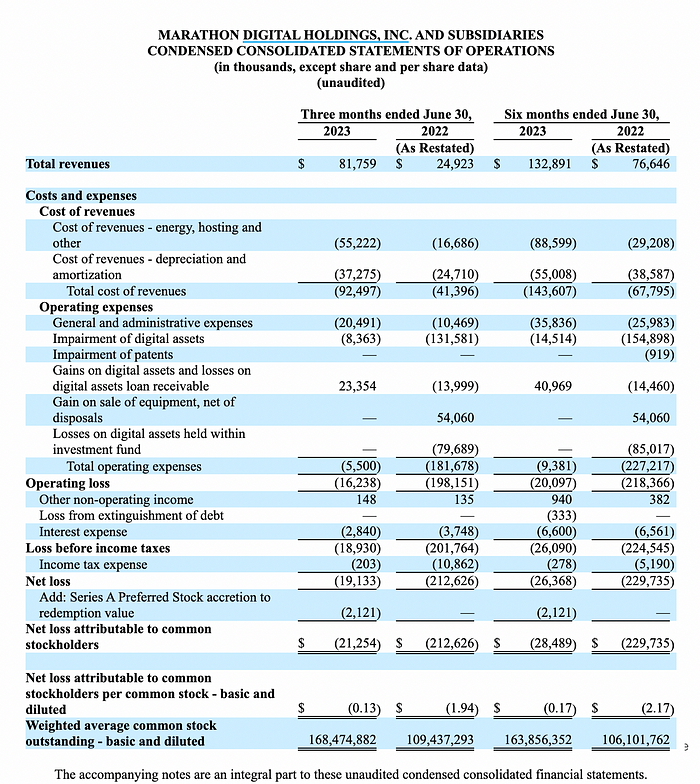

雖然由於算力增加挖出BTC效率增加,改善了收入情況,但Marathon在截至2023年6月30日的三個月內錄得了虧損2130萬美元,每股虧損0.13美元,相比去年同期淨虧損爲2.126億美元,每股虧損1.94美元情況有所提升,然而依舊無法盈利,龐大的電費和礦場部署的費用在現金流緊缺的情況下繼續削弱Marathon的資產負債表。

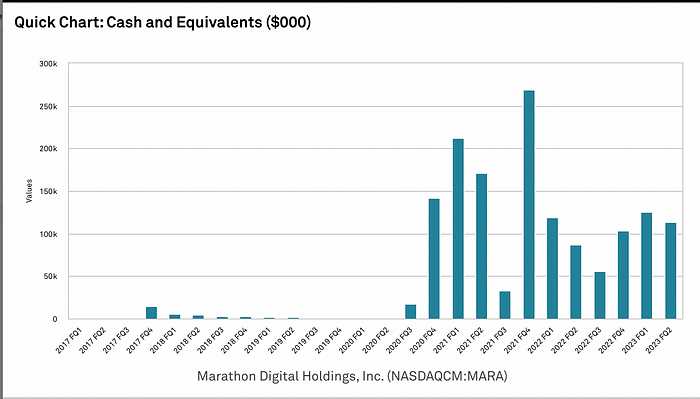

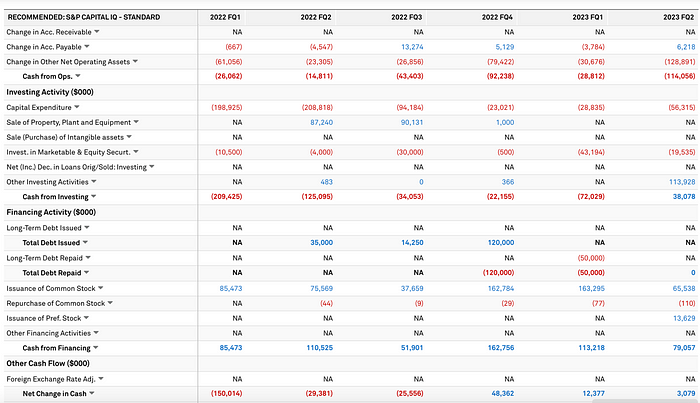

2. 現金流和現金燃燒情況

從Marathon的現金流可以看出,現金的來源完全來自融資,2022年Q4,公司的營運現金流爲-92mln, 投資現金流爲-22mln,融資現金流爲163mln,致使公司還有48mln的淨現金流可以應對下一季度的利息稅收等,融資帶來的現金流完全來自於普通股增發,不斷發行股票,市場可能會降低對公司的估值,從而導致Marathon在未來籌資時面臨更高的資本成本。另外發行更多的普通股可能會導致每股收益(EPS)下降,因爲盈利要分配給更多的股東,這也會對Marathon的估值產生負面影響。

截止2023年第二季度末,Marathon仍持有價值113mln的現金及現金等價物,包括12538枚BTC, 2023Q2 Marathon利息的現金支出達到3mln,這和其账面可用淨現金流幾乎一樣(Marathon的可用淨現金流只有3mln,這還是在Q1,Q2分別增發了價值163mln,65mln的普通股後剩余的淨現金流),可見營運和投資使用了過多現金,並且沒有新的現金產生,因此Marathon除了積極還款降低利息負擔外,還需要繼續賣出BTC以支付運營費用,Marathon也確實在2023Q2賣出了生產出的63%的BTC,合計2340萬美元。

3. 牛市的瘋狂擴張成爲熊市的擔憂-收購和礦場部署

Marathon 8月初部署安裝了新的S19礦機,國內的已安裝哈希率已經達到了23EH/s的目標。新安裝的礦場在德州花園城市(City Garden,TX),托管提供商表示已接近啓動。Marathon在阿布扎比的合資企業已經开始計算哈希率並產生比特幣。但以0.12美元/kwh的電費計算,目前部署的礦機在當前BTC價格下即使啓動也只是剛好breakeven,甚至還有些許虧損(光算電費的可變成本)。

並且整體的礦場建設投資成本居高不下,2021年並購礦場時估值甚至可達 100 萬美元/MW,买入礦機單價在 55–105 USD/T 之間。而幣價下跌和電費上漲的雙重夾擊下,前期資產投入貶值較多,收入也明顯減少,使得很多挖礦企業難以爲繼。

Marathon計劃在未來幾個季度繼續擴大在比特幣挖礦領域的領導地位。但實際上這樣的擴張在熊市中令人更加擔憂其現金流狀況, 能否繼續融資決定了其擴張計劃是否能順利展开(增發股權的做法會降低其每股價值)。

4. Marathon債務情況和運營現狀

市場低迷會對負有重大債務的公司產生負面影響,尤其是在高利率環境下,Marathon的負債給現金流帶來額外的利息負擔,因此Marathon選擇提前償還大部分可轉債以應對目前的低幣價和明年BTC減半導致的營運壓力(Marathon 4.17 億美元可轉換票據的以大約21%折扣被兌換,這爲Marathon節省了約1.01億美元的現金,不包括交易成本。該交易對現有股東的增值約爲每股0.55美元。),同時增加Marathon的財務/融資選擇性。隨着債務負擔的減少,公司更有能力應對短期動蕩。

熊市中, 幣價下跌,礦機訂單、礦場資本支出以及債務給公司運營帶來極大壓力,除此之外,礦工間的激烈競爭和能源價格上漲也進一步加劇了礦企的生存危機。即使已經出售了Q2產出總量63%的BTC,Marathon CEO在Q2電話會中透露還會繼續出售BTC以保持公司的運營。

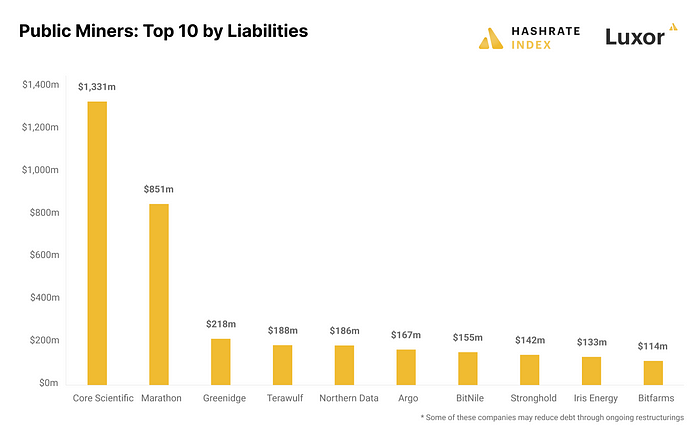

5. 礦工熊市現狀

挖礦股在熊市面臨嚴峻的挑战,和BTC的強相關性和高彈性特徵也導致其價格在熊市下行壓力更大,由於高槓杆的運營模式,收益來源單一的挖礦上市公司同時存在破產威脅。許多比特幣挖礦上市企業在2021年的牛市期間大量貸款,導致他們在隨後熊市期間的盈利狀況受到非常負面的影響,事實上礦企中借款額最大,債務資產比最高的Core Scientific已經在2022年底尋求破產保護和債務重組,破產前的整個2022年,Core Scientific都在賣出BTC以應對其礦機購买成本,自營礦場建設支出,大規模部署礦機電費以及貸款利息等運營成本,但是最終還是由於其激進的2022年擴張計劃(在 2022 年年底部署超三十二萬台礦機,每天光電費即損失53000美元)以及Celsius事件影響宣布破產。

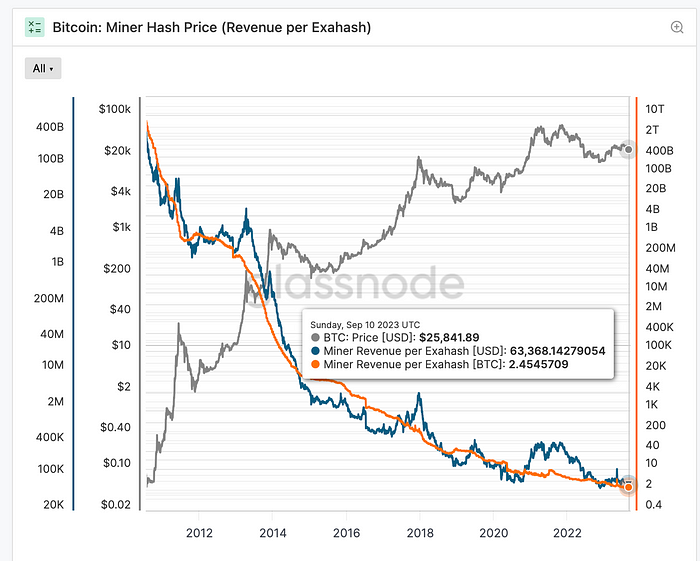

比特幣價格和網絡難度出現顯著分歧,牛市中市場獎勵礦工的未來算力,成爲礦工牛市籌集資金的重要敘事,但在熊市中,隨着比特幣價格下跌,算力的增長使得礦工經濟狀況非常具有挑战性,因爲礦工必須在BTC價格大幅下跌,算力仍然繼續增長的情況下購买他們之前籤署的礦機訂單。礦工已經支付了礦機的資本支出,所以從他們的角度來看,只要他們的邊際挖礦成本仍然是正的,繼續執行增長計劃是有道理的。這一趨勢進一步加劇了今年年初以來哈希價格的大幅下跌。

隨着比特幣價格的暴跌,大多數礦股估值嚴重下滑,部分礦企在以賣出BTC,發行普通股,顯著稀釋現有股東股權的方式籌集資金,增發股票籌集資金使得籌集額外股本非常具有攤薄性,籌集債務資本也很昂貴。在資金緊張的情況下,礦工也在尋求替代解決方案,如提供托管服務以獲取更高的收入流,出售設備以獲取更多現金,甚至考慮並購。那些在牛市期間保守並且沒有過度槓杆的礦企現在有機會採取機會主義態度,即現金流管理優秀的礦企或有機會低價收購其他由於債務陷入困境的競爭對手。

在MARA較差的債務資本比的情況下(即破產的幾率增大時),和BTC的上行關聯性或降低。如果Mara近期的債務處理使其資產負債表得以健康存續到BTC牛市,以目前的大盤情況(繼續下行),Marathon的債務情況(debt to equity過高),估值情況(P/B仍有較大下行空間,MC/hashrate高於同行)來看,投資建議爲12個月內強烈賣出,以PB爲1作爲看空目標,目標股價在3美元左右。以目前8美元價格來看,高估166%。但基於其最高的價格彈性,反彈行情時可以博取波段收益,獲得比購买BTC更好的收益。有兩種情況可能導致股價上漲:收購和BTC熊市中短期反彈。

二. 公司背景和業務介紹

Marathon Digital Holdings, Inc.及其子公司(以下簡稱“公司”或“Marathon”)是一家數字資產技術公司,專注於區塊鏈生態系統和數字資產的生成或“挖礦”。該公司於2010年2月23日在內華達州注冊成立,當時的公司名稱爲Verve Ventures, Inc.。在2012年10月,公司开始了知識產權許可運營,同時更名爲Marathon Patent Group, Inc.。2017年,公司購买了數字資產挖礦設備並在加拿大建立了數據中心,用於挖掘數字資產。然而,公司於2020年停止了在加拿大的運營,並當時將所有業務合並到美國。此後,公司擴大了在美國和國際上的比特幣挖礦活動。公司於2021年3月1日更名爲Marathon Digital Holdings, Inc。截止到2023年6月30日,公司的主要業務集中在比特幣挖礦以及比特幣生態系統中的附屬機會。战略是在支付生產的現金運營成本後持有比特幣,作爲長期投資。持有比特幣是一種作爲價值存儲的策略,它由強大而公开的开源架構支持,不與任何國家的貨幣政策掛鉤,因此可以作爲在政府控制之外的價值存儲。Marathon相信,由於比特幣的供應有限,隨着其不斷被採用,它還提供了升值的額外機會。還可能在有利的市場條件和機會出現時,探索參與與比特幣挖礦業務相關的其他業務的機會。

附屬業務是指與比特幣生態系統有關但不直接與自身挖礦有關的業務。與挖礦直接相關的附屬業務可能包括但不限於管理第三方所有者的比特幣挖礦設施、向尋求建立和運營比特幣挖礦設施的第三方提供咨詢和咨詢服務,以及在美國境內和國際法域內开展比特幣挖礦項目的合資企業,如公司在阿布扎比(阿拉伯聯合酋長國)的項目。Marathon還將尋求參與與比特幣相關的項目,包括但不限於沉浸式技術、硬件、固件、挖礦池和使用區塊鏈加密技術的側鏈的开發,還可能參與從可再生能源資源或甲烷氣體捕集發電以供比特幣挖礦項目使用等電力生成項目。

發展歷程

2010.2.23,該公司在內華達州注冊成立,名稱爲 Verve Ventures, Inc;

2011.12.7,公司更名爲 American Strategic Minerals Corporation,從事鈾和釩礦產的勘探和潛在开發業務;

2012.6,該公司終止了礦產業務,开始在南加州投資房地產;

2012.10,該公司更名爲Marathon Patent Group, Inc.开始了知識產權許可業務;

2017.11. 1,該公司與 Global Bit Ventures, Inc.(“GBV”)籤訂了合並協議,專注於挖掘泛區塊鏈;這個節點是Marathon Digital從瀕臨破產到逐漸成爲頭部礦企的重要標志。Marathon通過收購GBV獲得了GBV 自有的 1,300 台比特大陸 S9 礦機和1,000 台顯卡礦機。熟悉流程後Marathon 又購买了 1,400 台 S9,租了一個2 MW 的場地從事挖礦經營。在這之後沒過多久加密市場進入熊市,Marathon 終止了和 GBV 的合作。

2019.9.30–2020.12.23,該公司通過籤訂合同的形式購入泛區塊鏈礦;

2021.3.1起,公司更名爲 Marathon Digital Holdings, Inc.

2022年重要事件

重大的加密市場發展及對公司的影響 2022年一年對整個加密行業來說都是具有挑战性的一年,因爲宏觀經濟條件(包括相對於近年來的高通脹和升息環境)導致股市走弱,普遍存在“避險”情緒,對比特幣價格產生了負面影響。此外,2022年宏觀挑战性環境進一步受到了一系列意外黑天鵝事件的影響,衝擊了整個行業,包括:

2022年第二季度$LUNA-UST脫錨崩潰導致數字資產領域重要參與者的破產,包括Three Arrows Capital、Voyager和Celsius;

2022年第四季度FTX的崩潰,導致了額外的與信用相關的破產以及比特幣價格和比特幣挖礦設備價格的顯著下降。這些黑天鵝事件對Marathon經營業績產生的影響包括預付款的減值。

比特幣挖礦設備和向供應商預付款的減值:在2022年第四季度,比特幣挖礦設備的公允價值出現了顯著下降。因此,公司評估了是否需要對比特幣挖礦設備(作爲固定資產持有)和向供應商預付款(作爲流動資產,代表未來交付挖礦設備的存款)進行減值准備。Marathon對比特幣挖礦設備和向供應商預付款都進行了減值准備,總計約爲332,933,000美元。

數字資產 — 減值和账面價值下降:Marathon在2022年度內經歷了173,215,000美元的減值、投資基金內的數字資產的已實現和未實現損失85,017,000美元,以及在合並資產負債表上持有的數字資產的未實現損失14,460,000美元。

總利潤下降:由於比特幣價格下跌和擴大業務的延遲,Marathon運營盈利能力下降。本年度的總利潤爲虧損33,673,000美元,而去年同期爲116,768,000美元的收益,下降了150,441,000美元。

供應商破產申請的直接影響:在2022年9月22日,Compute North根據美國破產法第11章申請了重組。因此,公司在2022年第三季度錄得了39,000,000美元的減值准備。在2022年第四季度,公司估計額外的16,674,000美元存款可能已減值,因此錄得了額外的減值准備。

數字資產用作抵押品 — 公允價值下降和額外的抵押品要求:在2022年11月9日,由於擔心FTX崩潰導致行業金融不穩定,比特幣價格下跌至新的年度低點。因此,公司被要求爲其在Silvergate銀行的Term Loan和循環信貸(RLOC)設施下的未償還借款提供額外的1,669個比特幣(每個比特幣估值爲16,213美元)作爲抵押品,總共抵押品余額爲9,490個比特幣(或約153,861,000美元的公允價值)。截至2022年11月9日,公司的總比特幣持有量爲11,440個比特幣,其中1,950個(約31,615,000美元)不受限制。在2022年11月和12月,公司償還了5,0000,000美元的RLOC借款。這些償還款項使公司能夠將其用作抵押品的比特幣降至約4,416個比特幣(公允價值約73,074,000美元)至2022年12月31日。

破產和FTX崩潰對Marathon主要貸款人的影響:在2023年3月8日終止貸款設施之前,Silvergate銀行是Marathon Term Loan和RLOC設施的貸款人,根據這些facility,Marathon有權借款高達200,000,000美元,前提是以足夠的比特幣作爲抵押品。2023年3月1日,Silvergate銀行向SEC提交了有關其困境財務狀況的披露,包括對其能否繼續作爲持續經營的疑慮,並通知延遲提交其10-K表格的通知,因爲其客戶存款大幅減少且資本不足。這導致加密業務客戶棄用該銀行,既創造了信貸空缺,也爲加密客戶帶來了聲譽風險。2023年3月8日,Silvergate宣布打算停止運營並自愿清算銀行。2023年2月6日,Marathon向Silvergate銀行提供了要求的30天通知,說明Marathon打算償還其Term Loan貸款設施的未償還余額以及Marathon打算終止Term Loan設施的意圖。Marathon和Silvergate銀行後來同意終止RLOC設施。2023年3月8日,公司償還了Term Loan並終止了與Silvergate銀行的RLOC設施。

Signature銀行關閉:2023年3月12日,Signature銀行被其州立牌照授權機構,紐約州金融服務部門關閉。同一天,FDIC被任命爲接管機構,並將Signature銀行的所有存款和幾乎所有資產轉移給了Signature Bridge銀行,這是由FDIC運營的全服務銀行。公司在此行動中自動成爲了Signature Bridge銀行的客戶。截至2023年3月12日,公司在Signature Bridge銀行持有約142,000,000美元的現金存款。正常銀行業務於2023年3月13日恢復。

2023年重要事件

2023年1月27日,公司與FS Innovation, LLC(“FSI”)籤署了一份關於成立阿布扎比全球市場公司(以下簡稱“ADGM Entity”)的股東協議(以下簡稱“協議”),其目的是共同(a)建立和運營一個或多個數字資產的挖礦設施;以及(b)挖礦數字資產(統稱爲“業務”)。ADGM Entity的初始項目將包括阿布扎比250兆瓦的兩個數字資產挖礦站點,ADGM Entity的初始股權所有權將爲FSI的80%和Marathon的20%,並且將在2023年發展期內按照這些比例進行資本貢獻,包括現金和實物,總額約爲4,060,000美元。FSI將指定四名董事加入ADGM Entity的董事會,而公司將指定一名董事。除非適用法律另有規定,ADGM Entity挖掘的數字資產將每月按照其在ADGM Entity的股權比例分配給公司和FSI。協議中包含了關於財務和稅務事項的市場規定。協議將在以下情況中提前終止:各方的書面一致同意、ADGM Entity的清算或股東擁有ADGM Entity的全部未償還股權利益。協議中包含了關於股東轉讓股份、優先購买權以及在出售ADGM Entity時的某些附帶和隨同權益的市場條款。此外,協議中還包含了爲期五年的限制性契約,其中包括禁止Marathon在阿聯酋與業務或FSI或某些相關方的業務競爭,以及禁止FSI在美國與Marathon的業務競爭等條款。”

2023年9月20日Marathon已經完成了先前宣布的2026年到期的1.00%可轉換優先票據與某些持有人私下談判達成的交易協議。平均而言,這些交易比面值折扣約21%,扣除交易成本之前,爲公司節省了約1.01億美元的現金。

Marathon總共將持有人持有的票據本金總額4.17億美元兌換成總共3170萬股新發行的Marathon普通股。因此,公司將其長期可轉換債務減少了約56%,並在扣除交易成本之前節省了約1.01億美元的現金。該票據剩余本金總額爲3.31億美元仍未償還。

三. 財務分析

1. 收入增長

基於BTC升值和提高挖礦效率的商業模式導致Marathon在收入從2021年後加密市場進入熊市後开始負增長。

2022年,Marathon營業收入爲117,753,000美元,而2021年爲159,163,000美元。收入減少41,410,000美元,主要原因是2022年比特幣價格下降導致的收入減少77,286,000美元,部分抵消了由於年度生產增加而增加的44,570,000美元的收入。2022年,由於公司停止運營包括第三方的挖礦池,收入也下降了8,694,000美元。盡管整體生產年度增加,但由於前述退出Hardin和King Mountain電化的延遲,公司在第二季度和第三季度經歷了顯著的生產停滯。第三季度的生產量較去年同期下降了50%。Marathon 2022年的最佳生產季度是第一季度和第四季度。

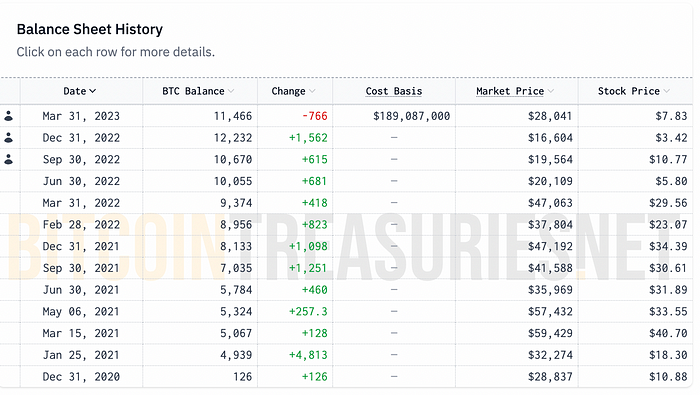

截至2022年12月31日,其資產負債表上持有約12,232枚比特幣,账面價值爲190,717,000美元。其中,大約有4,416枚比特幣(68,875,000美元账面價值)被用作抵押品用於借款,並被分類爲受限數字資產。其余的7,816枚比特幣,账面價值爲121,842,000美元,是未受限制的持有資產,被分類爲數字資產。

2023年第一季度Marathon的BTC余額第一次減少了766枚,以應對惡化的資產負債表。

2023年第二季度由於比特幣產量增長了314%,大大抵消了當年同期平均比特幣價格下降了14%,因此環比來看二季度營收爲8180萬美元,遠高於2022年第二季度的2490萬美元。但其運營情況仍不容樂觀,Marathon第二季度賣出所產出BTC的63%(1843枚BTC),在截至2023年6月30日的三個月內錄得了虧損2130萬美元,每股虧損0.13美元,而去年同期淨虧損爲2.126億美元,每股虧損1.94美元。

比特幣銷售收益爲2340萬美元,因爲公司出售了該季度產生的63%比特幣以支付運營成本。此外,由於當前年期間比特幣價格普遍上漲,數字資產的账面價值減值降低了840萬美元。此外,與去年同期相比,不再存在7900萬美元的數字資產投資基金虧損和5400萬美元的設備出售收益,也有助於今年的比較。

調整後的EBITDA爲2560萬美元,而去年同期虧損爲1.671億美元。除了上述收益和較低的減值外,不計提折舊和攤銷的總毛利提高到2650萬美元,高於去年同期的820萬美元。

2023年第二季度生產亮點

比特幣產量:Q2–23 2926枚,Q2–22 707枚,增長314%,Q2–23 2926枚,Q1–23 2195枚,增長33%。

日均比特幣產量:Q2–23 32.2枚,Q2–22 7.8枚,增長314%,Q2–23 32.2枚,Q1–23 24.4枚,增長32%。

運營/啓動的哈希率(EH/s)1:Q2–23 17.7 EH/s,Q2–22 0.7 EH/s,增長2429%,Q2–23 17.7 EH/s,Q1–23 11.5 EH/s,增長54%。

平均運營哈希率(EH/s)1:Q2–23 12.1 EH/s,去年同期不適用,Q2–23 12.1 EH/s,Q1–23 6.9 EH/s,增長75%。

安裝哈希率(EH/s)1:Q2–23 21.8 EH/s,去年同期不適用,Q2–23 21.8 EH/s,Q1–23 15.4 EH/s,增長42%。

雖然較去年同期,挖礦設備的投產導致挖礦效率大大提高,但BTC價格依舊處於低位且激進的擴張導致Marathon的運營支出過高,仍然處於危險邊緣。

2. 利潤和成本拆解

Marathon總利潤在2022財年爲-3367萬美元,而2021財年同期爲1.17億美元,下降了1.5億美元。

Marathon 2022財年營收成本,包括能源、托管和其他成本,總計爲7271萬美元,而2021年同期爲2749萬美元。4523萬美元的增長主要是由於較高的生產成本,每比特幣开採的生產成本增加了3000萬美元,提前退出Hardin導致了1821萬美元的加速成本,以及較高的比特幣產量對成本的影響,增加了556萬美元。部分抵消這些增加的成本的是2022年停用的第三方礦池的營收成本下降了869萬美元。營收成本 — 折舊和攤銷在2022年度爲7871萬美元,而2021年同期爲1490萬美元,增加了63,805,000美元。這主要是由於Marathon退出Hardin,MT設施有關的折舊加速,增加了36,032,000美元,並且與運營中的更多採礦設備相關的折舊成本增加了27,773,000美元。

2022年度Marathon錄得了6.87億美元的淨虧損,而2021年同期錄得了3709萬美元的淨虧損。虧損增加了6.49億美元,主要是Marathon的數字資產的账面價值總減少了3.18億美元,比特幣挖掘設備和向供應商支付的預付款項總計減值了3.33億美元。

調整後的EBITDA爲-5.34億美元,而2021年同期爲1.62億美元。折舊和攤銷8664萬美元,法律儲備金2613萬美元,以及一般和管理費用,不包括非現金股票補償成本的1857萬美元的增加。部分抵消這些不利的是挖掘設備出售的收益8388萬美元和非營業性收入增加了157萬美元。

2023Q2 Marathon錄得1913萬美元的淨虧損,相比之下,去年同期爲2126萬美元的淨虧損。約爲91%的淨虧損改善主要是由於數字資產出售的收益和數字資產減值的有利差異以及與數字資產減值和投資基金內數字資產損失相關的有利差異,部分抵消了較低的總利潤率。

2023Q2 Marathon調整後的息稅攤銷前利潤爲2563萬美元,相比之下,去年同期爲-1.67億美元,調整後的息稅攤銷前利潤增加主要是由於數字資產出售的正面影響(2335萬美元)和數字資產減值的降低(1232萬美元)。調整後的息稅攤銷前利潤也受益於去年同期錄得的幾項支出的缺失,包括數字資產基金內數字資產的損失和數字資產出售的收益和數字資產貸款應收账款的損失,這些有利差異部分抵消了較低的總利潤率(不包括折舊和攤銷的)和較高的不包括股權報酬的管理和行政开支。

再分析Marathon礦機部署情況對成本和利潤的影響。目前礦機都由第三方托管,Marathon向他們支付費用。

德克薩斯州麥克卡米(McCamey, TX) — 目前在該地點部署和運營約63,000台S19j Pros,另有4,000台S19j Pros計劃於2023年交付並部署。Marathon對該設施的合同將於2027年8月到期。

德克薩斯州花園城(Garden City, TX) — 目前在該地點已安裝約28,000台S19 XPs,目前正在等待最終監管批准以通電。Marathon當前的擴張計劃包括在2023年部署19兆瓦的浸入式設備,由新容量和更換空冷單元爲浸入提供。對該設施的合同將於2027年7月到期。

北達科他州埃倫代爾(Ellendale, ND) — 預計在2023年上半年在該地點部署約57,000台S19 XPs。通電預計於2023年第一季度末开始。對該地點的合同將於2027年7月到期。

北達科他州詹姆斯敦(Jamestown, ND) — 目前在該地點部署並運營約5,600台S19 XPs,並計劃在2023年第一季度部署另外10,400台空冷單元。除了這些空冷設備的安裝外,公司計劃在2023年第二季度在該地點部署768台浸入式設備。對浸入式部署的合同將於2026年8月到期,對空冷設備的合同將於2027年12月到期。

德克薩斯州格蘭伯裏(Granbury, TX) — 目前在該設施部署並通電約12,500台S19j Pros和4,400台XPs。目前沒有擴展該設施的計劃。

俄亥俄州科什克頓(Coshocton, OH) — 目前在該設施部署並運營約2,800台S19 Pros。Marathon對該設施的合同於2023年6月到期,並不打算延長該終止日期後的合同。

德克薩斯州普萊諾(Plano, TX) — 目前在該設施部署並運營約345台S19 Pros。目前沒有擴展該設施的計劃,對該設施的合同將於2027年6月到期。

內布拉斯加州科尼(Kearney, NE) — 目前在該地點部署並運營約2,300台S19 J Pros。公司計劃在2023年在該地點部署額外的1,300台MicroBT設備。

南蘇城(South Sioux City, SD) — 目前在該地點部署了約660台S19 Pros。公司對該設施的合同已於2023年初到期,退出了該設施。 2023年1月27日,Marathon和FSI籤署了一份協議,涉及成立一個阿布扎比全球市場公司,其目的是共同(a)建立和運營一個或多個數字資產採礦設施;以及(b)採礦數字資產。ADGM實體的首個項目將包括兩個位於阿布扎比的數字資產採礦站,總計250兆瓦的浸入式設備,初始股權比例將爲80%歸屬FSI和20%歸屬Marathon。預計該設施將於2023年下半年投入運營。

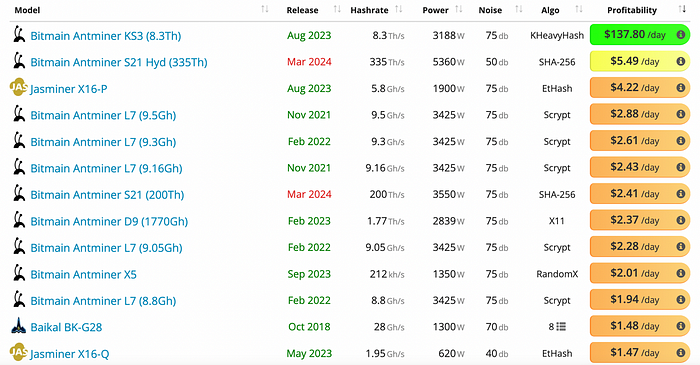

Marathon今年一季度投產的大多爲S19 XPs,從各礦機的盈利情況來看,目前S19 XPs每台盈利微薄,0.08美元每天。因此算力的增加或許不能從根本上改善Marathon今年的盈利狀況。

由於礦工盈利 = 比特幣獎勵 x BTC價格 — 電力成本 — 算力價格;因此比特幣市場價格,電力成本和算力價格對Marathon的盈利能力至關重要。

· 比特幣獎勵

比特幣獎勵受減半事件影響很大。比特幣減半是比特幣網絡每四年左右發生的現象,減半也是比特幣協議的重要組成部分,它用於控制總體供應並減少使用工作證明共識算法的數字資產通貨膨脹的風險。在預定的區塊高度,挖礦獎勵減半,因此有“減半”一詞。對於比特幣,獎勵最初設定爲每個區塊的50個比特幣貨幣獎勵。自其創立以來,比特幣區塊鏈已經進行了三次減半,具體如下:(1)於2012年11月28日,在區塊高度210,000;(2)於2016年7月9日,在區塊高度420,000;(3)於2020年5月11日,在區塊高度630,000,當時獎勵減少到當前每個區塊的6.25個比特幣。比特幣區塊鏈的下一次減半預計將在2024年3月左右,區塊高度840,000附近發生。這個過程將重復,直到發行的比特幣貨幣獎勵總額達到21,000,000,並且新比特幣的理論供應用盡,預計將在約2140年發生。2024年比特幣減半將減少挖礦獎勵,危及利潤微薄的礦工的盈利能力。只有BTC價格出現顯著上漲,才能看到盈利的顯著改善。

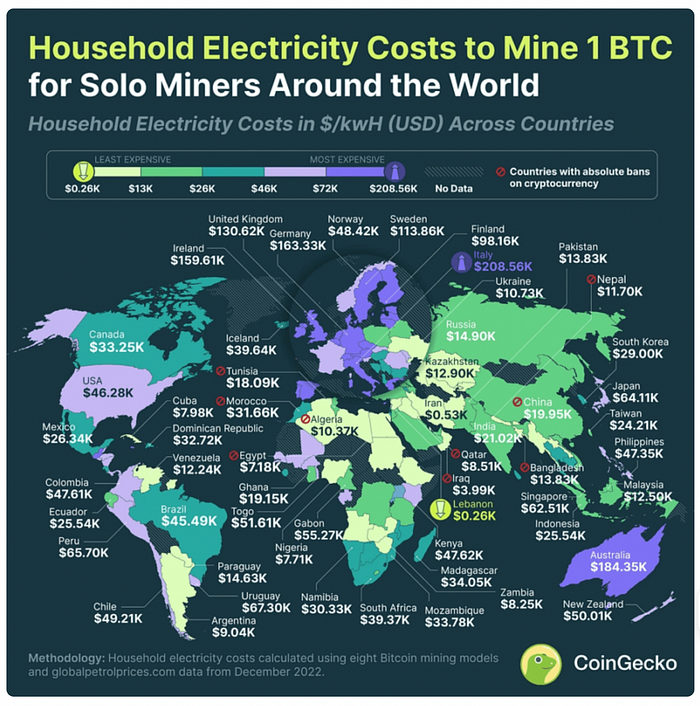

· 電力成本

電力成本來看,各國的採礦成本差異很大,歐洲國家由於電價上漲而面臨最高的費用。能源價格上漲對美國礦企的影響相對歐洲較小一些,但也加劇了在美礦企的電力成本壓力。Texas的電價0.12美元/kwh相對美國平均電價0.18美元/kwh低了34%,即使如此,大部分型號的礦機在當前電價和幣價下也很難達到breakeven(這是沒有計算補貼的情況,一些礦場或許在補貼的優勢下還能盈利)。

· 網絡哈希率和難度

一般來說,比特幣挖礦設備解決比特幣區塊鏈上的區塊並獲得比特幣獎勵的機會是挖礦設備的哈希率相對於全球網絡哈希率(即在某一特定時間內用於支持比特幣區塊鏈的計算能力總和)的函數。隨着對比特幣的需求增加,全球網絡哈希率迅速增加。此外,隨着越來越多且性能更強大的挖礦設備的部署,比特幣的網絡難度已經增加。網絡難度是衡量比特幣區塊鏈上解決一個區塊的難度的指標,它每2016個區塊(大約每兩周)進行一次調整,以確保每個區塊之間的平均時間保持在十分鐘左右。高難度意味着解決區塊並獲得新比特幣獎勵將需要更多的計算能力,這反過來使比特幣網絡更加安全,限制了一個挖礦者或挖礦池控制網絡的可能性。因此,隨着新的和現有的挖礦者部署額外的哈希率,全球網絡哈希率將繼續增加,這意味着如果挖礦者未能以與行業同步的速度部署額外的哈希率,那么挖礦者在全球網絡哈希率中的份額(因此掙取比特幣獎勵的機會)將會下降。可以看到由於礦工競爭激烈,在2022年初,每TH的收入爲0.25美元/TH,而目前已下降到約0.06美元/TH。

Marathon作爲在網絡算力中的份額最大的上市礦企,一直在不斷增加其EH/s以保持挖礦競爭力。其運營哈希率從22Q3的13.2EH/s增加至23Q2的17.7EH/s,今年目標是到達23.1EH/s。

Marathon哈希率增長路线圖

Marathon運營哈希率增長情況

因此結合比特幣獎勵 ,BTC價格 ,電力成本 ,算力價格來看,減半如果沒有伴隨BTC價格上漲,對礦工來說電力成本和獎勵減少將挑战他們的運營,這對Hashrate更高,擴張更激進的礦企來說,並不是一件好的事情。

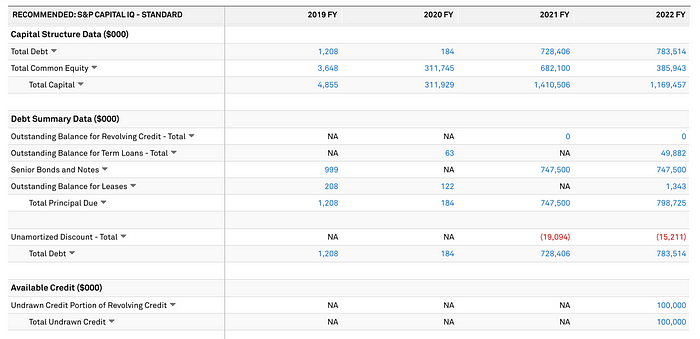

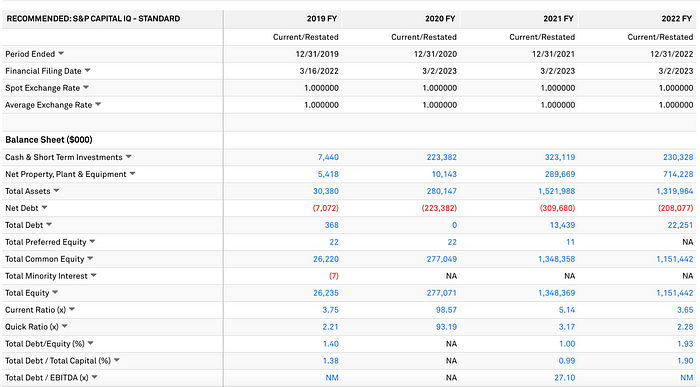

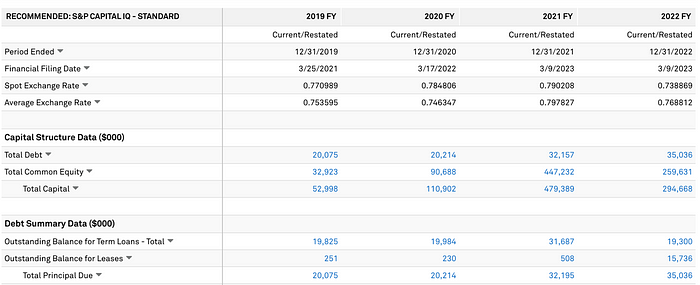

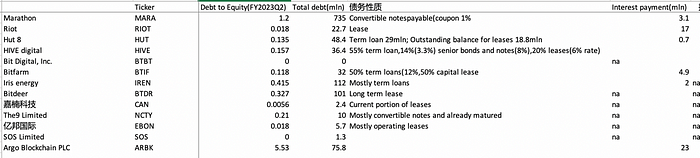

3. 資本結構,融資情況和借貸成本(截止2022財年數據)

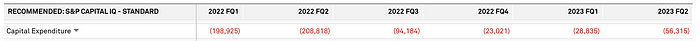

這裏我們關注四個維度,資本結構(債務權益比),融資情況,和Capex(資本支出)情況。

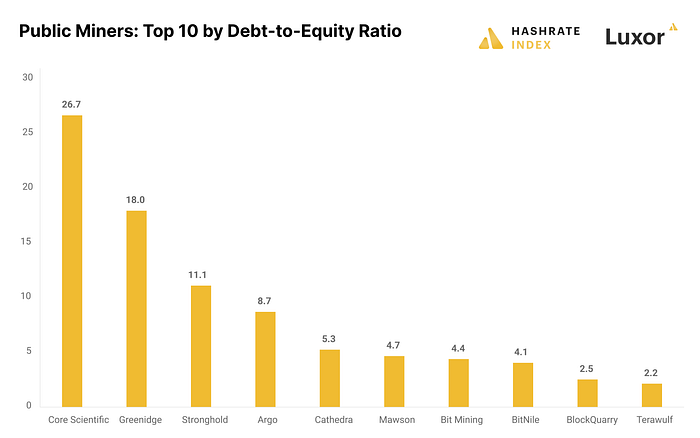

Marathon債務權益比

Marathon債務權益比: total debt/common equity=783mln/386mln=2.03(FY2022);total debt/common equity=735mln/594mln=1.23(2023Q2)

即使減去本月提前償還價值414mln美元的可轉債,Marathon最新的債務權益比也有0.54

融資情況:2022年底錄得 783mln總債務,其中大部分爲2021年增發的可轉債747mln,2023年9月償還414mln。

Marathon 2023Q2融資活動產生的現金流量爲410,655,000美元,主要來自於公司根據公司的市價交易計劃定期發行普通股所獲得的361,486,000美元和根據長期貸款協議發行的借款所獲得的49,250,000美元。

Marathon在截至2022年12月31日的年度內,可借用的最高額度爲70,000,000美元。在截至2022年12月31日的年度內,根據可循環信貸協議的總借款和還款爲120,000,000美元,而在2022年12月31日,可循環信貸協議下沒有未償還的借款。

融資活動產生的現金流量爲1,037,333,000美元,資金來源主要來自於發行可轉換債券的收益爲728,406,000美元和發行普通股的312,196,000美元。截至2021年12月31日的年度,根據公司的2021年循環信貸協議,總借款和還款爲77,500,000美元,在2021年12月31日,根據循環信貸協議,沒有未償還的借款。Top of Form

利息費用:由於2021年11月發行的可轉換債券的利息支出增加了13,410,000美元,其中包括6,633,000美元的與之相關的更高利息,以及3,664,000美元的債務發行費用攤銷和其他主要與公司的期限貸款和循環信貸(“RLOC”)設施有關的其他利息費用。以目前的現金和現金等價物來看,Marathon償還利息費用沒有壓力。

Marathon 2018–2022財年資本結構

在2018–2022財年間,Marathon的資本支出經歷了顯著變化,從5mln美元、5千美元、83mln美元、708mln美元到525mln美元。特別是從2021年开始,資本支出大幅增加,這與公司當年進行的大額融資相對應。適度的資本支出可以提升公司的生產效率、推動創新、增強市場競爭力。然而,在市場低迷時期,公司固定支出的增加,尤其是伴隨着收入大幅減少時,常常會導致現金流面臨巨大壓力。

Marathon 2018–2022財年資本支出情況

在2018–2022財年間,Marathon的資本支出經歷了顯著變化,從5mln美元、5千美元、83mln美元、708mln美元到525mln美元。特別是從2021年开始,資本支出大幅增加,這與公司當年進行的大額融資相對應。適度的資本支出可以提升公司的生產效率、推動創新、增強市場競爭力。然而,在市場低迷時期,公司固定支出的增加,尤其是伴隨着收入大幅減少時,常常會導致現金流面臨巨大壓力。

Marathon 2018–2022財年資本支出情況

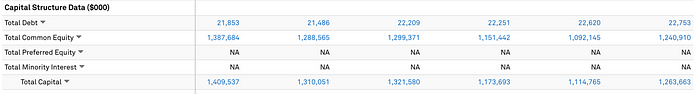

競爭對手情況(詳見估值部分,這裏主要看債務權益比和capex)

Riot債務權益比= 22mln/1240mln=0.017(2023Q2),遠低於Marathon的1.23(計算未在最新財報中體現的已償還可轉債Marathon債務權益比爲0.54)

2018–2022財年,Riot的Capex分別爲20mln, 6.4mln, 41mln, 421mln, 343mln; Riot 23Q2的capex爲56mln

Hut 8債務權益比= 35mln/259mln=0.135(FY2022),也遠低於Marathon的1.23(計算未在最新財報中償還的債務Marathon債務權益比爲0.54)

嘉楠科技 2018–2022財年Capex

BTBT 2018–2022財年Capex

可以看到債務權益比水平在收入環境較差的情況下對企業的存續能力有決定性影響,歷史Capex較高通常意味着債務權益比在不積極進行債務償還的情況下也會較高。如果Capex的支出還未給B/S帶來正向現金流的貢獻,在這樣的外部環境下,視爲消極的信號。Core Scientific作爲債務權益比排名第一的礦企,已經在2022年底宣布破產,目前正在進行破產重組。

四. 估值

Comps分析

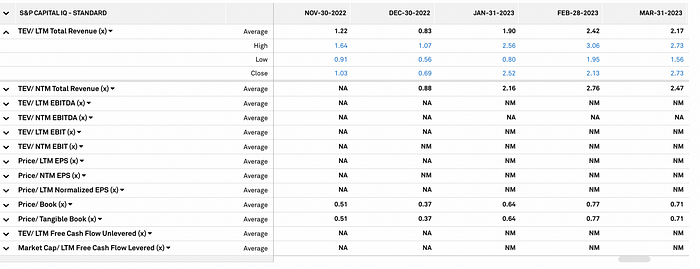

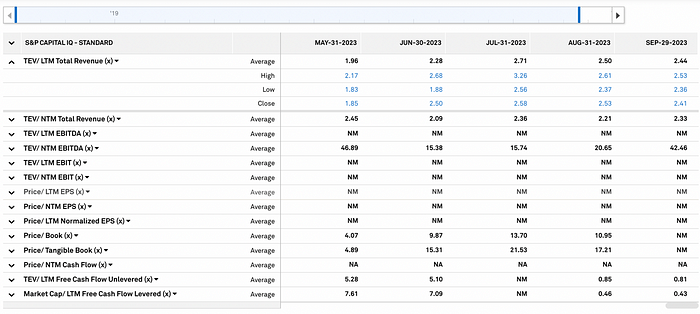

結合各公司的財務負債情況,目前債務權益比表現最好的爲嘉楠科技,億邦國際,Riot,債務權益比分別爲0.0056,0.018,0.018; Marathon和Argo的負債大於權益,債務權益比分別爲1.2,5.5。

P/B來看,最被市場低估的爲SOS limited(0.08), 億邦國際(0.14),嘉楠科技(0.73),Iris energy(0.68), Bitdeer(0.98), HUT8(1.22);但這其中大於0.5才能視爲運營穩健,沒有破產威脅。

低於1的PB揭示市場對公司有負面前景預期(例如已經破產,股權價值大打折扣),投資者可能對該公司未來的業績表現持負面看法,認爲公司的淨資產(即账面價值)在未來可能受到損害,因此以低於账面價值的價格購买該公司的股票,但同時也意味着如果公司業績有一定超預期的表現,反彈力度會遠大於同類標的。

單看挖礦類標的,結合債務權益比和P/B值,債務權益比Mara(1.2)> Hut 8(0.135)>Riot(0.018)>BTBT(0);P/B值 BTBT(2.24)>Mara(2.21) >Riot(1.33)>Hut 8(1.22); 表現最好的爲Hut 8,債務水平健康,P/B值最低。其次是Riot。

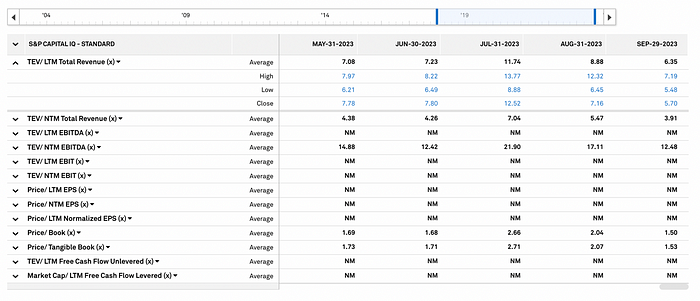

Marathon P/B縱向對比

從Marathon的歷史P/B數據來看,目前2.21仍高估,有較大的下降空間(但相比7月底的5.15已經下降了一半)

Hut 8 P/B縱向對比

Riot PB 1.5

BTBT P/B 2.24

ARGO P/B 10.95 過於高估

估值建議

基於較高的P/B,無法盈利的算力增長,負債權益比較高,對Marathon的投資建議爲 12個月內強烈賣出,期間BTC明確反彈可以做多Mara獲得更大的槓杆收益。

在MARA較差的債務資本比的情況下(即破產的幾率增大時),和BTC的上行關聯性或降低。如果Mara近期的債務處理使其資產負債表得以健康存續到BTC牛市,以目前的大盤情況(繼續下行),Marathon的債務情況(debt to equity過高),估值情況(P/B仍有較大下行空間,MC/hashrate高於同行)來看,投資建議爲12個月內強烈賣出,以PB爲1作爲看空目標,目標股價在3美元左右。以目前8美元價格來看,高估166%。但基於其最高的價格彈性,反彈行情時可以做短线波段,可以獲得比購买BTC更好的收益。

五. 風險

Altman Z-Score用於評估公司的財務健康狀況和破產風險,主要用於評估一家公司在未來兩年內破產的可能性。Z-分數考慮了各種財務比率,並提供一個單一的數字分數,分爲三個不同的類別,每個類別反映了不同程度的破產風險。

從Marathon的Altman Z分數來看,-0.47已經降到了“可能破產區域”(Z分數 < 1.8 — 可能破產;1.81 < Z分數 < 3 — 無法判斷區域;Z分數 > 3 — 健康)。該公司過去四年的Z分數很多時候都低於3,並最近降至-0.47。

六. 總結

挖礦股在加密相關上市股票中擁有最大價格彈性,這意味着在接下來的熊市其價格會繼續大幅走低,但階段性的反彈也會在這些標的中反應得更加顯著。

熊市低幣價導致資產負債表上數字資產減值減少收入,且成本支出無法降低,這是礦工在熊市普遍面臨的情況。2021年的激進擴張計劃導致挖礦企業Capex, 負債大幅增加在當前的收入情況下導致許多礦企入不敷出,不得不賣出BTC以覆蓋運營支出,關注Marathon等挖礦企業的財務狀況得出的結論是,市場爲負盈利現狀定價並以較低的PB進行投資,但Marathon的財務狀況相對Riot來說更差,P/B相對來說仍在高位,有繼續下行的空間。

不可否認hashrate的增長確實給Marathon帶來了顯著的挖礦效率提升,如果財務狀況得以維持,Marathon等來牛市時會獲得挖礦布局的果實,疊加股價在熊市期間較同類下跌最多的困境反轉,實現雙擊。但是基於其Altman-z score 在可能破產區間,雖然債轉股降低槓杆率一定程度緩解了債務危機,但capex過高,之前布局的礦機顯著無法盈利,熊市大方向來看需要做空Mara,但可以博取階段性的反彈。

Mara是否是做空趨勢最強的標的的問題,Argo似乎看起來比Mara更被高估。但Mara相比Riot,Hut8來說,確實是做空趨勢最強的標的,Mara相比BTBT來說,BTBT的債務風險更小,但P/B值更高估。

對於礦企來說,2024年會是更困難的一年,價格維持,產量減半會導致礦企陷入更深的虧損(幣價低導致資產負債表上幣價減值減少收入且成本支出無法降低),這是礦工在熊市普遍面臨的情況。通常來說,礦工出清是牛初的重要信號。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:比特幣礦業寒冬下的生死時速:Marathon Digital Holdings(MARA)分析與投資洞察

地址:https://www.sgitmedia.com/article/13446.html

相關閱讀:

- IntoTheBlock 聯創:Web3基礎設施正在被過度建造 我們正在盲目行事 2024-12-20

- 國際清算銀行最新提出的央行數字貨幣框架究竟是什么? 2024-12-20

- SOL 質押完整指南:從機制和收益等方面解析 Solana 質押生態 2024-12-20

- 特朗普正式獲得總統職位 BTC儲備競賽即將开啓 2024-12-20

- 預防量子計算威脅實用指南 2024-12-20

- 特朗普兩年時間通過加密貨幣賺了多少錢? 2024-12-20

- Chainalysis:朝鮮黑客從加密平台竊取的錢都幹什么了? 2024-12-20

- 估值45億美元,OpenAI和谷歌大佬聯手創立的AI Agent公司爲何這么牛? 2024-12-20