解讀非托管流動性協議Hover: 差異化、層次化的全新借貸體系

2023-10-09 18:13 黑色馬裏奧

“Hover 是 DeFi 借貸賽道的另闢蹊徑者,除了在自身機制(借貸模型、治理體系)上進行創新獲得內生動力外,背靠日漸繁榮的 Kava、Cosmos 生態進一步獲得外生動力,發展潛力俱佳”

與 DEX 類似,借貸也是 DeFi 世界中最重要的基礎板塊之一,它也承擔着鏈上流動性、價值傳動的重任。鏈上借貸賽道最早可追溯到 2017年的ETHLend(AAVE的前身),它是以太坊上第一個去中心化借貸市場,該平台匹配了希望以安全可靠的方式參與抵押貸款頭寸的個人貸方和借方。

爲確保其安全性和免信任,該平台利用以太坊上的智能合約來存儲用戶資金及其抵押品,以促進 P2P 貸款協議。該平台开放了一系列 DeFi 功能,交易者能夠對加密資產進行槓杆或做空操作,而企業和消費者可以在不出售基礎抵押品的情況下獲得現金流和流動性。但作爲一個鏈上匹配市場,借貸雙方需要一對一匹配,這也讓 ETHLend 本身的使用具備相當的復雜性,且流動性較差。

在 2018年的9月,Compound 在以太坊上推出了全新算法且具備自主貨幣市場的开源協議,允許任何人以免信任的方式更加絲滑地賺取利息或借入加密資產(超額抵押),而無需與交易對手互動。通過點對合約設計以及動態借貸利率機制,也讓 Compound 脫穎而出,並奠定了 DeFi 借貸板塊的早期輪廓。後續諸多主流的借貸協議(包括改進後的 AAVE 等) ,也基本都是在 Compound 的基礎上進一步改進,以實現更爲豐富的功能以及更好的使用體驗。

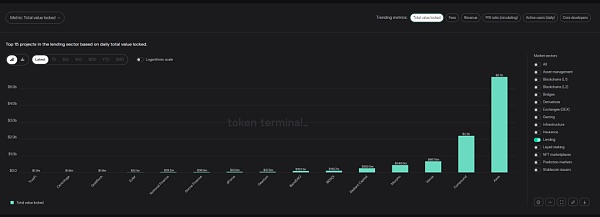

聚焦於鏈上借貸板塊本身,以 Venus、AAVE、Compound 等爲代表的頭部借貸協議在佔據了早期市場後,始終保持着對市場的虹吸,並且在 TVL、交易量等數據上以“斷層”的優勢保持着領先。

所以對於新興借貸協議而言,與頭部借貸協議形成非正面化的差異化競爭,才能有進一步勝出的可能。Hover 是一個具備代表性的新興鏈上借貸協議,其在構建借貸生態上,就採用了非常聰明的布局方式,來進一步實現差異化競爭。

一方面,Hover 協議本身在主流的借貸機制上實現革新,比如在流動性、收益方式等諸多方面做出明顯的改變,另一方面,Hover 部署在具備潛力的新興鏈上生態 Kava 上且背靠 Cosmos ,這將更有利於 Hover 捕獲用戶與資金,進一步降低頭部借貸協議所帶來的虹吸影響。此外,基於 Cosmos 體系,Hover 也有望以自身借貸體系爲基礎,促進各種 DeFi 平台的無縫互操作性,創造前所未有的用戶機會並培育充滿活力的去中心化金融生態,Hover 的發展前景也被行業所看好。

Hover 的借貸體系

Hover 是一個非托管式的鏈上借貸協議,其目前部署在 Kava 上且背靠 Cosmos 生態。與“傳統”鏈上借貸協議類似,Hover 本身構建了一個超額抵押借貸體系,並服務於借貸兩端的用戶。對於持有資產且尋求被動收益的用戶,可以將資產存入到 Hover 的借貸池中成爲貸方,借方在進行借貸時所產生的一些協議收入費用中,大部分將作爲貸方質押到池中的利息收益,並通過構建相應機制提升質押的收益,以提升用戶到 Hover 存款的積極性,幫助協議獲得借貸流動性。

對於借方,其需要將手中持有的資產進行質押,以超額抵押借貸的方式按照質押率借貸出資產,比如將價值 2000 美元的 ETH 進行質押,按照 0.7 的質押率從 Hover 的借貸池中獲得 1400 枚 USDT等穩定幣。借方可以基於Hover採用一些策略來持續獲利,比如對市場具備不錯把控的投資者,可以通過循環貸的方式不斷增加槓杆,以獲得成倍的收益。

在某些特殊情況下,Hover 會對借方進行清算,Hover 使用一種名爲健康系數的衡量標准來告知存款者其超額抵押頭寸狀況。 當健康系數接近1時,表明貸款價值正在接近清算閾值。 如果健康系數降至 1 以下,則該頭寸面臨清算風險 – 即在公开市場上出售抵押品以償還借款者貸款的超額價值的過程。 借款者可以存入更多的抵押品,也可以償還足夠的貸款,以維持安全比率並防止抵押品被清算。Hover 的貸款、存款以及清算等行爲,都將由智能合約自動執行,並通過預言機喂價保證價格上的公平。

此外,Hover 會從每筆貸款還款中提取一部分用於服務協議運營、保留流動資產,並按照准備金系數 (Reserve Factor, 即RF) 規定分發給 Hover 獎勵計劃。

Hover 協議其他的特點主要體現在三個方面,包括跳躍利率模型、代幣可貸上限機制以及質押系統。

● 跳躍利率模型

借貸協議本身更需要借貸池中有充足的資金,Hover 沿用了行業主流的“跳躍利率模型”機制。即在資金池中流動性相對充足時,Hover 會提供一個相對適中,且對於存款者、借款者都具備優勢的利率, 該利率會隨着池中資金的變化而變化,簡單的趨勢將是流動性下降時利率會進一步提升。

當特定資金市場中,超 80% 的資金被借出後,將觸發跳躍利率機制, 即存款用戶的存款利率與借款用戶的借款利率都將大幅上升。在這樣的情況下,存款用戶爲了獲得更高的利息收入,將具備存款的動力,而對於借款者爲了降低所產生的高昂還款利息,將更傾向於向池中還款,以促生態的平衡。

這類具備“自發”特新的機制對於調節鏈上協議的平衡通常都會起到不錯的效果,比如 AMM 協議中套利者能夠通過扳平差價的方式,來維持協議本身價格的進一步穩定,以幫助價格進一步回歸合理的區間,而跳躍利率模型也可以被視爲 Hover 保持資金池資金流動性穩定的一個“軟性”保障,並且 Hover 的利率模型更具彈性。

當然,除了“跳躍利率模型”機制外,Hover 也構建了一個“硬性”的保障機制“代幣可貸上限機制”,防止極端情況、攻擊者作惡產生影響。

● 代幣可貸上限機制

在跳躍利率模型的基礎上,Hover 也爲每個資產市場,都設定了可借用代幣的最大限額,無論存入的代幣數量多少。該借入上限基於多個生態系統範圍的參數,包括去中心化交易所流動性和橋接資產金額等。

在綜合因素的參考下,當某池借貸金額達到最大限額,Hover 將限制借款者從中借出資金,當池中資金恢復後再次正常運行。實際上,圍繞借貸協議的攻擊時有發生,無限制機制的資金池甚至會被攻擊者“抽空”。通常情況下,這類極端事件的發生通常在一個極短的時間周期內,基本不會相關的項目的开發者、運營者足夠的反應時間。所以預先的構建這類預防性的機制,對於 Hover 應對突發事件、建立安全機制並爲用戶長期的提供更優質的交易服務,構建了基礎。

● 基於三代幣模型的經濟系統

Hover 設定了一個基於三代幣模型的經濟系統包括 HOV、esHOV 和 xHOV。其中,用戶質押 HOV 資產能夠獲得 esHOV 代幣,用戶可以參與可選的 KYC 流程,進一步將 esHOV 轉換爲 xHOV,並可另外參與 Hover 獎勵計劃(Hover Rewards Program)。

類似於目前主流的 veToken 治理體系, esHOV以及 xHOV資產都是不可轉讓的,只有解除質押贖回 HOV 後才能進行交易轉移。如果用戶希望取消質押,他們可以通過觸發贖回並指定贖回期限,將其 esHOV 和 xHOV 轉換回 HOV, 贖回通常需要 90 天至180 天,在這種情況下,用戶會以 1:1 的比例收回 HOV。 選擇在 15 天內贖回的用戶必須銷毀 50% 的贖回代幣,作爲提前贖回的罰款。 決定在 15 到 180 天之間取消質押的用戶將支付线性遞減的罰款,而銷毀的代幣將從流通供應中永久消除。

所以拋开代幣的職能作用看, esHOV以及 xHOV,尤其是最高達 180 天的贖回期將進一步降低 HOV 資產的市場流動率,懲罰機制將進一步促進 HOV 資產的絕對通縮性。

爲了進一步鼓勵 HOV 持有參與質押,Hover 推出了全新的質押計劃,質押用戶將能夠獲得相應的質押權益。用戶將持有的 HOV 資產質押獲得 esHOV 後,將獲得借款回扣(從 Hover 市場獲取貸款時,提供費用回扣)、清算回扣(當借款者的頭寸被清算時,提供費用回扣) 收益。一旦Hover 過渡到DAO,esHOV 持有者將能夠對市場參數和創新進行投票

當用戶進一步將 esHOV 質押獲得 xHOV 後,將享受Hover 獎勵計劃。質押者必須通過 Quadrata 第三方 KYC 檢查才能獲得資格。Quadrata 是一個符合 GDPR 的數字身份服務,它會進行檢查以確保只有來自經批准的國家/地區的人員才能訪問 Hover 獎勵計劃。Hover 無法訪問或收集任何個人身份信息 (PII)。 在完成 Quadrata 的快速入門流程後,用戶將獲得一個 Soulbound NFT,Hover 的智能合約會查詢該 NFT,以確定使用該平台的資格。

Hover 獎勵計劃中,協議收入的 33% 被分配給通過 KYC 檢查的 xHOV 質押者,該計劃將通過公开發售收益的 10% 和生態系統分配的 0.75% 來啓動,以確保至少在第一年獲得穩定的回報。

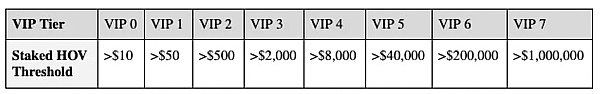

此外,持有 esHOV 、 xHOV 的用戶,將獲得HOV VIP 等級,這些等級將爲用戶提供許多好處,包括爲借貸和清算支付的協議費用的回扣。 不同的等級還將包括訪問代幣特權(token-gated)群聊、提前訪問新功能等等,以確保最長期、一致的用戶獲得 Hover 產品的最佳體驗。

HOV 將貫穿着 Hover 生態發展的始終,通過系列激勵計劃及其權益保障,將進一步促進更多的用戶湧入到 Hover 生態中成爲粘性用戶,並參與生態的早期建設。 而系列的質押體系,也將幫助 HOV 資產長期價格的穩定、通縮,對於 Hover 生態的長期發展具備持續的促進作用。

部署在 Kava 上,背靠 Cosmos 體系

Kava 是一個基於 Cosmos Layer0 體系搭建的 Layer1,背靠 Cosmos 體系,开發者可以利用Kava的安全性、跨鏈橋和適配的Chainlink預言機來快速創建新的跨鏈DeFi應用,並將其部署到Kava的全球用戶群。通過Tendermint的股權證明(PoS)共識機制等技術,Kava網絡可以在全球分布式账本中實現6秒內區塊快速確認的能力。

而在今年的5月18日,其推出了以 Kava EVM 2.0 爲核心的 Kava13 全新主網,其網絡穩定性、性能不斷提升。與此同時,全新的 Kava 生態也推出了全新的开發者激勵計劃,吸引了大量的優質开發者參與早期建設。所以對於 Hover 而言,能夠從 Kava 中獲得其他底層難以提供的原生支持。而 Hover 作爲目前最具備創新性的借貸協議,也有望進一步幫助 Kava 完善借貸體系,對 Kava DeFi 生態的長期發展起到一定的促進、反哺作用。

此外,Cosmos 作爲目前最知名的 Layer0 系統,其建立了在一套模塊化、適應性強和可交互工具之上的生態系統。开發者,可以基於他們的基建來低門檻的搭建鏈,而基於它們的工具集,模塊化搭建的鏈,能夠基於它們的通信組件 IBC 、Peg Zone 等實現同構、異構鏈的通信。除了 Kava 外, 目前 Sei Network、Canto、IRIS Network、Secret Networ 、 Evmos、Juno 等也都是基於 Cosmos 所構建的知名項目,並且dYdX 等知名項目也表示將基於 Cosmos SDK 开發應用鏈。Cosmos 生態也正在向全新的敘事方向演化,比如 Noble 項目正在幫助 Cosmos 向 RWA(現實資產代幣化) 的方向發展。

Cosmos 體系的不斷壯大也正在爲 Hover 帶來全新的機會,基於高度的互操作特性,將爲 Hover 更加便利的從 Cosmos 生態中捕獲用戶、資金構建基礎,並有望幫助 Hover 向全新形態的借貸範式演化(RWA 等新方向探索),這也同樣是 Hover 除了自身設計外的先天優勢。

目前,Hover協議已經實現了多語言發布,以從市場層面更廣泛的爲全球用戶提供服務,同時其也與Rome Blockchain Labs(RBL) 和Ledger Works展开了合作,共同推動 Hover 生態的長期發展。

雖然 DeFi 借貸賽道頭部協議虹吸效應嚴重,但對於新興借貸協議而言仍舊存在較大的機會。Hover 是 DeFi 借貸賽道的另闢蹊徑者,除了在自身機制(借貸模型、治理體系)上進行創新獲得內生動力外,背靠日漸繁榮的 Kava、Cosmos 生態進一步獲得外生動力,這也讓 Hover 具備十分可觀的發展前景,值得長期關注。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:解讀非托管流動性協議Hover: 差異化、層次化的全新借貸體系

地址:https://www.sgitmedia.com/article/12563.html

相關閱讀:

- IntoTheBlock 聯創:Web3基礎設施正在被過度建造 我們正在盲目行事 2024-12-20

- 國際清算銀行最新提出的央行數字貨幣框架究竟是什么? 2024-12-20

- SOL 質押完整指南:從機制和收益等方面解析 Solana 質押生態 2024-12-20

- 特朗普正式獲得總統職位 BTC儲備競賽即將开啓 2024-12-20

- 預防量子計算威脅實用指南 2024-12-20

- 特朗普兩年時間通過加密貨幣賺了多少錢? 2024-12-20

- Chainalysis:朝鮮黑客從加密平台竊取的錢都幹什么了? 2024-12-20

- 估值45億美元,OpenAI和谷歌大佬聯手創立的AI Agent公司爲何這么牛? 2024-12-20