質押中心化擔憂:未雨綢繆還是杞人憂天

2023-09-26 09:02 比推 Bitpush News

來源:CoinShares研究員Luke Nolan;編譯:比推BitpushNews Mary Liu

前言

關於以太坊質押以及不同質押水平(佔 ETH 總供應量的百分比)對整個網絡未來的潛在影響已經有很多討論。

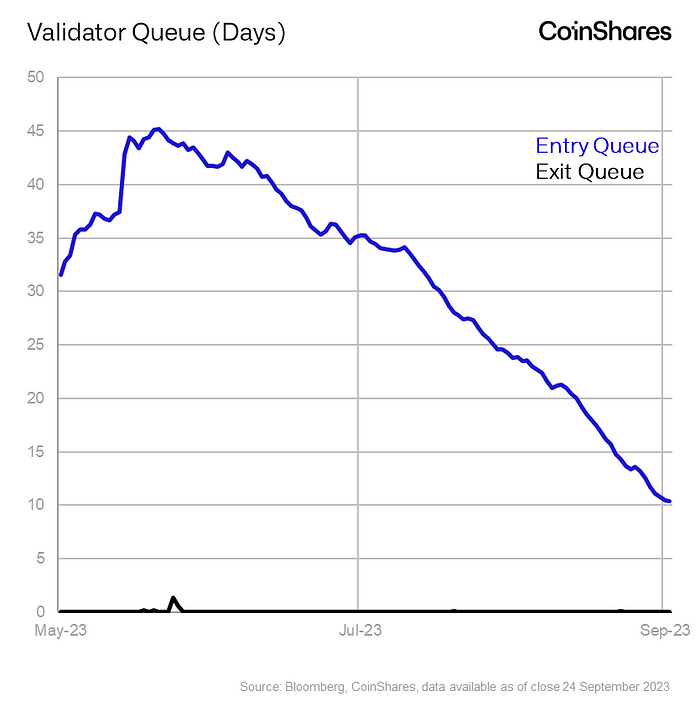

目前,驗證者正在質押當前 ETH 供應量的約 22%(2700 萬 ETH),想要加入的排隊時間約爲 10 天(從 2023 年 6 月約 45 天的峰值來看)。 盡管下圖時間戳的隊列長度數據回溯得不夠遠,無法直觀地看出這一點,但應該注意的是,在上海升級(啓用了質押提款)之前的幾天裏,退出隊列短暫地大於進入隊列 (17 天vs 8 天)(2023 年 4 月)。

想要質押 ETH 的用戶有多種選擇,可歸結爲 2 個主要類別:他們可以自己單獨質押 ETH(以預留 32ETH 爲代價),或者依靠流動性質押提供商,這些平台允許以較少的資金進行質押,通常沒有最低 ETH 限額。

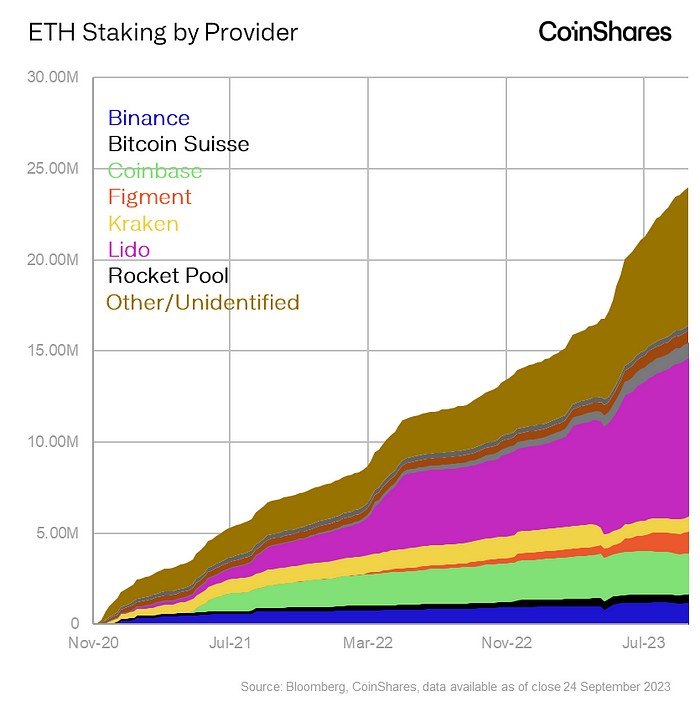

在所有質押提供商中,Lido 迄今爲止擁有最大的市場份額(約 32%),其次是 Coinbase,約佔 8%。

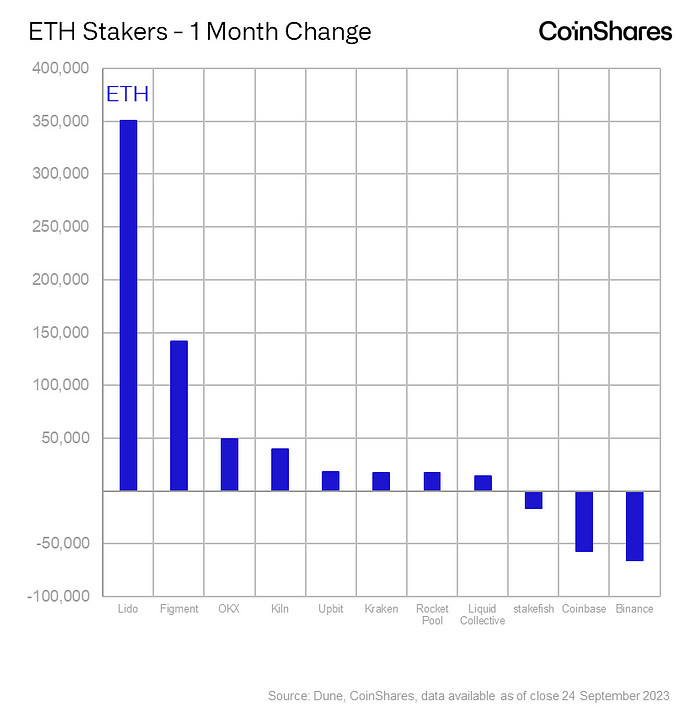

中心化風險及其對安全的意義

盡管隊列已經滿了(雖然目前在迅速下降),但質押的 ETH 數量一直在持續上升,而且 Lido 並沒有表現出放緩其對其他提供商的主導地位的跡象。 一些行業人士指出,Lido 即將控制 1/3 的質押 ETH,這在中心化風險方面敲響了警鐘。

首先,對於去中心化的區塊鏈來說,在一個提供平台領導下擁有如此大量的驗證者並不是一個好兆頭,因爲理想情況下,區塊生產應該以去中心化的方式進行。 除此之外,如果 Lido 被治理攻擊,並且惡意行爲者控制了 Lido 驗證器節點,那么質押 ETH 的必要數量佔質押供應總量的百分比將超過 33%,以防止鏈finalising (最終確定延遲)。 通過惡意或缺乏證明,攻擊者可能會對整個網絡造成嚴重問題,例如雙重finalising,在被選爲區塊生產者後,攻擊者可能會生成兩個或多個相互衝突的提案,用超過33%的控制權投票兩次,並導致該鏈分叉成兩個獨立的區塊鏈,其影響將是嚴重的。

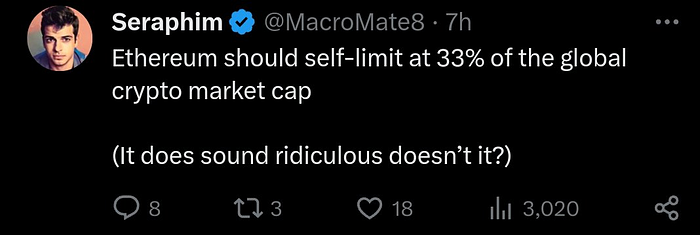

Lido 受到攻擊的風險較低(運營商節點分布在約 30 家公司之間),但不應掉以輕心。 以太坊社區進行了很多討論,認爲應該採取一些措施來避免任何治理/其他攻擊的可能性,但 Lido 尚未制定任何官方計劃,社區人員甚至提出了一些反對意見,他們似乎不認爲這是真正的威脅。 Lido DeFi拓展負責人seraphim曾發表以下言論:

以太坊去中心化的另一個風險是 Lido 的“卡特爾化”(cartel),這個術語在討論論壇上被廣泛使用,用來形容可能進一步鞏固其壟斷地位的活動。 通過達到關鍵的共識閾值(如上面提到的 33%),Lido 節點運營商理論上可以參與區塊定時操縱和協調 MEV 提取,這將導致巨額獎勵(相對於其他提供商),因此在分配獎勵方面形成了壟斷式的主導地位。 這意味着將lido具有明顯的競爭優勢,並且用戶幾乎沒有動力在其他地方進行質押。

Lido在市場份額中的主導地位部分來自於其先發優勢(深度流動性和長期經過驗證的穩定性)以及與其他流動質押提供商相比具有吸引力的年利率。 人們合理地預期,隨着該細分市場的成熟和更多競爭對手的規模擴大,將會出現競相搶佔市場份額的競爭。 到目前爲止,幾乎沒有數據支持這一假設,因爲新的驗證者仍在大量湧入Lido。

應對流動性質押的未來場景

下一個要討論的領域是驗證器數量的總體增長以及這可能對網絡的性能和底層特徵產生的影響。 大約兩周前,以太坊核心开發人員 Dankrad Feist 發布了一篇博文,其中概述了他對流動質押未來的擔憂。

盡管如前所述,驗證者隊列正在迅速下降,預計在未來幾周/幾個月內將達到 0,但質押需求再次上升且隊列在可預見的未來可能保持滿的可能性非零。 Dankrard 表示,如果隊列仍然滿,這將意味着“到 2024 年 5 月,所有 ETH 的 50% 將被質押,到 2024 年 12 月,將質押 100%”。

從技術角度來看,驗證者數量的增加導致點對點網絡的壓力越來越大,因爲節點之間的處理速度隨着活躍驗證者的數量成比例地增加。 如果我們達到了有 200 萬個活躍驗證者的程度,節點運營商可能會發現自己需要升級硬件。 一般來說,如果以太坊想成爲一個高度可擴展的網絡,升級硬件這個方向是錯誤的。

如果質押隊列仍然滿,並且我們達到更高水平的質押 ETH,可能會出現一個進一步的問題,即 Dankrad 所說的“未經測試的經濟制度”(untested economic regime)——質押的 ETH 市值變得大於未質押的 ETH 市值。

同樣,這種情況發生的可能性非常小,但非零,因此應該探索避免這種情況的解決方案。 重要的是要記住,質押的 ETH 百分比與驗證者收到的年利率百分比之間存在反向衰減關系。

預計隨着驗證者數量的增長,驗證者將开始退出,因爲爲低於 2% 的收益率而佔用資本的機會成本是不值得的。 這樣做的一個風險是進入和退出流動性質押提供商很容易——只有單獨的質押者才能真正佔用大量資金。 尤其是規模經濟有利於像 Lido 這樣的提供商,隨着產量下降,相關的硬件成本可能不會成爲停止質押的阻礙。

美國基准聯邦基金利率處於數年高位,在 ETH 質押中佔用資金的機會成本增加了。 鑑於人們目前仍可以選擇購买收益率約 4.0-5.5% 的美國國庫券,我們似乎正在達到某種形式的與質押需求相關的平衡(隊列迅速下降就證明了這一點)。 典型的 ETH 質押者和典型的國庫券投資者的風險狀況存在差異,但如果美債收益率下降(如點圖所示,這可能是明年的某個時候),質押需求肯定會回升。

解決方案(短期)

長期解決方案尚不清楚——就像在引入質押時尚未完全理解流動性質押動態一樣,任何將包含在硬分叉中的解決方案都必須考慮它在未來可能會改變哪些動態。

然而,短期解決方案正在制定中。

Dapplion 提出了 EIP-7514,它將驗證器流失限制從無限增加的數量修改爲硬性上限(16、12、8、6 或 4)。 簡而言之,這減少了每個 epoch 可以加入的新驗證者的數量(6.4 分鐘),從而大大增加了達到裏程碑所需的時間,例如質押 ETH 的 50%、75% 或 100%。 這是假設這樣一種情況:激活隊列保持滿狀態,並且質押需求不受上述“自平衡”衰減關系的影響。

如上所示,將流失限制修改爲硬性上限會顯著減緩活躍驗證者的增長。 如果情況保持不變,隨着活躍驗證者集的增加,預計的流失限制將繼續上升,這將加快我們達到更高抵押 ETH 水平的速度(佔總數的百分比)。

該方案並未解決我們討論過的任何根本問題,但爲以太坊开發者社區提供了足夠的時間來提出真正解決質押動態問題的解決方案。 Dankrad 和其他以太坊社區成員提出了一些潛在的長期解決方案,例如:

MEV銷毀

增加驗證者最大有效余額

降低質押獎勵的吸引力(通過減少發行獎勵)

降低流動性質押提供商的進入門檻(以激勵去中心化)

以上方案會從根本上改變整個網絡的一個或多個動態,並可能引發巨大的二階效應,因此需要仔細規劃和考慮。

總體而言,隊列似乎不太可能永遠滿員,並且我們將達到比其他 PoS 區塊鏈更高的水平,即質押佔總供應量百分比的約 40-45%,如果達到這個水平,理論上不會有任何的潛在負面影響,除了可擴展性方面(消息的增加和網絡適應這種情況的能力)。 未來我們還需要更詳細地探討擬議的長期解決方案,以及即將對以太坊進行的升級,這些升級將從根本上影響網絡的運行方式。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:質押中心化擔憂:未雨綢繆還是杞人憂天

地址:https://www.sgitmedia.com/article/11473.html

相關閱讀:

- IntoTheBlock 聯創:Web3基礎設施正在被過度建造 我們正在盲目行事 2024-12-20

- 國際清算銀行最新提出的央行數字貨幣框架究竟是什么? 2024-12-20

- SOL 質押完整指南:從機制和收益等方面解析 Solana 質押生態 2024-12-20

- 特朗普正式獲得總統職位 BTC儲備競賽即將开啓 2024-12-20

- 預防量子計算威脅實用指南 2024-12-20

- 特朗普兩年時間通過加密貨幣賺了多少錢? 2024-12-20

- Chainalysis:朝鮮黑客從加密平台竊取的錢都幹什么了? 2024-12-20

- 估值45億美元,OpenAI和谷歌大佬聯手創立的AI Agent公司爲何這么牛? 2024-12-20