加密敘事與產品構建 孰輕孰重?

2023-08-07 10:54 MarsBit

原文作者:JOEL JOHN;編譯:MarsBit,MK

TL:DR 急於了解的讀者請參考以下摘要:

Token價格經常影響加密貨幣的風險投資

推動價格的敘事壽命短暫。

項目的規模擴展需要更長時間

創始人和投資者根據敘事帶來的收益選擇主題,但當產品上线時,注意力可能已經轉向其他方向。

加密貨幣的原罪在於向用戶收費。像账戶抽象這樣的工具可以降低創始團隊吸引和留住用戶的成本。

強大的敘事並不能彌補糟糕的產品。通過機器人操縱的指標也不能彌補缺乏社區的問題。

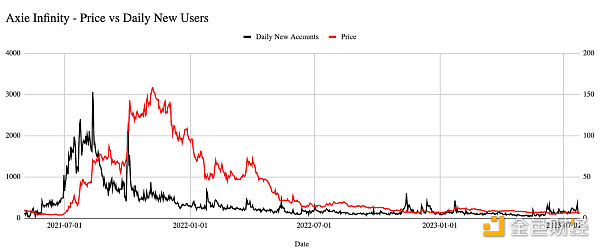

這是我上周的一些觀察。你可以在遊戲市場飆升之初投資Axie Infinity1,然後離开,返回時賺到比大多數Web3遊戲的風險投資者更多的錢。在谷底時,Axie的交易價格爲0.14美元。目前,它的價格是6美元。回報率達到了40倍。

它的價格曾經最高漲到1000倍以上。原因在於Web3遊戲的大多數種子階段的風險投資項目要么離流動性很遠,要么在籌集更多資本之前很可能就會倒閉,現在的市場環境下面臨着這個問題。我稍後會用圖表進一步解釋這個問題。

但是我的想法存在缺陷。

種子階段的項目不應該在18-24個月內產生回報。

我假設投資者在遊戲還沒有受到關注的時候就會向Axie Infinity投資。

但根本的問題是,你本可以在熊市時投資一種流動性資產,而在早期階段的風險投資交易中獲得更好的回報。這個困境讓我對加密貨幣中的風險範圍、注意力超前於資本、以及風險投資產業內的盲點有了一些思考。本文總結了我的一些想法,說明敘事如何在我們的行業中驅動資金和關注。

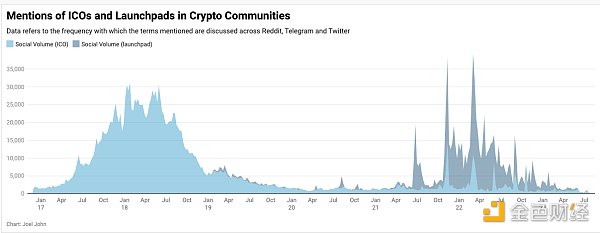

在开始之前,先來看一些數字。根據我使用的數據產品追蹤的信息,3500多種代幣中有近1300種在過去一個月內只有不到10個錢包轉移了代幣。在DappRadar追蹤的14000個dApp中,有不到150個在我撰寫本文時有1000個用戶。作爲一個行業,我們的注意力從一個資產轉向下一個資產的時間非常短暫。我們對募資機制的信念也會出現類似的情況。以下數據顯示了過去幾年中在重要的加密貨幣社區中關於ICO和發行平台的提及情況。

ICO曾經吸引了零售投資者的注意,但最終被交易所的“發行平台”所取代——這是一個敘事在實時中演進的例子。

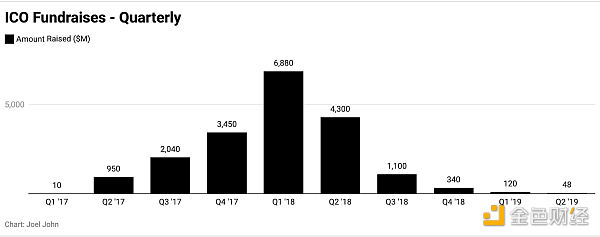

如果你在2017年就在場,你可能會認爲風險投資即將永久改變。在那一年,根據你所提供的數據來源,加密貨幣從零售和機構投資者那裏籌集到了190億到600億美元。但是,那批ICO的項目的存活率與傳統風投中看到的項目存活率相當。

你可以從2019年1月到2021年1月之間的圖表上看到結果——這是加密貨幣風險投資的黃金時代。對ICO的興趣迅速消失。投資者看到了一個短暫時期的機會,在這個時期裏,目光迷茫的創始人不再能夠獲得零售資本來建立公司。初創公司的估值在500萬到1000萬美元之間。創始人和投資者不得不重新开始合作以求生存。

導致創始人轉而向風險投資募資的部分原因是更好地了解了過早發行代幣的風險。你必須花時間管理社區、進行合法工作以確保合規,並將你的淨資產與流動性資產綁定在一起——而所有這些還得在建立公司的同時進行。因爲有人在Discord上對團隊成員的一句評論感到不滿,決定將所有代幣傾銷在流動性只有1萬美元的交易所上,所以創始人可能會一覺醒來就變得貧窮了20%。

多年後,我們又回到了發行平台的季節——交易所充當上帝,決定哪家風險投資項目可以從零售參與者那裏獲得數百萬美元。雖然這次有更多的門檻,但至少他們確保了零售投資者在投資時有更好的條件,不再像2017年的ICO那樣看到億萬美元的估值。

我之所以拿ICO讓位於發行平台作爲例子,是因爲有相關的數據可以依據。自從ICO繁榮的那段時間已經過去了足夠多的年頭,現在我們可以從回顧中了解到發生了什么。如果我們看一些更新興的主題,比如DeFi、NFT或者Web3遊戲,我們會發現公衆對這些主題的興趣已經大幅消退。

與ICO不同,DeFi、Web3遊戲和NFT的故事仍在不斷演變。

逐漸衰落的敘事

DeFi已經從充滿期望的高峰走向了認識之坡。每天不再湧現出新的Uniswap競爭對手。Aave和Compound在貸款市場(針對點對點、超額抵押的資產)上佔據了強勢地位。這些產品的後續版本要么更加面向消費者,要么專注於機構,而不再像以前那樣癡迷於投機作爲用途。

Robert Leshner將關注重點轉向推出一只共同基金(CeDeFi?),而Stani將關注重點轉向Lens(Web3社交)。這顯示出那些在行業中已經有一段時間的創始人正在爲下一輪奔跑做准備。

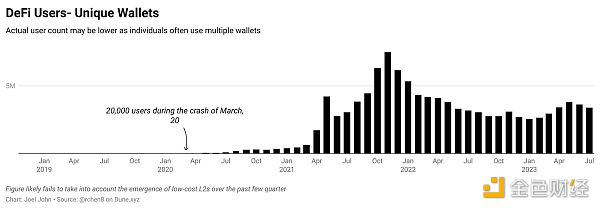

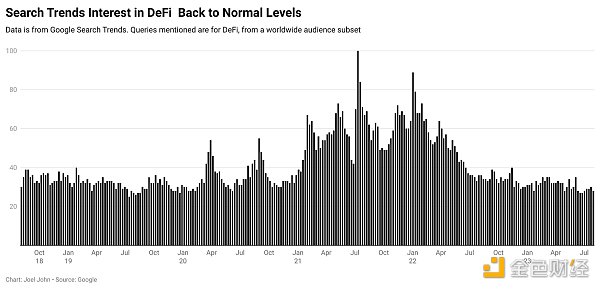

谷歌搜索趨勢、TVL(鎖定在合約中的總價值)和用戶計數是觀察DeFi中注意力和資金流動的好地方。截至撰寫本文時,DeFi平台上的資金已經從1600億美元的高點下降到400億美元的低點。

如果你看一下用戶計數的數據,過去幾個月裏減少了50%。但與2020年3月份DeFi夏季剛剛开始時相比,仍然增長了100倍。

換句話說,雖然興趣和使用率有所下降,但這些產品類別內的用戶數量仍遠高於以前。然而,如果你觀察同一功能的搜索趨勢,你會看到完全不同的情況。

興趣回到了2018年的熊市水平。就像沒人再關心這個行業一樣。我查看了NFT和ChatGPT的數據,它們的趨勢也是類似的。而搜索“外星人”相關的趨勢則在上升。

綜合這些關於DeFi的數據,我有一些觀察要做。

敘事在牛市初期逐漸興起。

這些順風的力量通常是由於技術發展所致。

特定領域的早期參與者因敘事和使用率同時擴展而獲得超額回報。

Compound、UniSwap和Bored Apes就是敘事順風與產品使用相結合,爲投資者帶來超額回報的例子。

挑战在於在一個可能在看到足夠多用戶之前就會消失的敘事順風中投資主題。我們也許需要再次回顧Axie Infinity,以理解我的意思。

准確把握時機

我提到Axie是因爲它很好地捕捉了幾個主題:

它是一種上市資產,在2021年之前有大約2年的產品开發歷程。

你可以認爲它在當時被低估了。

Axie標志着Web3遊戲作爲一個主題的开始(可能也是其衰退的开始)

如果你注意上面的圖表,你會發現在Axie大漲至150美元之前,用戶數量大量增加。通過鏈上追蹤,人們可能看到新用戶湧向該產品的程度,並在2021年7月之前將其定價得很好。

但到了10月,當新用戶數量开始減少時,Axie變得不那么像一個產品,而更像一個資產。這是所有鏈上產品容易受到的陷阱。對遊戲內資產的過度金融化意味着紐約的對衝基金可能會爲在遊戲中努力的玩家付費。Play-to-earn模式依賴於遊戲內資產的流入流動性。有時,這種流動性來自投機者和機構。

在2021年7月和2022年1月之間的六個月裏,風險投資主題獲得了投資。許多投資者觀望不前,形成信念,並撰寫論文,探討該行業的發展趨勢。同樣,創始人也會意識到在構建DeFi dApps的困難,並相信遊戲是下一個大趨勢。就像今天很多創始人都在涉足人工智能一樣。

真正的風險在於2022年1月之後的18個月。你看到了圖表上新用戶數量急劇下降的情況嗎?這是所有Web3原生遊戲應用程序的用戶群體在縮小。在邊緣構建的工具,比如“Web3遊戲的Steam”或“Web3遊戲的聲譽”,很快難以找到用戶。

將短期價格漲幅誤認爲真正的消費者需求是許多創始人陷入的陷阱。對於這一類創始人來說,風險在於如果沒有足夠的增長,他們很難在當前市場環境中再次融資。

很有可能創始人在正確的市場但錯誤的時間進行創業。對於創始人來說,危險在於在足夠的關注或資本流入類別之前關閉公司。

作爲風險投資者,一方面,你會看到流動市場大幅獎勵交易者,另一方面,你將與一群與你一起涉足主題的創始人展开競爭。這對所有相關人員來說都不是愉快的經歷。

我的觀點是:

市場經常在短期內將敘事納入定價。

鑑於Web3投資的流動性特性,流動性資產可能在一個季度內提供退出機會。

考慮到風險投資的流動性不足,風險投資項目在產品上线後可能沒有市場可供利用,因爲產品需要時間才能發展壯大。

這往往意味着緩慢的死亡和對用戶回歸的賭注。產品實際上變成了對“牛市回歸”的賭注。

例外是當一個類別擴大到擁有足夠興趣的用戶,並且你構建了獨特的東西。有些諷刺的是,DeFi已經越過了鴻溝。擁有300萬用戶的DeFi創始人不再需要擔心新用戶進入市場。

只要他們不是在生產第30個仿制品,就會擁有足夠的用戶興趣。

以加密貨幣本土投資者的風險投資方式要么是品味家,要么是先驅者。他們要么有足夠的分發和影響力來开闢一個新的類別,要么有遠見,了解到一個全新的領域正在興起。如果只看價格行動作爲新興主題的驅動因素,那么他們很可能是進入市場的時間非常晚了。很有可能他們不會看到有意義的退出機會,除非是一個可以發展成上市或被收購的業務,而這兩者在代幣領域都很罕見。

在這樣的市場中,做出正確的決策是非常關鍵的。投資者和創始人都必須保持頭腦冷靜,意識到短期的價格波動並不總是反映真正的用戶需求和長期價值。他們需要看到主題背後的潛力,而不僅僅是當前的熱度。同時,他們也要認識到投資和創業都需要耐心,不要被短期利潤和激情所蒙蔽。

總的來說,加密貨幣領域是一個充滿機遇和挑战的領域。正確的敘事和主題可能帶來豐厚的回報,但也需要謹慎和堅定的決心。在這個不斷演變的行業中,留意技術發展和用戶需求的變化至關重要,這將有助於做出明智的投資和創業決策。

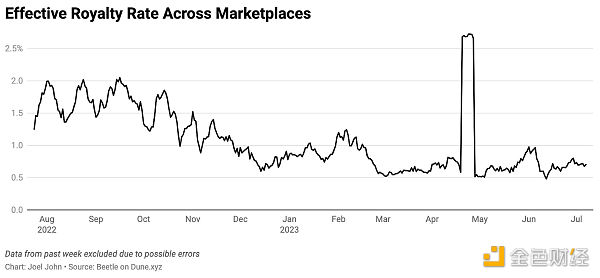

這種情況對創始人的影響是在業務模式演變時會帶來一些挑战。例如,NFT在過去一年中的有效版稅率從約2.5%降至0.6%,這得益於像Blur這樣的免版稅市場的出現。截至撰寫本文時,約90%的NFT交易沒有版稅。

實質上,這意味着任何建立在大量傳統藝術家將來湧入行業,並且他們反過來需要處理收入的理念上的風險資本都將被徹底抹殺。在過去一年裏,無數的創作者經濟創業公司不得不轉變战略,因爲模式發生了改變。

與所有新興技術一樣,混亂是加密貨幣領域的一種生活方式。

自由

讓我們回到2000年代末。在學校上完一整天後,你登陸Facebook與朋友聊天。YouTube上有無數有趣的視頻。Google讓你沉迷於有關祕密的、祕密的銀行集團的兔子洞。在這些活動中,都有廣告,但你很少爲這些東西花一分錢。在期望你支付之前,互聯網先培養了你的習慣。

LimeWire讓我們了解了免費音樂..和惡意軟件。

相比之下,Web3對所有權和獨佔的癡迷使我們創建了在回聲室中互動的小用戶群。根據他們的博客,Arkham Intelligence擁有超過10萬用戶。Nansen的V2產品今天已經超過了50萬注冊用戶。Dune擁有該行業最大的數據科學家社區之一。它們之間唯一的共同點是都有免費的層級。

互聯網的天才在於讓用戶不承擔大部分行動的成本。作爲回報,它獲得了廣泛傳播。Web3面臨的巨大風險在於每一次交互的成本有多高。對於不需要在线社區的用戶來說,花費8美元購买區塊鏈上的圖片並不吸引人。當你在Reddit上有朋友時,爲什么要費勁去獲得價值1萬美元的ape(指NFT收藏品)呢?

對於那些幾十年來免費擁有電子郵件地址的用戶來說,花50美元購买一個ENS的價值主張可能並不明顯。Axie Infinity最初需要花費1200美元購买NFT才能玩遊戲。公會模式依賴於這個高的准入壁壘。去年,他們發布了一個免費遊玩版本,意識到保持高准入壁壘的風險。

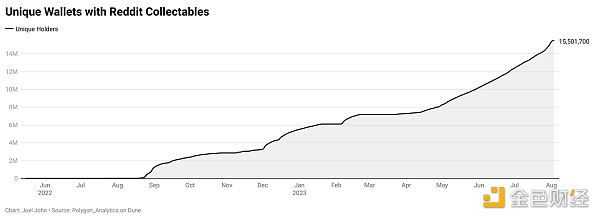

在Reddit上,"免費"和"擁有"這種組合在某種程度上相當巧妙地實現。擁有4億MAU(月活躍用戶)的社交網絡是一個龐然大物。迄今爲止,約有1500萬錢包收集了他們的收藏品。這大約是DeFi在其高峰期月活躍用戶數量的兩倍。特定年齡和特點的账戶可以從Reddit購买收藏品。

在這種情況下,大多數用戶仍在使用"免費"產品,只有一小部分用戶在鑄造、交易和擁有收藏品。通過一個運行了18年的網站,分發問題已經得到解決。

新一類的應用程序通過提供編譯機會吸引了大量用戶。Rabbithole和Layer3就是這樣的典型。他們不向用戶收費,而是爲那些愿意探索鏈上新機會的人提供價值。根據Layer3創始人的推文,該產品已經爲對加密貨幣感興趣的用戶提供了約1500萬次鏈上行動。

這種產品策略的轉變已經在發生。如果你訪問Beam.eco,你會發現一個在不到10秒鐘內就可以設置好的錢包。Asset.money幫助你在不到3個點擊內收集NFT。用戶不必擔心燃氣成本、入門和設置錢包。當然,這裏存在安全性方面的權衡。這類變化與電子郵件的變化類似,從每個人都運行自己的服務器轉變爲由Hotmail和谷歌等公司運行的第三方服務器上托管。

對衝交易

還記得我說過,加密貨幣領域的風險投資不能僅僅根據敘事來定時嗎?唯一的逃脫陷阱的方法是書中最古老的訣竅:

吸引用戶群,並使其長期保持

在較長的時間框架內穩定積累價值

在這個行業中,一些代幣已經成功地做到了這一點。在DeFi領域,Uniswap就是一個例子。盡管版稅受到了攻擊,OpenSea仍然保持了相關性。風險投資領域的尾端是對注意力和資本流動的賭注。

擺脫對投資者或投機者資本的不健康依賴的唯一途徑,就是借助所有企業都能接觸到的最純形式的資本——他們的客戶的關注。隨着風險資本的收縮,越來越多的初創公司(和協議)將不得不回到尋找關心的用戶。

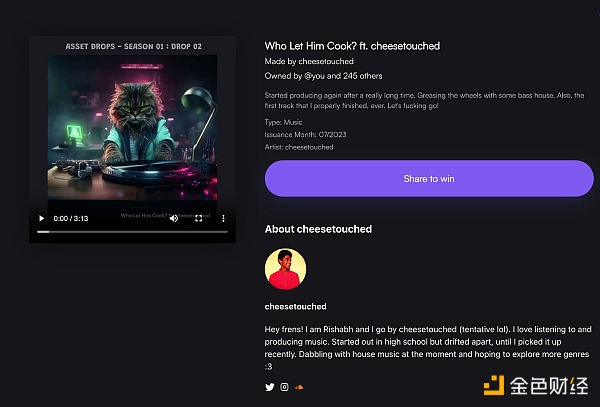

我找到的最相關的例子是Manifold.xyz。該產品專注於讓創作者相對容易地鑄造NFT。根據TokenTerminal的數據,上個月他們的費用超過了100萬美元。可能不那么令人興奮吧?但在當前市場上卻非常重要。

我發現在市場周期內表現優異的許多參與者都有早期優勢。這是一個反復出現的故事。

小團隊在主題敘事達到高峰期時進入一個行業。他們看到市場正在逐漸枯竭,而競爭對手卻紛紛離場。當注意力和資本回歸時,他們是最有可能實現規模擴張的人。從這個角度來看,那些大型投資者正在放棄的主題,只要你能生存下來,你就應該參與。

通常情況下,創始人在陷入困境之前就會被一種狀態轉變所動搖。不久前,成爲Web3的一部分是"時髦"的。現在提及你在這個行業的工作可能會讓人感到尷尬。團隊感覺需要編造統計數據來保持相關性。我們經常看到創始人通過空投驅動的機器人活動來誇大他們的產品。

對於經驗豐富的投資者來說,這些遊戲通常是相當明顯的,並給團隊發送了關於團隊的錯誤信號。不管他們的產品有多好。

在加密貨幣領域,要在激烈的市場競爭中生存並成功,需要更加謹慎和理性。光靠敘事和短期熱度是不夠的,創業者和投資者必須堅守初衷,專注於長期價值,並且始終關注技術的發展和用戶需求的變化。只有這樣,才能在這個充滿機遇和挑战的行業中獲得成功。

對於創始人來說,這裏有一份生存的備忘單:

了解風險投資家對敘事的押注和對你所探索主題的深入挖掘之間的區別。其中一個可能只是在翻轉你的SAFT(Simple Agreement for Future Tokens,一種代幣銷售協議)。而另一個可能會與你共同撰寫白皮書。

盡早進入市場本身就是一個優勢。但這也意味着可能需要幾個月時間,才有人對你正在創造的東西產生信心。你的大部分演示將成爲對投資者的教育課程。這是一種福祉,也是一種詛咒。

在所有同行都死去的市場中,生存才是最終的炫耀。將支出保持在最低水平以生存往往是正確的做法。

消費者的注意力往往先於投資者的資本。在向投資者推銷產品之前,與用戶溝通,對產品進行迭代是有幫助的。

如果在一個有意義的時間內找不到市場適配,關閉一個風險投資公司是可以接受的。生命太短暫,你不應該一直受僱於你的風投公司。關於公司如何以最少的摩擦結束運營,需要有更多坦誠的討論。(這很難寫,但必須提及)。

鑑於加密貨幣市場如此流動,投資(時間或資金)需要了解自己是在一個主題中處於早期,還是在趨勢中。陷阱往往在於在一個崩潰的主題上花費多年時間。值得一提的是,我不認爲Web3遊戲作爲一個主題已經結束。其故事仍在無數創始人手中書寫,他們對這個主題仍然有信心。我自己每周都在試圖理解這個故事的不同章節。

陷阱在於將公开市場的價格行動與私募市場的投資機會混淆。一個敘事在產品上市時可能已經消失。後續融資可能會消失。而消費者可能不在乎。這是許多創始人在未來幾個季度內將不得不面對的一場艱苦鬥爭。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:加密敘事與產品構建 孰輕孰重?

地址:https://www.sgitmedia.com/article/7134.html

相關閱讀:

- IntoTheBlock 聯創:Web3基礎設施正在被過度建造 我們正在盲目行事 2024-12-20

- 國際清算銀行最新提出的央行數字貨幣框架究竟是什么? 2024-12-20

- SOL 質押完整指南:從機制和收益等方面解析 Solana 質押生態 2024-12-20

- 特朗普正式獲得總統職位 BTC儲備競賽即將开啓 2024-12-20

- 預防量子計算威脅實用指南 2024-12-20

- 特朗普兩年時間通過加密貨幣賺了多少錢? 2024-12-20

- Chainalysis:朝鮮黑客從加密平台竊取的錢都幹什么了? 2024-12-20

- 估值45億美元,OpenAI和谷歌大佬聯手創立的AI Agent公司爲何這么牛? 2024-12-20