借 Arbitrum 迎來第二春?Trader Joe業務現狀、代幣模型和估值水平全解析

2023-06-20 17:17 Mint Ventures

1. 報告要點

1.1 核心投資邏輯

Trader Joe 的核心優勢在於堅韌、擁有很好交付能力和創新力的核心團隊,不錯的產品體驗和流動性訂單簿的創新讓用戶增長迅速,目前 Arbitrum 是其業務增長的主要引擎。

雖然 Dexs 賽道的激烈競爭仍在繼續,這意味着賽道內的各個項目對於交易者和流動性提供者都沒有強勢的議價權,大部分項目都處於虧損或是薄利運營的狀態,這種市場競爭局面短時間很難得到改善。不過由於加密市場和 Dexs 賽道的雙重周期性,以 Trader Joe 爲代表的項目在牛市依舊有望走出強於大盤的市場行情。

1.2 主要風險

主要來自於激烈的競爭,大本營市場 Avalanche 面臨生態萎縮和 Uniswap v3 的競爭,Arbitrum 作爲目前的主要增長市場,仍在低價和補貼換量的階段,交易量和手續費的增長尚不穩定,比較依賴事件性項目帶來的業務量。

1.3 估值

目前 Trader Joe 在 PF、PS、PE 多個倍數指標上都享受着對比同類項目更高的估值,詳見 4.2 估值水平。

2.項目基本情況

2.1 項目業務範圍

Trader Joe 是一個綜合型的 DeFi 項目,旗下業務包括現貨 Dex、去中化借貸(Banker Joe)、NFT 交易平台(Joepeg)和 launchpad(Rocket Joe)。Trader Joe 目前的交易業務橫跨 Avalanche、Arbitrum 和 BNBchain。其中,現貨交易是 Trader Joe 目前的核心業務,也是它相對領先的業務板塊。

2.1.1 現貨 Dex

Trader Joe 的現貨 Dex 業務作爲其目前的主力業務,進行了諸多的產品機制創新,具體體現在其 V2 產品——流動性訂單簿(Liquidity Orderbook,簡稱 LB)。

流動性訂單薄實際上是 Uniswap V3 的集中流動性理念的一種再創新。本質上它是「訂單簿」和「流動性池」兩個機制的組合運用。

a.訂單簿:Bin 的集合

LB 在集中流動性的基礎上引入了價格區間單位「Bin」,一個 Bin(流動箱)代表着一個充盈着流動性的區間。

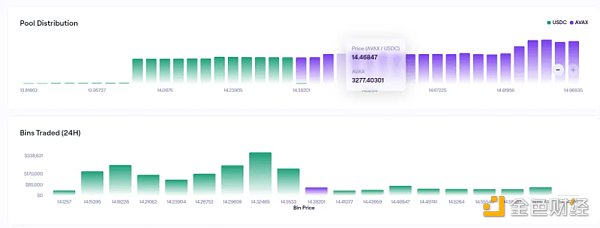

Trader Joe 上 AVAX-USDC 交易對的 Bin 分布情況和 Bin 交易量情況

每個流動性池的 Bin 的寬度是固定、相等的,相隔 Bin 之間的差值稱爲「Bin step」,比如上圖中 AVAX-USDC 的交易對的 Bin step 是 20BP=0.02%。每個交易對的 Pool 的 Bin step 是創建者可以設定的參數,所以針對同一個交易對可以發起不同 Bin step 的 Pool。

Trader Joe 的 Bin 就類似於 CEX 基於訂單薄撮合模式裏的掛單價格,而 Bin step 是就是 CEX 掛單價格之間的最小單位。

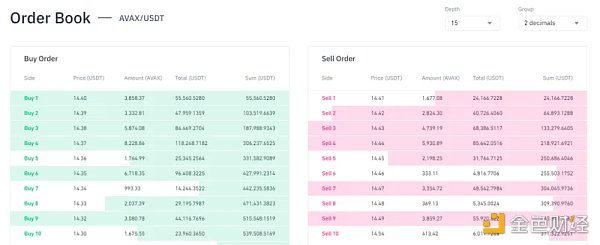

Binance 的 Avax-USDT 交易對的訂單簿情況

所以,Trader Joe 的 Dex 就是一個以 Bin 的寬度爲掛單交易單位的自定義訂單薄。

b.流動性:Bin 的容量

Uniswap V3 的機制是將流動性以 X*Y=K(恆定乘積)的方式集中一個價格區間內,而 Trader Joe 則是將流動性分散至等寬價格區間的 Bin 中,每個 Bin 內的流動性符合 P·X+Y=K(恆定和)方程(此處 P=Y/X),每個 Bin 都是一個流動性池,成爲了流動性管理的最小單位。

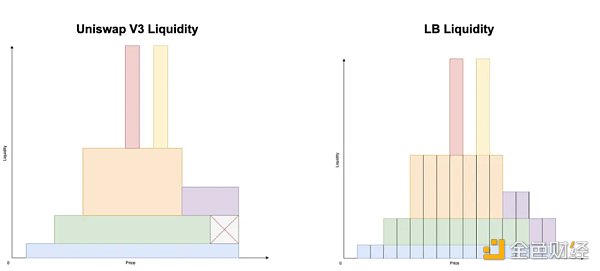

雖然同樣採用了集中流動性的理念,但基於 Bin 的訂單簿模式相對於 Uniswap V3 的核心創新,在於其流動性是垂直聚合在每個 Bin 中的,而 V3 的流動性則是橫向分布後,異質化地垂直堆疊在一起。

用更簡單的話說,Uni v3 的 LP 是一個獨立的整體,基於跨越的價格區間和流動性量構成,直接堆疊在一起;而 LB 是根據流動性的價格跨度,將流動性拆分到不同的價格區間垂直堆疊,同一個 Bin 區間內的流動性是同質化的。

Uni V3 和 LB 流動性的結構比較,縱軸爲流動性,橫軸爲價格,不同色塊代表不同用戶

來源:Trader Joe V2.1 文檔

而基於 Bin 垂直聚合流動性,讓 LB 的流動性代幣遵循類似 ERC1155 的標准,在介紹 LB 流動性代幣的特點之前,先對 ERC1155 的代幣標准做一個簡述。

ERC-1155 由 Enjin 开發,其解決了同一個代幣智能合約要么只能支持同質化代幣(ERC20),要么只能支持非同質化代幣(ERC721)的問題,ERC-1155 代幣合約可以在一個代幣合約內同時支持同質和非同質化代幣,在 ERC1155 合約中,每個代幣由其 ID 標注,而不是由合約地址標准,這意味着該合約可以管理多個 ID 的代幣,同一個 ID 下可能是很多同質化代幣,也可以是一個單獨的非同質化代幣。

ERC-1155 最常見的應用場景就是遊戲,因爲遊戲系統中即包含了多種同質化代幣也包含了多種非同質化代幣。

LB 採用了類似於 ERC-1155 的方式,利用了其 ID 系統的理念,具體來說:

同一個 Bin 內的 LB 流動性代幣是同質化的,同質化流動性代幣首先能降低 gas 消耗,其次也爲協議中手續費計算和整個账務系統復雜度的輕量化提供了可能性;

不同的 Bin 有着不同的 ID,用於區分不同 Bin 內部同質化的流動性;

1 和 2 兩點的結合讓 LB 的 LP 們可以便捷地採用更復雜的策略來分配自己的流動性,達到多樣的目的。

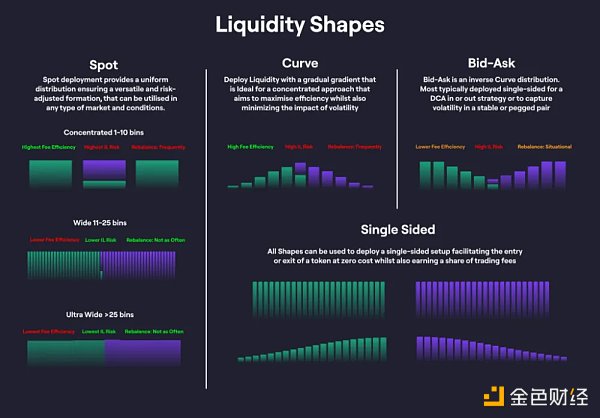

如下圖,Trader Joe 就提供了豐富的 LP 部署選擇以應對用戶的需求:

圖片來源:Trader Joe 文檔

除此之外,Trader Joe 的 LB 的特點還包括:

在同一個 Bin 內流動性尚未耗盡之前,交易的價格不變,因此交易報價的優勢讓其更容易捕獲到路由而來的交易量,當然這也放大了無常損失;

引入了可變費率,即代幣的價格波動率越大,交易手續費率越高,通過提高交易手續費收入補償 LP 的無常損失;

更好的可組合性,相對於 Uni V3 的 LP 憑證採用 ERC-721 的 NFT 格式(較難被主要面向 ERC20 的 Defi 集成),基於 Bin 構建的流動性訂單簿的 LP 採用類似於 ERC-1155 標准,理論上這讓它的 LP 憑證更近似於同質化的 ERC20 代幣,因此擁有更好的可組合性。

c.流動性訂單簿的場景

而基於 Bin 的便捷的做市和掛單策略和易組合性,讓其他項目和用戶可以嘗試更多基於流動性訂單簿的玩法。

項目方的嘗試

5 月 9 日上线的「White Lotus」,利用了 Trader Joe 的訂單簿模式進行了代幣發售和 Ponzi 機制運轉:

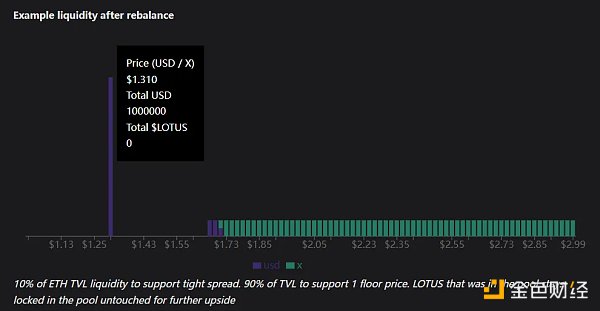

1、項目代幣 LOTUS 的總供應量爲 30,000,000 個代幣,通過 Trader’s JOE 池進行均勻量級的掛單銷售,第一個代幣所在 Bin 的銷售起價爲 0.20 美元,最後一個代幣所在 Bin 的價格爲 4.2 美元,用戶用於購买 LOTUS 的 ETH 都將作爲流動性鎖定在池中。LOTUS 的 Bin 的掛單間隔是 5 個 Bin,具體的掛單分布示意情況如下:

圖片來源:White Lotus 文檔

2、當用戶出售 LOTUS 時,將徵收 10% 的稅,其中 8% 將被永久銷毀造成代幣通縮,剩余的 2% 用於獎勵 LOTUS 的質押者。

3、LOTUS 有一個自動的流動性再平衡機制。價格每移動 5 個 Bin,就會自動執行流動性再平衡,將池子內的 ETH 流動性並按如下方式重新分配:

a. 把池中 ETH 的 10% 作爲「直接交易流動性」,布置於當前活躍價格相鄰的 Bin 中,方便用戶在目前價格區間進行买賣交易。

b. 把總 ETH 價值 /LOTUS 得出 LOUTS 的「保底價」,把剩余 90% 的 ETH 全部集中在保底價的 Bin 進行掛單,該底價可以在任何時間承接所有 LOTUS 流通代幣的拋售。

某次再平衡後,LOTUS 的流動性掛單情況如下圖:

c. 在理想情況下,由於 LOTUS 的總量有限,隨着交易帶來的代幣燃燒和底價上擡,LOTUS 有螺旋上升的動力。

不過,White Lotus 在推出後由於諸多原因(其他用戶另建的交易池沒有貢獻手續費和燃燒、集中流動性和底價之間的真空過大)很快失敗,不過在它之後推出的仿盤如 Jimbo 等也都採用了 Trader Joe 的流動性訂單薄作爲自身機制的底層。

用戶的實踐

LB 便捷的做市體驗在用戶端也同樣獲得不錯的反響。今年 3 月 ARB 代幣進行空投後,其鏈上交易量保持高位, 早早登陸 Arbitrum 的 Uniswap V3 自然獲得了最大的流動性和交易量,但 Trader Joe 彼時也憑借 LB 的產品體驗 + 做市獎勵運營活動在當時成爲 ARB 第二大交易量產生的 Dex,一度佔據 45% 的 ETH-ARB 交易量。

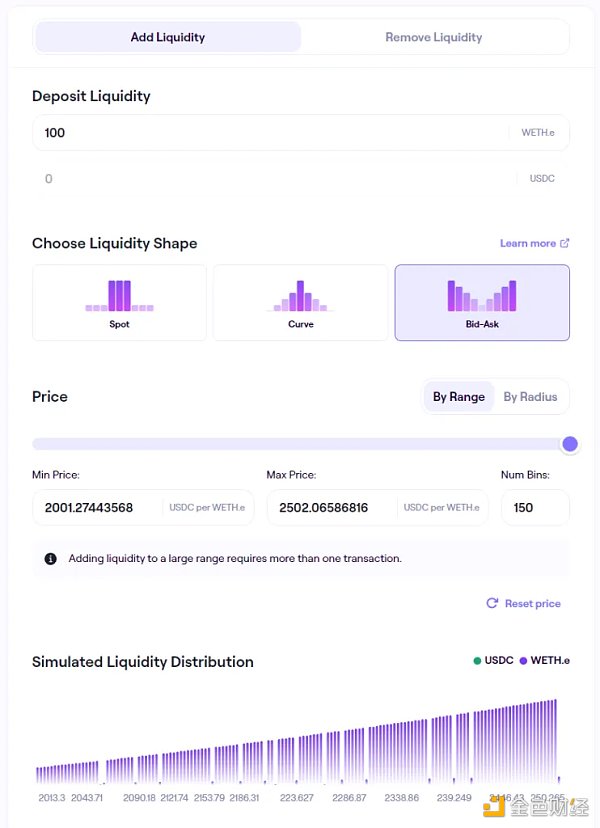

此外,Trader JOE v2 也很適合通過其掛單功能實現「平均成本法 (DCA)」的資產賣出和抄底。比如用戶有一個需求,想要在 2000-2500 美金左右的價格區間,隨着價格上漲賣出 100 個 ETH 止盈,而且希望賣出的倉位幅度是價格越高賣的越多,最終在 2500 美金左右全部清倉,這是變種的平均成本法(DCA)平倉策略。

這個需求就通過 LB V2 很簡單地實現,我們只需單邊存入 100ETH,設定好賣出範圍(2000-2500),並選擇 Bid-Ask 模式(賣出掛單量隨價格上升遞增),即可便捷地實現這一需求。

如下圖:

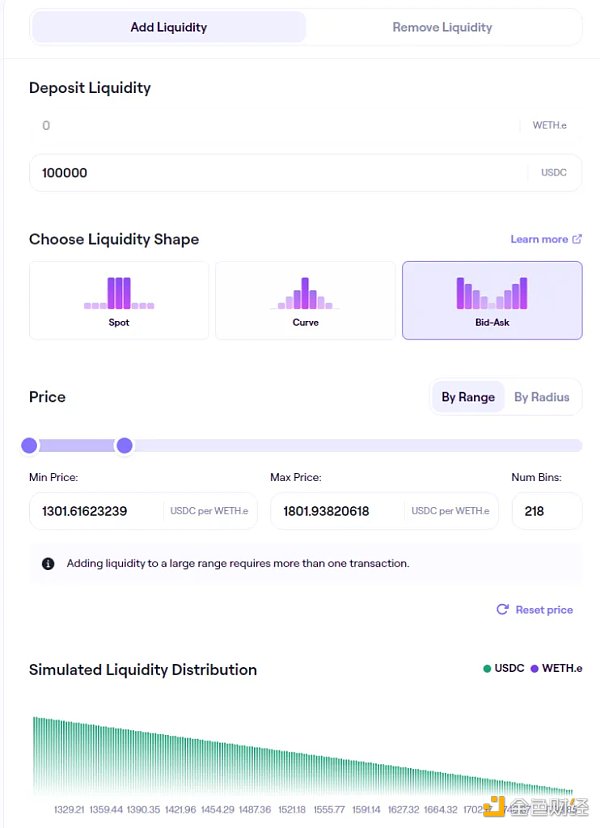

反之,想要在 1300-1800 美金的價格,隨着價格下跌遞增买入價值 10 萬美金 ETH,並在 1300 左右完成全部購买,這是變種的平均成本法(DCA)建倉策略,我們只需單邊存入 10 萬美金 USDC,設定好买入範圍(1300-1800),並選擇 Bid-Ask 模式,當 ETH 跌到這個區間就能自動完成建倉,如下圖:

總的來說,Trader Joe 的流動性訂單簿基於 Bin 和訂單簿模式,降低了 LP 一端在集中流動性上的管理門檻,這種便利性也提供了更爲豐富的交易和做市策略。

除此之外,在筆者調研的衆多 Dex 中,Trader Joe 的產品交互體驗位列前茅,具體來說包括:

簡潔美觀的 UI 設計和直觀易懂頁面布局,即使是新用戶也很容易上手;

訂單池、質押量的數據維度豐富、詳實、易懂,筆者認爲這對於 DeFi 金融產品來說非常重要,業務數據的實時和透明是 DeFi 產品相對於 TradFi 的主要特點之一,但是數據的可視化也同樣重要。

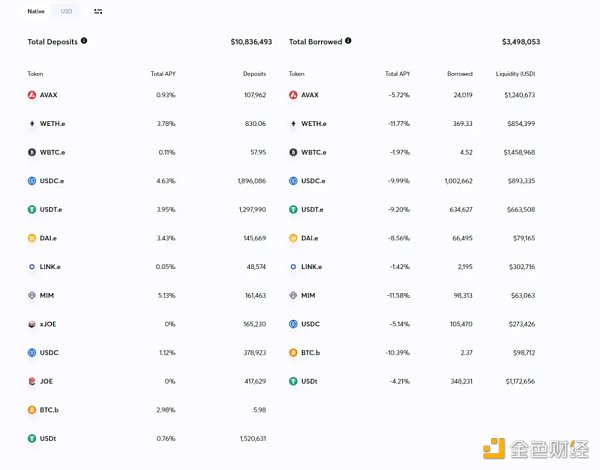

2.1.2 借貸:Banker Joe

Banker Joe 是項目方於 2021 年發布的借貸產品,Fork 自 Compound 和 Cream。其上线業務高峰期一度擁有 10 億美金級別的 TVL,不過目前借貸業務的存款資金已經萎縮至 1000 萬美金左右,對項目的經營和利潤貢獻已經很小,目前也不是項目的發展重點。

目前的 Banker Joe 業務數據,來源:https://v1.traderjoexyz.com/lend

2.1.3 NFT 交易:Joepegs

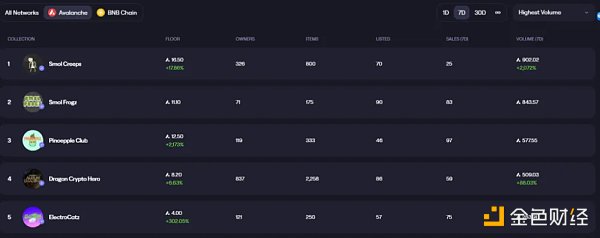

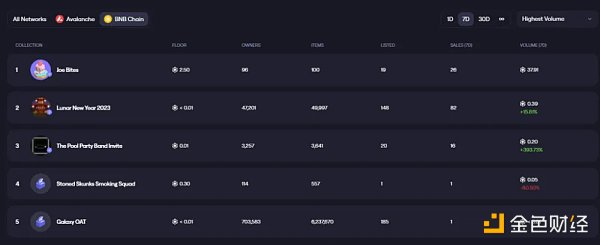

Joepegs 於 2022 年 4 月推出,目前支持 Avalanche 和 BNBchain 上的 NFT 交易,不過從交易量看來,兩條鏈上的 NFT 交易量都不高。

Joepegs 的 Avalanche NFT 交易量,交易量最大的 NFT 系列 7 日總交易量爲 902AVAX(約合 12600 美金),BNBchain 上周交易量最高的 NFT 的量僅有 37.9BNB(約合 11470 美金)。

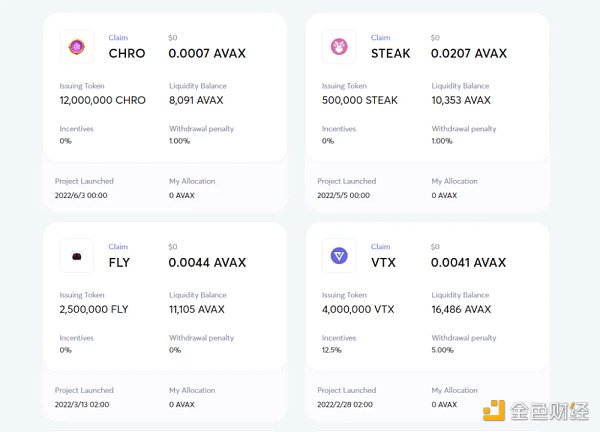

NFT 板塊的業務同樣貢獻微薄,屬於邊緣業務(但目前項目方仍在積極推動中)。除此之外,Trader Joe 還在 2022 年初推出過 launchpad 模塊 Rocket Joe,但如今該業務基本陷入停滯,最後一個合作發射的項目爲 22 年 6 月的 CHRO。

2.2 項目歷史和路线圖

以下爲 Trader Joe 項目上线以來的重要事跡,截至 2023 年 5 月中旬。

時間事件 2021.66 月 1 日項目官宣,下旬 Trader Joe 合約代碼开源,6 月底項目正式上线。2021.9 獲得 5 百萬美金的战略投資,Defiance Capital, GBV 和 Mechanism Capital 領投,其他參投方包括 Three Arrows Capital, Coin98 Ventures, Delphi Digital, Avalanche Foundation 和 Aave 的創始人 Stani Kulechov,融資估值爲 5000 萬美金。2021.10 借貸產品 Banker Joe 上线,Banker Joe fork 自 Compound 和 Cream,採用 Chainlink 預言機做資產報價。2021.10Trader Joe 與 Avalanche 聯合推出價值 2000 萬美金的流動性挖礦計劃,各提供 1000 萬美金的 Joe 和 1000 萬美金的 Avax。

2022.1 發布 launchpad 產品 Rocket Joe,質押了 Joe 代幣的用戶將持續獲得 rJOE 積分,作爲參加 launchpad 的條件。2022.2 發布經濟模型修訂案即 Staking V2,引入 veJoe 模式,veJoe 基於 Joe 質押產生,質押持續時間越長 veJoe 越多,veJoe 用於加速用戶的流動性挖礦收益。2022.4 推出 NFT 交易市場 Joepegs。2022.8 發布 V2 白皮書,推出 Liquidity Book(流動性账簿)策略,該方案與 Uni V3 的集中流動性方案類似,只不過以「bin」爲價格區間的單位,並引入了動態費率機制,以提高幣價大幅波動期間的 LP 手續費收入。2022.11Liquidity Book(V2)正式上线。

2022.12Trader Joe 部署至 Arbitrum。2023.1 宣布將 Trader Joe 和 Joepegs 部署至 BNBchain 的計劃,並將於 3 月底前完成。2023.1 預告 Trader JoeV2.1 功能,包括基於流動性訂單簿的激勵計劃、流動性自動管理功能、限價單和無許可流動性訂單池。

2023.1 代幣模型再次調整,新增內容包括 Joe 的原生多鏈部署、sJoe 在 Arbitrum 和 BNBchain 上的應用,veJoe 的在流動性訂單薄中的獎勵加速功能,以及對 rJoe 的棄用。2023.2 宣布與 Layer0 合作,將 Joe 變爲原生的多鏈代幣。

2023.4Trader JoeV2.1 版本正式推出。

2.3 團隊情況

Trader Joe 團隊處於匿名狀態,@cryptofishx 和 @0xmurloc 是它的兩位聯合創始人。其中@cryptofishx 是一位全棧工程師,在 Web3 領域有着豐富的工作經驗,曾經在 Avalanche 上的@throwsnowballs、@Pandaswapex 和@sherpa_cash 都做過貢獻者,他還曾經在谷歌和一個去中心化衍生品交易所工作過。

不久前的 5 月 13 日,@cryptofishx 還飽含感情地在 twitter 上回顧了一下自己在 17-18 年熊市裏的經歷,當時 30 歲的他還是一名醫生,在熊市裏虧掉了全部的利潤和 2/3 的本金,利用業務時間學習編程和高數,並在 2 年半的時間裏獲得了 2 個相關的學位並進入了谷歌,然後以兼職的方式創辦了 Trader Joe 並取得了成功。

在 5 月 17 日,@cryptofishx 又動情地發了一段感言並把它做了置頂:

「當我們剛創立 Joe 時,我給自己定下承諾,要保證 2 年後依舊沒有脫離這個項目,因爲那是大部分項目消亡的時間段。我們的 2 歲生日馬上就要到了,我想非常高興地說:我們仍然在這裏,並與第一天完全相同的精力進行着建設。」

這或許是這位創始人目前依舊保持着較好的創業狀態,對項目抱有充沛的感情的例證。

Trader Joe 的另一位聯合創始人@0xmurloc 披露的信息較少,公开資料裏只提到了他是一個全棧工程師和產品經理,在 2021 年全職創業之前是一個剛剛上市的獨角獸工作的產品負責人,擁有知名學府的電子工程學位。

筆者也就團隊規模的問題對 Trader Joe 的社區工作人員進行了咨詢,對方表示暫不便透露相關信息。

在加密世界快速流變的市場競爭和浮躁的創業環境裏,Trader Joe 團隊的勤奮還是令人印象深刻的,一方面表現在其在短短的兩年間嘗試和落地了多個產品方向(Dex、借貸、launchpad、NFT 交易平台),積極地跟進市場中冒出來的趨勢和需求;更重要的是它們在 Dex 這個核心基本盤上進行了積極的原生機制創新,經濟模型上的設計和嘗試也很積極(詳見「代幣模型」分析一節)。

2.4 融資與重要合作夥伴

根據公开信息,Trader Joe 僅進行過一次機構融資,時間爲 2021 年 9 月(產品正式上线 3 個月後),融資金額爲 500 萬美金,彼時估值 5000 萬美金。當時這筆融資由 Defiance Capital, GBV 和 Mechanism Capital 領投,其他參投方包括 Three Arrows Capital、Coin98 Ventures、Delphi Digital、Avalanche Foundation 和 Aave 的創始人 Stani Kulechov。

3.業務分析

3.1 行業空間及潛力

Dexs 是筆者和 Mint Ventures 長期關注和跟蹤的賽道,在過往對於 Curve 的專項研報以及 ve(3,3) 項目的賽道研報中均有分析。現貨交易是用戶量最龐大、資金交換最頻繁的加密商業場景。根據 DeFillama 數據,Dexs 們的 24 小時總交易量爲 22.7 億美金,在總加密現貨交易量佔比中達到 14.75%。

而 Dexs 賽道本身的業務除了現貨交易之外,還有流動性的採購業務,經營此業務的代表性項目大多採用了 Curve 首創的 ve 代幣模型(代表項目 Balancer),或是基於 ve 模型進一步修改後的 ve(3,3)模型(代表項目 Velodrome)。如果只看流動性採購業務的賄賂營收(指其他項目方爲了在 Dexs 採購流動性支付的賄賂費用),會發現這部分的收入似乎遠高於 Dexs 的現貨交易,但是如果把 ve 類 Dex 自身的代幣激勵視爲「流動性的採購成本」,而賄賂收入作爲「流動性的銷售收入」,那么大部分經營此業務的 Dex 目前都處於虧損狀態(這裏未考慮通過直接購买代幣質押獲得治理權的「間接收入」)。

PS:

1.以上數據統計和計算時間爲 2023.5.5,其中標黃部分數據爲估計值,原文來自 Mint Ventures 研報《從 Velodrome 到 Chronos,ve(3,3)卷土重來,它是更好的 Dex 模式嗎?》

2.用於計算的基礎數據來源主要爲官方披露和 Defillama。

3.Curve 和 Balancer 的賄賂收入,採用了 Votium、Hiddenhand 和 Votemarket 的賄賂數據。

*【盈虧】在這裏指的是收入(手續費 + 賄賂)- 流動性排放激勵

Dexs 賽道增長的推動力,除了加密商業世界整體資產規模的上漲,還包括幾個關鍵點:

用戶對中心化機構的信任流失,對資產自主性需求的提升

Dex 所在的 DeFi 大生態的可組合性,大大提高了用戶的資本效率和自由度

原生 Web3 項目大都選擇 Dexs 作爲交易和布置流動性的第一站

但另一方面,Dexs 作爲商業模式最清晰和基礎的賽道,也早已進入紅海競爭階段。頭部的 Uniswap V3 持續免費提供服務,而其他基於各類微創新的改良版本層出不窮,各家 Dexs 的代幣補貼也遠遠沒有中止的趨勢,把補貼計入後整個行業都處於背負着虧損慘烈競爭的狀態。

要走出這個狀態,除了期待加密市場的回溫帶來的業務增長,更重要的是 Dexs 能否找到構建有堅實壁壘並以此开始實現盈利的方式。

3.2 業務情況

本小節筆者將就 Trader Joe Dex 的 TVL、交易量、手續費\收入和活躍用戶數等業務數據進行統計和分析,而借貸、NFT 業務由於業務量較低,對項目的基本面影響較小,在此不做具體分析。

3.2.1TVL

Trader Joe 上輪牛市的高峰期,TVL 高達 26 億美金,但隨着市場進入熊市,流動性迅速流失,目前 Dex(V1、V2、V2.1 加總)TVL 爲 1.1 億美金左右。

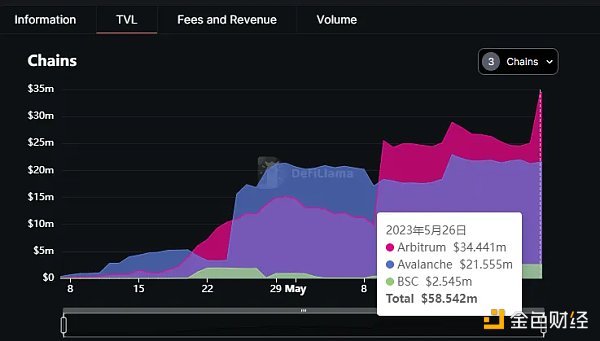

其中 Avalanche 佔比 65%,Arbitrum 佔比 33%,BNBchain 佔比 2%。而從上圖 TVL 走勢來看,Trader Joe 在 Arbitrum 的流動性持續走升,而 Avalanche 則對應下降。

V2.1 TVL 走勢,數據來源:https://defillama.com/protocol/trader-joe

再觀察 Trader Joe 的 V1 和 V2.1 數據,會發現 V1 進入今年來一直處於緩降狀態,而 V2.1 則提升迅速,數據上漲的主要來源同樣在於 Arbitrum 業務量的增長。

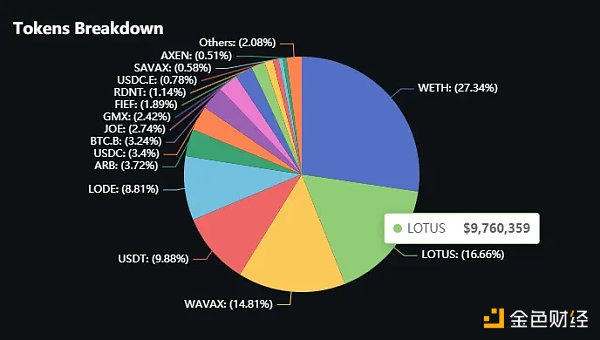

V2.1 TVL 構成,數據來源:https://defillama.com/protocol/trader-joe

我們再具體查看 V2.1TVL 中的代幣構成,會發現除了常見的 ETH 等主流代幣之外,前文提到的採用 Trader Joe 訂單簿作爲流動性布單機制的項目 White Lotus 的代幣位居第二,佔到總流動性的 16.66%。

3.2.2 交易量&手續費

數據來源:https://tokenterminal.com/terminal/projects/trader-joe

從交易量來看,Trader Joe 在市場比較活躍的今年 3 月下旬已經創出了 1 年來的新高(彼時也是 Arbitrum 空投後交易最活躍的時間段),當時周交易量爲 6.88 億美金。

數據來源:https://tokenterminal.com/terminal/projects/trader-joe

但是在交易量重回新高的同時間段,Trader Joe 的手續費收入卻遠不及去年高峰期時的手續費收入。3 月底這周的周手續費收入爲 21000 美金,不到去年 6 月高點時周手續費 26 萬美金的 1/10。

之所以會如此,是因爲自去年 11 月 Trader Joe 的 V2 上线到今年 4 月以來,Joe 的將 V2 的全部手續費都分配給了 LP,直到近來 V2.1 上线才重新开始收取協議費用,分配給 Joe 的質押者。此外,不同 Curve 等協議的協議收入=50%* 手續費,Trader Joe 的協議收入比率有多種模式,其中:

V1:所有交易收取 0.05% 作爲協議收入

V2:不收取協議費用,所有協議手續費均分配給 LP

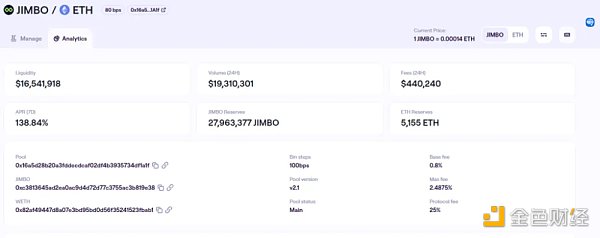

V2.1:不同的 LB 池子收取不同比率的協議費用,範圍從 0-25%,比如下圖的 JIMBO/ETH 池子,基礎手續費率 0.8%,動態費率上限 2.4875%,協議收取手續費的 25% 作爲協議費用。

在 V2.1 上线後,Trader Joe 的協議收入\總手續費比率從今年 3 月觸底後(0.62%)开始重新上升,目前協議收入整體佔到總手續費的 9.57%。

數據來源:https://tokenterminal.com/terminal/projects/trader-joe/revenue-share

爲了對 Trader Joe 的 V2.1 的協議收費設計有一個概括性了解,筆者對 Trader Joe 所在鏈上交易量較大的幾個 LB Pool 的協議費率情況進行統計和比較,具體如下:

統計時間:2023.5.26

從上表我們可以看出,Trader Joe 目前採取的協議費率定價策略是:

重點發展 Arbitrum 市場,採用少收或免收協議費的策略

主流穩定幣基本採用免費策略,只賺業務數據(交易量和 TVL)不賺錢

BNBchain 業務基本可以忽略不計,因此正常收取費用

對新項目,尤其是基於 LB 機制設計的新項目(如 JIMBO 和 LOTUS)收取較高的費用

3.2.3 活躍用戶

數據來源:https://tokenterminal.com/terminal/projects/trader-joe

自從 V2.1 部署以來,Trader Joe 的活躍用戶數明顯上漲,已經創出協議誕生以來的新高,近期日活躍地址數 1.8 萬,周活躍地址超過 8 萬(Defillama 數據爲 11 萬),月活躍地址數近 20 萬。而 C 端用戶的持續增長,應該有 Trader Joe 不錯的產品交互體驗的一份功勞。

3.3 項目競爭格局

從目前來看 Trader Joe 以 Avalanche 爲主要業務根據地,把當下的主要精力放在了 Arbitrum 的業務拓展上,這也是它未來一段時間內的業務主要增長來源。我們將重點關注 Trader Joe 在 Avalanche 和 Arbitrum 上的市場份額情況。

3.3.1 Avalanche

Avalanche 是上一波牛市增長最快的 L1 之一,但是在熊市期間其無論是 TVL 還是交易量的市場佔比都不斷下滑,TVL 佔比從高峰時期的 9.8% 下跌至目前的 1.51%,交易量佔比則從 9.84% 跌至目前 1.19%。

Avalanche 交易量市場份額佔比,數據來源:https://defillama.com/dexs/chains

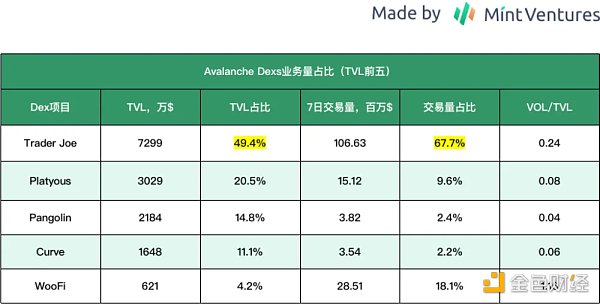

在 Avalanche 上,Trader Joe 創立和發展時間較早,無論是 TVL 還是交易量都有比較明顯的優勢。

數據來源:Defillama,PS:佔比計算均以前 5 總量爲基數 統計時間:2023.5.26

值得注意的是,在今年 3 月,avalanche labs 和 Uniswap 的治理成員密歇根大學區塊鏈協會發起了將 V3 部署到 Avalanche 的提案,該提案已於 3 月 19 日通過,根據提案當時的預估,部署時間大約需要 5 周左右,這也意味着 Uniswap V3 應該很快將登陸 Avalanche,給 Trader Joe 帶來直接的競爭壓力。

3.3.2 Arbitrum

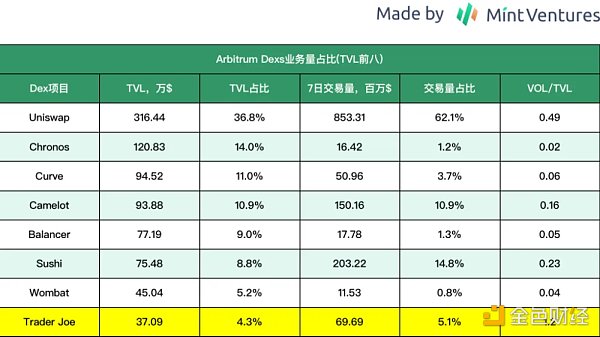

Arbitrum 是近一年來發展最快的 L2 生態,無論 TVL 還是交易量都僅次於 BNBchain 和以太坊(Tron 排除在外)。更爲活躍的生態也意味着更激烈的競爭,Arbitrum 上的 DEX 項目衆多,即有早早跨鏈部署的 Uniswap V3、Curve 和 Balancer 等,也有原生的 DEX Camelot、Chronos、Ramses 等。

數據來源:Defillama,PS:佔比計算均以前 8 總量爲基數 統計時間:2023.5.26

盡管 Trader Joe 在 Arbitrum 的流動性目前排名靠後,但以下數據值得關注:

資本效率(VOL/TVL)很高:是前八的 DEX 中最高的,甚至遠高於同樣採用集中流動性 Uniswap V3;

除了 5 月初上线的 Chronos,Trader Joe 是近一個月內唯一 TVL 月環比大幅增長的 Dex,且這個增長趨勢已經持續了將近 6 個月。

數據來源:https://defillama.com/chain/Arbitrum?tvl=true

Trader Joe 的 Arbitrum TVL 增長走勢,數據來源:https://defillama.com/protocol/trader-joe

而 Trader Joe 在 Arbitrum 上的 TVL 增長的驅動力,筆者認爲主要在於:

LB 機制的引入,對於 LP 更加友好,做市資金 + 交易量的逐漸增多和相互強化;

新資產的出現,引發了用戶圍繞做市和交易的熱情(詳見上圖中的三個紅圈),Trader Joe 的 LB 機制較好地吸引和承接了這部分資金和用戶

其中第一點是增長的基本盤,第二點作爲事件性的驅動因素,推動了 Trader Joe LB 產品脈衝式的增長。上圖中三個紅圈作爲三個驅動型事件,都推動了 Trader Joe 的 TVL 和交易量的快速上升,但背後的邏輯略有不同:

a.ARB 空投事件

ARB 在今年 3 月 24 日的空投創造了大量的鏈上交易量,而對於這個交易量的提前預期,也引發了大量用戶參與了 ARB 代幣的做市,其動機各有不同,既有希望通過做市獲得手續費收益的,也有希望通過做市在獲取手續費的同時,通過變種 DCA 平均成本法賣出 ARB 或是抄底 ARB 的(邏輯詳見:2.1.1-C.流動性訂單簿的場景)。Trade Joe 在這個事件中一方面擁有比 Uni V3 更便捷的做市和掛單產品體驗,引入了更多的 LP;另一方面還加大了對自身 Liquidity Book Rewards Program(流動性訂單簿獎勵計劃)的資金投入,讓 ARB 的成交價附近出現了更加密集的動態做市資金,大大降低了交易的滑點,這讓 Trader Joe 的 LB Pool 在 ARB-ETH 的交易上一度擁有超過 Uniswap V3 的交易量(這反過來又提升了 LP 的做市 APR)。

Trader Joe 在 ARB 空投後的一周(Epoch3),爲 ARB 的 LB 做市 LP 提供了 17.5 萬個 JOE 代幣獎勵

* 流動性訂單薄獎勵計劃是 Trader Joe 對於 LP 的一種動態獎勵計劃,近似於靈活的營銷活動,筆者會在代幣模型小節中具體介紹。

b.LOTUS 和 JIMBO 發行

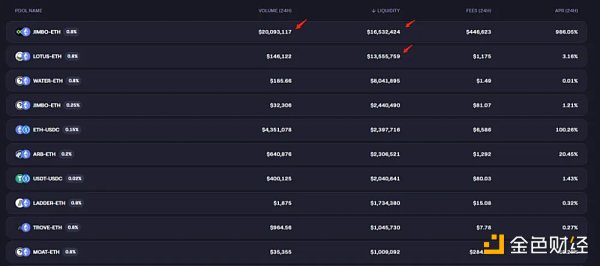

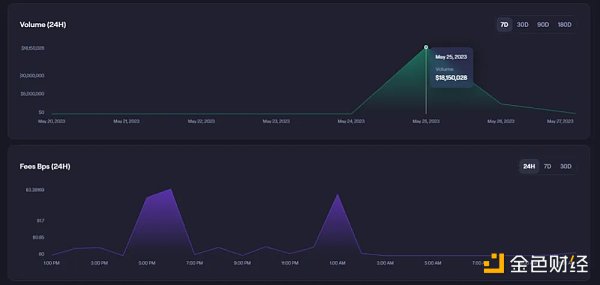

LOTUS 在前文已有過介紹,是一個基於 Trader Joe 進行代幣發行和穩價的 Ponzi DeFi 項目,JIMBO 則是基於 LOTUS 的 Fork 改進版產品(有兩個版本,下圖中交易量排名第一的是 V2 版)。這兩款產品一方面爲 LB 帶來了巨大的 TVL 增長(因爲其募集的 ETH 和托底資金都留存在 LB),另一方面也因爲代幣上线早期巨大的價格波動創造很大的交易量和手續費收入。如下圖所示,5 月 25 日 JIMBO 的 24 小時交易量達到了 2000 萬美金,流動性達到了 1600 萬美金,而 LOTUS 目前的流動性也仍然有 1300 萬美金。

圖片來源:https://traderjoexyz.com/arbitrum/pool

LOTUS 和 JIMBO 的龐氏屬性或許決定了項目的生命周期的有限性,圍繞這類項目的交易量往往是脈衝式的,缺乏較好的持續性。

比如 JIMBO V2 的 LB Pool,項目上线後單日交易量達到 1800 萬美金,第二天就快速降低到了 270 萬美金。

盡管如此,它們基於 Trader Joe 的 LB 機制的有趣嘗試和不錯的資金募集效果,或許後續會引發更多項目基於 LB 構建自己的流動性或設計出更具想象力的玩法,從而爲 Trader Joe 帶來更多的 TVL 和交易量,但這類新項目創造的交易和流動性的增量的持續性,仍然有待觀察。

3.4 代幣模型分析

3.4.1 代幣總量、分配和釋放速度

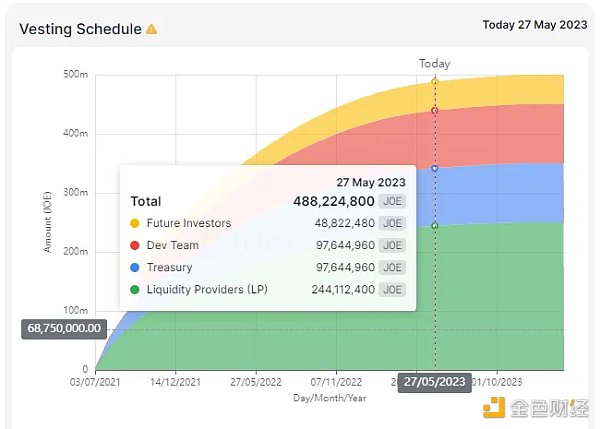

Trader Joe 的代幣爲 JOE,總量上限爲 5 億枚,分 30 個月解鎖,JOE 的代幣分配比率如下:

根據官方設置的解鎖條件,截至今年 5 月 27 日,5 億總量中已解鎖的代幣量應爲 4.88 億枚左右:

數據來源:https://token.unlocks.app/joe

不過根據官方提供的流通供應量數據,實際流通的代幣量爲 3.4 億枚左右,其他已解鎖未流通的 JOE 基本處於質押狀態。

值得一提的是,與其他大部分 DEX 或是 DeFi 項目仍然維持着較高的激勵排放不同,Trader Joe 的常態流動性激勵排放量已經非常之低,目前每日排放的 JOE 代幣僅有 850 枚(價值約 300 美金),接近於 0。扣除微小的排放激勵之後,Trader Joe 已經連續 5 周實現正利潤。

Trader Joe 利潤圖,來源:https://tokenterminal.com/terminal/projects/trader-joe

這並不意味着 Trader Joe 不再對流動性進行激勵,而是團隊圍繞 LB 機制,採用了階段性、短周期、靈活調控的激勵方式,即「Liquidity Book Rewards Program(流動性訂單簿獎勵計劃)」,該計劃激勵對象爲在特定 LB Pool(比如 ARB 空投期間,激勵的池子就是 ARB-ETH 和 ARB-USDC)做市的 LP。與常規流動性激勵方案不同,該計劃有以下特點:

採用積分 PK 制,積分的計算對象不是流動性或交易量,而是「LP 在活動期間的獲得的做市手續費」,這意味着 LP 爲了獲得獎勵一方面需要提供足量的流動性,同時還要及時、動態地調整流動性的區間,讓自己的流動性盡量處於成交密集的價格區間;

不搞陽光普照,用戶要獲得獎勵,需要保證自己的手續費捕獲超過該池子總量的 1%,才能參與獎勵的分配;

周期短,以周爲活動單位,讓計劃能根據市場的變化和熱點進行靈活、持續地調整,持續降低補貼的「費效比」。

在筆者看來,這是一種以集中流動性機制爲基礎的,比較好地兼顧了流動性和交易量的代幣激勵方案。

3.4.2 代幣用例

Trader Joe 團隊就 JOE 的用例進行了多個維度的探索,包括:

質押分紅:質押 JOE 用於分紅,隨時可取。分紅來源爲 V1 AMM 的交易量的 0.05%,以及 V2.1 LB 池子的協議手續費分成。早期 JOE 的質押憑證爲 xJOE,分紅代幣爲 JOE,後續更改爲 sJOE,分紅資產爲 USDC。質押分紅是目前 JOE 的主要質押用途。

質押加速:質押 JOE 獲得 veJOE,同樣隨時可取,veJOE 用於加速(Boost)V1 AMM 的 LP 的挖礦收益,veJOE 的數量與兩個因素有關:1.質押 JOE 的數量;2.質押 veJOE 的累積時長,累積時長是指質押的 JOE 後沒有取出的時間,時間越長,質押的 JOE 對應的 veJOE 就越多,獎勵加速就越高,但一經取出,veJOE 就將清零。然而在 V1 AMM 沒落後,給 V1 AMM 的流動性獎勵已經非常微薄,veJOE 也基本只是一個形式了。

Lanuchpad 額度:質押 JOE 獲得 rJOE,以 rJOE 對應參與 launchpad 的投資額度。不過 rJOE 機制已經於 2023 年 1 月取消。

參與治理:盡管 JOE 是項目的治理代幣,但目前項目开放的治理權限非常有限,僅限於可以投票決定被添加至 LB 的基礎代幣,以及基礎代幣與哪些計價代幣配對,甚至連 LB Pool 的基礎參數都是由團隊中心化配置的。

綜上所述,目前 JOE 代幣的主要用途就是質押分紅。

整體來看,JOE 的代幣經濟模型目前的設計思路是:1.積極爲代幣的經濟能力賦能,讓其能捕獲項目主要的業務現金流,或是作爲核心功能的參與條件;2.低治理放權:目前產品的开發路线、產品參數仍然由團隊所把控。雖然團隊在 JOE 的經濟模型和價值捕獲上進行了諸多嘗試,但最後保留下來仍然是簡單的質押分紅模式,沒有太復雜的設計,這或許也不是一件壞事。

3.5 風險

除了智能合約安全風險、監管、加密商業發展滯緩等共同的行業風險之外,Trader Joe 最大的風險還是來自於越來越激烈的 Dexs 競爭環境。

Aavalanche 網絡一端,Aavalanche 本身的生態增長就已經陷入停滯和萎縮,這直接限制了 Trader Joe 的交易量增長,另一方面 Uniswap V3 即將部署到 Aavalanche,這可能會進一步分流 Trader Joe 的交易量。

Arbitrum 網絡一端,盡管目前 Trader Joe 的流動性和用戶量增長較快,但是隱憂仍然存在:

目前對衆多主流代幣的 LB 採用了低費率或是 0 費率,激烈的競爭環境可能限制了後續平台收取和提高費率的能力

無論是流動性還是交易量的增長,都由短期性事件或是強龐氏機制的項目推動,長期的業務留存和增長能否保持存疑。尤其是交易量,在 ARB 空投、LOTUS 和 JIMBO 發行帶來的交易量高峰後,我們都很快觀察到了交易量和交易份額佔比的下滑。

BNBchain 一端,目前業務進展不算順利,且 BNBchain 本身的增長也已非常緩慢。

4.初步價值評估

4.1 五個核心問題

項目處在哪個經營周期?是成熟期,還是發展的早中期?

Trader Joe 所在的 Dexs 賽道似乎已經趨於成熟,Trader Joe 的業務形態和產品也已成熟。

項目是否具備牢靠的競爭優勢?這種競爭優勢來自於哪裏?

Trader Joe 所在的賽道面臨激烈的競爭,各家 Dex 目前來看都沒有明顯的競爭優勢,當然也包括 Trader Joe 在內。但是 Trader Joe 仍然有比較明顯的長處,包括:

1.擁有堅韌、交付能力、創新能力和運營能力都相當不錯的團隊;

2.優秀的產品體驗。

投資者和創業者都渴望能參與到一個壁壘堅實、有強自然壟斷性的賽道,但實際情況是 Web3 領域這樣的賽道少之又少。在壁壘不足的行業裏,所有團隊的生存之道就是持續拼經營效率,所謂的「以短跑的速度跑馬拉松」。這裏的「經營效率」既包括了一些「大事」,如基於市場環境對战略做設計和校正、核心機制和產品的創新,也包括了細小的日常社區運營、开發工作的執行和交付速度。目前來看,Trader Joe 正是 Dexs 血海競爭中經營效率很不錯的一支堅韌團隊。

項目中長期的投資邏輯是否清晰?是否與行業大趨勢相符?

Dexs 賽道仍然是 Web3 商業世界最底層的基礎設施,是資金量、用戶量最大的賽道,隨着行業周期的轉暖,該賽道的長期估值仍然有望從目前的底部回升。

項目在運營上的主要變量因素是什么?這種因素是否容易量化和衡量?

是 Dex 慘烈的競爭情況。定量層面,我們可以對項目在流動性、交易量、利潤水平的數據進行跟蹤觀察,確認其市場份額的變化情況。定性層面,是否有更多新項目基於 Trader Joe 的 LB 進行發行和配置流動性,是非常重要的業務觀察點。

項目的管理和治理方式是什么?DAO 水平如何?

項目目前僅开放了非常有限的治理權限,距離社區化治理還很遙遠。

4.2 估值水平

我們採用縱向和橫向對比估值法,對 Trader Joe 目前的估值水平進行觀察,採用的對比估值指標爲費用倍數 PF(費用指交易產生的總費用)和收入倍數 PS(收入指的是協議收入)。由於 Dex 具有很強的周期性,其中縱向估值的參考性不高,僅作爲觀察,橫向估值對比則更具有可比性。

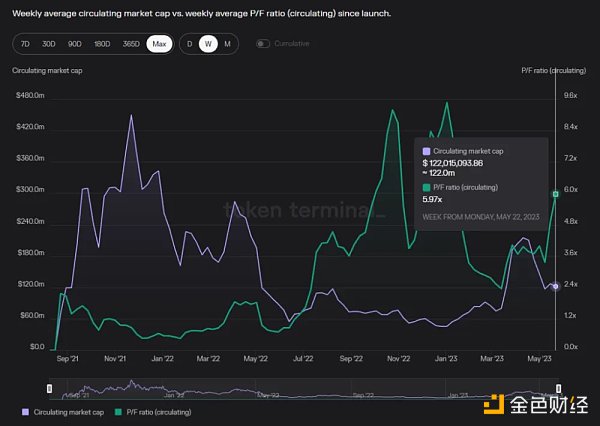

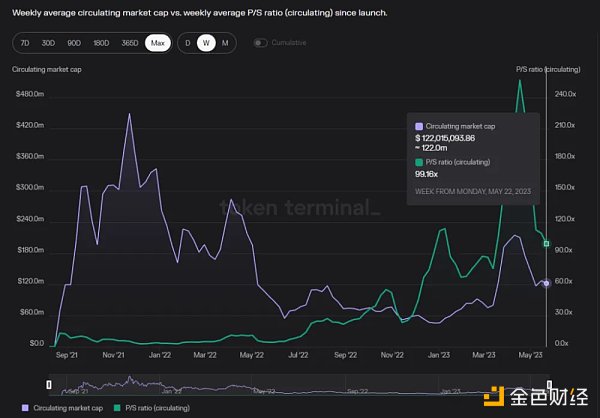

縱向估值水平

下圖爲 Trader Joe 的流通市值和費用倍數 (PF)的走勢,我們可以發現 Dex 估值水平和市值水平,與傳統金融領域的券商類似,具備極強的周期性。

PF 值,時間跨度:2021.8-2023.5 數據來源:https://tokenterminal.com/terminal/projects/trader-joe

具體體現爲牛市周期中:市場交易量活躍,交易費用快速攀升,雖然同時市值也在上漲,但交易量增速明顯高於市值上漲速度,最終體現爲 PF 的下降,PS 也是如此。

PS 值,時間跨度:2021.8-2023.5 數據來源:https://tokenterminal.com/terminal/projects/trader-joe

而進入熊市,交易量和協議收入快速萎縮,市值雖然也同步下跌,但下跌速度慢於收入降速,最終體現爲費用和收入倍數的快速上漲。

橫向估值對比

在衆多 DEX 中,我們排除了在交易之外兼營流動性买賣業務的 Curve、Balancer、Velodrome 等項目,選擇了業務模式更爲相近的 Uniswap、Pancakeswap、Sushiswap 和 Quickswap 跟 Trader Joe 進行對比。

數據來源:供應市值 from Coingecko,費用、收入 from Tokenterminal,數據時間 2023.5.28

PS:供應市值是指已解鎖釋放的代幣的總市值,包括了解鎖但尚未進入流動的代幣,處於質押中的代幣和自由流通的代幣總量。

從以上數據的對比可以看出,無論是費用倍數、收入倍數還是利潤倍數,目前市場都對 Joe 給出了相對高的估值,這種相對於市場同行的估值溢價,或許來自於對於 Trader Joe 核心團隊的韌性和創新能力的看好,或許是對於 LB 機制未來發展的期待,見仁見智。

4.3 總結

Trader Joe 的核心優勢在於堅韌、擁有很好交付能力和創新力的核心團隊,不錯的產品體驗和流動性訂單簿的創新讓用戶增長迅速,目前 Arbitrum 是其業務增長的主要引擎。

然而 Dexs 賽道的激烈競爭仍在繼續,這意味着賽道內的各個項目對於交易者和流動性提供者都沒有強勢的議價權,大部分項目都處於虧損或是薄利運營的狀態,這種市場競爭局面短時間很難得到改善。不過由於加密市場和 Dexs 賽道的雙重周期性,以 Trader Joe 爲代表的項目依舊有望走出強於大盤的市場行情。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:借 Arbitrum 迎來第二春?Trader Joe業務現狀、代幣模型和估值水平全解析

地址:https://www.sgitmedia.com/article/3003.html

相關閱讀:

- IntoTheBlock 聯創:Web3基礎設施正在被過度建造 我們正在盲目行事 2024-12-20

- 國際清算銀行最新提出的央行數字貨幣框架究竟是什么? 2024-12-20

- SOL 質押完整指南:從機制和收益等方面解析 Solana 質押生態 2024-12-20

- 特朗普正式獲得總統職位 BTC儲備競賽即將开啓 2024-12-20

- 預防量子計算威脅實用指南 2024-12-20

- 特朗普兩年時間通過加密貨幣賺了多少錢? 2024-12-20

- Chainalysis:朝鮮黑客從加密平台竊取的錢都幹什么了? 2024-12-20

- 估值45億美元,OpenAI和谷歌大佬聯手創立的AI Agent公司爲何這么牛? 2024-12-20