再質押新秀Karak是對Eigenlayer的吸血鬼攻擊嗎?

2024-04-15 15:44 Biteye

作者:Biteye 核心貢獻者 Viee

動作迅速、橫空出世的Karak從宣布10億估值的融資到推出早期訪問質押計劃,再到現在支持各種資產,只用了兩個月左右時間。

被視爲再質押(Restaking)新秀的Karak是何方來物,能在再質押賽道掀起多大水花?如何在項目早期參與Karak,以獲取更大概率空投?本篇研報Biteye將帶你深入了解Karak Network。

01 橫空出世10 億估值的Karak

Karak Network 是一個再質押(Restaking)網絡,與Eigenlayer等再質押項目類似,同樣採用積分模式來激勵用戶再質押,從而獲取多重收益。

2023 年 12 月,Karak 宣布獲得了 4800 萬美元的 A 輪融資,由 Lightspeed Venture Partners 領投, Mubadala Capital、Coinbase等機構參投,其中 Mubadala Capital 是阿布扎比第二大基金,本輪融資Karak 估值超過 10 億美元。

(圖:Karak A輪融資詳情)

2024年2 月,Karak 宣布推出早期訪問計劃,允許用戶在 Karak 上進行再質押來賺取 XP 積分,除了獲得合作項目的獎勵外,還可以獲得 Karak XP。XP 通過協議進行分發,最終可能會通過將積分轉換爲代幣的方式來進行空投。

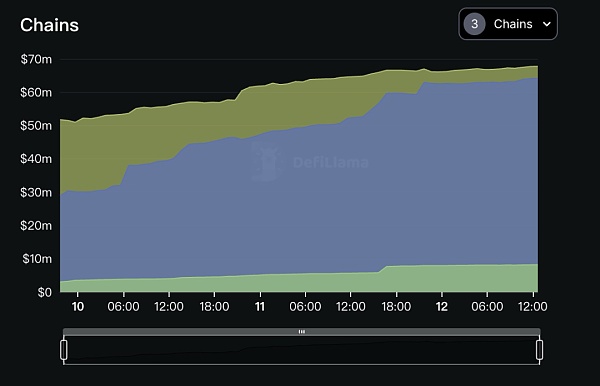

2024年4月8日开啓 private access,截至4月12日,Karak支持的不同鏈TVL總量爲1.4億美元,其中Karak Network佔比最高達到48.5%,Ethereum位居第二達到45.7%,Arbitrum爲5.8%。

(圖:Karak不同鏈上的TVL,https://defillama.com/protocol/karak#tvl-charts)

Karak的出現引發不少市場關注,雖然TVL 總量還遠不及EigenLayer,但在技術層面卻有與衆不同的亮點,有可能會挑战 EigenLayer 在再質押領域的主導地位。

02 Karak 的技術路徑

2.1 Karak Network:具有多鏈支持優勢的再質押層

Karak 作爲一個再質押平台,與專注於以太坊的EigenLayer不同,Karak提供了一個支持多種資產的多元化平台,包括ETH、Solana以及各種Layer2代幣等,使其能夠在多個區塊鏈生態系統中提供安全解決方案,從而具有更高的多樣性和包容性。目前,Karak已支持以太坊主網、Karak、Arbitrum等網絡。

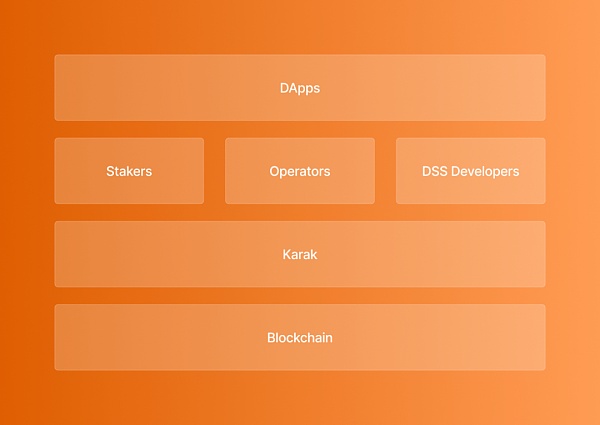

以下是對Karak工作原理的簡化分解:

對驗證者來說,已質押的資產被分配給 Karak 網絡上的分布式安全服務驗證者 (DSS),並授予對其質押資產的額外執行權。

對开發者來說,借助 Karak可以通過簡單、非稀釋性的激勵措施吸引驗證者。與從頭开始構建新的信任網絡相比,這大大降低了成本。

Karak充當了开發者與驗證者之間的橋梁。开發者可以通過提供非稀釋代幣的激勵吸引驗證者。

原因在於,Karak消除了新協議爲了吸引和激勵驗證者而必須使用高度稀釋獎勵的機制,這可以避免在早期大量發放代幣來保證網絡安全,防止代幣價值稀釋和長期持有者的利益受損。這種設置大大降低了成本和復雜性。

(圖片來源:https://docs.karak.network/karak)

Karak的技術路徑有三個亮點:

1. 多資產再質押(Multiasset restaking):Karak引入了多資產再質押功能,這是一種新的安全機制。在這個機制下,用戶可以重新質押各種資產,如以太坊、流動性質押代幣、穩定幣等,以賺取獎勵。這種多資產重新質押不僅增加了用戶的潛在收益,還極大地增強了各種Dapp、協議和DSS的安全性。

2. 隨處再質押(Restake anywhere):Karak內化了一種普遍再質押的理念,使得安全再抵押基礎設施可供任何鏈的任何人訪問。這種便捷性使得开發者能夠更專注於創新和產品开發,而不必花費大量時間和資源在初期安全措施上。

3. 即插即用的开發環境(Turnkey development):Karak使得新系統從一开始就接入強大且安全的信任網絡,這顯著降低了新協議保障自身安全所面臨的門檻,讓這些協議能夠在沒有復雜安全設置的情況下運行。

(圖片來源:https://docs.karak.network/karak)

總之,Karak的創新性不僅爲用戶提供了多種資產的再質押機會,還極大地簡化了新協議的安全保障過程。這些特性共同提升了Karak在同賽道競爭力和吸引力。

2.2 Karak與EigenLayer對比

Karak 與 EigenLayer 一樣,是再質押協議,這意味着它使質押的ETH等資產能夠通過多個網絡的驗證者再次質押,同時使得驗證者能夠獲得額外的獎勵。乍一看,Karak 似乎是 Eigenlayer 的“仿盤”,但對比兩者的技術路徑,可以發現一些不同之處。

那么爲什么說karak並非 Eigenlayer 的“仿盤”,不同之處在哪?

原因一:Eigenlayer 上的 dApp 稱爲主動驗證服務 (AVS),而 Karak 上的 dApp 稱爲分布式安全服務 (DSS)。在下一部分將進行詳細解釋。

原因二:Eigenlayer 的執行層在以太坊主網,但 Karak 有自己的 Layer2(叫做K2 )用於沙箱測試,供 DSS 在 Layer1 上啓動之前开發和測試。

這裏需要討論第一個問題:AVS和DSS是什么?有何差異?

AVS 全稱 Actively Validated Services(主動驗證服務),是 EigenLayer 協議中的一個概念。可以簡單把 AVS 類比爲“中間件”,爲終端產品提供類似數據和驗證能力的服務。舉個例子,預言機不是一個終端產品,但可以爲 DeFi、錢包等提供數據服務,是一種 AVS 。

理解 EigenLayer 的 AVS(主動驗證服務)可以通過一個簡單而形象的比喻:

想象以太坊是一個巨大的購物中心,而各種 Rollup L2(第二層解決方案)就像是購物中心裏的商店。這些商店要在購物中心裏經營,就需要支付租金,這在以太坊的世界裏相當於支付 GAS 費用,以便他們的交易和狀態數據可以被打包和驗證,存儲在以太坊這個“購物中心”的账本上。

在這個比喻中,以太坊不僅提供了商店的物理空間(區塊空間),還負責安保(驗證交易的合法性和一致性),確保所有商店的交易都是安全和有效的。

EigenLayer 的 AVS 就像是爲那些想要在購物中心外設立攤位的小商販(項目)提供一種經濟實惠的類似服務。本身這些小商販無法或者不想在購物中心內營業,比如移動商鋪(需要流動性),街邊商鋪(地理位置好),但是這些商戶也想利用大商場的一些服務,那么AVS可以爲他們提供服務。雖然可能沒有購物中心內部的安保那么全面,即在共識安全性上有所降低,同時成本更低。但這可以爲無法在以太坊EVM網絡裏面驗證的dapp,提供一個以太坊以外的數據或信任機制解決方案,這樣即使是小規模項目也能在廣闊的以太坊生態中找到立足之地。

這種方式特別適合那些對共識安全性要求不是特別高的應用場景,如一些 Dapp Rollup、跨鏈橋、預言機等。這些項目或許不需要以太坊主網提供的最高級別的安全保障,因此通過選擇 AVS,它們能以較低的成本獲取到必要的安全驗證服務,同時還能保持在一個相對安全的環境中運行。AVS 的出現,實際上是在擴展以太坊生態的邊界,允許更多多樣化的項目加入,尤其是那些資源有限但富有創新性的小型項目。

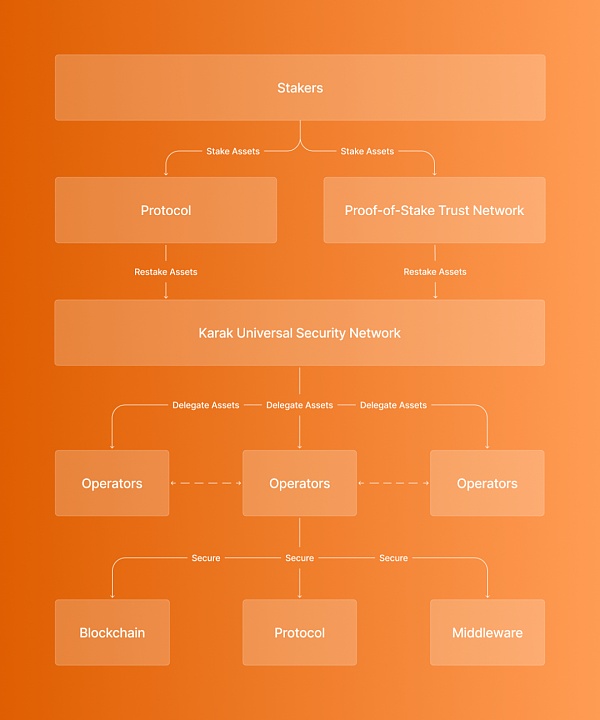

與EigenLayer類似,Karak也有自己的AVS版本,叫做Distributed Secure Services(分布式安全服務)。不同於EigenLayer僅局限於以太坊生態,Karak引入了一個全新概念——爲多種資產提供再質押的服務,支持任何人都在任何鏈上使用任何資產。

在僅限以太坊的環境中,AVS需要與每一個提供以太坊收益的機會競爭,而如果沒有空投投機預期,這種競爭是不可持續的。而DDS能吸納更多條鏈上的資產,利用再質押的資產來增強安全性,同時降低運營費用。與 ETH 相比,許多資產的機會成本更低,這意味着DSS擁有更簡單、更可行的可持續收益途徑。

值得關注的是,第一個 AVS 於4月10日在 EigenLayer 主網發布同時上线,又接連發布了 6 個 AVS。Karak 計劃在未來幾周內推出第一個 DSS。

接下來,我們討論第二個問題:Karak的Layer2 K2 是什么?與Eigenlayer有何不同?

K2是一個建立在Karak網絡之上的Layer2。

在Layer1上進行操作對开發者和用戶來說成本比較高,因此K2提供了新的解決方案,它作爲一個“沙箱”環境,允許分布式安全服務(DSS)在L1上正式部署前,先在k2進行开發、測試來確保它們在實際應用之前是穩定和安全的。此外,通過添加自定義預編譯(custom precompiles),允許更多驗證器能夠驗證 DSS,K2 不僅提高了效率和安全性,還更加去中心化。

相較於用以太坊主網作爲執行層的Eigenlayer, Karak塑造了自己的執行層(K2),並且建立在Layer2 的基礎上,可以提供更快的交易速度和更低的交易成本,同時不犧牲安全性。

理解完上述兩個問題,我們可以看出Karak與EigenLayer採用了差異化技術路徑,同時這也帶來了最直觀的差別。

Karak支持ETH外更多樣的資產,計劃涵蓋Solana、Tia以及Arbitrum、Optimism等Layer2,旨在創建一個跨鏈的多樣化再質押層。EigenLayer專注於以太坊生態,使用ETH作爲再質押的主要資產,不同於Karak更廣泛的包容性。

我們可以運用一個類比幫助理解,想象Karak就像是一座連接多個國家的國際機場,歡迎來自世界各地的旅客(資產),無論是大型客機(公鏈資產如Solana)還是小型私人飛機(Layer2資產如Arbitrum)。Karak的目標是爲這些旅客提供一個方便、安全的中轉站。相比之下,EigenLayer更像是一個專門爲一座大都市(以太坊生態系統)設計的地鐵系統,專注於服務以太坊這座城市內的居民和遊客,提供專業、高效的交通服務(交易和操作)。

也就是說,Karak在與 EigenLayer 類似的基礎上,擴展了再質押資產的範圍,包括以太幣、各種流動質押以太幣和穩定幣,從而擴大了用戶可選擇範圍。

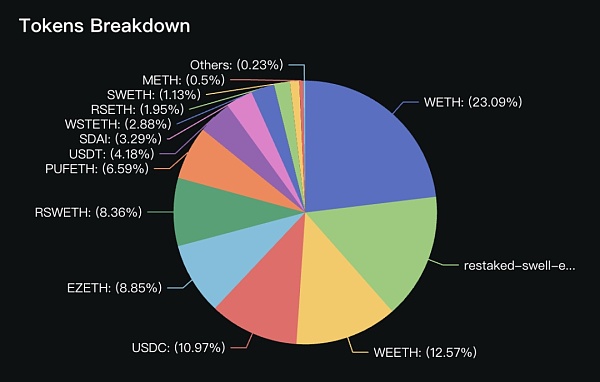

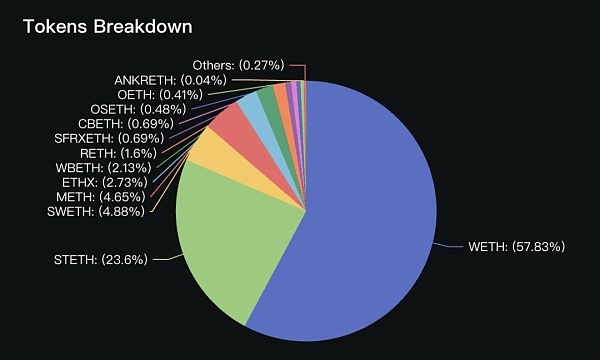

事實證明,Karak這種方法是有效的。根據DefiLlama數據顯示,以穩定幣爲例,Karak 再質押加密資產中穩定幣約佔19%,EigenLayer 再質押加密資產中穩定幣也許不到0.27%,從以下餅圖可以看出更多差異。

(圖:Karak 再質押加密資產明細 https://defillama.com/protocol/karak#tvl-charts)

(圖:EigenLayer 再質押加密資產明明細 https://defillama.com/protocol/eigenlayer#tvl-charts)

03 Karak是對Eigenlayer的吸血鬼攻擊嗎?

回溯SushiSwap對Uniswap的吸血鬼攻擊,Karak如果比Eigenlayer先發幣,會怎樣?

我們首先要了解“吸血鬼攻擊”(Vampire Attack)具體是什么?吸血鬼攻擊在加密領域是一種策略,一個項目(在這個例子中是SushiSwap)試圖通過提供更好的激勵(例如,更高的流動性提供者LP獎勵)來搶佔另一個相似項目(如Uniswap)的用戶和流動性份額。

簡單說,“吸血鬼攻擊”是通過從目標對象身上奪取流動性份額,借此增加自身流動性和價值,從而完成“吸血”。

2020年SushiSwap通過分叉Uniswap的代碼並引入SUSHI作爲其平台的原生代幣成功吸引了大量流動性。Karak與Eigenlayer作爲具備相似性的協議,不排除會有“吸血鬼攻擊”發生。如果Karak先發幣,我們可以推測以下幾點可能發生的情況:

1、Karak支持多種資產,可能會吸引到尋求資產多樣性的潛在再質押用戶,若執行吸血鬼攻擊,這會對EigenLayer構成挑战。

2、一旦 Karak 和 Eigenlayer 在具有多個 AVS/DSS 的主網運行,Karak 就有可能執行吸血鬼攻擊,將存入的 Eigenlayer LRT 資產從 Eigenlayer 轉移到 Karak。( 備注:Karak 允許再質押那些已在 Eigenlayer 上再抵押ETH的 LRT,其實就是允許把LRT拿去再質押,有點套娃。)

如果Karak先發幣,確實會吸引整個市場上的LRT,更關鍵的是Karak自己的鏈已經可以使用,速度和費用都還可以。畢竟,Karak的突出優勢之一在於有執行層,這點決定了它不是Eigenlayer的小弟,而是對手。

04 如何成爲Karak的早期參與者

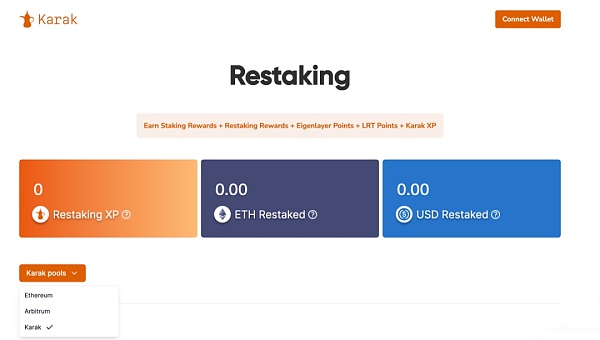

目前Karak項目還處在比較早期的階段,可以通過在官網進行質押,獲取積分XP激勵。未來Karak的空投大概會通過將積分轉換爲代幣的方式來進行。賺取XP的數量可能取決於再質押的早晚程度、再質押的時長以及通過邀請碼進入的新用戶數量。

進入Karak官網質押界面

官方質押鏈接:

https://app.karak.network/

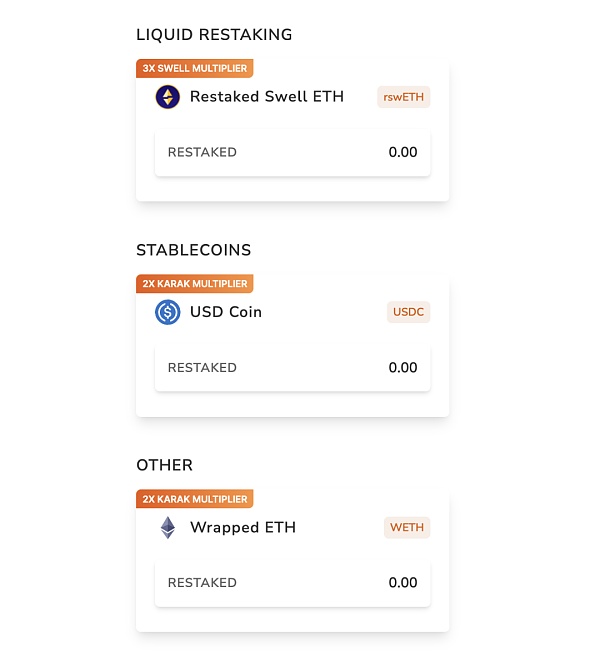

目前Karak支持的質押網絡:以太坊主網、Arbitrum(L2)、Karak(L2)。

Karak支持的質押資產:mETH等多種LST資產,pufETH等多種LRT資產,以及USCT、USDC、sDAI三種穩定幣,注意不同網絡支持的代幣有所差異,請仔細確認。

簡單說積分規則,在Karak質押可以同時獲得“質押獎勵+ 再質押獎勵+ Eigenlayer積分 + 質押的LRT積分+ Karak XP”。

目前Karak並非類似Eigenlayer的“一魚多喫”,而是在Eigenlayer已經“飽和”的情況下,通過押注其他協議來獲得更高收益,但收益風險並存。

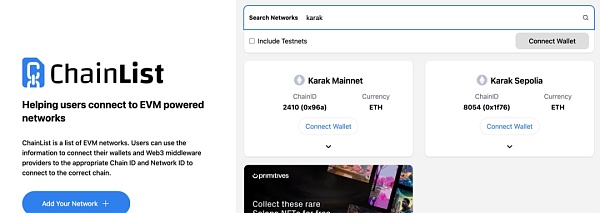

推薦大家直接在Karak(上文提到Karak 的L2網絡)質押,可以獲得雙倍Karak積分,具體步驟如下。

首先,添加Karak網絡

進入Chainlist,選擇左邊 Karak Mainnet

https://chainlist.org/?search=karak

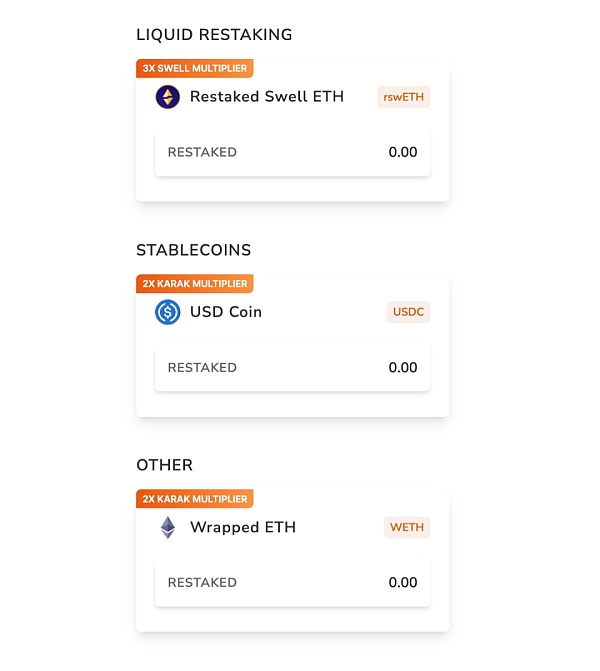

接着,把資產跨到Karak鏈。如果選擇通過Karak鏈進行質押,目前支持三種代幣:rswETH、USDC、wETH

質押rswETH,有兩種情況

1、手上有rswETH,從Karak官方橋可以跨到Karak鏈。

2、手上無rswETH,在Swell 質押eth獲得rswETH(Swell只能質押主網的ETH,不可以先把ETH跨到Karak鏈再質押),再通過Karak官方橋跨到Karak鏈。

Swell質押地址:

https://app.swellnetwork.io/restake%EF%BC%89

質押wETH,也有兩種情況

1、手上有wETH,從Karak官方橋可以跨到Karak鏈。

2、手裏無wETH,從Karak官方橋或MiniBridge可以把ETH從主網跨到Karak,質押的時候打开Auto-Wrap ETH就可以了。

Karak 官方橋與MiniBridge地址:

https://karak.network/bridge

https://minibridge.chaineye.tools/?src=arbitrum&dst=karak

最後,在Karak Pools完成質押。

由於支持的三種代幣均非ETH,這就意味着跨鏈過去還需要ETH作爲gas費用。尤其是WETH,如果你跨過去是ETH,選擇max存入後,第一步合約是個Deposit函數,實際上是wrap ETH,這會導致錢包裏的ETH沒了,導致第二步存入失敗。

建議操作如下:

1、質押rswETH和USDC,可以用MiniBridge跨鏈工具再跨一點ETH過去當gas費。

2、質押wETH,留一點ETH,不要點擊max。但如果不小心max全質押了也沒關系,可以用MiniBridge再跨一點ETH過去。

? MiniBridge支持ETH從主網跨到Karak鏈,支持小額跨鏈,費用便宜。用於支付在Karak鏈質押的gas費,歡迎戳鏈接。

https://minibridge.chaineye.tools/?src=arbitrum&dst=karak

05 風險提示

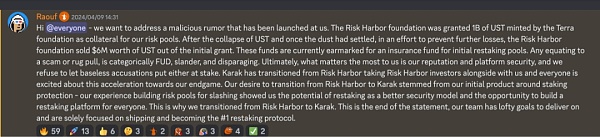

目前,圍繞Karak的爭議主要集中在兩方面。

一是團隊自2023年底獲得融資後,在今年2月便“匆匆”推出產品。作爲一個再質押項目,目前圍繞技術的討論較少,更多是以“積分活動”等營銷方式搶佔市場。

二是Karak團隊前項目的“自保行爲”遭到社區批評,更有 KOL 直指其爲 RUG。針對這一質疑,團隊在4月9日的 DC 中進行了回應。

總之,區塊鏈項目總是伴隨着合約風險和團隊風險,動輒吸納上億美元的再質押協議尤爲如此。但從目前的市場環境來看,新用戶更青睞有良好投資機構和巨額融資背景的項目,老用戶則對項目團隊過去的歷史給予更多關注。

06 總結

如何平衡風險和收益,一直是用戶關心的問題。

作爲再質押賽道的新秀,Karak的10億估值和獨樹一幟的技術亮點,爲挑战 EigenLayer 再質押領域主導地位這件事增加了一種可能。同時,Karak 支持了多種 LRT token 再質押,包括且不限於Swell、Puffer、Renzo、EtherFi、KelpDAO等,這也促進了以太坊質押生態的繁榮。

也許是察覺到了“危機”,EigenLayer 宣布在北京時間4月17日0點取消所有存款限額,重新开放存款窗口。

是循規蹈矩選擇 EigenLayer,還是押注在Karak上博取更高收益?這枚棋子,此刻正在用戶的手中。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:再質押新秀Karak是對Eigenlayer的吸血鬼攻擊嗎?

地址:https://www.sgitmedia.com/article/28239.html

相關閱讀:

- IntoTheBlock 聯創:Web3基礎設施正在被過度建造 我們正在盲目行事 2024-12-20

- 國際清算銀行最新提出的央行數字貨幣框架究竟是什么? 2024-12-20

- SOL 質押完整指南:從機制和收益等方面解析 Solana 質押生態 2024-12-20

- 特朗普正式獲得總統職位 BTC儲備競賽即將开啓 2024-12-20

- 預防量子計算威脅實用指南 2024-12-20

- 特朗普兩年時間通過加密貨幣賺了多少錢? 2024-12-20

- Chainalysis:朝鮮黑客從加密平台竊取的錢都幹什么了? 2024-12-20

- 估值45億美元,OpenAI和谷歌大佬聯手創立的AI Agent公司爲何這么牛? 2024-12-20