Coingecko:2024年RWA報告——現實世界加密資產的崛起

2024-03-20 19:20 金色財經

Coingecko:2024年RWA報告——現實世界加密資產的崛起

金色財經

企業專欄

剛剛

金色財經

企業專欄

剛剛

來源:Coingecko;編譯:鄧通,金色財經

加密貨幣中的現實世界資產 (RWA) 有着悠久的歷史,首先是 Tether (USDT) 等法定支持的穩定幣。 然而,自 2020 年 DeFi 推出以及 2022 年熊市以來,更加多樣化的 RWA 被代幣化,以滿足鏈上投資者的需求。 雖然風險加權資產仍然主要集中在債務/信貸上,但房地產、藝術品和收藏品等其他資產也激起了投資者的興趣。

從根本上來說,RWA 項目處於現實世界和區塊鏈、發行人和投資者之間的交叉點。 他們能否在這些十字路口充當有效的中間人將是他們成功的關鍵。 雖然不可避免地會依賴第三方,例如預言機、托管機構、信用評估機構等,但如何有效利用和管理這些第三方對於其持續運營仍然至關重要。

本報告的四大亮點

與美元掛鉤的資產在法幣支持的穩定幣中佔主導地位,佔所有穩定幣的 99%;

商品支持代幣市值達到 11 億美元,黃金仍然是最受歡迎的商品;

代幣化國債產品在 2023 年增長了 641%,目前價值超過 8.61 億美元;

私人信貸需求主要集中在汽車行業,佔所有貸款的 42%。

前言:什么是現實世界資產 (RWA)?

加密貨幣中的真實世界資產(RWA)是指將物理世界中存在的有形資產代幣化,並將其帶入鏈上。 這包括鏈上資本市場產品的發行量不斷增加,其中數字證券被代幣化並提供給散戶客戶。 其中的例子包括房地產、藝術品、商品,甚至用戶可以通過許可平台購买的股票。

RWA 最早的形式之一以穩定幣的形式存在。 穩定幣作爲法定貨幣的代幣化版本的存在允許在不穩定的環境中提供穩定的交易單位。 自 2014 年以來,Tether 和 Circle 等公司發行了代幣化的穩定資產,這些資產由銀行存款、短期票據甚至實物黃金等現實世界的抵押品支持。

2021 年和 2022 年,通過 Maple、Goldfinch 和 Clearpool 等無抵押貸款平台出現的私人信貸市場允許成熟機構根據其信用度借入資金。 然而,這些協議受到Luna、3AC和FTX崩潰的影響,出現了嚴重的違約。

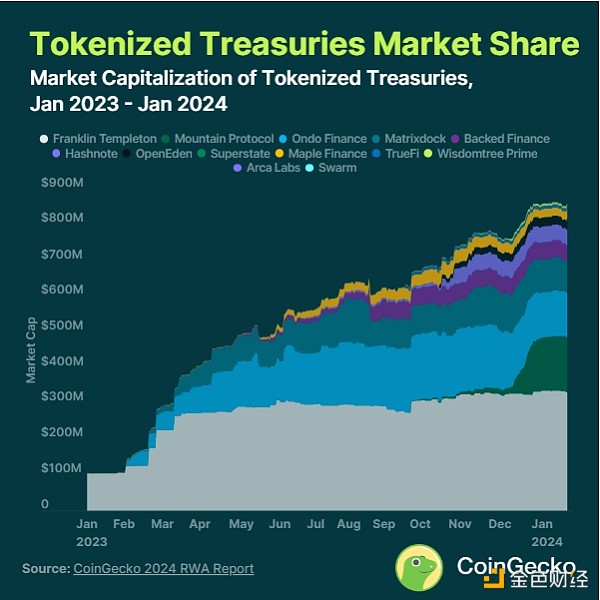

隨着 2023 年 DeFi 收益率大幅下降,隨着用戶紛紛湧入不斷上漲的美國國債利率,代幣化國債出現了爆炸性增長。 隨着代幣化國債的總鎖定價值從 2023 年 1 月的 1.14 億美元飆升至年底的 8.45 億美元,Ondo Finance、Franklin Templeton 和 OpenEden 等提供商迎來了大量資金流入。

1. 美元掛鉤資產主導法定穩定幣

目前,大多數現實世界資產(RWA)都是與美元掛鉤的穩定幣。

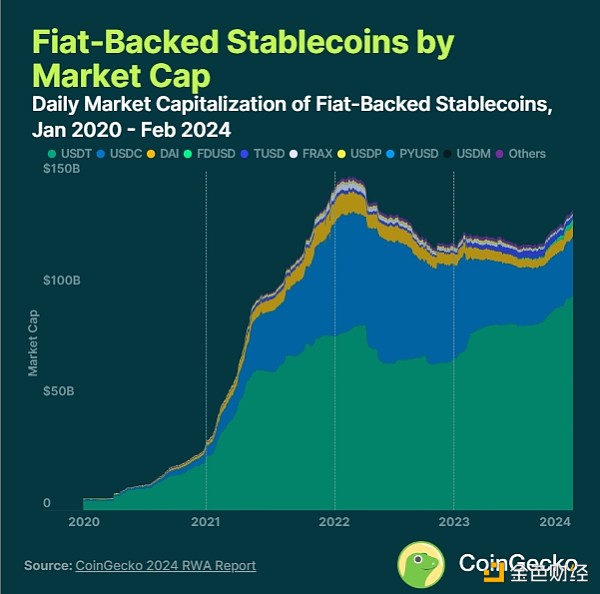

僅排名前三的美元穩定幣就佔據了 95% 的市場份額,其中 Tether (USDT) 爲 961 億美元,USDC (USDC) 爲 268 億美元,Dai (DAI) 爲 49 億美元。 USDT 繼續佔據主導地位,市場份額爲 71.4%。 與此同時,USDC 在 2023 年 3 月美國銀行業危機期間短暫脫鉤後,市場份額大幅下滑,但未能恢復。

與美元掛鉤的穩定幣之外的穩定資產僅佔市場的 1%。 這些資產包括其他法定貨幣,例如 Euro Tether (EURT)、CNH Tether (CNHT)、Mexican Peso Tether (MXNT)、EURC (EURC)、Stasis Euro (EURS) 和 BiLira (TRYB)。

穩定資產的市值從 2020 年初的 52 億美元迅速上升到 2022 年 3 月的 1501 億美元峰值,然後在整個熊市中逐漸下降。 然而,到 2024 年,其市值將增長 4.9%,從年初的 1,282 億美元增至截至 2 月 1 日的 1,346 億美元。

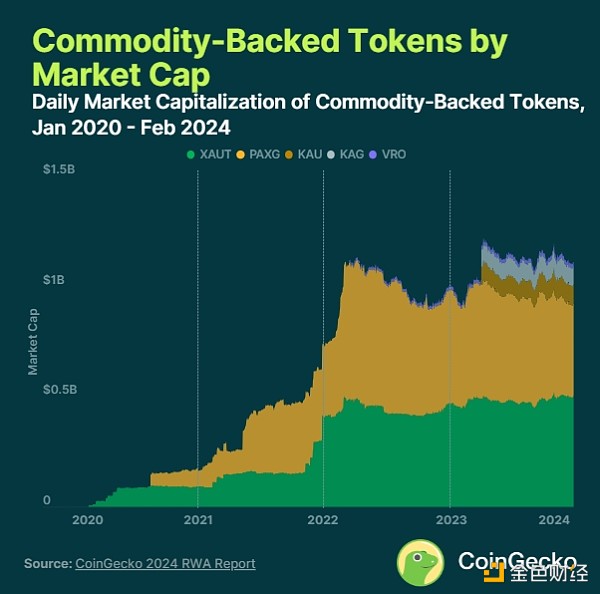

2. 商品支持的代幣市值達到11億美元,黃金仍是最受歡迎的商品

Tether Gold (XAUT) 和 PAX Gold (PAXG) 等代幣化貴金屬佔商品支持代幣市值的 83%。 XAUT 和 PAXG 等代幣以一金衡盎司實物黃金爲支撐,而 Kinesis Gold (KAU) 和 VeraOne (VRO) 則以一克黃金爲支撐。

盡管代幣化貴金屬佔據主導地位,但由其他商品支持的代幣也已推出。 例如,Uranium308項目發布了代幣化鈾,其價格與1磅U3O8鈾化合物的價格掛鉤。 它甚至可以被贖回,但首先需要通過嚴格的合規協議。

雖然商品支持的代幣市值達到 11 億美元,但僅佔法定支持的穩定幣市值的 0.8%。

3. 代幣化國債產品在 2023 年增長了 641%,目前價值超過 8.61 億美元

代幣化美國國債在熊市期間人氣飆升,其市值在 2023 年增長了 641%,從 1.14 億美元增至 8.45 億美元。 然而,這一勢頭自 2024 年起陷入停滯,1 月份增長 1.9%,市值爲 8.61 億美元。

富蘭克林鄧普頓目前是最大的代幣化美國國債發行人,其鏈上美國政府貨幣基金發行了 3.32 億美元的代幣。 這使其市場份額略高於38.6%。

Mountain Protocol 和 Ondo Finance 等有收益的穩定幣發行商也很受歡迎。 截至 2024 年 2 月,Mountain Protocol 自 2023 年 9 月成立以來已鑄造了 1.54 億美元的 Mountain Protocol 美元(USDM)代幣,而 Ondo 的市值爲 1.324 億美元 Ondo 美元收益率(USDY)。

大多數代幣化金庫都是基於以太坊,佔據 57.5% 的市場份額。 然而,富蘭克林鄧普頓 (Franklin Templeton) 和 Wisdomtree Prime 等公司選擇在 Stellar 上發行,目前 Stellar 佔據 39% 的主導地位。

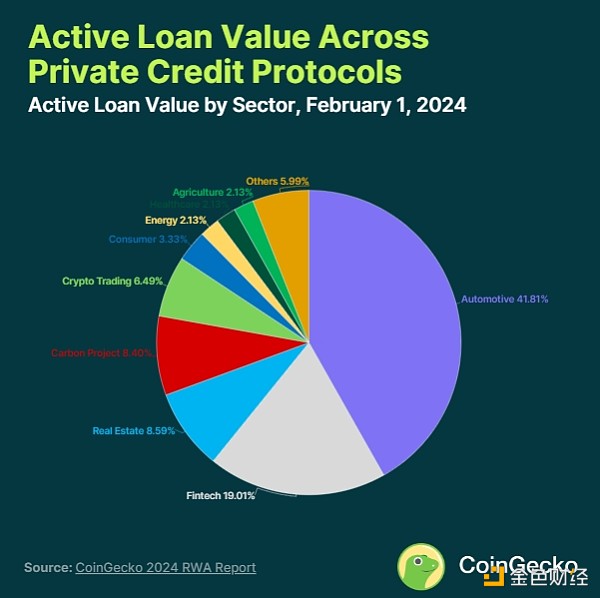

4、私人信貸需求主要集中在汽車行業,佔全部貸款的42%

在私人信貸協議發放的 4.703 億美元未償還貸款中,42%(即 1.96 億美元)用於汽車貸款。 與此同時,金融科技和房地產行業的債務分別僅佔 19% 和 9%。

2023 年汽車貸款大幅增長,60 筆貸款發放超過 1.68 億美元。 同期,金融科技行業沒有發放新貸款。

房地產和加密貨幣交易領域總共收到了 840 筆貸款,但目前只有 10% 的貸款處於活躍狀態。 其余的已償還,還有一些已違約。 值得注意的是,在 Terra 和三箭資本 (3AC) 倒閉後,加密貨幣交易領域發生了 13 起貸款違約。

就借款人的人口統計而言,大多數公司來自非洲、東南亞、中美洲和南美洲等新興市場。 42 筆貸款或全部貸款的 40.8% 來自非洲國家。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:Coingecko:2024年RWA報告——現實世界加密資產的崛起

地址:https://www.sgitmedia.com/article/26277.html

相關閱讀:

- IntoTheBlock 聯創:Web3基礎設施正在被過度建造 我們正在盲目行事 2024-12-20

- 國際清算銀行最新提出的央行數字貨幣框架究竟是什么? 2024-12-20

- SOL 質押完整指南:從機制和收益等方面解析 Solana 質押生態 2024-12-20

- 特朗普正式獲得總統職位 BTC儲備競賽即將开啓 2024-12-20

- 預防量子計算威脅實用指南 2024-12-20

- 特朗普兩年時間通過加密貨幣賺了多少錢? 2024-12-20

- Chainalysis:朝鮮黑客從加密平台竊取的錢都幹什么了? 2024-12-20

- 估值45億美元,OpenAI和谷歌大佬聯手創立的AI Agent公司爲何這么牛? 2024-12-20