2023年6月美聯儲FOMC議息會議筆記:利率還能更高

2023-06-15 08:11 智堡Wisburg

摘要

本次會議,聯儲宣布維持利率不變(5%-5.25)。

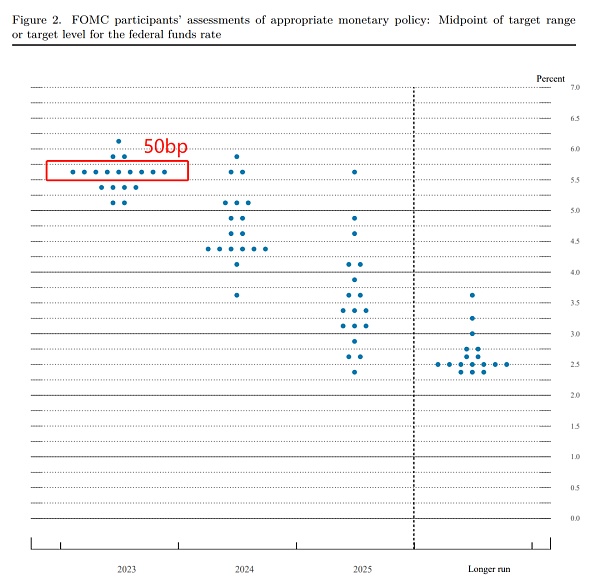

點陣圖顯示,聯儲官員的利率預期有所上移,暗指今年下半年還將加息50bp,小超市場預期。

對於經濟數據及通脹的預測變得更爲樂觀,看起來聯儲對美國經濟軟着陸(Soft landing)非常有自信。

鮑威爾堅持捍衛聯儲的2%通脹目標,並祭出了“Whatever it takes”這一知名表態。但遺憾的是點陣圖並沒有體現出官員達到通脹目標的信心。

鮑威爾認爲本次會議不加息不應該被定義爲“暫停加息”(pause),他的表態更傾向於是放慢了緊縮的節奏,踐行Higher for Longer。

鮑威爾對通脹抱有謹慎的態度,這與通脹數據公布後的市場預期相背,鮑威爾看起來非常擔心核心通脹的韌性,而市場參與者似乎認爲通脹的敘事已經翻篇了。

美元指數、長端美債收益率跳升,美股震蕩。

聲明

本次聲明的正文內容與5月的正文相比幾無實質變化,只有修辭上的小幅變動。

點陣圖與經濟預測

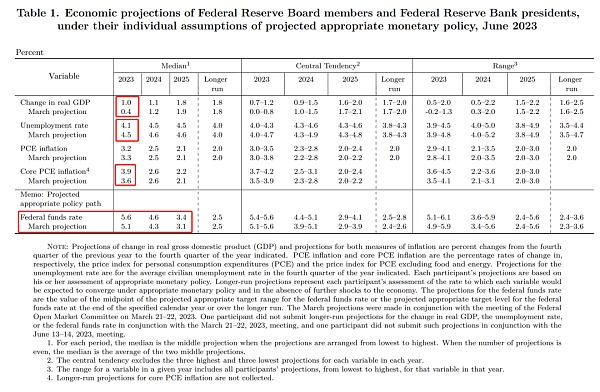

上調了今年的GDP增長預測,0.4%→1.0%

下調了今年的失業率預測,4.5%→4.1%

上調了今年的核心PCE通脹預測,3.6%→3.9%

整體看來,聯儲對軟著陸有充足的信心,同時,聯儲認爲當前的去通脹進程可能會出現反復。

上調了終端利率的水平,大多數官員預計今年年底時利率將處於5.5%-5.75%的水平,高於當前利率水平50個bp。

上調了終端利率的水平,大多數官員預計今年年底時利率將處於5.5%-5.75%的水平,高於當前利率水平50個bp。

發布會要點實錄

Q1. 在住房市場回暖,金融條件开始放松的當下,是什么讓你確信暫停加息不會弄巧成拙?

加息周期的主要參數有三:速度、幅度和久期。15個月前,聯儲的首要問題是如何快速提高利率;去年12月,在連續加息75bp後,我們將加息幅度減至50bp,並在今年的三次會議上將進一步減至25bp。

當下隨着終端利率接近,聯儲面臨的主要問題是確定利率仍需提升多少。聯儲應當緩和加息幅度(moderate rate hikes),而本次會議暫停加息反映了這一過程。加息節奏和終端利率是單獨的變量,減緩節奏與終端利率水平無關。

最後,我需要強調,FOMC委員會堅持一會一議。在今天的會議中我們沒有對未來的貨幣立場,特別是7月會議做出任何決策。

Follow up:本次會議中對7月的政策立場沒有進行任何討論嘛?

會議中這個議題的確不時出現,但我們沒有就此做出任何決定(make a decision)。另外,7月議息會議聯儲將現場直播。

Q2. SEP點陣圖整體上移,勞動力市場更加強勁,GDP增速預測值翻了一倍,需求也不會迅速冷卻。在你的軟着陸敘事中,去通脹從何而來?

首先,數據相比預期偏高,但如果和3月的SEP對比,預測值並沒有偏離過多:GDP增速上調,失業率下調,通脹上調,這都意味着需要更多的政策緊縮。點陣圖預測的終端利率與3月銀行業事件前市場交易的利率預期相當一致,也就是說我們回到了3月的情況。

關於去通脹從何而來,我認爲還是一樣的敘事。商品通脹方面,供給端有所改善但還沒有恢復到原有水平;住房通脹方面,新的租金價格較低,數據下移只是事件問題。今年和明年的通脹下移大部分都會來自這個分項,但去通脹速率或慢於預期;最後,核心服務通脹佔核心PCE一半以上,而目前通縮跡象尚不明顯。勞動力成本是這一分項最大成本,目前有一些指標佐證了勞動力市場正在降溫,但我們需要這一情況持續。總而言之,雖然通脹已進入下行通道,但去通脹過程道阻且長。

Q3. 暫停加息的價值在何?爲什么不秉持長痛不如短痛的精神,繼續加息?

緩和加息節奏後,聯儲可以在決策中納入更多數據與信息,並且可以等待經濟體吸收並反映貨幣政策和銀行業事件導致的信貸緊縮的全部效果。如果把加息節奏和終端利率分开來看,我認爲暫停加息是有意義的。

Follow up:7月會議前會公布的數據報告包括6月的就業市場報告和CPI報告、ECI、高級貸款官員調查。委員會會基於哪些報告作出政策決定?

如果加上這次會議前發布的數據,我們將能看到完整的三個月,一整個季度的數據,這比只看六周的數據能得出更多結論。我們會參考風險情況,金融條件作出決策。

Q4. 自3月以來,哪些因素加深了你對經濟韌性和通脹粘性的認知,導致了SEP的修正?終端利率是否有可能高於5.6%?

首先,SEP的修正基於數據。其次,SEP點陣圖基於FOMC票委對經濟路徑的個人評估,未來是否會調低或者升高我無從得知。終端利率將由數據驅動,我在時下無可奉告。

Q5. 5月底你曾說認爲風險越來越接近平衡。你對風險管理的觀點是否有所改變?多高的利率被視爲具有“限制性”?

隨着我們接近終端利率,做的更少與做的更多的風險自然更加平衡。但是我和聯儲同僚一致認爲通脹的風險仍然趨於上行:雖然總體通脹有所下行,但核心通脹自去年以來並沒有太多進展,而後者是預測通脹走向的更好指標。我們希望看到可靠的證據表明通脹已經達峰回落。另外,自去年收緊金融條件以來,我們已經經歷了一年的加息周期,有理由相信貨幣政策已經开始生效。這也是爲什么我們希望減緩加息節奏,待看到更多數據再做判斷。

Q6. 在判斷貨幣政策的滯後效應何時开始影響經濟方面,你會看哪些指標?

首先,金融條件在實際加息前就已經开始收緊了,如果以2年期國債收益率作爲政策走向的中介值,在剛开始加息時該指標就已經從20bp上升至約200bp的水平。由於新聞媒體,如今的貨幣政策效果相較報紙時代落地的更快。其次,利率敏感的支出,如住房、耐用品已迅速感受到加息的影響,但是貨幣政策傳導至更廣泛的需求與支出以及資產價格則需要更長的時間,各類研究對時滯的預測包羅萬象,業內沒有任何共識,我們只能根據經濟現狀作出判斷。這也是爲何我們需要減緩加息。多花一點時間,我們就不會矯枉過正。

Follow up:目前的信貸緊縮情況如何?如何區分貨幣政策影響與信貸緊縮影響?

評估信貸緊縮程度還爲時過早。如果信貸緊縮大幅超預期,我們會將其納入利率決策。

Q7. 目前三部門通脹的下行趨勢都已到位,爲什么點陣圖如此鷹派?

在過去2年半的時間裏,金融部門和美聯儲多次預測通脹下行,結果都錯了。核心PCE通脹率在過去的六個月裏並沒有很大進展,仍然徘徊在4.5%以上水平,並沒有真正意義下行。因此我們今天的政策決定既減緩了加息節奏,也表明了年內繼續加息的立場。

Follow up:舊金山聯儲研究表明工資不一定是通脹的關鍵驅動力,但今天你仍然提到了薪資通脹。你如何看待這一關系?

我對具體研究不予評價,但總體而言,21年通脹主要來自於強勁的商品需求以及供應鏈受阻,而22或23年薪資通脹的重要性上升,特別是在非住房核心服務部門,我們需要使薪資通脹回到與2%的通脹一致的水平。我們看到了工資的廣泛下降,但這需要時間。我的觀點與Bernanke最新的研究一致。

Q8. 如果7月或9月看到同樣的勞動力市場和通脹水平,你是否會採取行動?

我不回答假設性問題。7月會議時你可以看到聯儲官員的想法。

Follow up:通脹是否會下降?

詳見SEP。

Q9. 我們是否正在接近准備金短缺?准備金狀況是否會受國債發行影響?是否考慮下調RRP以減輕銀行壓力?

我們幾個月來非常關注這個問題。財政部公开闡述了借款計劃,財長昨日置評表明財政部已與市場參與者就避免市場混亂進行的廣泛磋商。在聯儲端,我們將在財政部爲TGA充值期間仔細監測市場情況。期間RRP與准備金水平均會下降,但流量情況目前尚未可知。由於目前准備金水平仍然處於高位,我們不認爲短期或年內會有准備金稀缺問題。

Follow up:是否會下調RRP?

沒有證據表明RRP導致了存款流失,近期RRP余額也一直在萎縮。調整RRP只是聯儲隨時可以調用的工具之一,解決貨幣市場問題有其它工具可以使用,因此短期內聯儲並不考慮調整RRP利率。

Q10. 如何將近期住房市場的反彈納入考量?

由於去年的加息住房市場目前在磨底震蕩,但有所回升。我們將持續監測住房市場,並預期低水平租金將逐漸反映在住房通脹上。我不認爲住房通脹會迅速回升。

Follow up:住房市場的回暖是否會引出進一步的加息?

住房是利率決策考量因素的一部分,我們會以整體視角進行決策。

Q11. CBO預測23年國債規模將達到52萬億美元,10年內財政赤字達2.8萬億。聯儲是否會與立法機構討論財政問題?

鑑於聯儲的政策獨立性,與立法機構討論財政問題不合時宜。

Follow up:聯儲是否會爲國債提供貨幣融資?

絕無可能。

Q12. 較三月相比,軟着陸可能性是否增加?

軟着陸的路徑是可能的。但是,如SEP點陣圖所示,FOMC委員會一致認爲需要將通脹降低至2%的目標水平,並將爲此不惜一切代價(Whatever it takes)。這就是我們的計劃。價格穩定是爲了今天的工人、家庭和企業的利益着想,惠及的是幾代人,是經濟的基石,也是我們的首要任務。

Follow up:SEP顯示明年的通脹仍將高企,但點陣圖預測的聯邦儲備利率則比現在更低。這是否與你說“不惜一切代價”降低通脹矛盾?

由於不確定性高企,我不會給明年的預測加過多的權重。但他們顯示的情況是,如果通脹率下降,名義利率就必須下行以保持實際利率不變。換句話說,當通脹真正大幅下降的時候,降息當然也是合適的。當然我說的是幾年以後的情況。衆所周知,委員會裏沒有一個人投票今年降息。我也認爲今年降息不可能是合適的(at all likely to be appropriate)。通脹並沒有真正下降,對目前的加息也沒有太大反應。我們不得不繼續努力。

Q13. 5月份黑人失業率出現反彈,這是否符合聯儲促進最大就業的使命?

我們考慮到不同群體的失業率存在長期差異,但同時目前所有的失業率,包括黑人失業率仍處於歷史低點。這是一個非常緊張的勞動力市場。

Q14. 美聯儲理事沃勒提到,他還沒有看到租金的放緩體現在住房通脹上,最終的放緩程度也可能低於預期。如何看待?

事實的確如此,租金通脹佔CPI的1/3,PCE中的一半,是通脹指標中的重要組成,因此我們需要租金觸底並保持低增速。但過去六個月或一年的核心通脹顯示去通脹進程沒有達到預期,SEP則預測核心PCE通脹率將在今年達到3.9%。

Follow up:如何看待最近的薪資通脹?

我們看到了一些進展,主要的薪資通脹指標都已從一年前極高的水平开始逐步回落。我們希望這一過程可以持續。

Q15. 關於薪資通脹,委員會是否提到了最近好萊塢、汽車工人協會等的罷工問題?

勞動力市場是我們的核心話題之一,也是聯儲雙重使命中的一部分。但是,勞動力市場的很多問題是結構性的,無法靠聯儲的行動解決,因此我們雖然關注這類事件的發展,但並未參與與罷工有關的討論。

Q16. 如何看待金融系統性風險,包括商業房地產、非銀金融機構的相關風險。

關於商業房地產,銀行系統中有大量商業房地產相關資產,很大部分集中於小型銀行。我們預計這些銀行會有所損失,而集中持有的銀行損失可能更大。我們目前在持續監測這一問題,但商業房地產風險更可能長期存續,而非短時間內爆發。

關於非銀金融部門,政府部門有大量正在進行的相關工作,試圖解決國債市場與非銀金融的問題。但是美聯儲的管轄範圍只包括銀行及銀行控股公司,這也是我們工作的重心。我們也將持續監測相關事態發展。如果信貸緊縮或其他金融風險爆發,並對經濟產生影響,我們會將其納入利率決策的考量。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:2023年6月美聯儲FOMC議息會議筆記:利率還能更高

地址:https://www.sgitmedia.com/article/2610.html

相關閱讀:

- IntoTheBlock 聯創:Web3基礎設施正在被過度建造 我們正在盲目行事 2024-12-20

- 國際清算銀行最新提出的央行數字貨幣框架究竟是什么? 2024-12-20

- SOL 質押完整指南:從機制和收益等方面解析 Solana 質押生態 2024-12-20

- 特朗普正式獲得總統職位 BTC儲備競賽即將开啓 2024-12-20

- 預防量子計算威脅實用指南 2024-12-20

- 特朗普兩年時間通過加密貨幣賺了多少錢? 2024-12-20

- Chainalysis:朝鮮黑客從加密平台竊取的錢都幹什么了? 2024-12-20

- 估值45億美元,OpenAI和谷歌大佬聯手創立的AI Agent公司爲何這么牛? 2024-12-20