汾酒爭三背後的隱憂!

2024-02-21 20:03 admin

圖片來源:攝圖網

2021年袁清茂掌舵山西汾酒(600809)後,多次在談及汾酒的“復興”事業時提到,汾酒要做到“三分天下有其一”。不過,令人意外的是,在今年春晚白酒扎堆“黃金5分鐘”的廣告片裏,去年還在其中的汾酒卻缺席了。

在與洋河、老窖的爭三競爭中,汾酒的品牌高端化顯然不足,而且公司經過“壓貨式”連續高增長之後,還能不能保持高增速也爲市場所擔憂。

01

改革後業績股價雙飛

自從汾酒2017年進行國企改革之後,公司業績實現了騰飛,在A股也取得了市值第三的地位。

2017年,時任汾酒總經理的李秋喜與省國資委籤訂了三年任期經營目標責任書:2017-2019年公司營收增長30%/30%/20%,利潤增長25%/25%/25%,山西汾酒成爲省屬國有企業中首家目標責任書改革試點,國資委下放八項自主經營權,由此掀开三年的國企混改。

改革主要從體制改革和機制創新兩大方面進行。體制上,汾酒在2018年向華潤旗下的華創睿鑫轉讓11.45%股份,華潤以二股東身份战略入駐,汾酒借助華潤的渠道資源深化全國布局,同年陸續收購集團資產,解決集團开發品牌與股份公司的關聯交易問題。機制上,於2019年對包括關鍵崗位人員、核心技術人員和業務骨幹在內的395名人員實施了股權激勵。

效果是顯著的,2017年之前兩年,汾酒的總營收增速只有5.43%、6.69%。但2017年开始,汾酒奮起直追,營收增速陡然從前一年的6.69%躍升至37.06%,之後兩年更是以55.39%、17.76%的領先增速跨越式發展。即便是在疫情期間,汾酒的增速也從未跌至17%之下,2021年更是實現了42.75%的超高增速,2022年汾酒的營收爲262.14億元,同比增速達31.26%,淨利潤80.96億元,同比增長52.36%。

2023年前三季度,汾酒整體營收267.44億元,同比增長20.78%;淨利94.31億元,同比增長32.68%,均已超過2022年全年成績。同期洋河股份總營收爲302.83億元,同比增長14.35%;淨利潤102.21億元,同比增長12.47%。此前一直穩居行業第三的瀘州老窖,在2023年前三季度營收爲219.43億元,同比增長25.21%;淨利潤爲105.66億元,同比增長28.58%,其營收規模已經在三家“爭三”企業中位居倒數。

雖然,從經營數據上看,汾酒並未能真正站穩第三,但資本市場卻給予了山西汾酒市值第三的位置,即便是目前股價從最高點已經回調不少,其總市值依然有接近3000億元,超過老窖,更是洋河的近兩倍。

圖表1:2017年以來山西汾酒的股價走勢圖(截止2月21日收盤)

來源:Choice數據

去年底至今年初,市場對汾酒短期渠道及春節表現、中期價盤及利潤體系、長期經營及增長空間等方面存在分歧與擔憂,白酒著名分析師董廣陽所在的華創食品飲料團隊還對此出來回應及評論,並繼續表達對汾酒的看好,維持“強推”評級。

但這兩年山西汾酒渠道庫存高企、價格倒掛的消息頻繁發酵,加上此次缺席“黃金5分鐘”,對汾酒的擔憂並不會因爲分析師的一篇報告就因此消失。

02

“壓貨式”高增持續性存疑

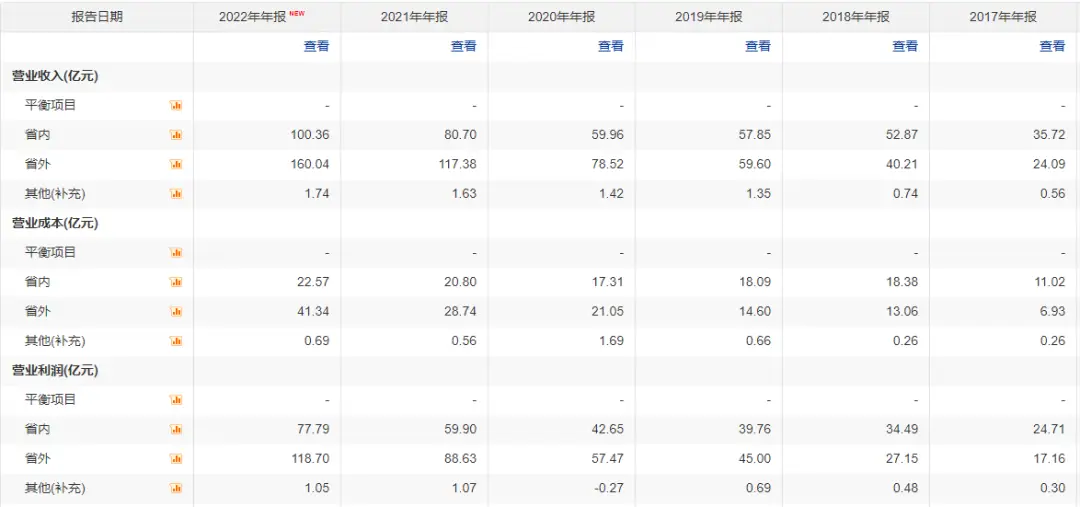

從數據看,汾酒當前已經從國企改革時的省內爲主,發展到如今的省外爲主。2017年至2022年間,汾酒的省內營收總額從35.72億元增至100.36億元,增長約181%。省外營收規模從24.09億元增至160.04億元,增長約564%,增幅約是省內市場的3倍多。2017年時,山西汾酒省內、省外營收佔比爲六、四分,2017年之後,省外營收佔比從2017年末時的39.91%,快速提升至2022年末時的61.05%。

圖表2:2017至2022年汾酒省內外收入、利潤對比

來源:Choice數據

汾酒的省外銷售增速狂奔,與白酒行業消費升級背景有關,更與其激進的招商策略有關。

首先是放寬信用政策,對於新經銷商,山西汾酒沒有維持白酒業內普遍的“先款後貨”結算模式,而是以賒銷方式給貨,吸引大量的經銷商加入。

其次,山西汾酒還實行應收款項融資政策,即新开發的經銷商可以用銀行承兌匯票充當貨款進行支付,進一步減少經銷商的現金支付壓力。

這兩項政策,相當於是給經銷商“加槓杆”,在此撬動之下,汾酒省外經銷商數量從2017年末的1020家增至2022年末的2869家,同期,省內經銷商數量則從248家增加到768家。

經銷商數量的增加,意味着拿貨更多,即便不考慮終端市場的銷售增量,汾酒依靠新增的2000多家經銷商拿貨也能獲得很大的增量。

但是,從這兩年的情況看,汾酒的經銷商數量增量明顯放緩,2020年至2023年上半年,其新增經銷商數量分別爲407家、628家、113家、138家,雖然2023年全年的數據還未披露,但2022年表現出的斷崖式放緩已經足以表明“高處不勝寒”的隱憂。

當產品需求旺盛時,產品周轉快,渠道流動性不喫緊,渠道的信心也比較強,給經銷商“壓貨”這種模式能在終端市場快速響應,搶佔終端消費份額。但凡事總有兩面,在終端消費不佳時,經銷商礙於資金壓力會低價甩貨回籠資金,造成渠道價盤不穩,渠道失控,企業遭受反噬。

在華創的報告中提到,關於價格體系,合理可控是關鍵。公司(汾酒)認爲春節旺季前後價格出現波動是正常現象,核心是要控制在一定範圍內,並在環境轉好時能迅速恢復。

03

高端化不足

汾酒被擔憂的另一個問題是高端化不足。

國窖1573、茅台、五糧液成爲高端白酒的代表。雖然汾酒一度是國內白酒的老大哥,卻在逐漸沒落中離高端漸行漸遠。

2021年公开數據顯示,茅台、五糧液及瀘州老窖合計已佔據高端白酒95%的市場份額,其中茅台市場份額爲58%,五糧液市場份額爲30%,國窖市場份額爲7%。青花郎、酒鬼內參、國台龍酒、洋河M9等部分白酒企業的高端白酒單品只分得不足5%的市場份額,據智研咨詢數據計算,2022年高端白酒市場規模約爲1370億元,除茅台、五糧液和瀘州老窖之外,其他白酒企業高端白酒市場規模只有69億元。而這些還需要多家白酒企業來共同瓜分。

2023年政商活動修復不及預期,次高端價格帶白酒需求疲弱,酒企幾乎都面臨價格倒掛的窘境,去年底甚至連五糧液普五也出現價格倒掛,飛天茅台價格也不如以往堅挺,而此前投放量過大的汾酒,價格倒掛“差價”尤爲嚴重。

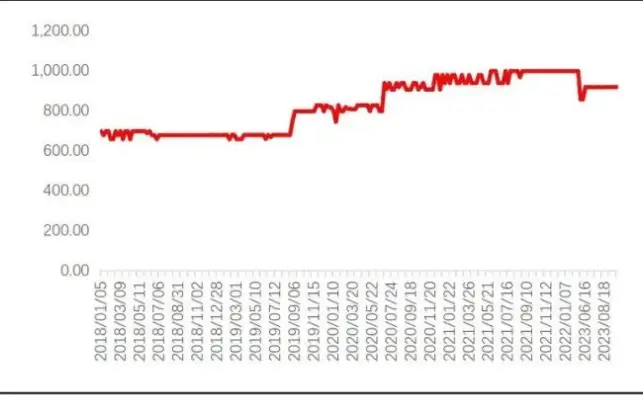

如汾酒主推的大單品青花汾30復興版官方指導價爲1199元,但因渠道庫存壓力大,6月初山東、河南、山西等多地經銷商的報價已經降到了不足900元,618大促期間不少電商平台券後價格甚至才800元左右。

自從2022年山西汾酒招商速度銳減之後,市場就頻繁傳出其區域庫存過高,出現價格倒掛的消息,2022年底也曾有券商研報指出青花30復興版確已存在價格倒掛。

圖表3:青花30終端價格走勢

來源:方正證券研究所

但在華創的報告裏披露,公司表示中長期高端化與全國化空間較足,到哪裏去更重要更明確。產品端文化賦能做高青花50,做實青花40,做強战略單品青花30(對渠道利潤/增速/經營模式提出要求),在良性健康的基礎上持續做大青花20。市場端華東已實現較好布局,華南有望接棒打开空間。

對於汾酒能否如愿站穩行業第三的位置,我們且行且觀察。

(本文完)

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:汾酒爭三背後的隱憂!

地址:https://www.sgitmedia.com/article/23884.html

相關閱讀:

- 帝卡姆環球嚴選,推動中國零食行業的持續發展和繁榮 2024-12-22

- 柔軟香甜的糯米粉蛋糕詳細教程 2024-12-22

- 早安語錄正能量句子!新的一天,新的开始!人生只有走出來的美麗,沒有等出來的輝煌 2024-12-22

- 70歲後的老人,多喫這3種零食,或可降低心髒病風險,提高免疫力 2024-12-22

- 冬至送溫暖 和諧鄰裏情——青秀區开展冬至主題活動 2024-12-22

- 這一碗江西芋餃的含金量誰懂啊 ,終於喫上了日思夜想的餃子! 2024-12-22

- 冬菜上新!長寧這些社區食堂推出“明星”菜品 2024-12-22

- 五花肉的正確做法,這些你知道嗎? 2024-12-22