深入了解dYdX v4:代幣經濟學的改進和估值前景

2023-11-15 10:30 金色財經

作者:Gryphsis Academy,Medium;編譯:松雪,金色財經

TL;DR

dYdX成立於2017年,是一個去中心化的永續交易所,集成了借貸、槓杆交易和永續合約。dYdX已經完成了四輪融資,並得到了Paradigm和A16Z等知名機構的投資。

在2021年遷移到Starkware之後,dYdX解決了TPS和Gas費用的問題,24小時交易量超過8億美元,在永續Dex市場佔據領先地位。

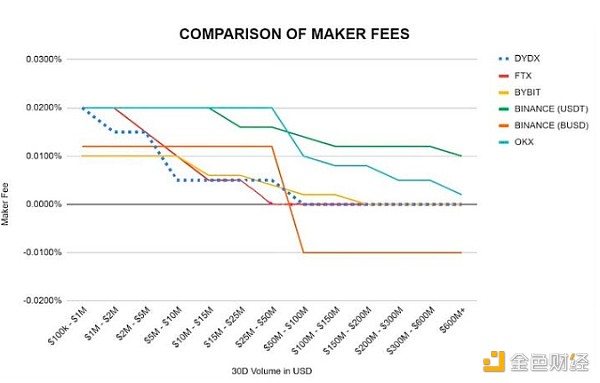

dYdX採用分層交易費用機制,對Maker和大額交易者收取較低的費用以轉換流動性,其費用低於其他交易所。此外,作爲對即將推出的v4版本的早期採用者的激勵,他們正在推出$DYDX代幣獎勵,進一步增強其競爭力強的費用結構。

v4 的亮點: (a) dYdX v4 遷移到基於 Cosmos SDK 的 Layer1 鏈。 (b) 鏈下撮合、鏈上共識的交易過程。 (c) 下單/取消訂單不需要Gas費,僅在完成時收取費用。 (d)dYdX實現了完全去中心化的治理。

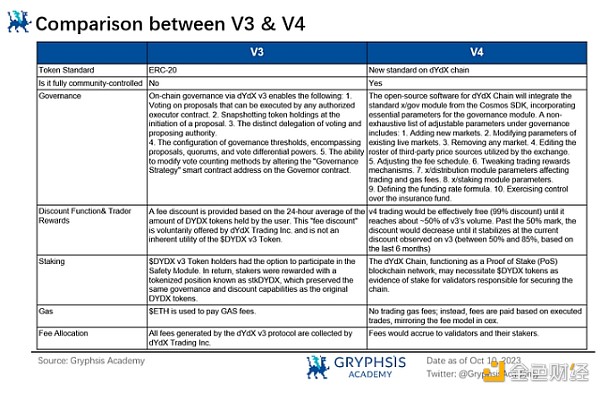

與v3相比,v4在代幣標准、治理、折扣功能和交易者獎勵、質押、Gas以及費用分配方面都進行了較小的改進,增加了代幣的內在價值。

爲什么選擇Cosmos:(a) Cosmos提供去中心化和高性能。(b) v4版本中的去中心化降低了監管審查的風險。(c) 在Cosmos上可用的USDC增強了dYdX的流動性。(d) Cosmos爲dYdX提供了更好的可擴展性和可組合性。

在我們的評估中,Layer 1的質押和費用分配增加了代幣的效用和價值捕獲能力。Circle在Cosmos上推出了本地USDC,這提升了代幣的流動性。總的來說,這些因素無疑提升了$DYDX代幣的基本面,並帶來了積極的消息。雖然這些都是令人興奮的前景,但我們也必須關注潛在的安全影響。

1. 協議概述

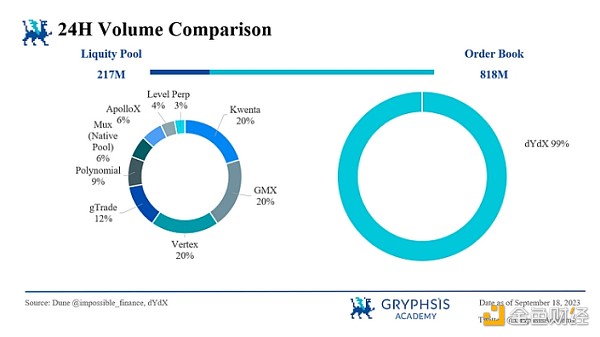

dYdX是一個分布式永續合約交易所,目前托管在由StarkWare構建的以太坊Layer 2區塊鏈上,依賴以太坊的安全性,並使用零知識證明來加速交易並降低交易費用。dYdX採用訂單簿模型,在24小時交易量和每日活躍用戶(DAU)方面表現出色,是市場上最大且最廣泛使用的永續合約交易所。每日交易量超過8億美元,超過了Kwenta、GMX、gTrade、Vertex等協議的綜合交易量。

24H成交量對比

2. 團隊及資助情況

dYdX成立於2017年,擁有一支在區塊鏈行業具有豐富經驗和技術專長的團隊。值得注意的是,dYdX與中心化交易所Coinbase有着密切的關系。首先,dYdX的一些核心團隊成員曾在Coinbase工作,包括其創始人安東尼奧·朱利亞諾(Antonio Juliano),他曾在Coinbase擔任高級工程師。其次,Coinbase還積極參與了dYdX的種子輪融資,並爲其借貸產品提供了流動性支持。此外,dYdX的現任首席執行官是查爾斯·德豪西(Charles d’Haussy),他之前曾擔任ConsenSys的全球業務發展主管,並在香港特區政府(投資推廣署)擔任金融科技主管。

根據提供的信息,dYdX的高管團隊和董事會成員畢業於全球知名的大學,並曾在知名公司擔任職務,如沃頓金融科技中心(Wharton FinTech)、美國國際集團(AIG)、LinkedIn等。這突顯了dYdX團隊在金融和技術領域擁有豐富的專業知識和經驗。

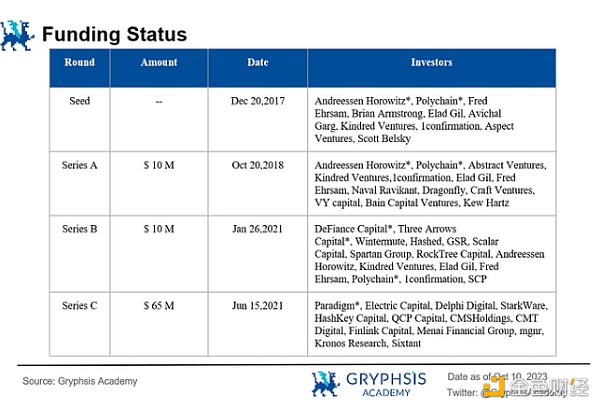

截至目前,dYdX已完成4輪融資,共籌集8700萬美元,其投資者陣容強大,資金充裕,包括Paradigm、Polychain Capital、Andreessen Horowitz(A16Z)等業內知名機構,以及著名的加密市場做市商Wintermute。

3.dYdX的歷史和發展現狀

dYdX最初建立在以太坊主網上,但DeFi盛夏的爆發導致其遇到了天價的gas費用和以太坊網絡的擁塞問題。這些挑战顯著影響了用戶的交易體驗。爲解決gas費用問題,2021年,dYdX遷移到了由StarkWare开發的更具可擴展性的以太坊Layer 2平台。這一舉措有效解決了與交易速度(TPS)和gas費用相關的問題。

在遷移後,dYdX的交易量大幅增加,dYdX v3的總交易量約爲1萬億美元,牢固確立了其作爲市場領先的永續合約去中心化交易所的地位。

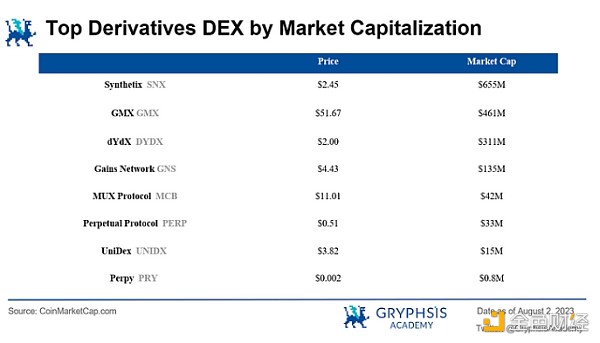

按市值排名的頂級衍生品 DEX

按市值排名的頂級衍生品 DEX

4、業務板塊及交易成本改善情況

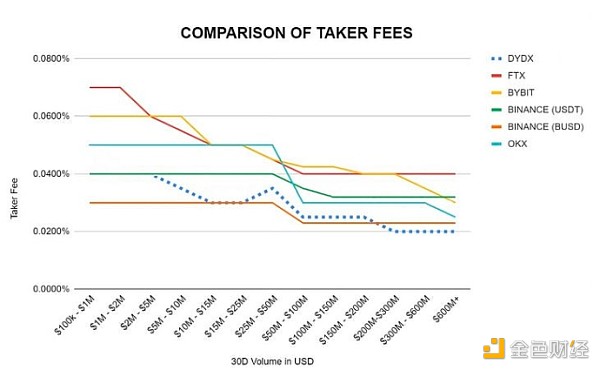

dYdX提供了一系列全面的功能,包括借貸、槓杆交易和永續合約。槓杆交易具有集成的借貸功能,用戶存入的資金自動形成一個資金池。如果在交易過程中資金不足,平台會自動代用戶借貸並代表用戶支付利息。dYdX通過向Maker收取較低的費用來增加流動性,月度交易量越大,費率越低,該機制對機構和專業交易者更加友好。正如所示,dYdX較低的交易費使其在主要加密貨幣交易平台中具有顯著優勢。

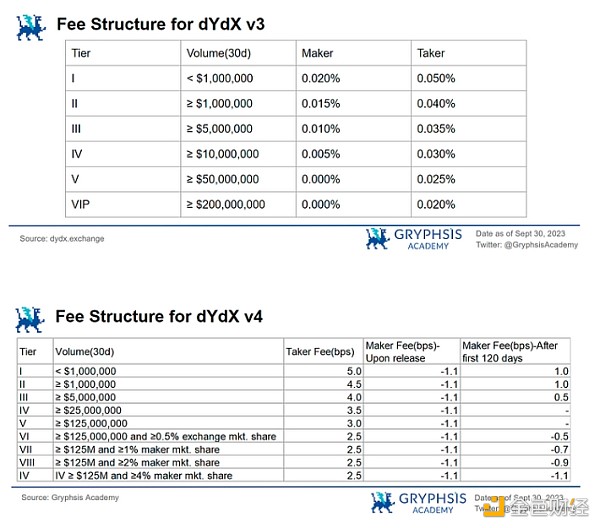

dYdX上的交易費用根據30天內的交易量檔次而變化。在dYdX v3中,有六個檔次,較高的檔次對應着更大的交易量。這種結構使得隨着交易量的增加,Maker和Taker的費用降低。值得注意的是,當30天內的交易量超過或等於5000萬美元時,Maker費用降至零。

dYdX上的交易費用根據30天內的交易量檔次而變化。在dYdX v3中,有六個檔次,較高的檔次對應着更大的交易量。這種結構使得隨着交易量的增加,Maker和Taker的費用降低。值得注意的是,當30天內的交易量超過或等於5000萬美元時,Maker費用降至零。

根據官方計劃,在v4上线後的前120天,除非30天的交易量達到或超過2,500萬美元,否則Maker會產生下單費用,此時Maker費用將豁免。此外,當30天的交易量達到1.25億美元並超過市場份額的0.5%時,Maker將再次有資格獲得交易獎勵。需要注意的是,這只是目前的情況,費用檔次可能會根據實際情況由治理社區進行調整。

DYDX V3 的費用結構與DYDX V4 的費用結構

DYDX V3 的費用結構與DYDX V4 的費用結構

與此同時,根據截至10月2日通過的最新提案,社區將在6個月內向v4的早期採用者分發價值2000萬美元的DYDX代幣,以激勵用戶過渡到v4,並無縫遷移到dYdX鏈。預計這一措施將有效推動v4的採用,並支持其早期增長。它還增強了dYdX的費用優勢。

5. dYdX v4 的代幣經濟學

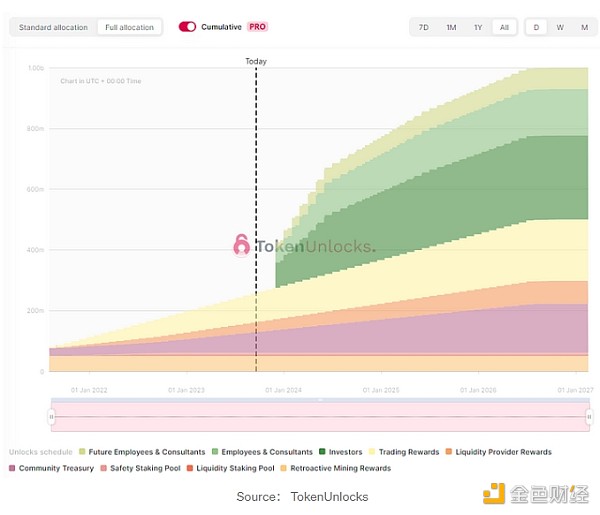

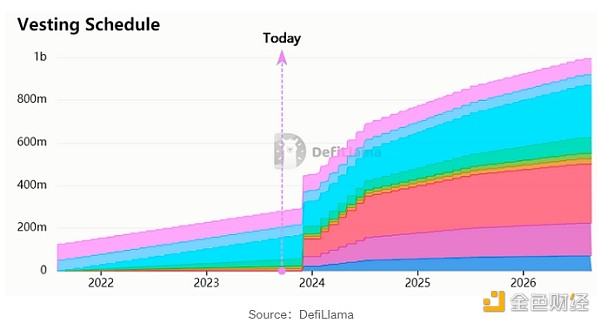

5.1 代幣分配和鎖定時間表

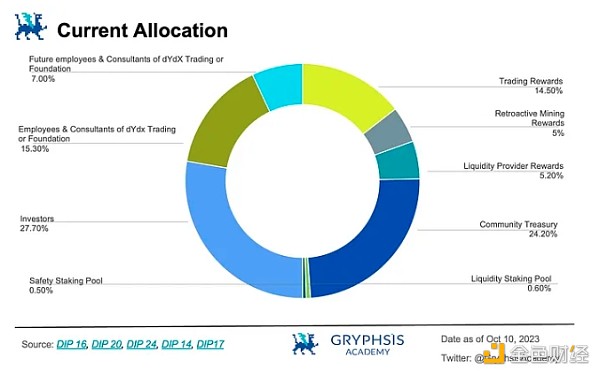

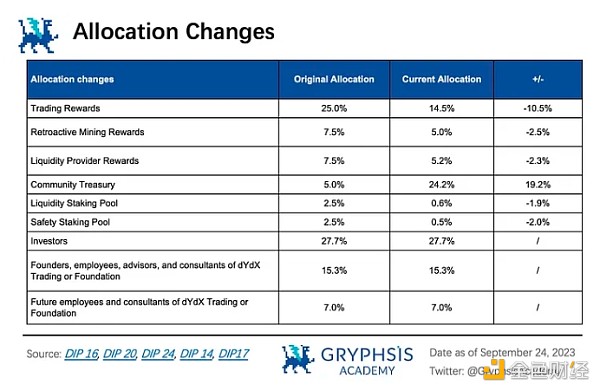

總共發行了10億DYDX,將在從2021年8月3日开始的五年內逐步釋放。自DYDX推出以來,已經有幾個治理提案(DIP 14,DIP 16,DIP 17,DIP 24)導致了對初始分配的更改。目前的分配包括:

50.0%(500,000,000 DYDX)分配給社區,其中14.5%(144,693,506 DYDX)基於交易獎勵公式,5.0%(50,309,197 DYDX)分配給在dYdX Layer 2 Protocol上完成特定交易裏程碑的過去用戶(追溯挖礦獎勵),5.2%(52,458,925 DYDX)基於做市商獎勵公式,24.2%(241,735,862 DYDX)分配給社區寶藏和獎勵寶藏,0.6%(5,753,430 DYDX)分配給將USDC抵押到做市池的用戶,0.5%(5,049,079 DYDX)分配給將DYDX抵押到安全質押池的用戶。

另外的50.0%(500,000,000 DYDX)主要用於分發給投資者和員工。

在啓動後的五年內,治理可以採用每年最高2%的持續通貨膨脹率,以增加DYDX的供應,從而確保獲得維持協議發展和擴張所需的資源。任何通貨膨脹措施都需要通過治理提案獲得批准,並受到每年最高2%的限制。

當前分配

當前分配

分配變化

分配變化

鎖定計劃

鎖定計劃

5.2 代幣效用和價值捕獲

在v3版本中,$DYDX代幣的三個主要用途是治理、費用折扣和質押。值得注意的是,安全性質押模塊在2022年10月的一項提案中被停用。

相比之下,v4引入了驗證器質押的新功能。通過v4,dYdX完全實現了去中心化,完全由代幣持有者進行治理。這使$DYDX代幣持有者能夠定義代幣的功能,添加或刪除市場,並修改dYdX v4的參數。在永續合約取得成功的基礎上,dYdX還可以進入現貨市場,發展成爲一個具有高用戶保留率的多功能DeFi應用。

6.dYdX v4的邊際改進

6.1 新版本的主要特點

dYdX 的新版本 v4 將於 2023 年第四季度在主網上發布。以下是該新版本的主要功能:

1) 第 2 層 → 替代第 1 層

dYdX v4不再依賴以太坊主網,而是在Cosmos生態系統內運行,利用Cosmos SDK和CometBFT POS機制。

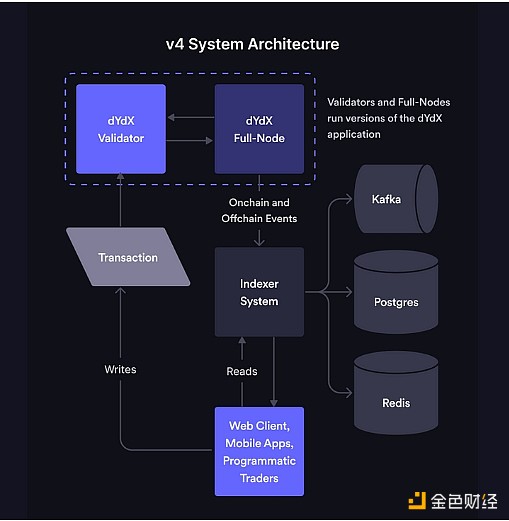

v4採用了一種權益證明共識機制,由兩種類型的節點支持:驗證者和全節點。驗證者負責存儲訂單、處理交易,並通過共識過程生成新塊,而全節點不參與共識機制,但處理交易傳播和塊處理。

V4系統架構

V4系統架構

2)訂單機制更新

在 v4 上下單時,將遵循以下流程:用戶在前端發起交易 → 交易發送給驗證人 → 撮合訂單並創建新區塊 → 共識過程:2/3 驗證節點通過投票確認 → 更新數據,通過索引器返回到前端。

3)無交易Gas費

在 dYdX v4 中,每個驗證者都維護一個鏈下訂單簿。 用戶訂單提交和取消通過網絡在鏈下傳播。 只有當訂單實時匹配時,交易結果才會提交到區塊鏈。 這意味着用戶訂單提交和取消被視爲鏈下操作,不需要支付交易 Gas 費用。 該協議僅在訂單在鏈上完成時收取交易費用。

4)完全去中心化治理

根據已批准的 DIP 18-Operations SubDAO 提案,dYdX DAO 將獲得對該協議的完全授權,將控制權從 dYdX Trading Inc 手中轉移出去。這意味着 dYdX 的運營將完全去中心化,社區在促進過渡方面發揮着關鍵作用 通過建立運營子DAO來確保運營框架的無縫轉型。

6.2 v3 和 v4 的比較

根據v4激勵計劃以及v4採用和代幣遷移計劃的建議,我們確定了v4相對於v3代幣使用邊際改進的六個領域,即代幣標准、治理、折扣、質押、Gas費用支付和費用分配。 詳細的對比說明請參考下表:

6.3 爲什么選擇 Cosmos

1)去中心化和高性能

dYdX 中的訂單簿和撮合引擎的實現機制對吞吐量提出了極高的要求。 目前,以太坊網絡面臨可擴展性問題,而 Cosmos 網絡的安全性、速度和可擴展性可以幫助 dYdX 應對這些挑战。 這反過來又爲交易者提供了更快的交易速度、更低的費用和完全去中心化的交易體驗。

2)監管彈性

根據美國商品期貨交易委員會(CFTC)9月份的最新裁決,Opyn, Inc.、ZeroEx, Inc.、Deridex, Inc.這三個DeFi協議均被指控非法提供數字資產衍生品交易,並面臨數十萬美元的罰款。 與 SEC 相比,CFTC 對加密貨幣執行更嚴格的監管。 鑑於這一趨勢,CFTC可能會將監管範圍擴大到更多基於智能合約的去中心化永續合約交易平台,並要求它們實施了解你的客戶(KYC)程序。 值得注意的是,這三個被指控的協議都是在加州注冊的實體。 同樣,在美國注冊爲單一實體的 dYdX Trading, Inc. 也面臨同樣的情況。 在 v3 中,dYdX Trading, Inc. 控制了協議並享有所有費用收入,由於其集中管理方式,使其容易受到監管審查。 盡管 dYdX 在美國的監管問題上一直極爲謹慎,不向美國居民提供服務,但顯然,面對日益嚴格的監管趨勢,向完全去中心化過渡是明智之舉。 在 v4 中,dYdX 將完全去中心化,dYdX Trading, Inc.(平台運營商)不再運行任何中心化組件。 dYdX 將由社區以完全去中心化的方式進行管理和控制。 隨着完全去中心化,監管機構將不再將 dYdX 歸類爲“中心化交易所”,從而使 dYdX 能夠擴大市場並覆蓋更多用戶。

3) Cosmos 上线 USDC

dYdX 鏈作爲一條新的Layer 1,擁有自己的一組驗證器,需要用戶通過跨鏈橋進行連接。 正如以太坊聯合創始人 Vitalik Buterin 所指出的,加密貨幣資產的安全性不僅取決於原始網絡,還取決於資產通過跨鏈橋進行打包、鎖定和轉移時所經過的其他鏈。 跨鏈橋被黑客攻擊的情況屢見不鮮,對大筆資金的流動構成重大威脅,而無法應對跨鏈橋的風險對於 dYdX 來說將是致命的,特別是考慮到其龐大的用戶基礎。 Circle 最近在 Cosmos 上推出了原生 USDC,這有助於提高 dYdX 的流動性,並減少跨鏈資產轉移的需求和相關風險。 這是dYdX選擇Cosmos不可或缺的原因之一。

4) 可擴展性和可組合性

dYdX 交易以離散“塊”的形式記錄在區塊鏈上。 每個塊只能容納有限數量的數據並定期進行處理。 隨着區塊鏈吸引更多用戶,有限的區塊空間變得更受追捧,導致Gas費用增加。 爲了解決這個問題,由 Cosmos 提供支持的 dYdX v4 引入了應用鏈的概念。

與大多數Rollups不同,應用鏈是專爲特定目的調整的自包含區塊鏈。應用鏈的構建者可以自由定制每個方面,從底層協議到用戶界面。應用鏈具有自己獨特的共識協議,並具有廣泛的可定制性。這爲全新的功能开闢了 entirely novel functionalities,並在增強去中心化和可擴展性的同時提供了事務速度。盡管 dYdX v3 位於 Starknet(L2 解決方案)上,v4 將促使轉向應用鏈。對於 dYdX 來說,與當前的 Rollup 解決方案相比,應用鏈模型在去中心化、可擴展性、可組合性和事務速度方面提供了更優越的組合。

7.dYdX v4的展望:

目前,對於dYdX v3,所有的交易收入都流向了dYdX Trading,Inc。除了用於治理和質押以獲取費用折扣和平台獎勵之外,$DYDX代幣的財富效應相對較小,這一點一直是其價格上漲的一個重要障礙。在dYdX v4中,這個缺點有望得到改善,因爲不再有中心化實體會收到費用收入。此外,dYdX社區已經通過提案,將利用$DYDX代幣用於質押和保護dYdX鏈,提供更實質性的效用和目的。

1) Layer 1 質押提高了 $dYdX 代幣的持有需求

安全質押模塊(SSM)是dYdX協議的一種保護機制,用於應對資金短缺的情況,比如智能合約風險。在過去,資金提供者(質押者)從創世供應中爲承擔這些風險而獲得獎勵。在v3中,將$DYDX代幣質押到安全模塊是該代幣的一種實用功能,但這並沒有顯著推動購买dYdX代幣的需求。在協議資金短缺的情況下,質押者質押的資金價值可能面臨減少的風險。因此,SSM機制的有效性是值得質疑的,因爲智能合約風險可能導致代幣價格下跌,安全模塊儲備的價值顯著減少。因此,在2022年11月28日,社區通過了DIP17提案,關閉了安全質押模塊。

根據官方公告,dYdX v4主網發布後,dYdX Chain將成爲一條權益證明的區塊鏈網絡。在這一階段,v4將需要一種L1協議代幣供驗證者質押,以確保網絡的安全,並將其管理委托給這種L1代幣的質押者。目前,dYdX社區已經選擇$DYDX作爲dYdX鏈的L1代幣。由於dYdX採用PoS(權益證明)機制,L1代幣用於驗證者質押。任何質押了一定數量代幣的人都有機會成爲驗證者,確保鏈的安全性。盡管我們目前還不確定驗證者質押所需的確切$DYDX代幣數量,可用節點數量或委托機制的具體細節,但可以預見的是,v4中的這種新的質押模型將取代先前v3的SSM質押模型,增加對$DYDX代幣的需求,有可能推動其價格上漲。

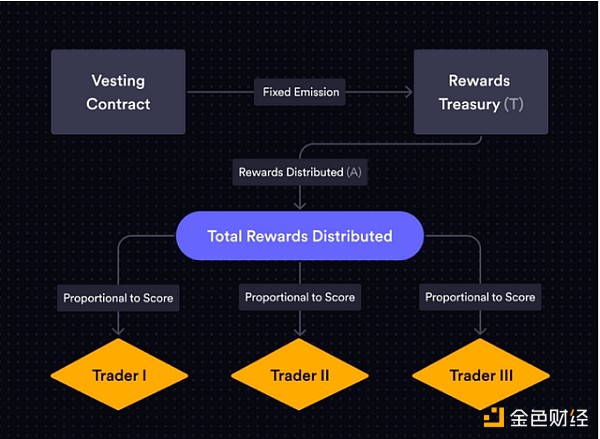

2) 費用分配增強了代幣基礎

根據官方文檔的初步構想,每筆交易後,交易費用的一部分將通過智能合約自動返還給用戶作爲交易獎勵。每筆交易後,一部分傭金將直接從智能合約作爲交易獎勵發送給用戶。每筆交易的最大交易獎勵不會超過該交易的處理費用。由於交易獎勵受限於該區塊協議生成的淨交易費用,而分發的交易獎勵可能以每個區塊爲基礎,因此協議可以激勵交易活動,而不會超出其預算,從而節省大量資金並減少代幣通貨膨脹。

按照計劃,v4將不收取GAS費,只收取交易費。 $DYDX 代幣很可能將用於支付這些交易費用。 這顯著擴大了代幣的實際用途並增加了其內在需求。 此外,交易費用的分配完全由社區決定。 如果社區批准該提案,平台的更多收入將流向 $DYDX 代幣持有者。 這使得 $DYDX 代幣能夠從協議的开發中獲取更多價值。

3)引入原生穩定幣增強資產安全

Circle 最近宣布 Cosmos 將支持原生 USDC。 鏈上原生穩定幣的引入不僅提高了$DYDX代幣的流動性,還減少了跨鏈資產轉移的需要和相關風險,保證了dYdX鏈上資產的安全。

站在客觀理性的立場上,我們認爲dYdX v4將爲$DYDX代幣賦能並帶來一系列好處。 然而,有必要承認,創建新鏈而不是在以太坊上構建的決定也帶來了與安全相關的潛在風險:

L2 Rollup仍然優於Cosmos,因爲它依賴於以太坊的卓越安全性,而無需承擔維護自身安全性的高成本。如果用戶對基礎的以太坊區塊鏈有信心,他們很可能對在L2上的dYdX交易的安全性也有信心。然而,在v4中,用戶需要信任dYdX鏈上的一組新驗證者。此外,質押需要支付$DYDX代幣,但$DYDX的價值共識並不像ETH那樣堅定。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:深入了解dYdX v4:代幣經濟學的改進和估值前景

地址:https://www.sgitmedia.com/article/15516.html

相關閱讀:

- IntoTheBlock 聯創:Web3基礎設施正在被過度建造 我們正在盲目行事 2024-12-20

- 國際清算銀行最新提出的央行數字貨幣框架究竟是什么? 2024-12-20

- SOL 質押完整指南:從機制和收益等方面解析 Solana 質押生態 2024-12-20

- 特朗普正式獲得總統職位 BTC儲備競賽即將开啓 2024-12-20

- 預防量子計算威脅實用指南 2024-12-20

- 特朗普兩年時間通過加密貨幣賺了多少錢? 2024-12-20

- Chainalysis:朝鮮黑客從加密平台竊取的錢都幹什么了? 2024-12-20

- 估值45億美元,OpenAI和谷歌大佬聯手創立的AI Agent公司爲何這么牛? 2024-12-20